株価低迷の元凶は「流動性相場の終焉」

ただ、私はいま説明したような内容は、ソフトバンクグループの大幅下落の本質では必ずしもないという風に考えています。

なぜかというと、例えばアリババが中国政府に睨まれているだとか、そういった話は今に始まったことではないからです。

では、本当の問題は何なのか。それが「流動性相場の終焉」です。

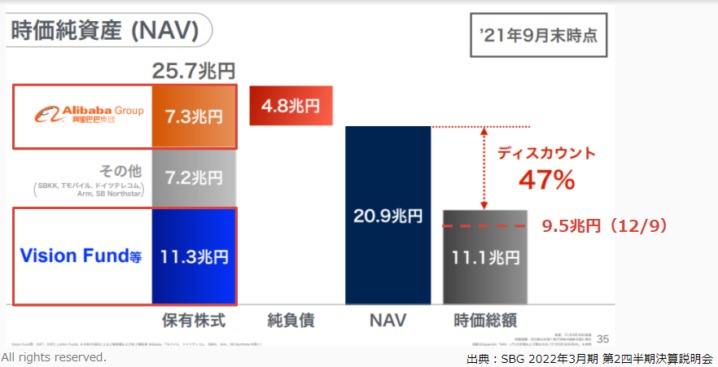

ソフトバンクグループというと時価純資産(NAV)、持っている株式の時価から負債を引いたもの、つまり財布にいくらお金が入っているかというと20.9兆円あります。

ソフトバンクグループの財布の中に20.9兆円入っているはずなのに、その財布を含めた株式が12月9日午前時点で11.1兆円で売られていて、ディスカウント率47%という割安となっています。

出典:ソフトバンクグループ2022年3月期第2四半期決算説明会資料

株価が下がったのはこの後のことですから、さらに割安となっています。

1つ目の不安要素として挙げられたのはアリババの株価が低下していることですが、持っている株式のうちのアリババの分が7.3兆円で、仮に中国政府にいじめられてこれが無くなったとしても20.9兆円から7.3兆円を引いて13兆円くらいは残るので、それでもまだソフトバンクの時価総額以上の価値があるように見えます。

したがって、これだけがソフトバンクグループのマイナス、あるいはディスカウントの本質ではないと考えられます。

では、何が本質かというと、私はどんどん大きな割合を占めるようになっているビジョン・ファンドが重要だと考えています。

金融相場の影響を受けやすいビジョン・ファンド

このビジョン・ファンドの仕組みというのは実はかなり難しいというか、金融相場の影響を非常に受けやすい仕組みとなっているのです。

アリババやソフトバンクの携帯会社の方などは、上場しているので株価が付いています。 こういった企業の評価はかなり洗練されていて確度の高いものとなり、そう大きくは変動しないことが多いです。

一方で、このビジョン・ファンドに含まれている株式というのは、新興企業やハイテク企業だったりして、評価が非常に曖昧でボラティリティが激しいのです。

例えば、まだ上場していないような企業の取引をしようとしたときに、目安となるものが無く、鉛筆なめなめで決められている状況があります。

Next: ビジョン・ファンドの時価はどうやって決まるのか?