日銀は2%目標にこだわり

その一方で日銀はいまだに物価安定目標の2%が達成できていないこともあり、2%以上の物価上昇が安定的に続くようになるまで、金融緩和を辛抱強く続けると言っています。

そして、昨今では通信費の値下げ分を除けば、実質的に2%前後の上昇が実現している状況でも、これは原油などの資源価格高によるもので、日銀が目指す景気の拡大、賃金上昇による物価上昇ではないとして無視しています。

日銀だけではありませんが、とかく中央銀行は原油高や国際商品市況の上昇は偶発的なもので、一時的ととらえるケースが多く見られます。

しかし、今回の資源価格高は、コロナ禍もあって、世界の主要中央銀行が大規模な流動性を供給したことによる面が無視できません。日銀もその責任の一端を担っているはずです。

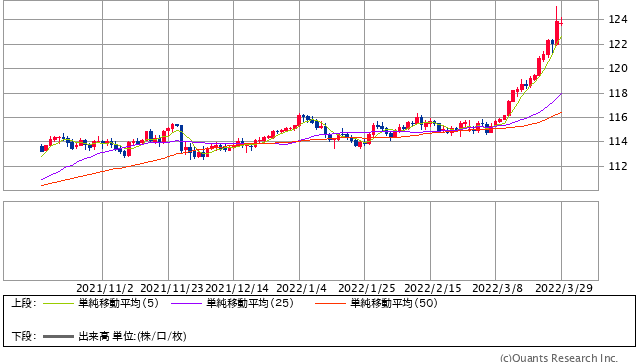

そして主要国に比べて、日銀の金融緩和姿勢が突出しているために、日銀の緩和策が円安を誘導し、円安が輸入物価の上昇を加速させています。特に3月18日の総裁会見で、「円安は全体としてみれば日本経済にプラス」との認識を明確にし、当面政策変更はまったく考えていないと表明してから、円安が加速しています。

米ドル/円 日足(SBI証券提供)

不動の日銀を見てヘッジファンドは「円売」で大儲け

この姿勢を見て、ヘッジファンドなどは安心して円を売れると言い、円売りで大きな利益を上げていると言います。

海外金利の上昇につられて日本の10年国債利回りも上昇していますが、日銀が許容する金利上限0.25%に近づけば、日銀が指値オペで金利上昇を抑えるとの期待があります。そして指値オペを行い、無制限の流動性供給に出れば、為替はさらに円安になります。投資家は安心して円を売れます。

この海外からの資源高、円安による物価上昇は、日銀が目指す賃金上昇による物価上昇パターンとは異なるため、仮にこのパターンで2%の物価上昇が実現したとしても、日銀の目的達成とはみなさず、従ってCPIだけでなく、賃金など生産要素の価格を示すGDPデフレーターの上昇も目指すべき、との見方が日銀内にはあります(1月会合の議事要旨)。

この4月以降は通信費値下げの影響が剥落するので、CPIは2%前後に高まる可能性があり、その後は2%を超えてきそうですが、GDPデフレーターは輸入物価の上昇に円安が加わって交易条件が悪化しているため、いまだにマイナス気味です。

これを2%以上上昇させるには、今のやり方、とりわけ円安を招くような緩和ではまず達成困難です。このため、日銀が緩和を続け、円安でエネルギーや輸入食材などが大きく上昇すると、政府の物価高抑制姿勢と、日銀のインフレ促進策とが真っ向からぶつかることになります。

すでに政府内からも、昨今の円安は、悪い物価上昇につながるもので、国民の利益、選挙での票獲得に反するもの、との批判が聞かれるようになりました。