2023年6月5日に発表された、東リ株式会社2023年3月期決算説明の内容を書き起こしでお伝えします。2023年4月にリニューアルしたIRサイトはこちらをご覧ください。

目次

永嶋元博氏:こんにちは。東リ株式会社の永嶋でございます。ただいまより、5月9日に発表いたしました2023年3月期の決算についてご説明させていただきます。

本日はご覧のような流れに沿って、前期決算概要、現中計の期間設定修正、当期の業績見通しなどについてご説明申し上げます。

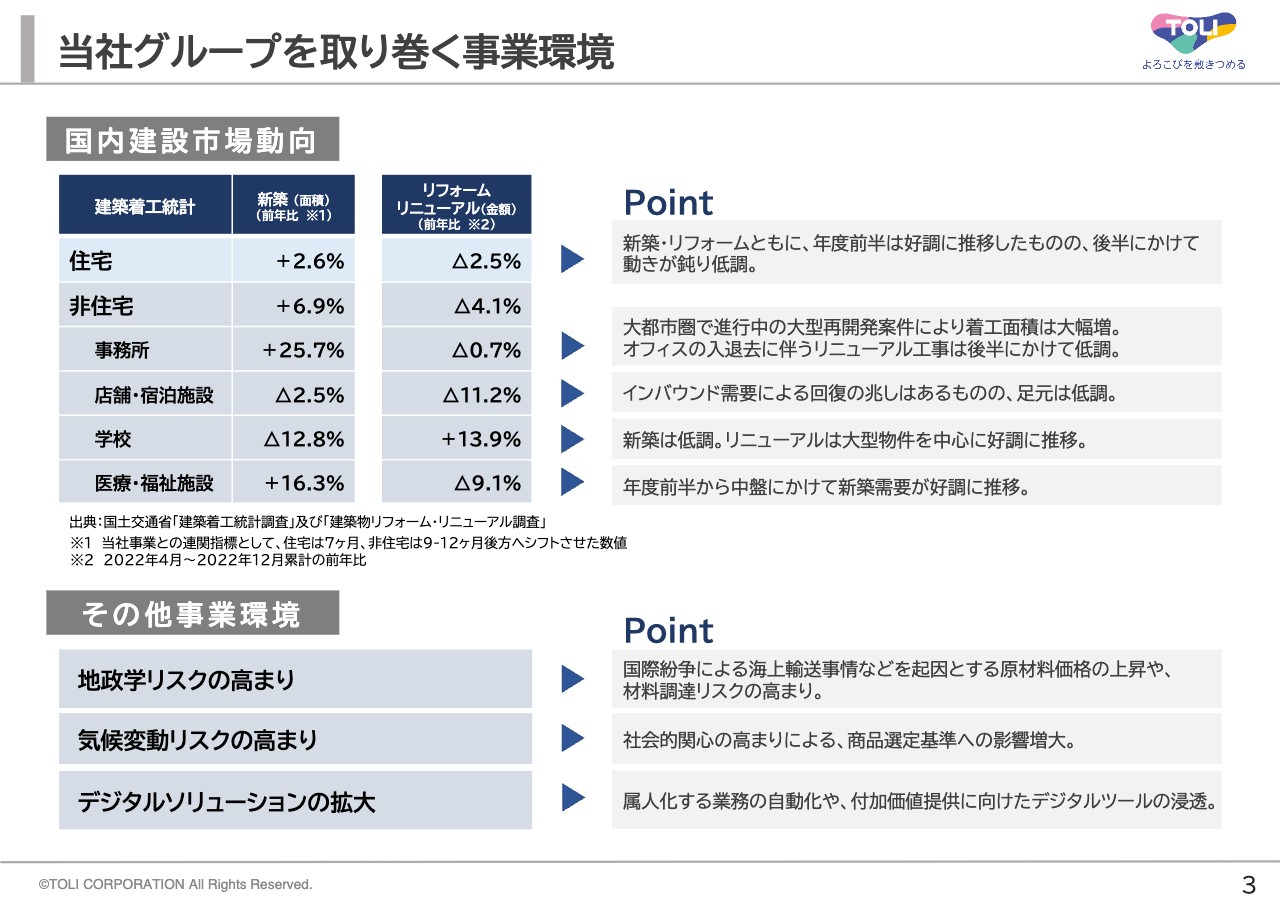

当社グループを取り巻く事業環境

まず、2023年3月期の決算概要についてご説明申し上げます。はじめに、当決算期における事業環境についてご説明申し上げます。私どもの事業に密接に関わる国内建設市場の動向ですが、住宅市場は、新築・リフォームともに年度前半は好調に推移したものの、後半にかけては減少に転じ、通年では新築は増加、リフォームは減少という結果となりました。

非住宅市場は、都市圏を中心とする大型再開発PJが進行する中、当期における納材物件や中小規模のリニューアル物件は全般的に伸び悩む結果となりました。

その他事業環境につきましては、ご覧のとおりでございます。

これらの事業環境を踏まえまして、前期の決算概要をご説明申し上げます。

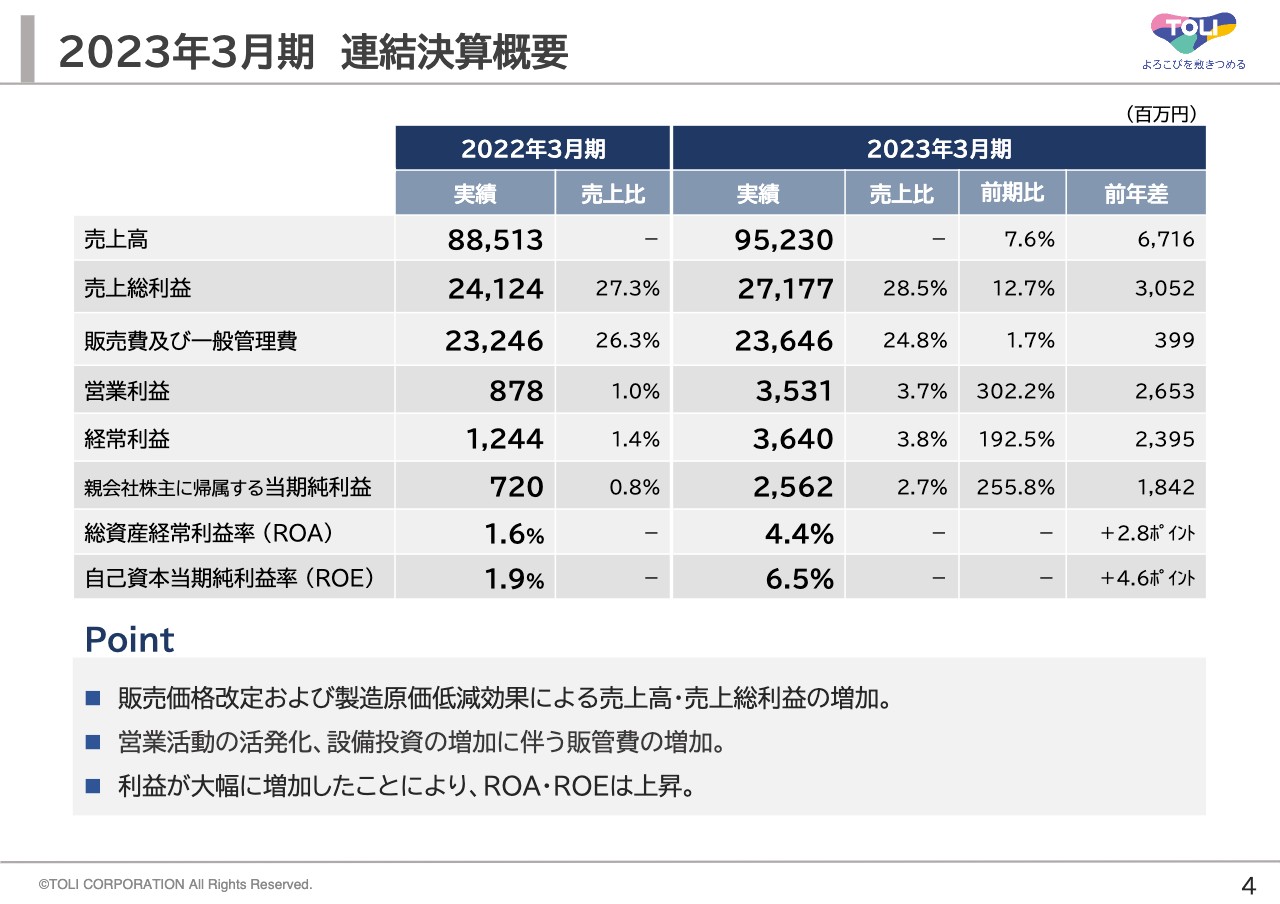

2023年3月期 連結決算概要

2023年3月期の業績はご覧のとおりです。当決算期におきましては、一昨年来の原材料高に加えまして、エネルギーコストの上昇などに対応し、一昨年秋の第1次に続いて、2022年5月の第2次、同じく9月下旬の第3次となる販売価格の改定を進めるとともに、中計に掲げる製造原価低減活動や大型設備投資による収益改善に努めてまいりました。その結果、ご覧のようなかたちで増収・増益となりました。

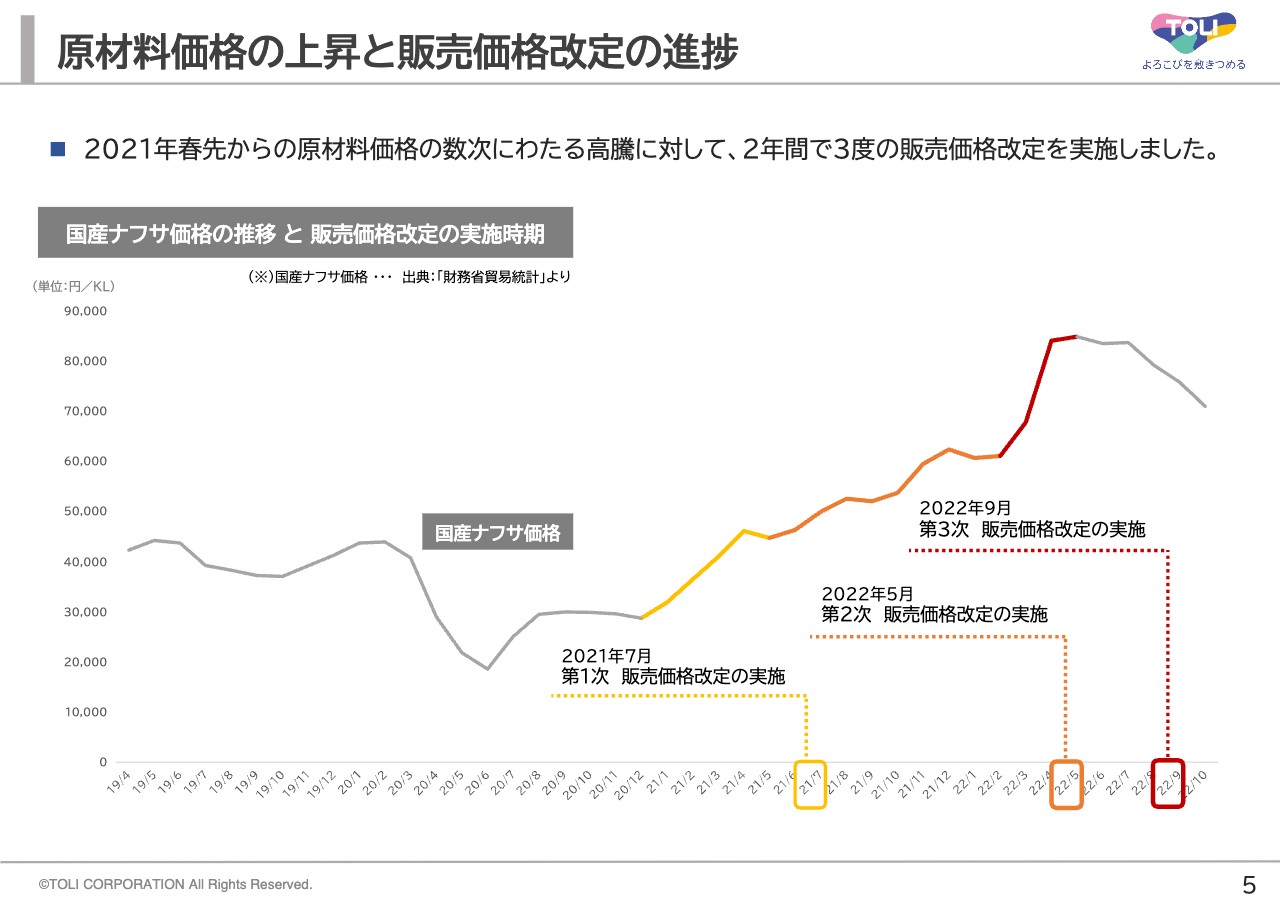

原材料価格の上昇と販売価格改定の進捗

こちらは、過去4年間の国産ナフサ価格の推移と販売価格改定実施の状況をグラフでお示ししております。ここ数年の国産ナフサの高騰により、当社製品の主要な原材料価格が急騰し、製造原価低減に向けた取り組みを進めるとともに、2年間で3度にわたる販売価格の改定を実施するに至りました。

なお、足元の国産ナフサ価格はやや落ち着きを取り戻しておりますが、エネルギー価格の上昇などにより、当社の原材料購買価格は高止まりが続いております。今後も、原材料価格の動向を注視するとともに、販売価格改定の維持・浸透に努めてまいります。

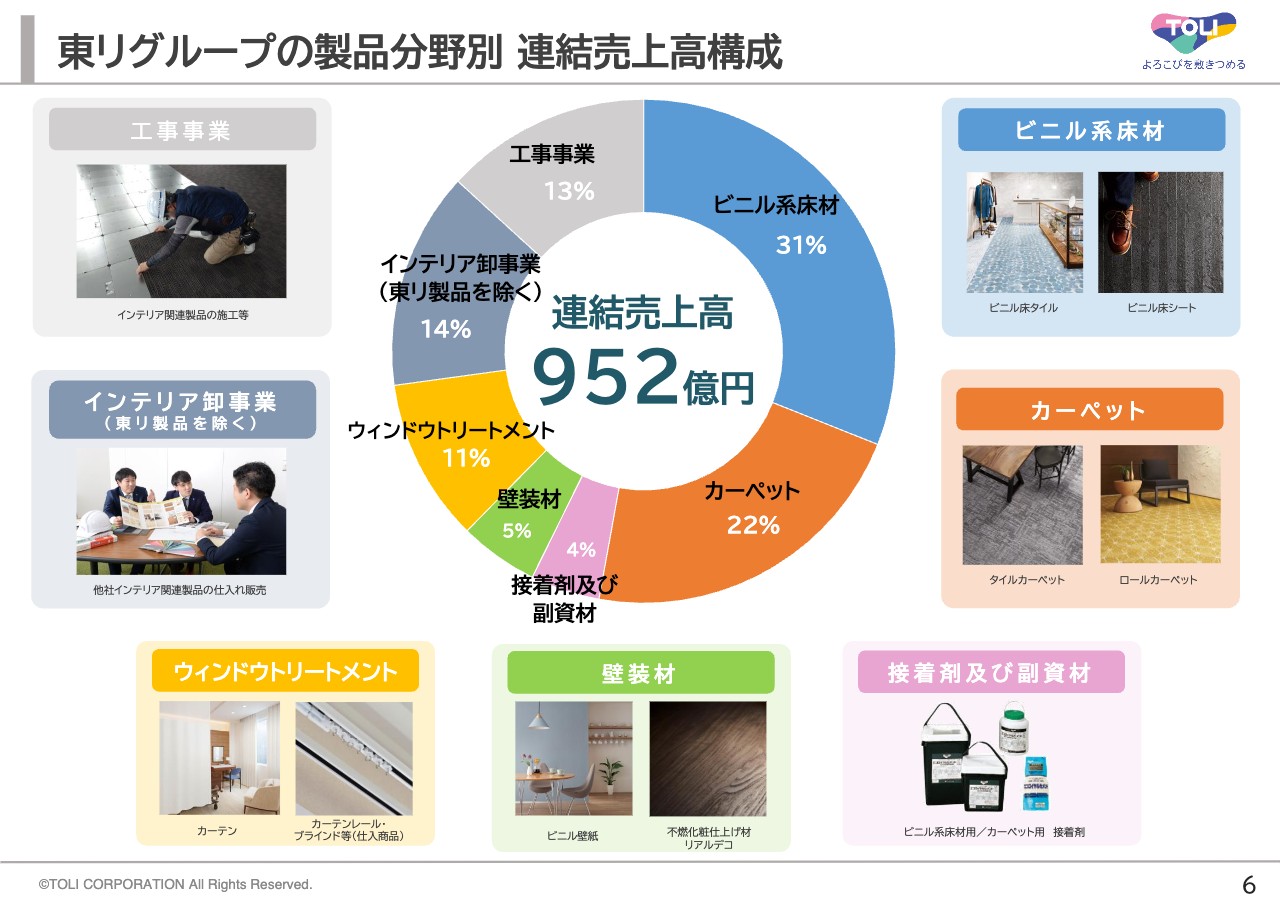

東リグループの製品分野別 連結売上高構成

こちらは、当社グループの製品分野別の連結売上高の構成となります。当社グループの連結売上高の50パーセント強が、ビニル系床材分野とカーペット分野、ならびにこれら製品群の施工時に必要な接着剤及び副資材分野となります。

その他は、壁装材やウィンドウトリートメント、東リ製品を除くインテリア卸事業、工事事業で構成されております。

このように、当社グループは、ビニル系床材分野とカーペット分野をコア事業とし、トータルインテリアの提案を通じて心豊かな空間環境づくりに貢献すべく、バランスを重視した事業ポートフォリオの構築に取り組んでおります。

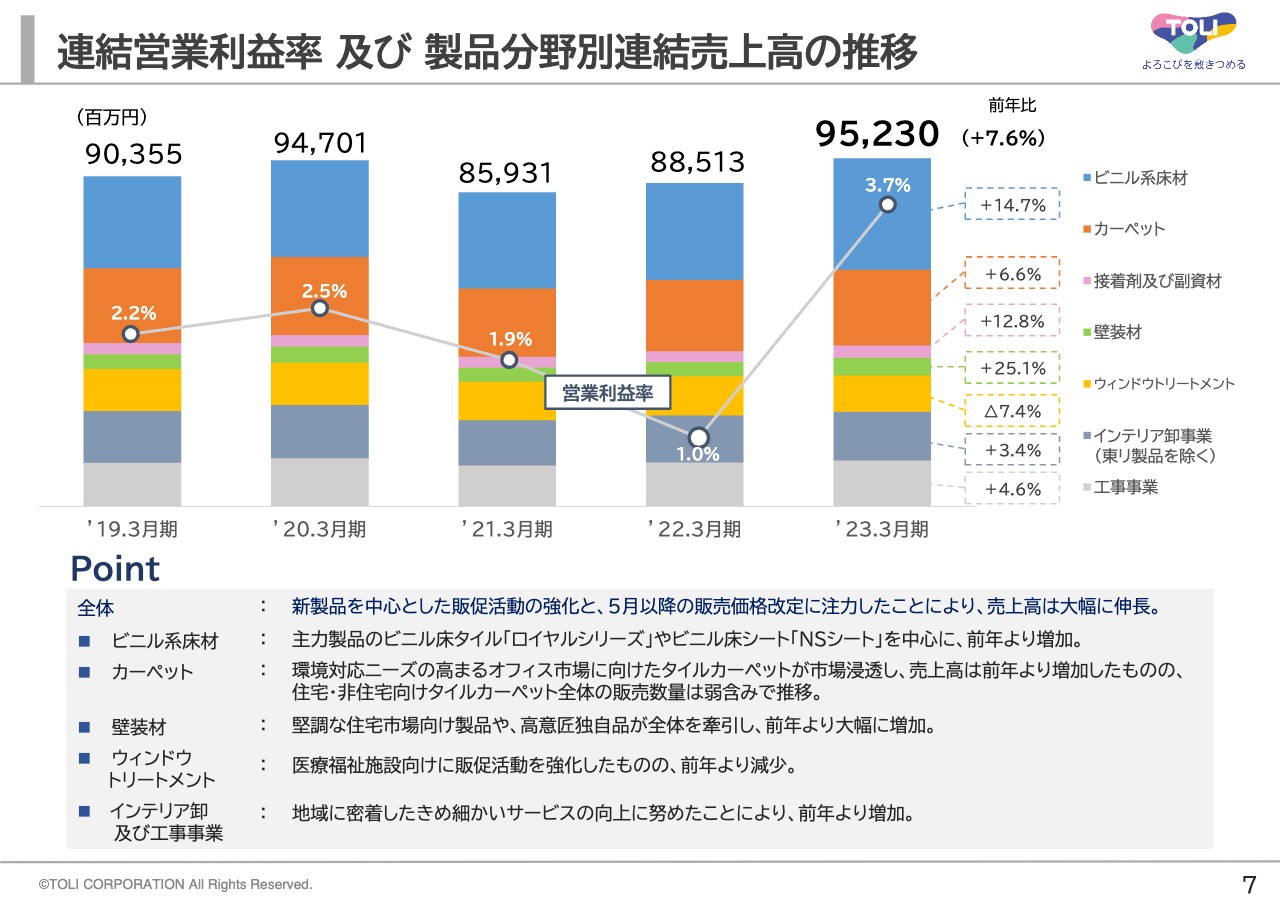

結営業利益率 及び 製品分野別連結売上高の推移

こちらは、連結の営業利益率及び製品分野別の売上高の推移になります。まず、全体としては、新製品を中心とした販促活動の強化と、5月と9月に実施した販売価格改定に注力したことにより、売上高は前年比プラス7.6パーセントとなりました。

ビニル系床材分野では、ビニル床タイルやビニル床シートの主力製品が伸長し、売上高が増加しました。

カーペット分野では、環境ニーズを捉えた製品が市場に浸透し、カーペット全体の売上を牽引しましたが、住宅・非住宅向けともに販売数量は弱含みで推移しました。

壁装材分野は新製品を中心とした販促活動を強化したことにより売上を伸ばしましたが、ウィンドウトリートメントは前年比マイナスとなりました。

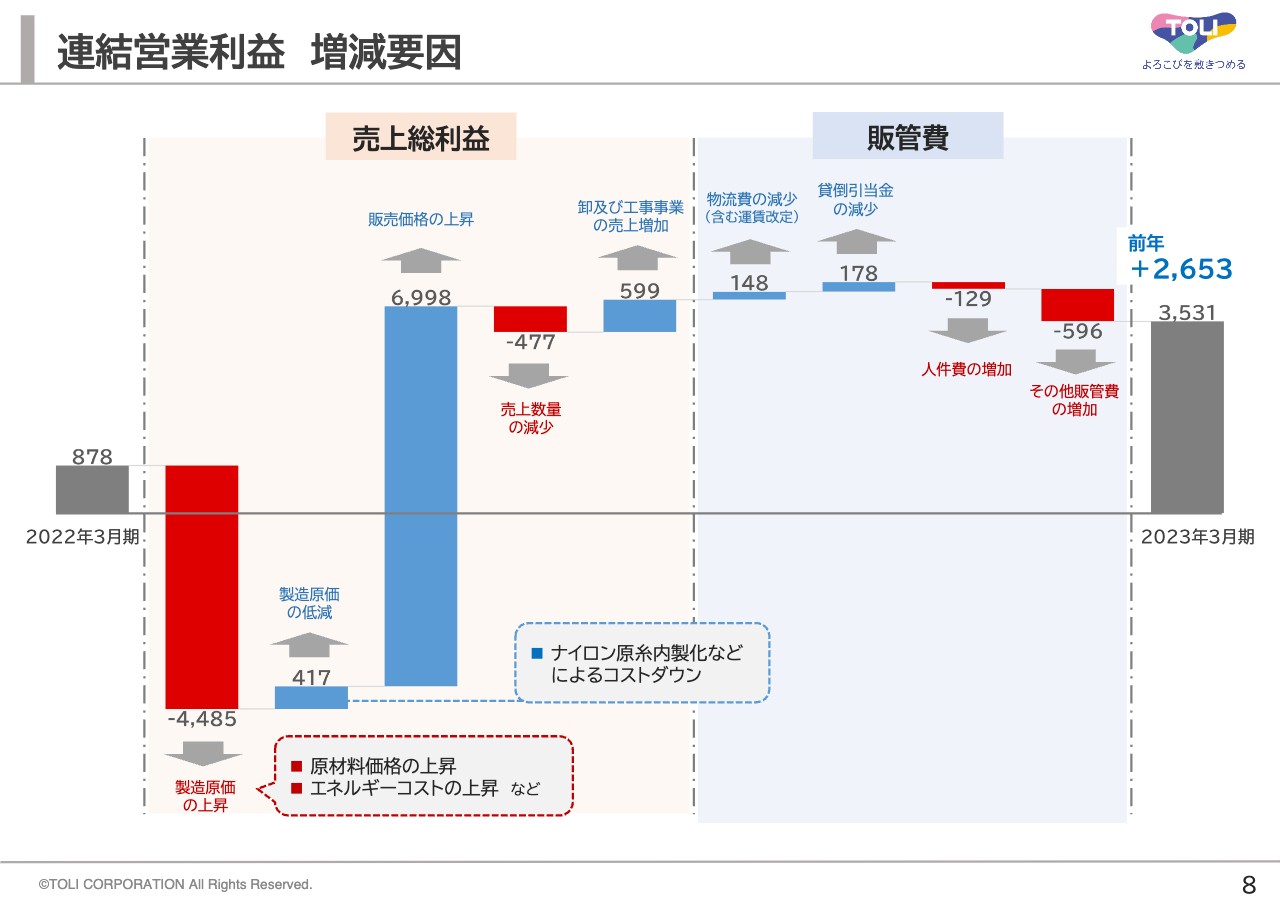

連結営業利益 増減要因

次に、連結営業利益の主な増減要因はご覧のようなかたちとなります。当決算期では、前期に引き続き原材料やエネルギーコストの上昇により、製造原価が大幅に上昇しましたが、ナイロン原糸内製化などによる製造原価低減活動に加え、前期より後追いのかたちでの販売価格改定に努めたことにより、売上総利益は大きく改善しました。

販管費では、物流コストの低減に取り組みましたが、人件費・活動費・減価償却費などが増加いたしました。

結果といたしまして、連結営業利益は約26億円強の増加となりました。

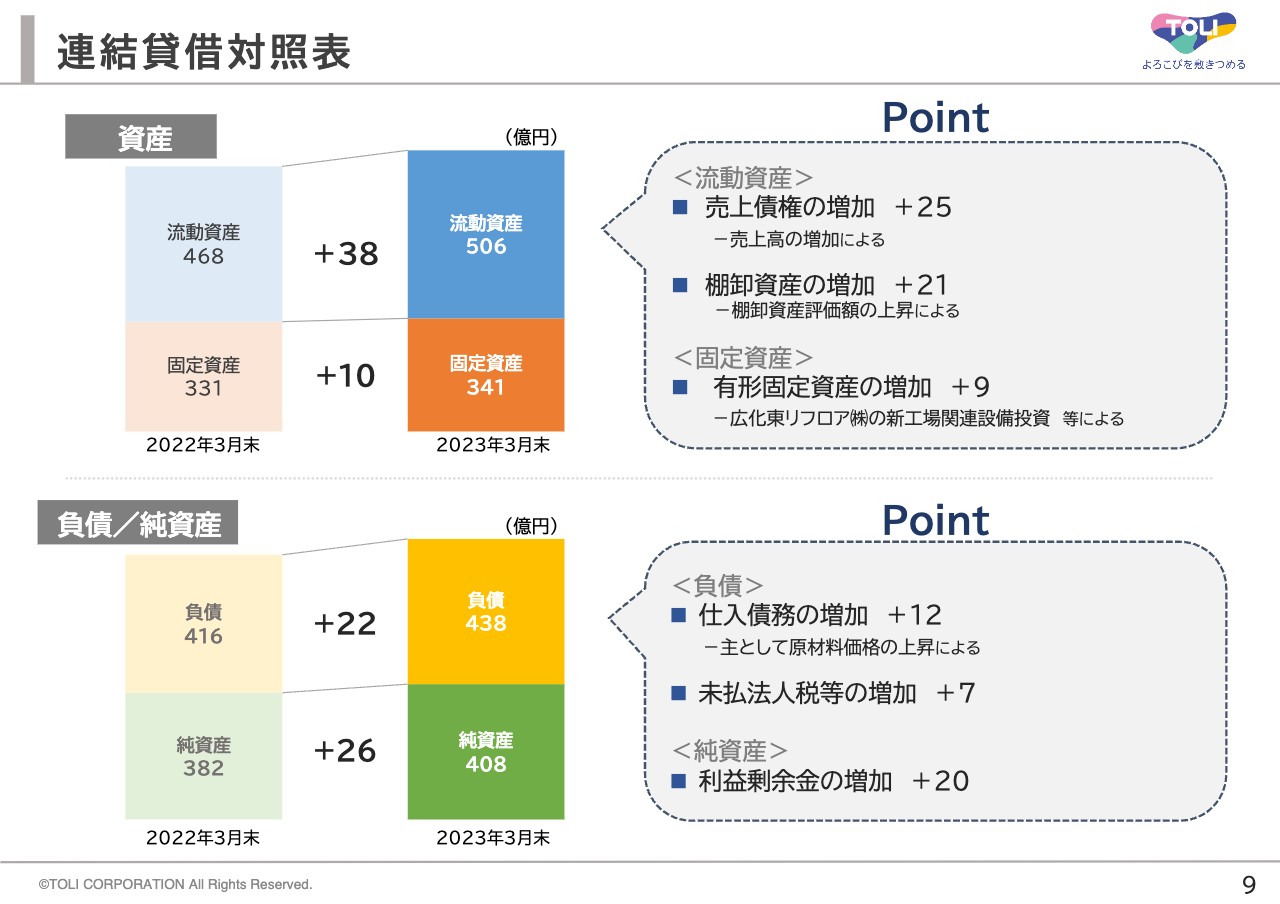

連結貸借対照表

次に、連結貸借対照表について、特徴的な要件のみご説明申し上げます。資産の部では、流動資産において、売上債権の増加や原材料価格上昇に伴う棚卸資産の増加などにより、38億円強の増加となりました。

固定資産では、昨年完成した広化東リフロアの床材新工場関連設備投資などにより、10億円弱の増加となっております。

負債の部では、原材料価格上昇に伴い、仕入債務が増加しております。

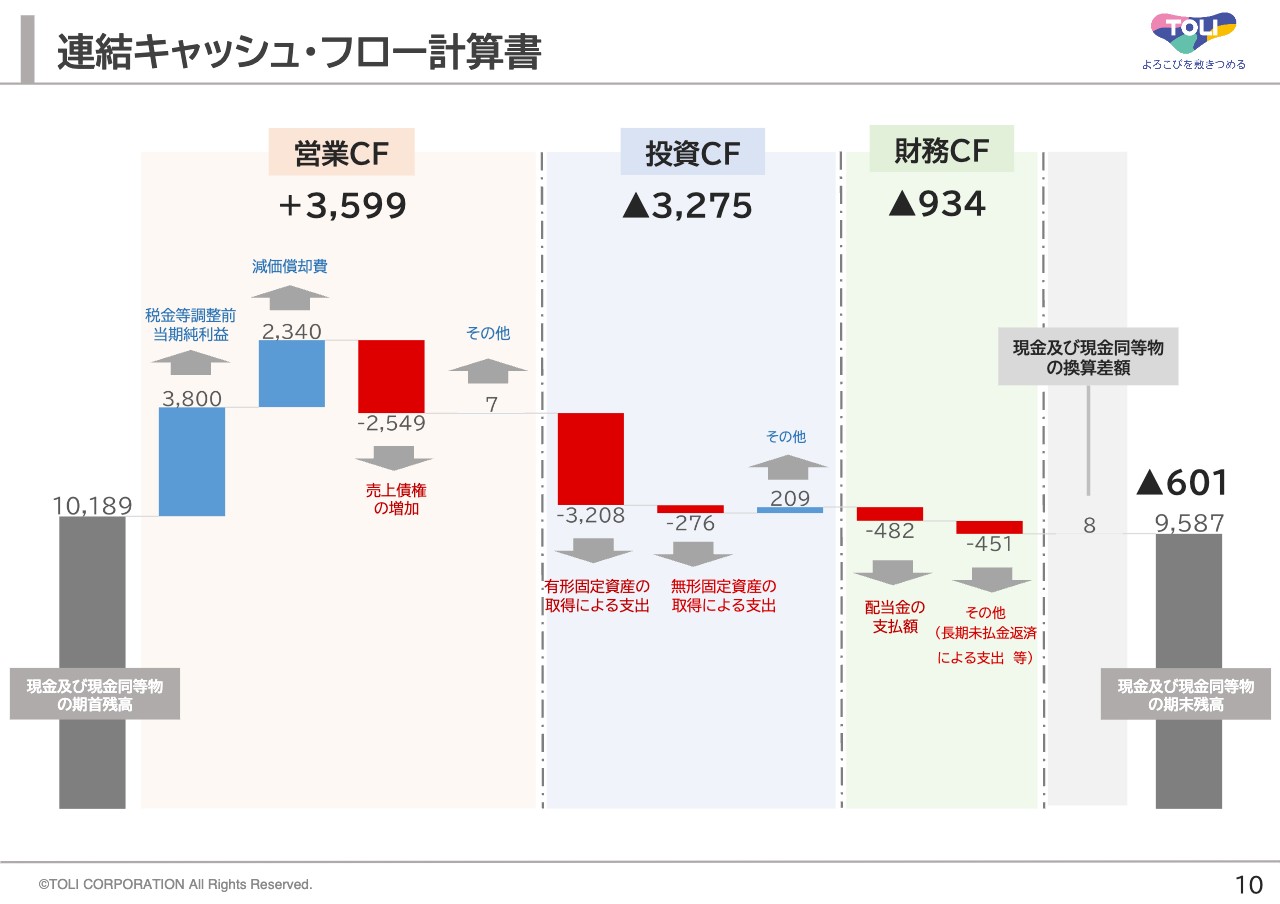

連結キャッシュ・フロー計算書

次に、連結キャッシュ・フロー計算書になります。営業活動によるキャッシュ・フローは、売上債権が前期より増加しましたが、税金等調整前当期純利益や減価償却費が増加したことなどにより、35億9,900万円のプラスとなりました。

投資活動によるキャッシュ・フローは、先ほどもご紹介申し上げました生産関連の設備投資や基幹システムの更新費用が増加し、32億7,500万円のキャッシュアウトとなりました。

財務活動によるキャッシュ・フローは、配当金の支払いや長期未払金返済による支出等により、9億3,400万円のキャッシュアウトとなっております。

これらの結果、現金及び現金同等物の期末残高は約6億円減少し、95億8,700万円となりました。

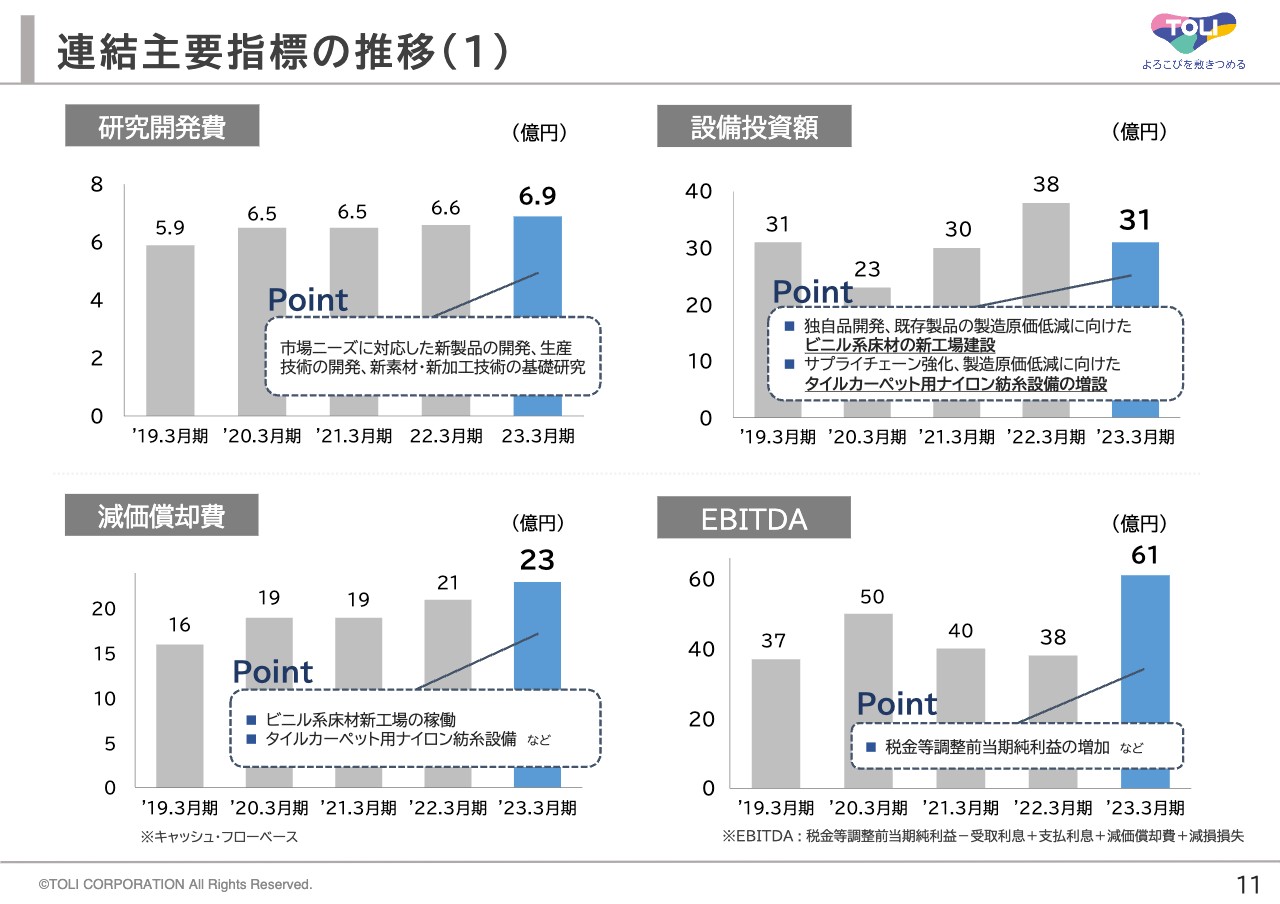

連結主要指標の推移(1)

続きまして、主要項目の推移についてご説明申し上げます。研究開発活動では、将来にわたる競争力の源泉として積極的な研究開発投資を推進しております。

設備投資額につきましても、独自品開発やサプライチェーンの強化に向けた大型設備投資を実行しており、減価償却費は増加基調となっております。

税金等調整前当期純利益が増加したことにより、当期のEBITDAは61億円と増加しました。

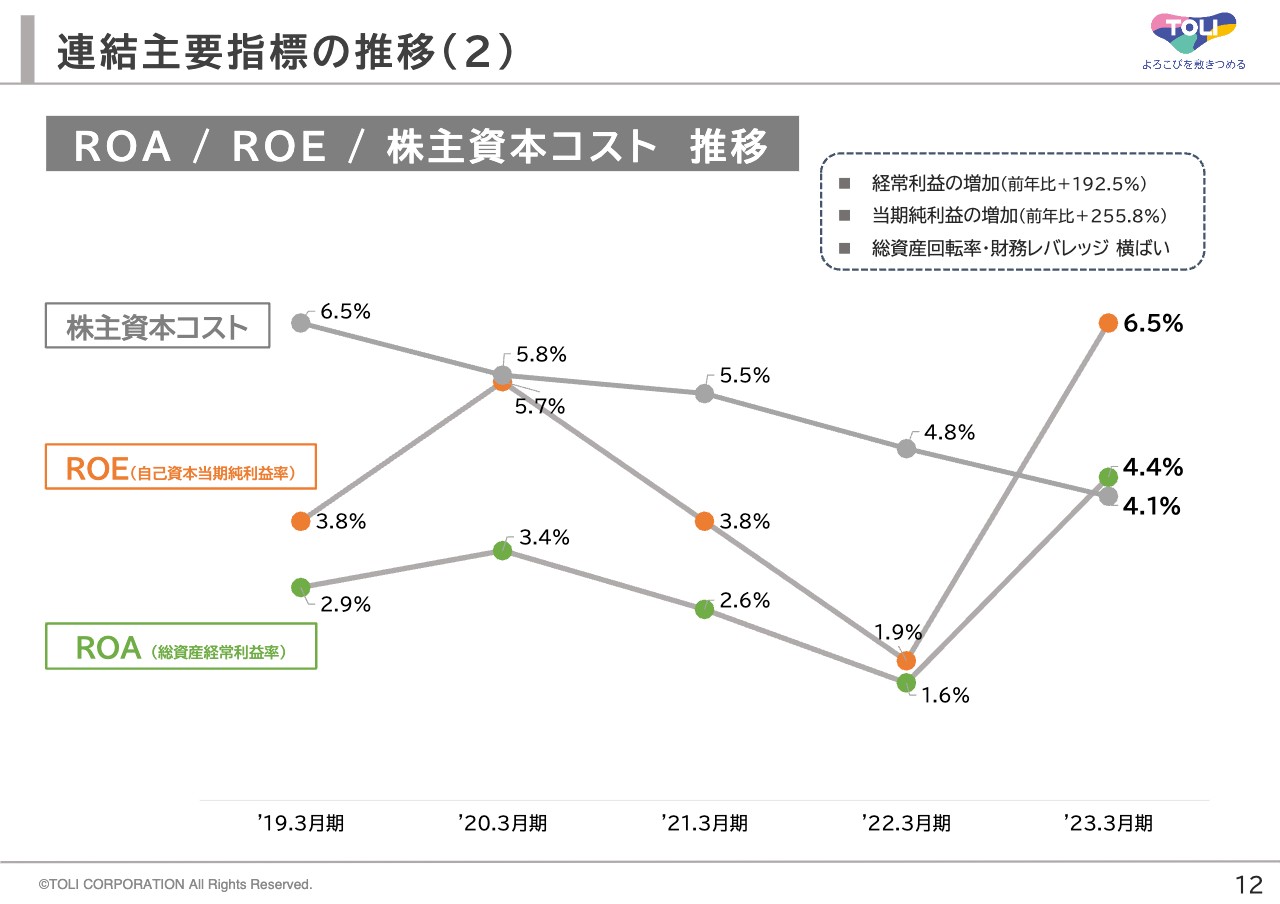

連結主要指標の推移(2)

ROA、ROEはご覧のように推移しており、当期のROEは株主資本コストを上回る結果となりました。

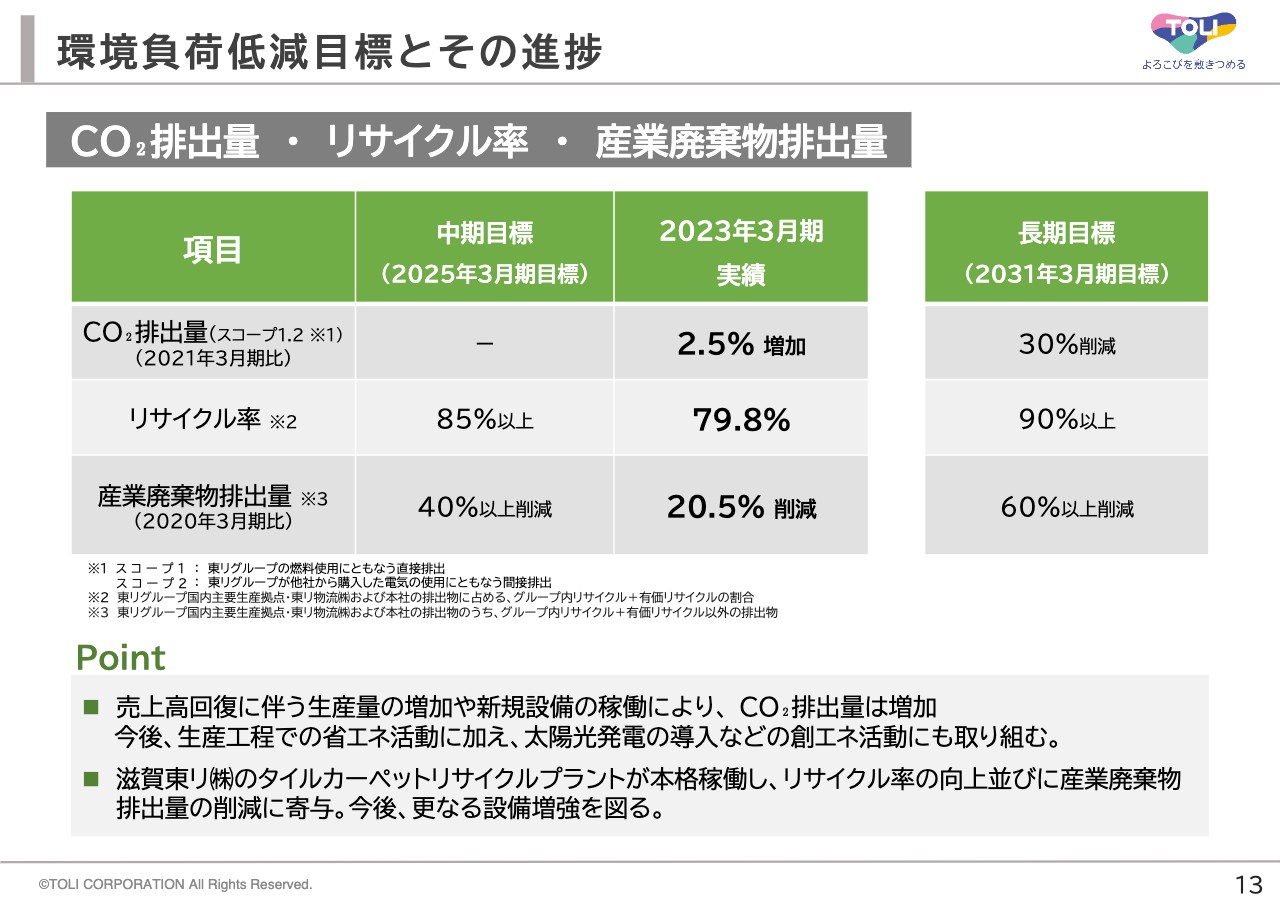

環境負荷低減目標とその進捗

こちらは中長期の目標として掲げている環境負荷低減目標です。当決算期の実績は、生産工程の見直しや事業用乗用車のエコカーシフト等を進め、使用燃料及び電力の削減に努めましたが、売上高回復に伴う生産数量の増加や新規設備の稼働などにより、CO2排出量は2021年3月期比で2.5パーセント増加いたしました。今後は、生産工程での省エネ活動に加え、太陽光発電導入による創エネ活動などによりCO2排出量削減に注力してまいります。

また、リサイクル率及び産業廃棄物排出量につきましては、滋賀東リのタイルカーペットリサイクルプラントの本格稼働に伴いリサイクル率が向上し、産業廃棄物排出量を大幅に削減することができました。現在、タイルカーペットリサイクル2号プラントを建設中であり、来春以降の稼働にて中期目標の達成に向けた取り組みを進めてまいります。

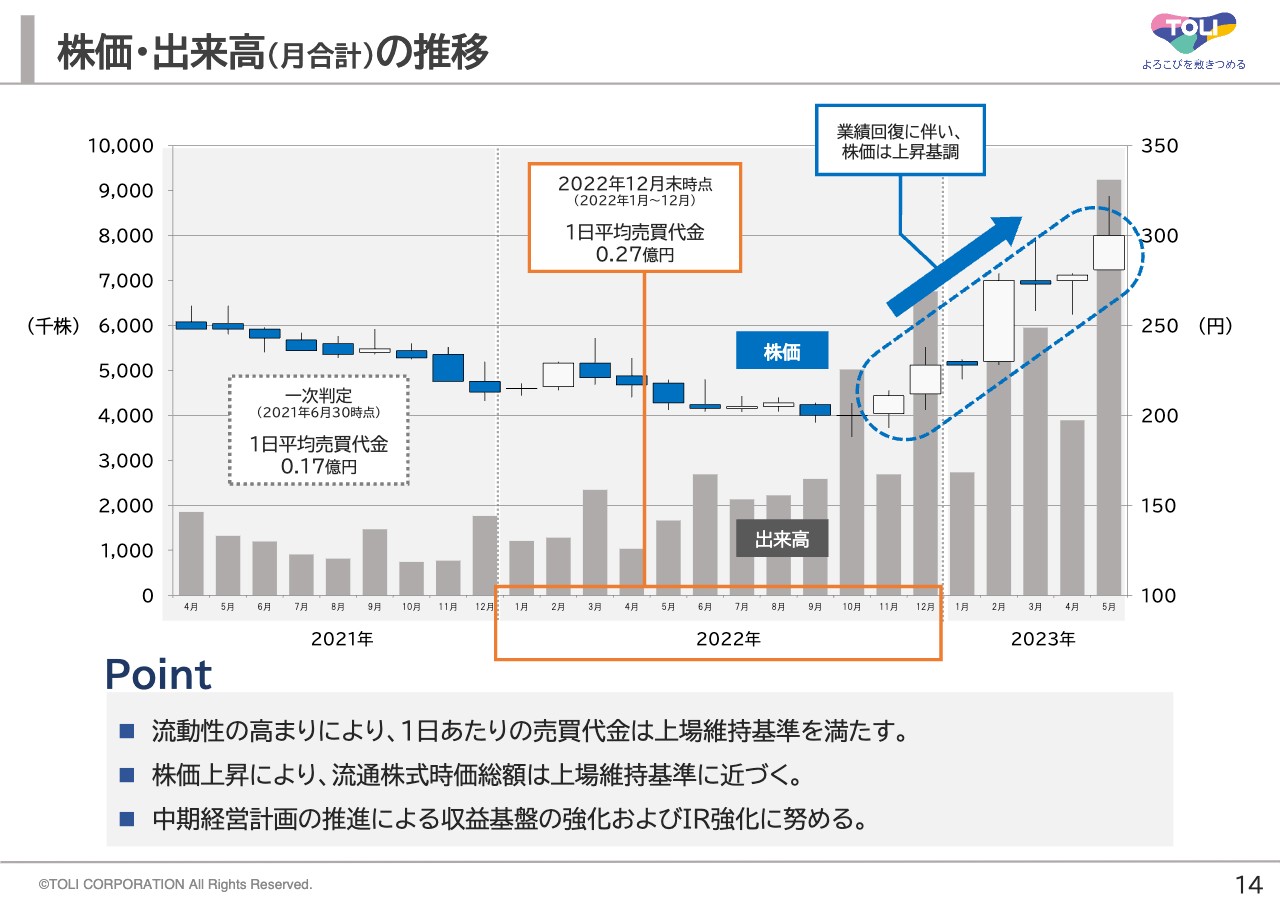

株価・出来高(月合計)の推移

続きまして、株式の推移となります。下の棒グラフが月合計の出来高推移となり、上部に月単位の株価推移をお示ししております。ご覧のように業績回復に伴い、足元では、出来高の上昇とともに株価も上昇基調となっております。引き続き、収益基盤の強化及びIR活動の強化に努め、株主価値向上に取り組んでまいります。

「SHINKA Plus ONE」 期間設定修正の背景

続きまして、3月27日に発表いたしました、中期経営計画「SHINKA Plus ONE」の期間設定及び目標指標の修正と、その進捗状況についてご説明申し上げます。

中期経営計画「SHINKA Plus ONE」は、策定時の想定を上回るかたちでコロナ禍が長期化し、初年度・2年目の経済環境も大きく変動いたしました。特に、サプライチェーンの混乱と原材料調達環境の悪化は「SHINKA Plus ONE」で掲げた重点戦略の遂行に大きな影響を与え、今後の業績に寄与すべき重要設備投資計画のタイムスケジュールが概ね1年程度遅れた状態で進行しています。

本中計における将来の成長の核となる重要設備投資案件は、①タイルカーペットのリサイクルプラント、②カーペット用ナイロン紡糸設備、③広化東リフロアでの床材新工場の3点であります。

一方、原材料価格の高騰やエネルギーコストの上昇に対応した、製造原価低減活動や数次にわたる販売価格改定によって、初年度から2年目にかけては収益改善への取り組みが浸透しつつあります。

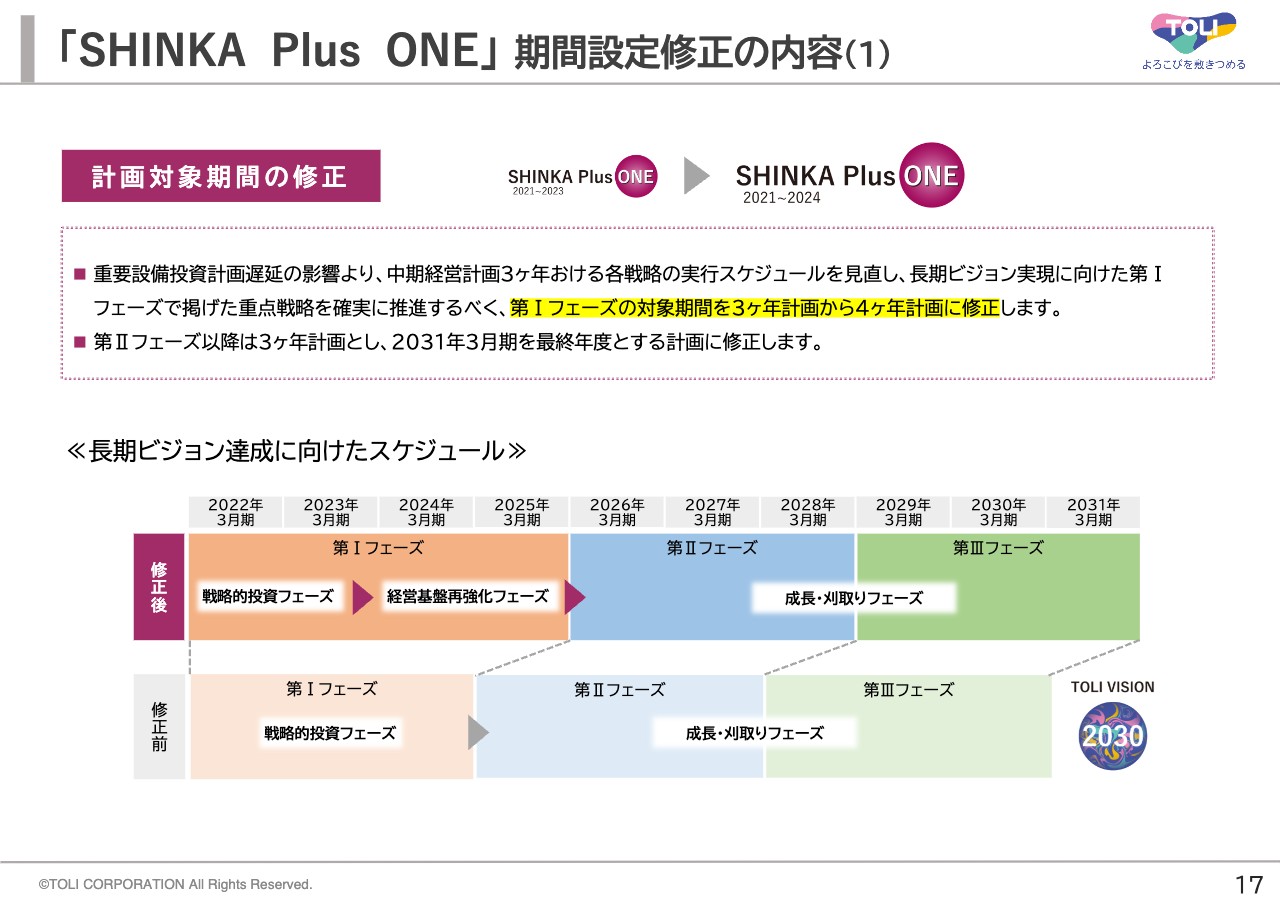

「SHINKA Plus ONE」 期間設定修正の内容(1)

以上のような経営環境の変化を踏まえ、3ヶ年計画における各戦略のタイムスケジュールを見直し、長期ビジョン実現に向けた第Iフェーズで掲げた重点戦略を確実に推進すべく、「SHINKA Plus ONE」の期間設定を修正することといたしました。修正後の実行スケジュールは下の図のとおりでございます。第Iフェーズを4ヶ年計画とし、次の第II・第IIIフェーズへと繋げてまいります。

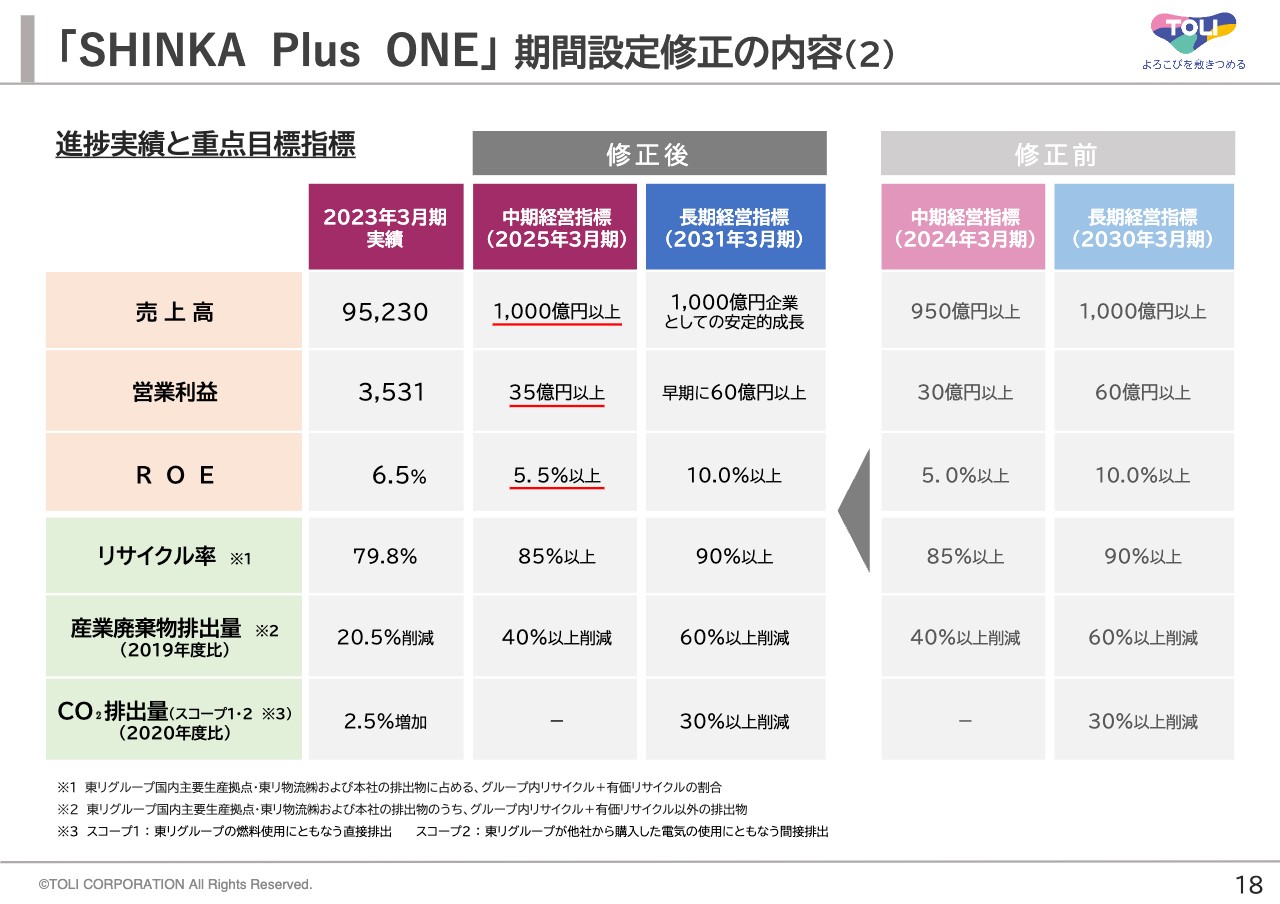

「SHINKA Plus ONE」 期間設定修正の内容(2)

また、設定期間の修正に伴い、目標とする各経営指標も修正することといたしました。財務指標である売上高・営業利益・ROEは上方修正し、非財務指標は設備投資の進捗を踏まえ、据え置くことといたしました。

それでは、当連結決算期における、中計のトピックスを2点ほどご報告申し上げます。

「SHINKA Plus ONE」 トピックス①

トピックスの1つ目は、大型投資による独自品開発とコストダウンの実現に向けた実行戦略についてです。滋賀事業所におけるビニル床シートの生産拠点、広化東リフロアでは、一昨年12月に完成した第二工場における新ラインの建設を進めてまいりました。コロナ禍に端を発する半導体不足で電材部品等の納期遅れが生じておりましたが、本年1月より本格稼働に至りました。

この新3号ラインを活用し、マンション共用廊下向けを主体とするNSシートや国内唯一の本格的単層シート「HITOE」シリーズなどの製造原価低減を図るとともに、来年度以降の新製品開発にも注力してまいります。

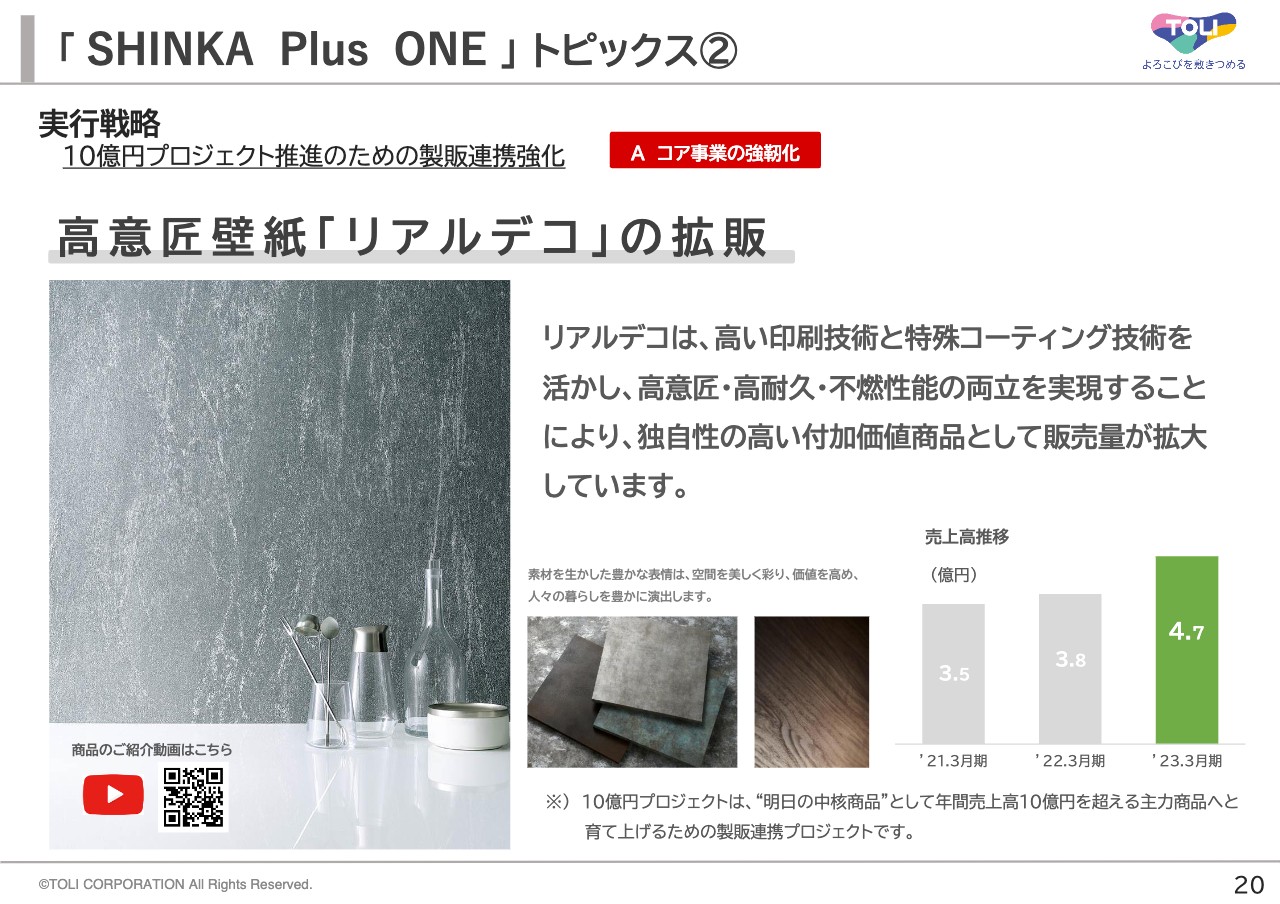

「SHINKA Plus ONE」 トピックス②

トピックスの2つ目は、10億円プロジェクト推進のための製販連携強化に向けた実行戦略についてです。10億円プロジェクトとは、“明日の中核商品”として年間売上高10億円を超える主力商品へと育て上げるための製販連携による社内プロジェクトで、前中計「SHINKA-100」から継続する重要施策です。

本日ご紹介申し上げますのは、昨年10月に改廃しました壁紙シリーズ「リアルデコ」です。

高い印刷技術と特殊コーティング技術を活かし、高意匠・高耐久・不燃性能の両立を実現することにより、独自性の高い付加価値商品として販売量が拡大しております。

資料左下に、製品紹介のQRコードを貼っておりますので、後ほどご覧いただけましたら幸いです。

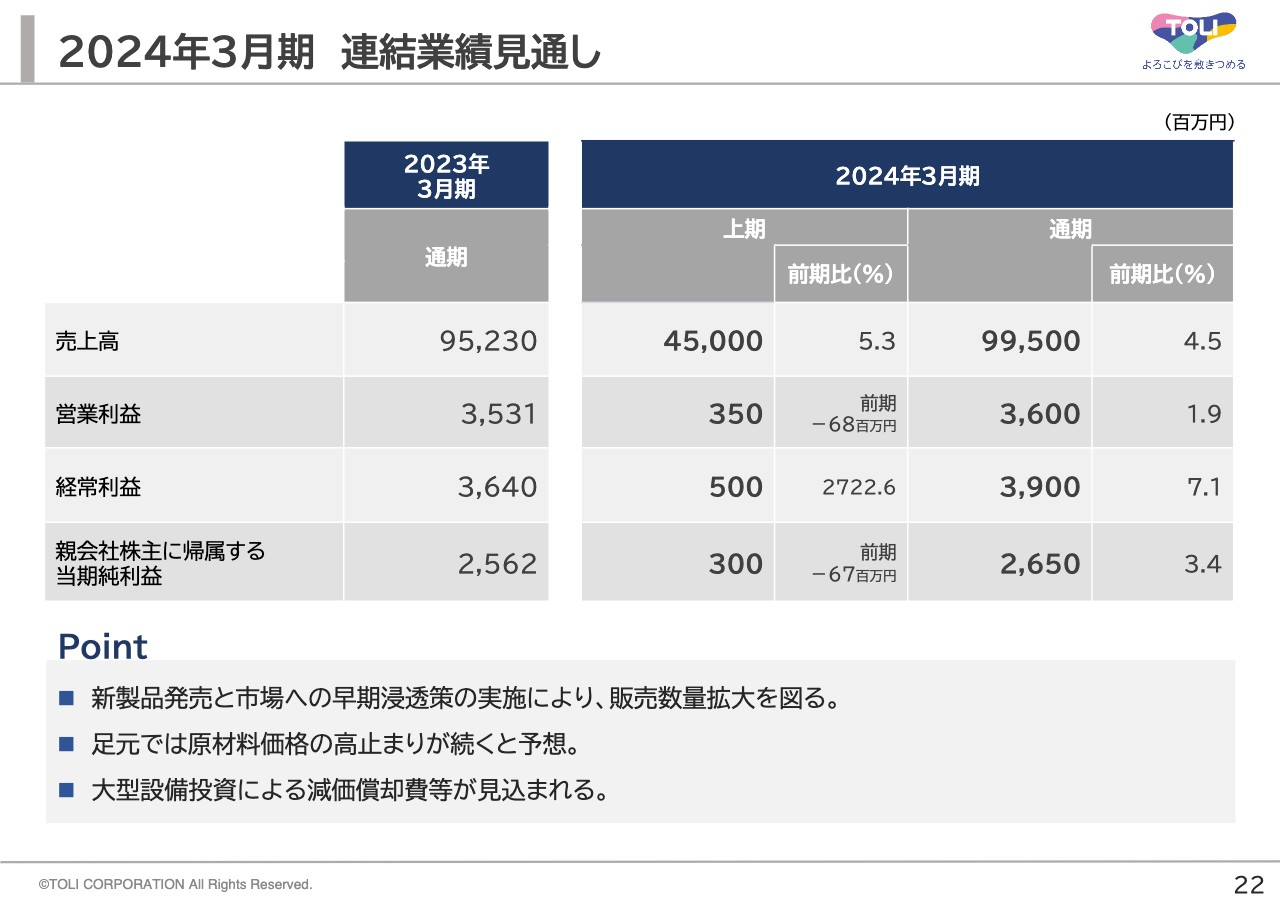

2024年3月期 連結業績見通し

最後に、2024年3月期の業績見通しについてご説明申し上げます。冒頭で申し上げましたとおり、足元の原材料価格は高止まりが続いていることに加え、電気料金をはじめとするエネルギーコストは上昇傾向にあり、収益環境は予断を許さない状況が続いております。

また、大型設備投資の稼働による減価償却費の増加や、販売促進費・人件費の上昇に対し、新製品を中心とした販売数量の拡大や、販売価格改定効果のさらなる浸透により、増収・増益を目指してまいります。

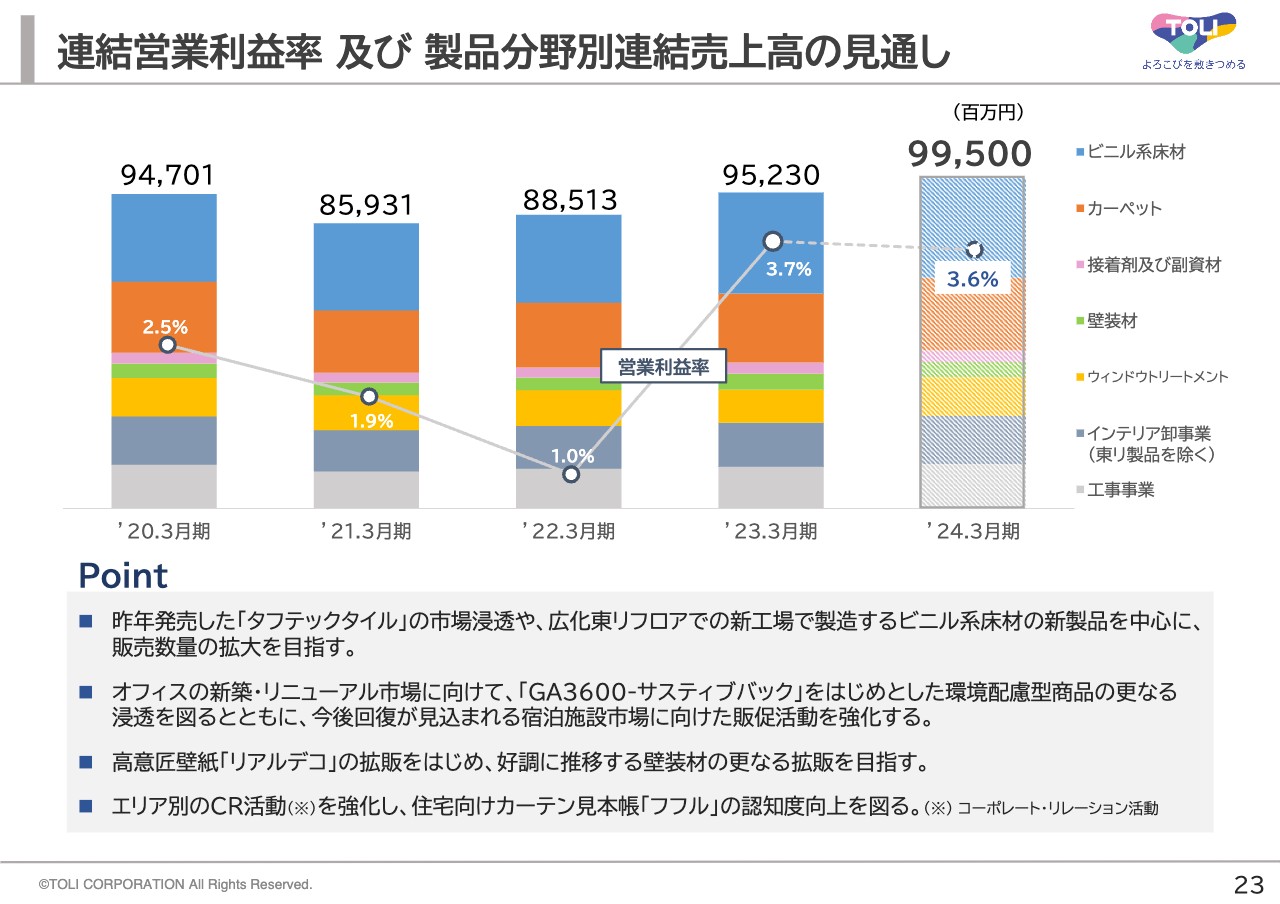

連結営業利益率 及び 製品分野別連結売上高の見通し

次に、製品分野別の見通しにつきましてご説明申し上げます。当期は、昨年完成した広化東リフロアでの床材新工場で製造するビニル系床材の新製品を中心に、販売数量を拡大するとともに、環境配慮型タイルカーペットのオフィス市場への訴求強化を図ってまいります。また、好調を維持している壁装材のシェア拡大に向けた施策も進めてまいります。

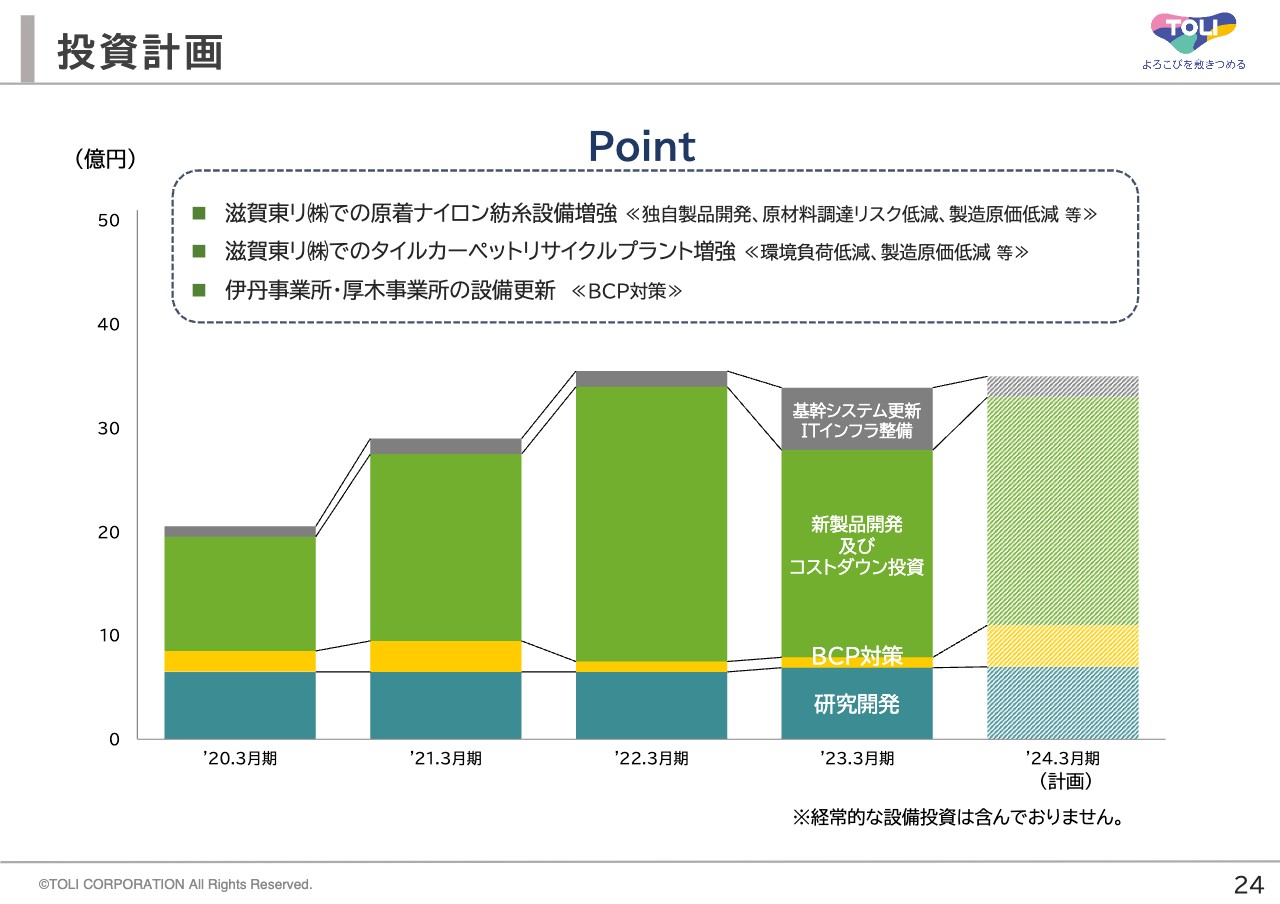

投資計画

こちらは、当期の投資計画をお示ししております。当社は積極的な研究開発への投資をベースに、独自性の高い新製品開発、ならびにさらなる原価低減とともに循環型社会の形成に向けた成長投資にも力を注いでまいります。当期においては、グラフの上にポイントとして示しております3つの設備投資を中心に、中計とリンクした投資計画を推進してまいります。

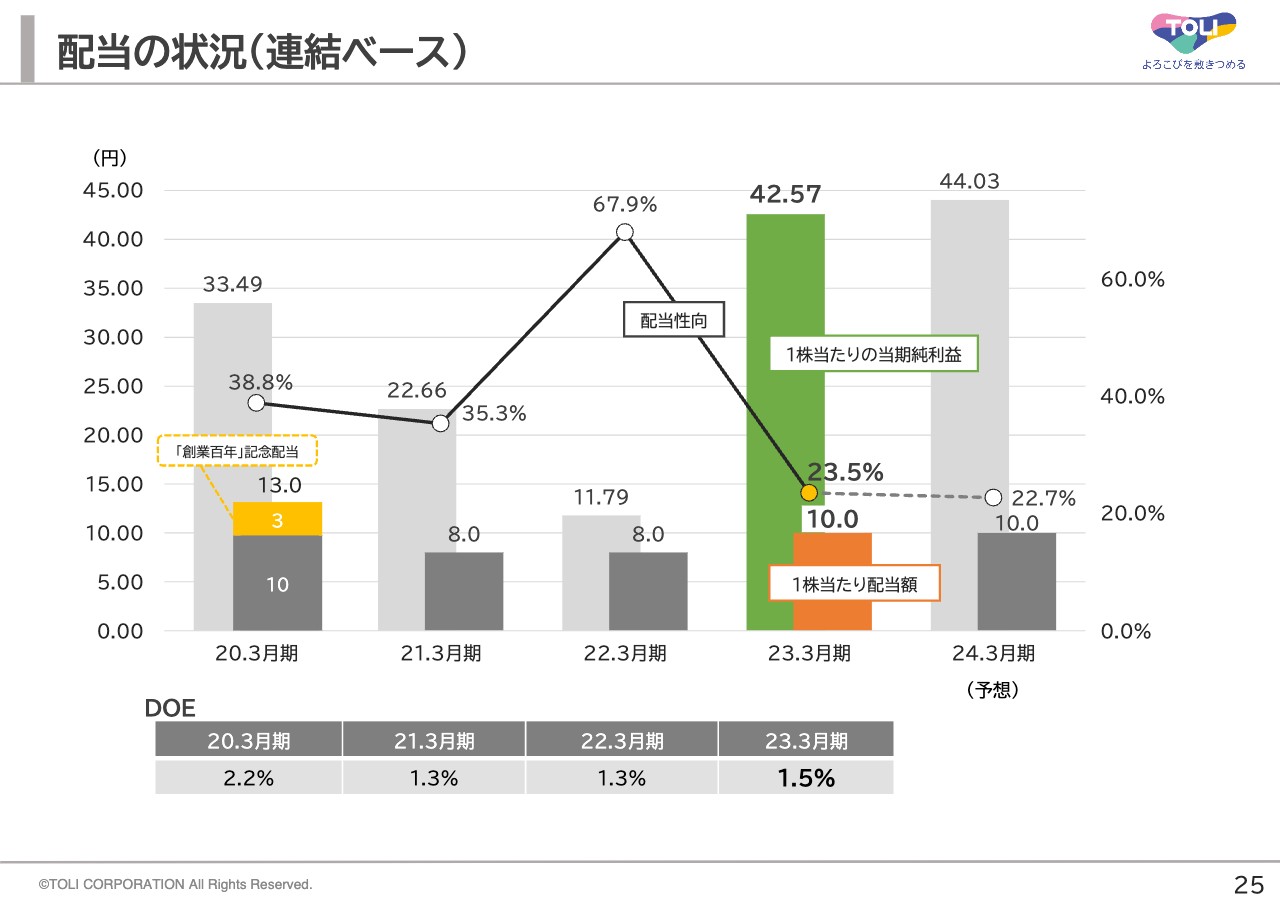

配当の状況(連結ベース)

続いて、配当についてご説明申し上げます。当社の配当方針は、中長期的な成長投資に向けた内部留保とのバランスを図りながら、DOEならびに配当性向を重視しつつ、安定的な配当を維持してまいります。

2023年3月期の配当につきましては、当決算期の財政状態とともに、中長期視点での事業環境や投資政策を総合的に勘案し、期末配当金として1株当たり10円を予定しております。

IRサイトリニューアルのご案内

最後に、4月27日より当社IRサイトをリニューアルいたしましたのでご案内申し上げます。シンプルで分かりやすく、検索性を向上し、各コンテンツの充実と利便性を高めるべく更新いたしました。ぜひ、ご活用いただきますようお願い申し上げます。

以上をもちまして、本日のご説明を終了させていただきます。今後も、株主・投資家のみなさまへの情報発信、ならびにコミュニケーションの強化に努めてまいります。引き続きご指導ご鞭撻のほど、お願い申し上げます。ご清聴ありがとうございました。