2024年4月11日に発表された、ウイングアーク1st株式会社2024年2月期決算説明の内容を書き起こしでお伝えします。

目次

田中潤氏(以下、田中):ウイングアーク1st代表取締役社長執行役員CEOの田中です。よろしくお願いします。さっそく2024年2月期の決算説明を始めます。

2024年2月期 [決算ハイライト]

2024年2月期の実績についてです。決算ハイライトとしてスライドに3点記載しています。後ほど詳しくご説明しますが、売上・利益ともに過去最高を更新しました。また、リカーリング収益が大きく拡大しています。さらに、現在、我々が力を入れている「invoiceAgent」の成長も加速しています。

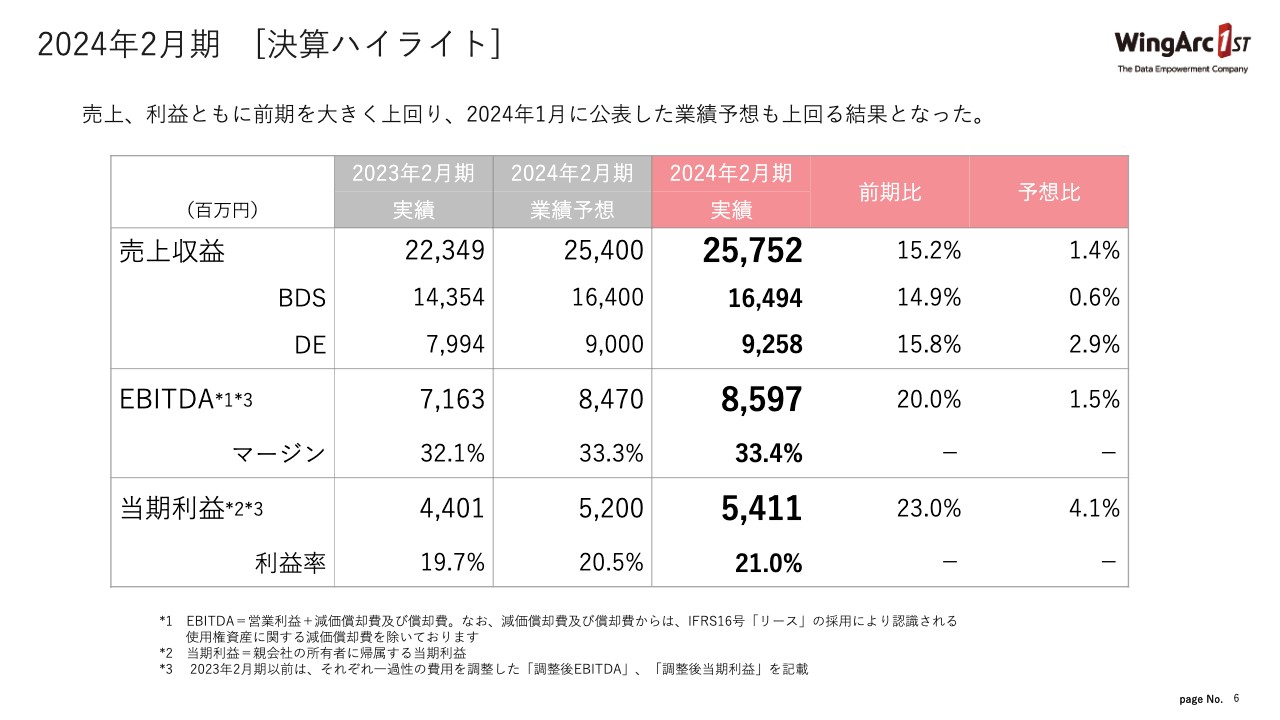

2024年2月期 [決算ハイライト]

売上収益は前期比15.2パーセント増の257億5,200万円となりました。EBITDAは前期比20パーセント増の85億9,700万円となっています。当期利益も前期比23パーセント増の54億1,100万円となり、非常に良い結果で着地しました。

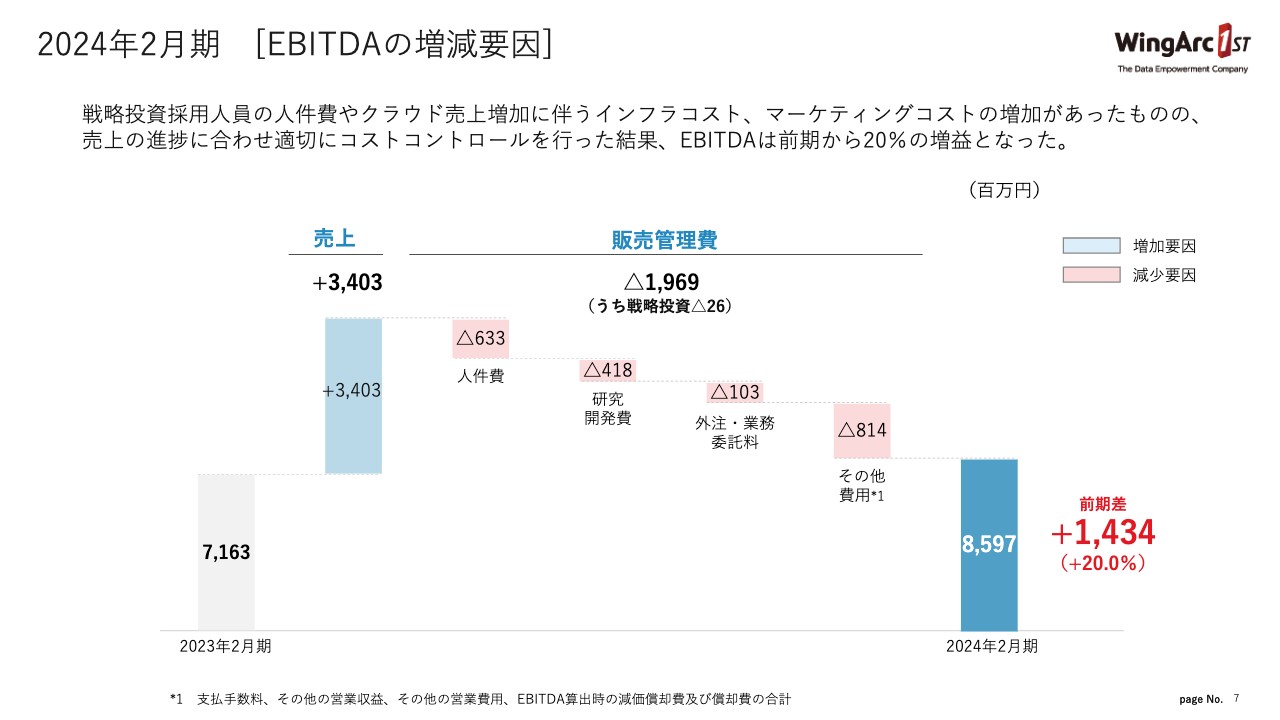

2024年2月期 [EBITDAの増減要因]

EBITDAの増減要因はスライドに記載のとおりです。費用の増加はあったものの、そちらもしっかりコントロールすることができ、結果的にはプラスとなっています。

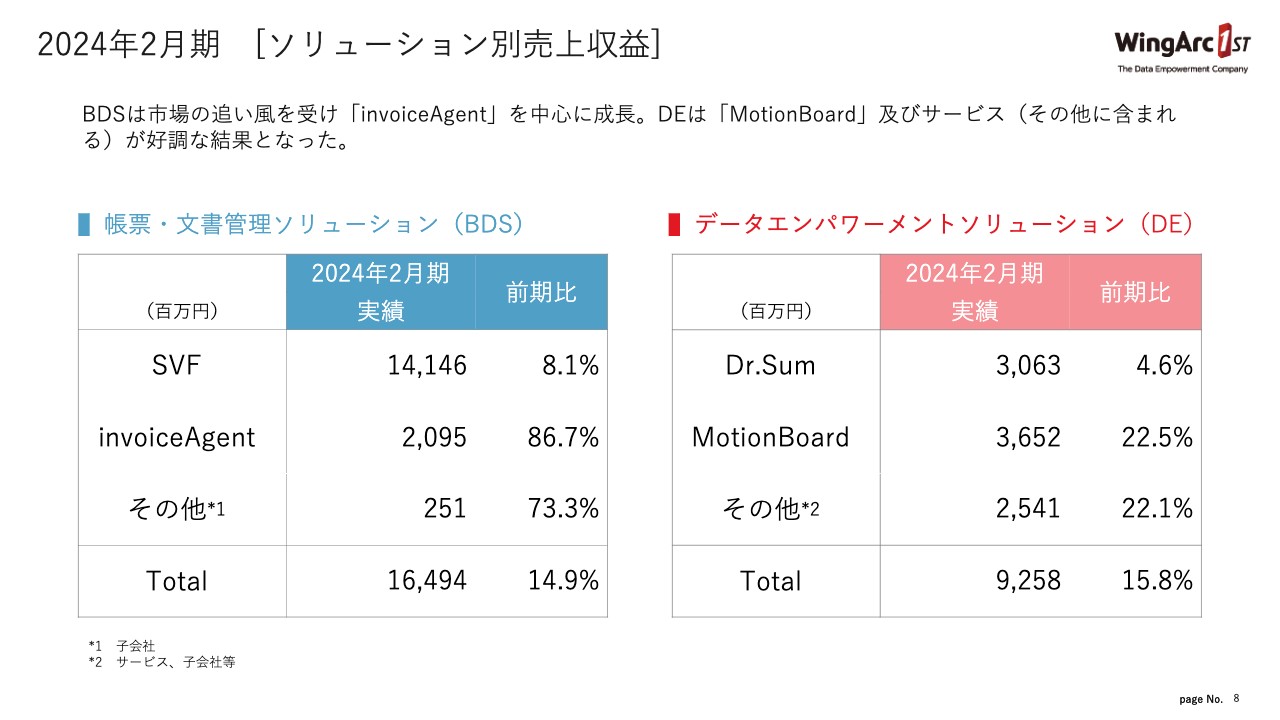

2024年2月期 [ソリューション別売上収益]

帳票・文書管理ソリューション(BDS)、データエンパワーメントソリューション(DE)、どちらも売上高は前期比約15パーセント増と、非常に良い結果になっています。

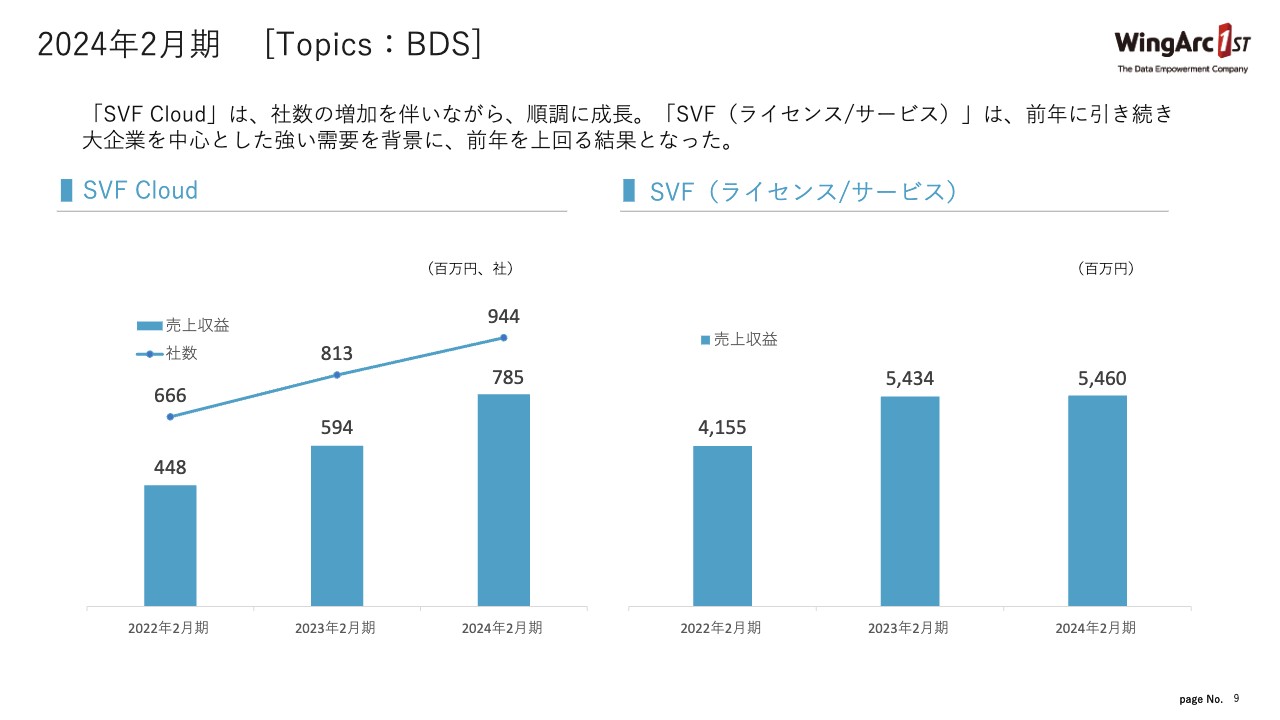

2024年2月期 [Topics:BDS]

BDSのトピックスとして、「SVF Cloud」というクラウドサービスが堅調に推移し、順調に右肩上がりとなっています。「SVF(ライセンス/サービス)」についても過去最高の売上高となりました。こちらも大企業を中心に需要が継続しており、その需要に応えている状況です。

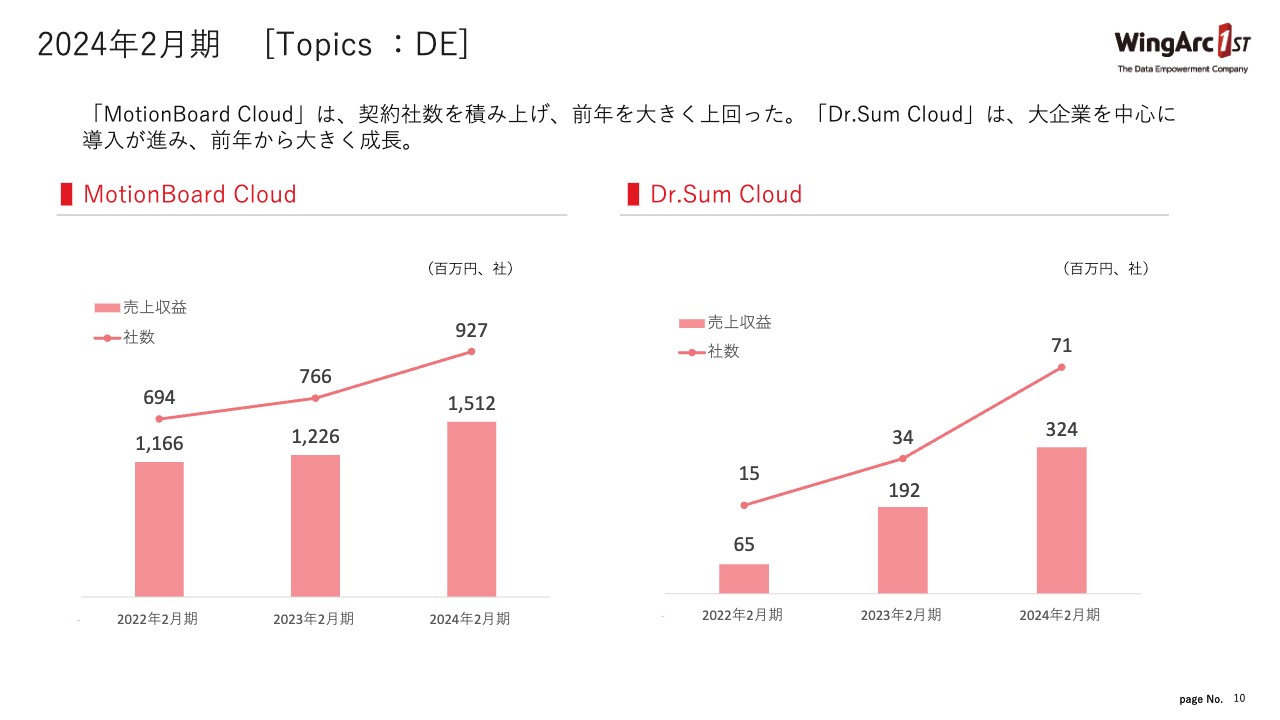

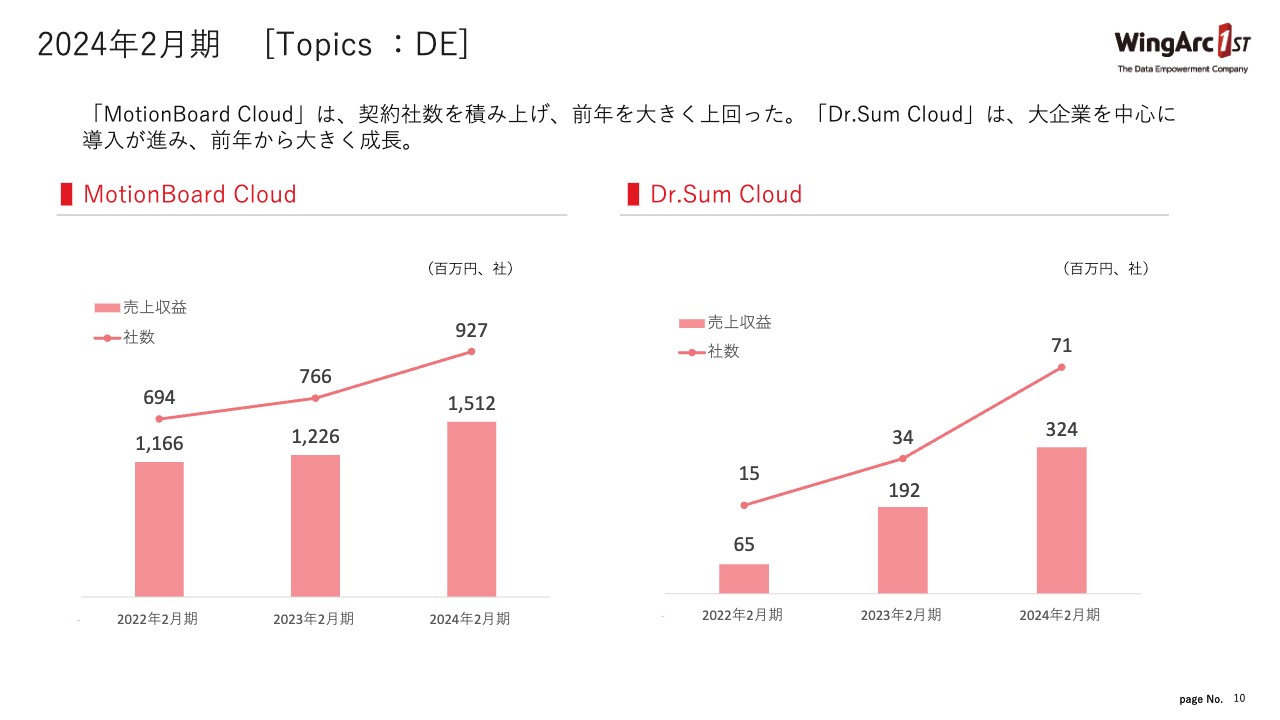

2024年2月期 [Topics :DE]

DEのトピックスとして、「MotionBoard Cloud」が大きく成長しています。また、現在、我々が独自開発している「Dr.Sum Cloud」というデータベースのクラウドサービスも大きく成長を始めている状況です。

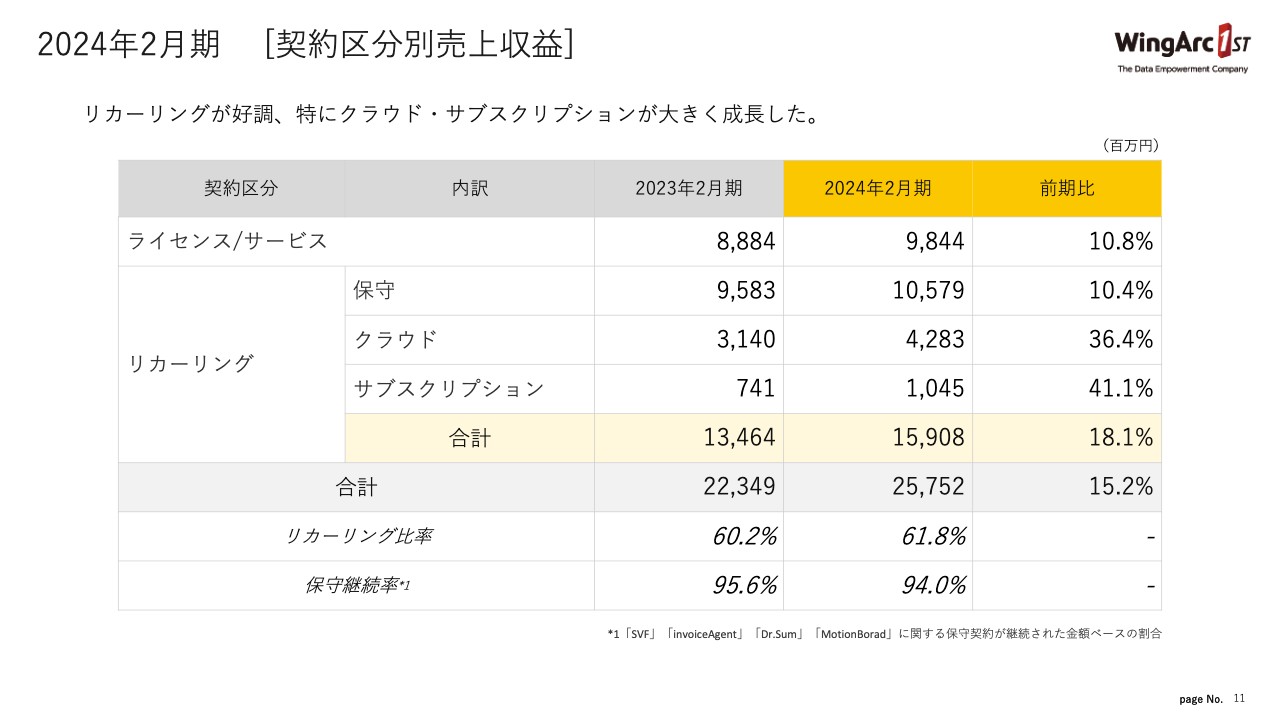

2024年2月期 [契約区分別売上収益]

リカーリング収益が大きく伸びており、前期比18.1パーセント増となりました。我々としてもリカーリング収益の拡大に注力しており、売上比率では61.8パーセントがリカーリング収益となっています。

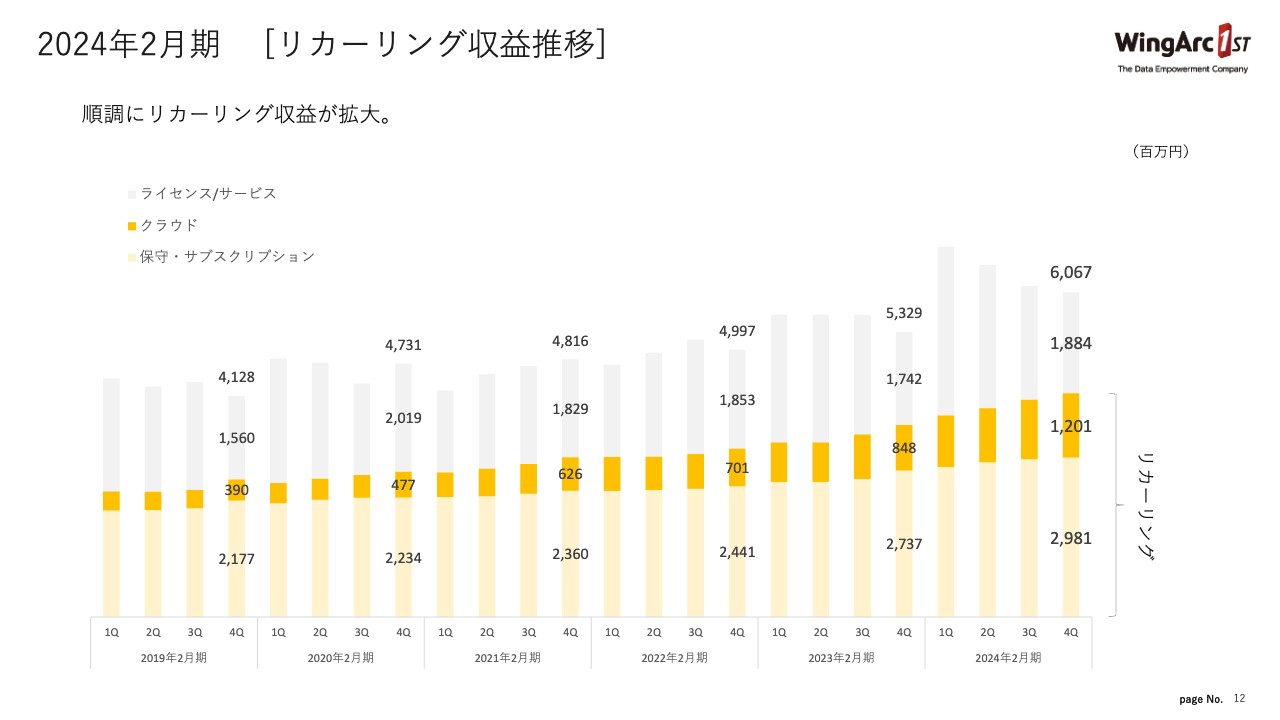

2024年2月期 [リカーリング収益推移]

スライドのグラフは、リカーリング収益の推移です。ご覧のとおり、順調に右肩上がりになっています。

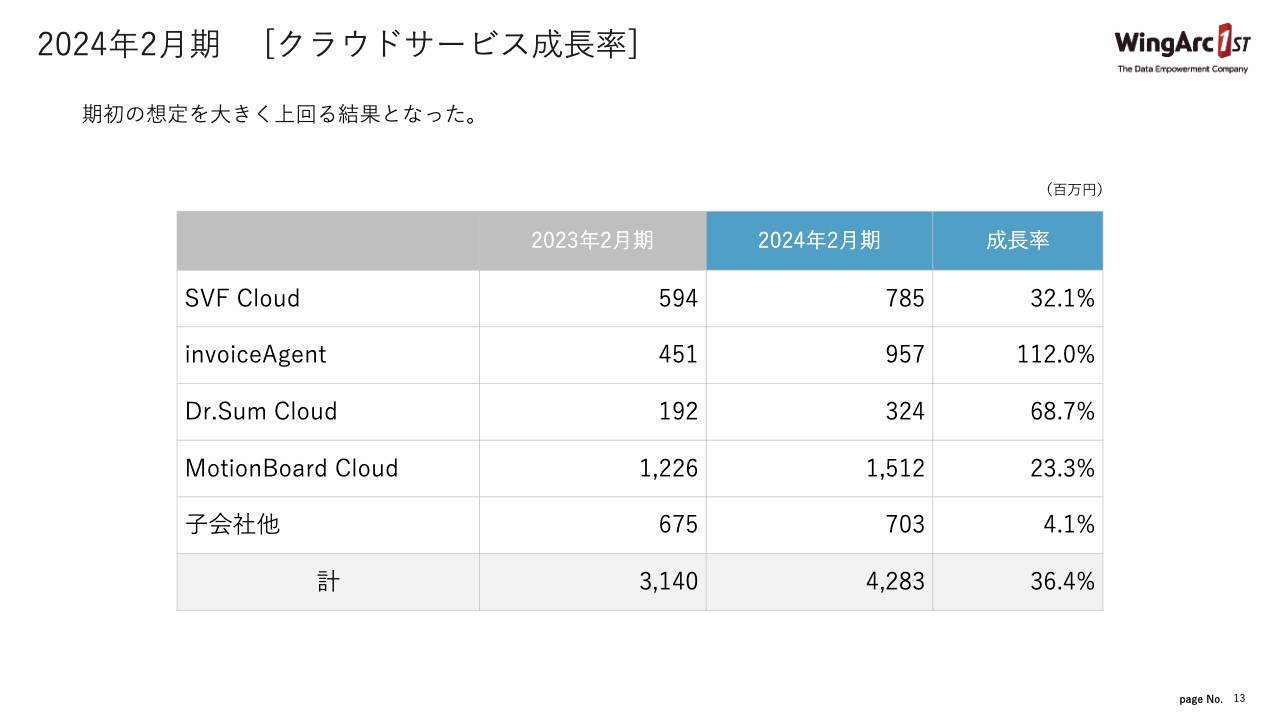

2024年2月期 [クラウドサービス成長率]

クラウドサービスだけに特化して見てみますと、全体で成長率36.4パーセントとなり、それぞれのサービスでも前期より非常に大きく成長しています。

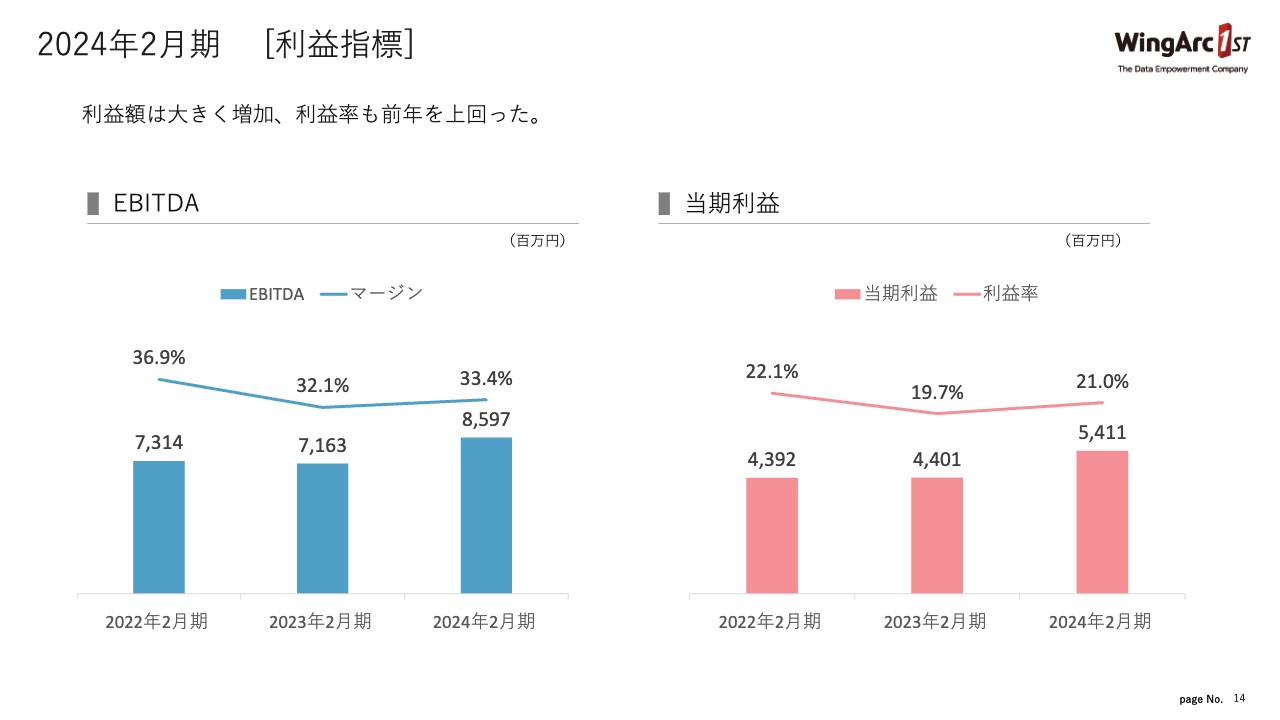

2024年2月期 [利益指標]

EBITDA、当期利益ともに前期比で大きく増加しています。

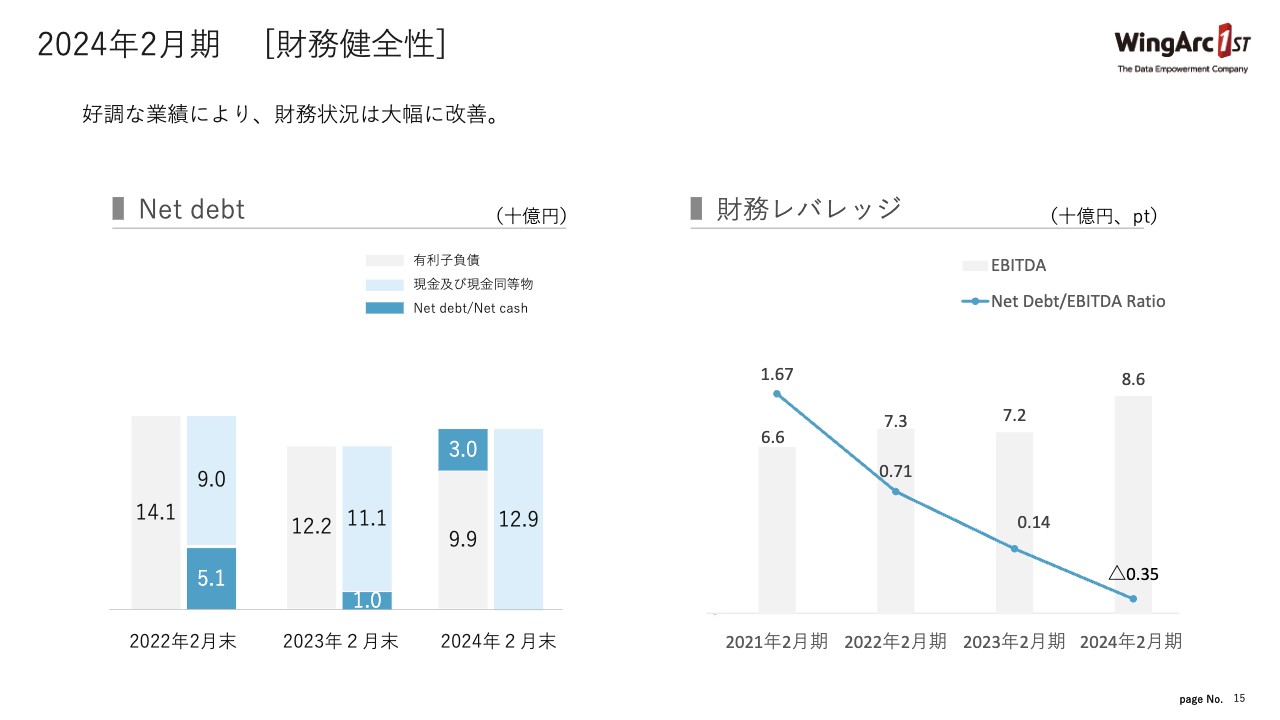

2024年2月期 [財務健全性]

すでにNet cashになっており、財務レバレッジも改善しています。非常に健全な財務状況です。

2024年2月期 [株主還元]

今年1月に配当予想を開示しましたが、結果的にそれを上回る配当となりました。

今回の期末配当は45.2円と、前回発表した予想よりも3円の増配となっています。したがって、2024年2月期合計では78.7円の配当としています。

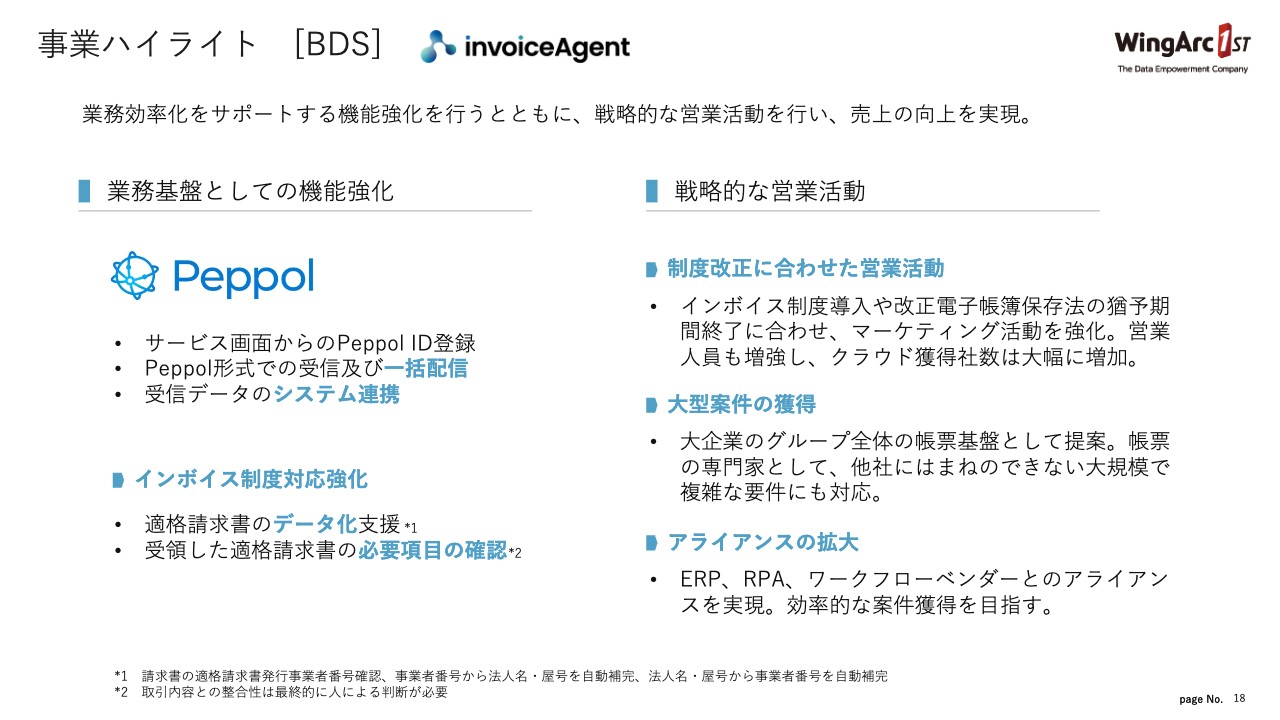

事業ハイライト [BDS]

事業ハイライトです。BDSに関しては「invoiceAgent」のカバー領域を新たに開拓している最中です。その中でも特徴的なものとして、「Peppol」への対応があります。「Peppol」はデジタル庁が推奨している電子文書の標準規格で、こちらを「invoiceAgent」の中でも扱えるようにする取り組みが大きく動いています。

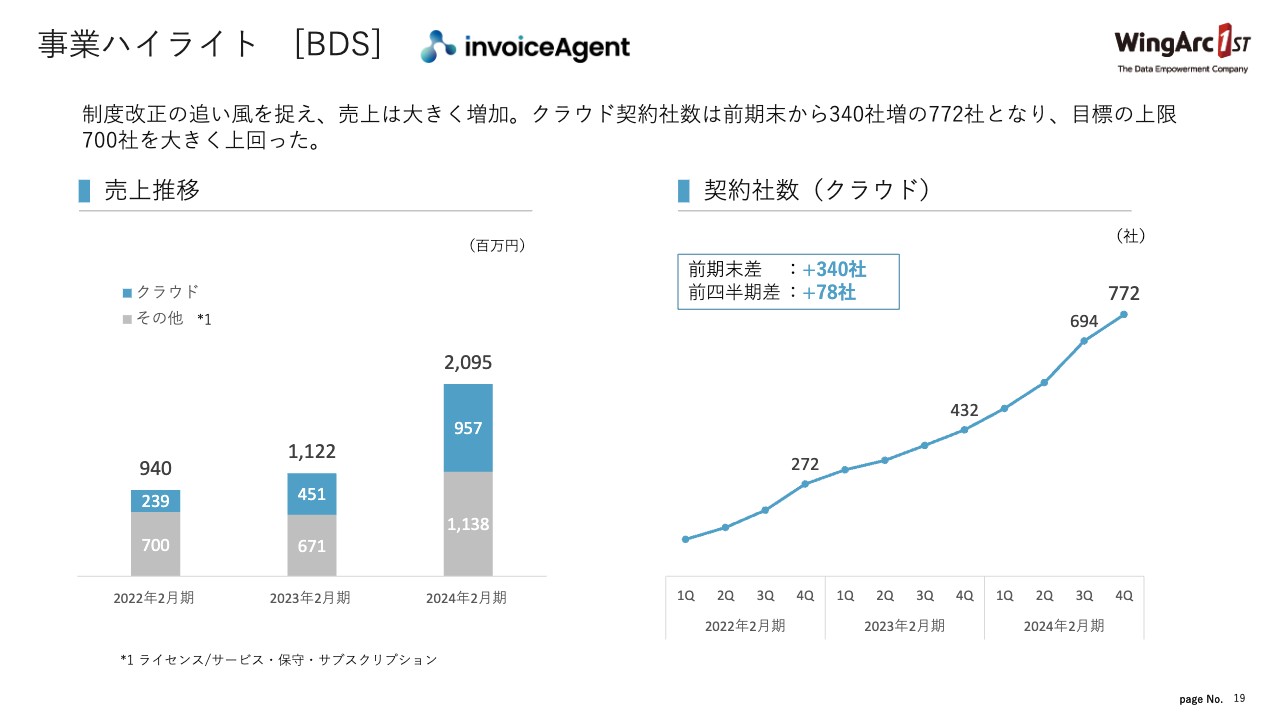

事業ハイライト [BDS]

「invoiceAgent」についてはスライドのグラフで示したとおり、非常に大きく売上高を伸ばしていますし、契約社数も右肩上がりとなっています。我々の場合、契約しているお客さまが大企業中心ですので、数字としてはかなり良い結果が出ていると思っています。

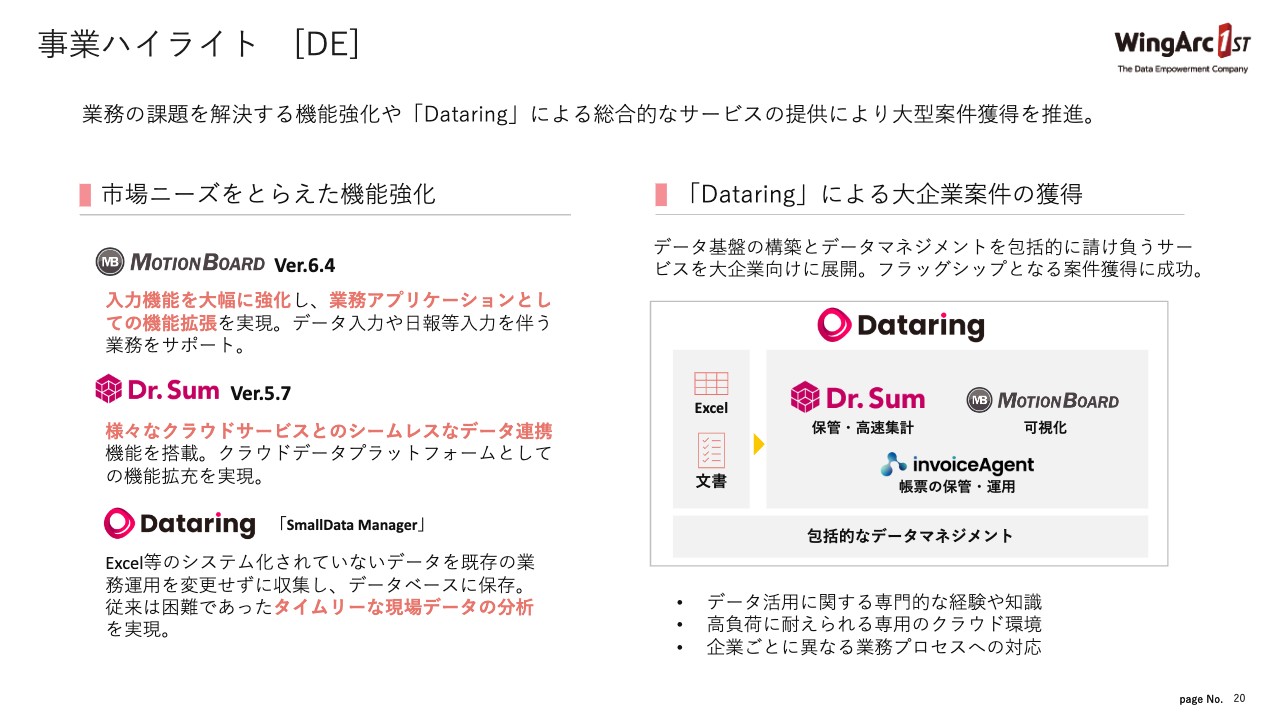

事業ハイライト [DE]

DEに関しては、市場のニーズを捉えたプロダクトの強化はもちろん、特筆すべきは「Dataring」という総合的なサービスを提供していることです。こちらは大企業、特に子会社をたくさん持っているような企業グループに導入されています。

特徴としては、DEのサービスだけではなくBDSの「invoiceAgent」を組み合わせた大きな提案ができることです。このような取り組みが進んでおり、案件の獲得も進んでいます。

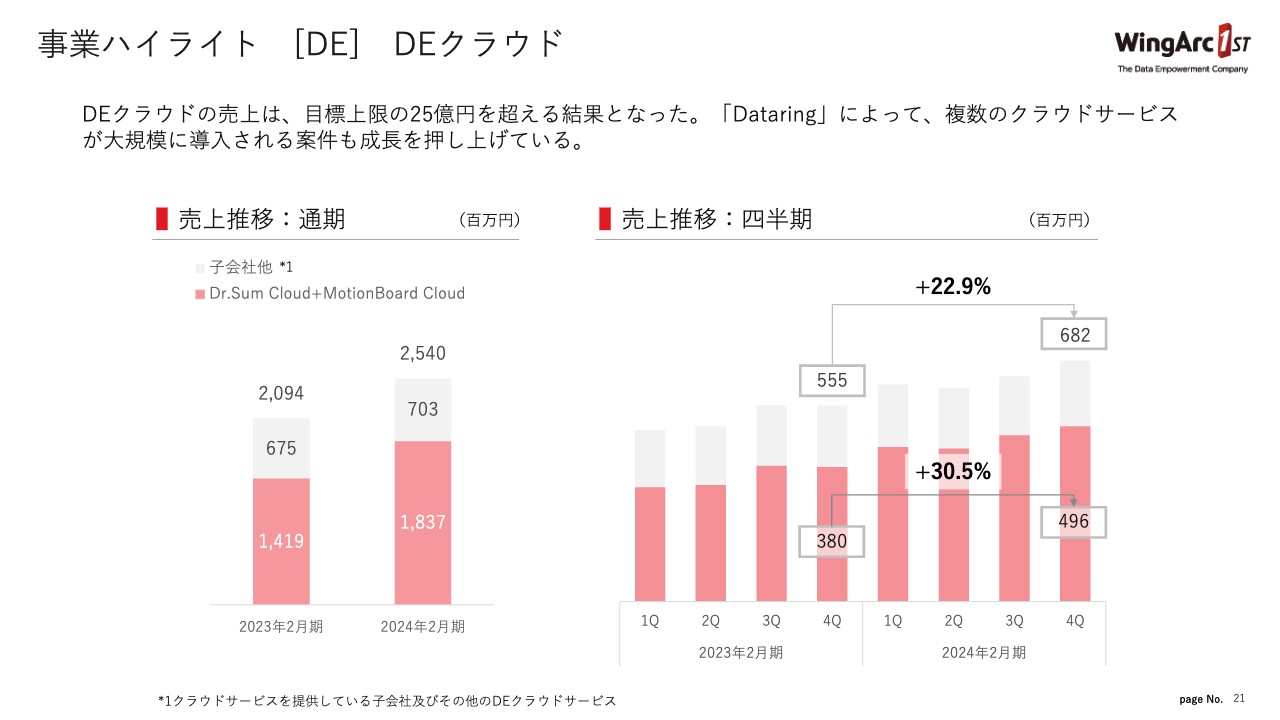

事業ハイライト [DE] DEクラウド

DEクラウドに関しても、スライドのグラフで示したとおり、前期比で見ると大きく成長しています。四半期で見ても右肩上がりの状況です。

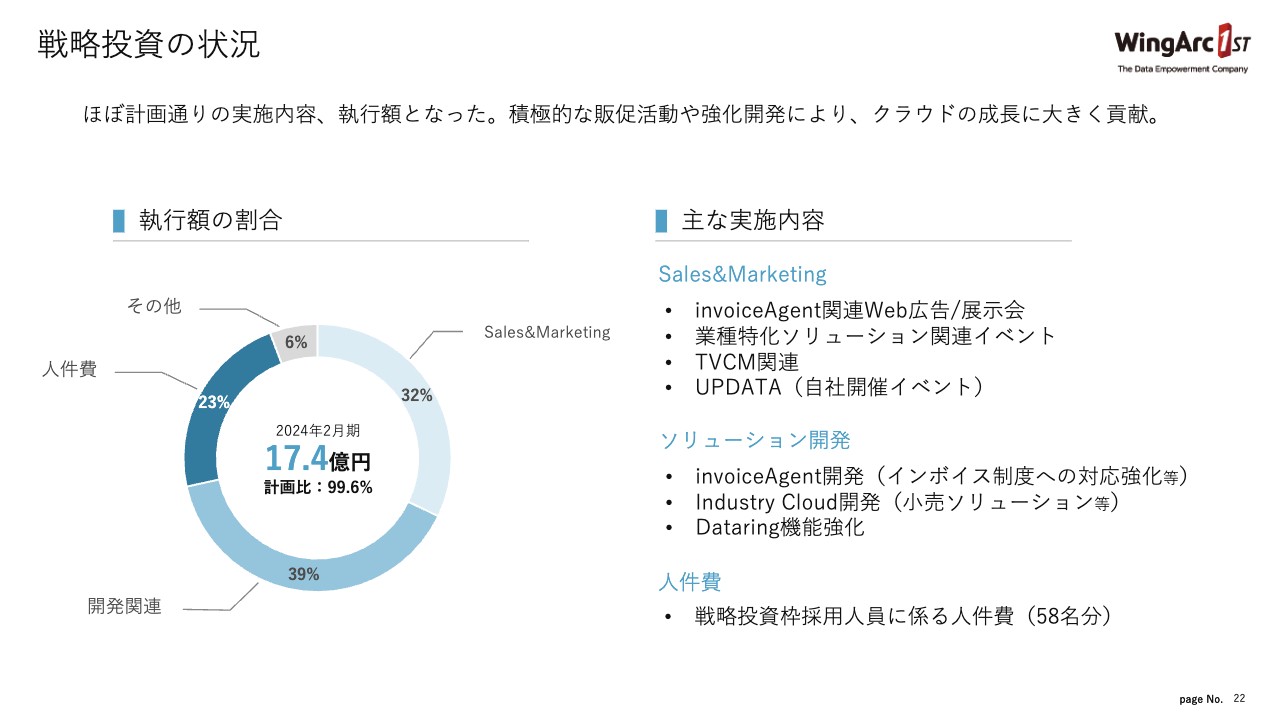

戦略投資の状況

現在、3ヶ年の戦略投資を実施しています。進捗としては、予定どおりの執行額となっており、その結果が今回の好業績につながっていると捉えていただければと思います。

サステナビリティの取り組み

サステナビリティの取り組みについてです。「人的資本経営」に関して、国際ガイドライン「ISO 30414」の認証を取得しました。情報・通信業界の中では、我々が初めての取得となり、他社に先駆けた対応となっています。

また、「カーボンニュートラル」に関しては、気候変動課題への対応として、「CDP気候変動レポート2023」のBスコアを獲得しています。また、独自のプロダクトを使った二酸化炭素の可視化ソリューションを開発し、自社で使うだけでなく他社へも提供しています。

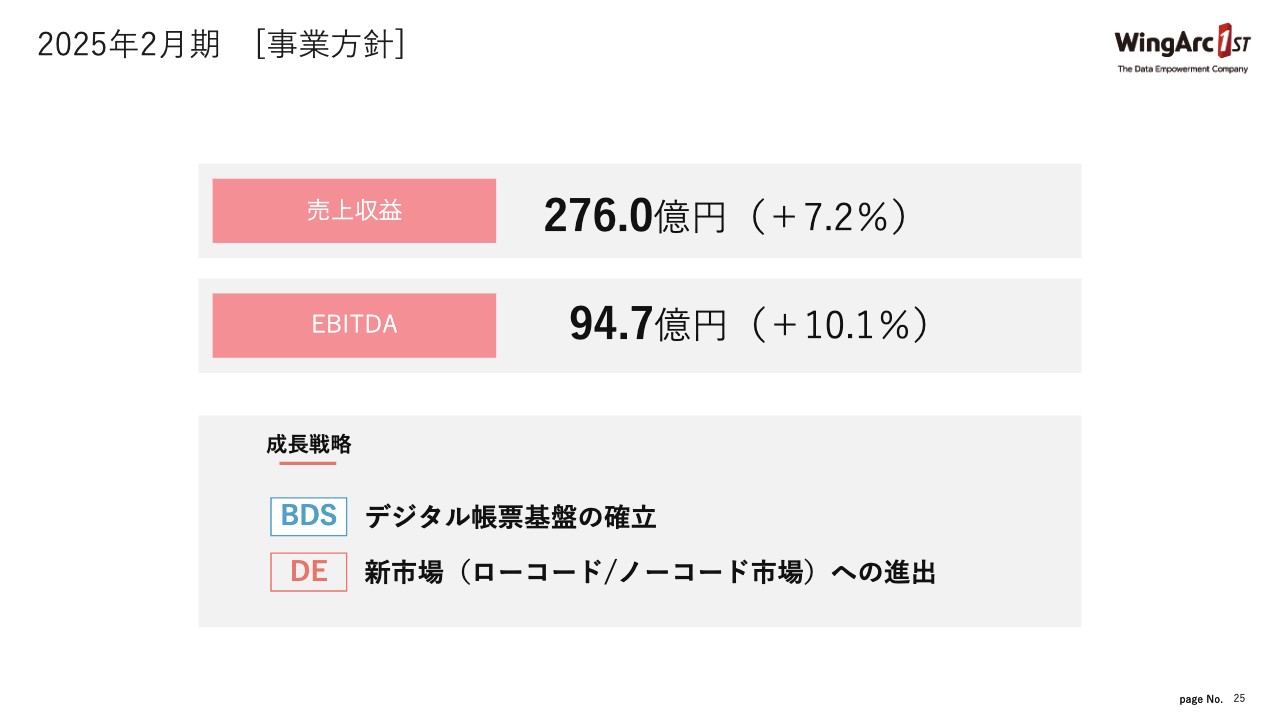

2025年2月期 [事業方針]

2025年2月期の事業方針をご説明します。売上収益は前期比7.2パーセント増の276億円、EBITDAは前年比10.1パーセント増94.7億円を目標として、事業方針を決めています。

成長戦略としては、BDSでデジタル帳票基盤を確立していくことと、DEではローコード/ノーコード市場といった新市場へ進出しようと思っています。

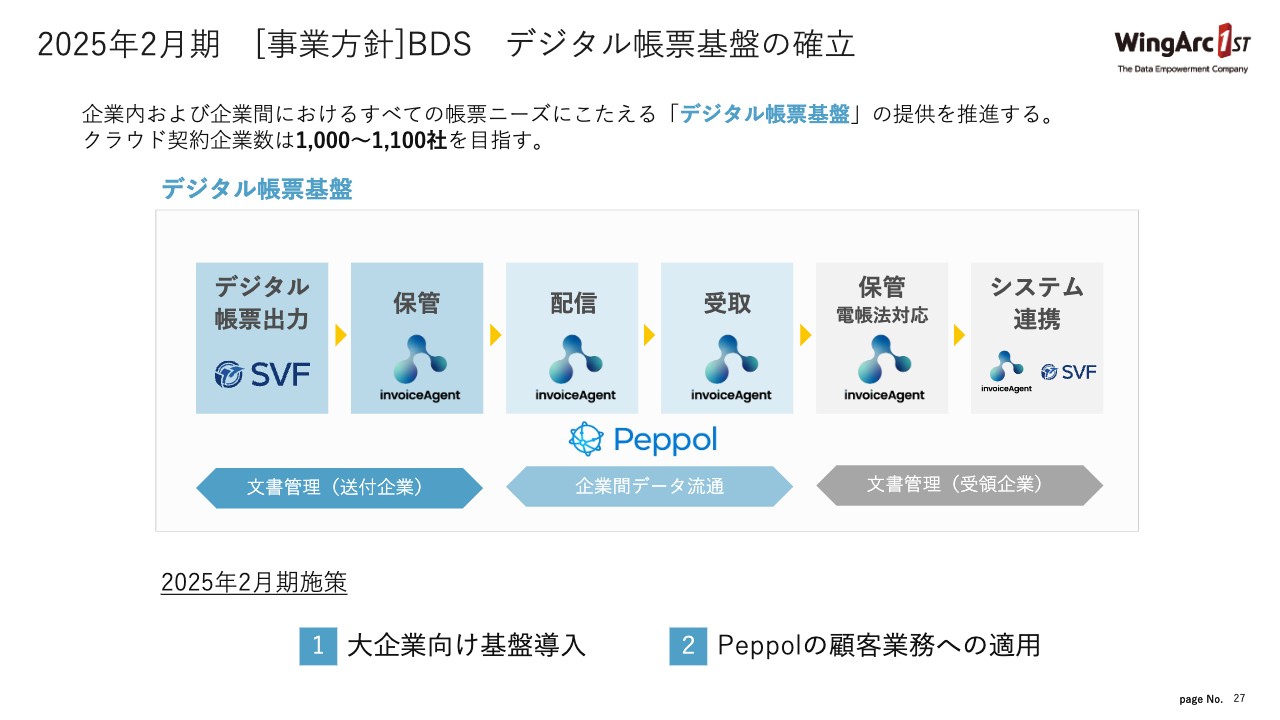

2025年2月期 [事業方針]BDS デジタル帳票基盤の確立

BDSのデジタル帳票基盤についてご説明します。デジタル帳票基盤とは、デジタル帳票の出力から保管、配信、受取を行い、それらをうまく利用してシステムにつないでいくものです。

企業のプロセスは、もともと帳票に基づいてできています。これらすべてをデジタル化していくのが、デジタル帳票基盤の考え方です。また、1社だけではなく、取引先も含めてトータルでデジタル化していくことが重要です。受け渡しを行う領域に、「Peppol」というフォーマットを使うのも特徴です。

2025年2月期の施策としては、まず大企業向けにこちらの基盤を導入し、さまざまな取引先も含めてデジタルで行える世界を作っていきます。もう1つは、「Peppol」でデジタル庁が推奨している標準フォーマットを、実際の業務レベルに適用していくことで、標準化を進めていこうと考えています。

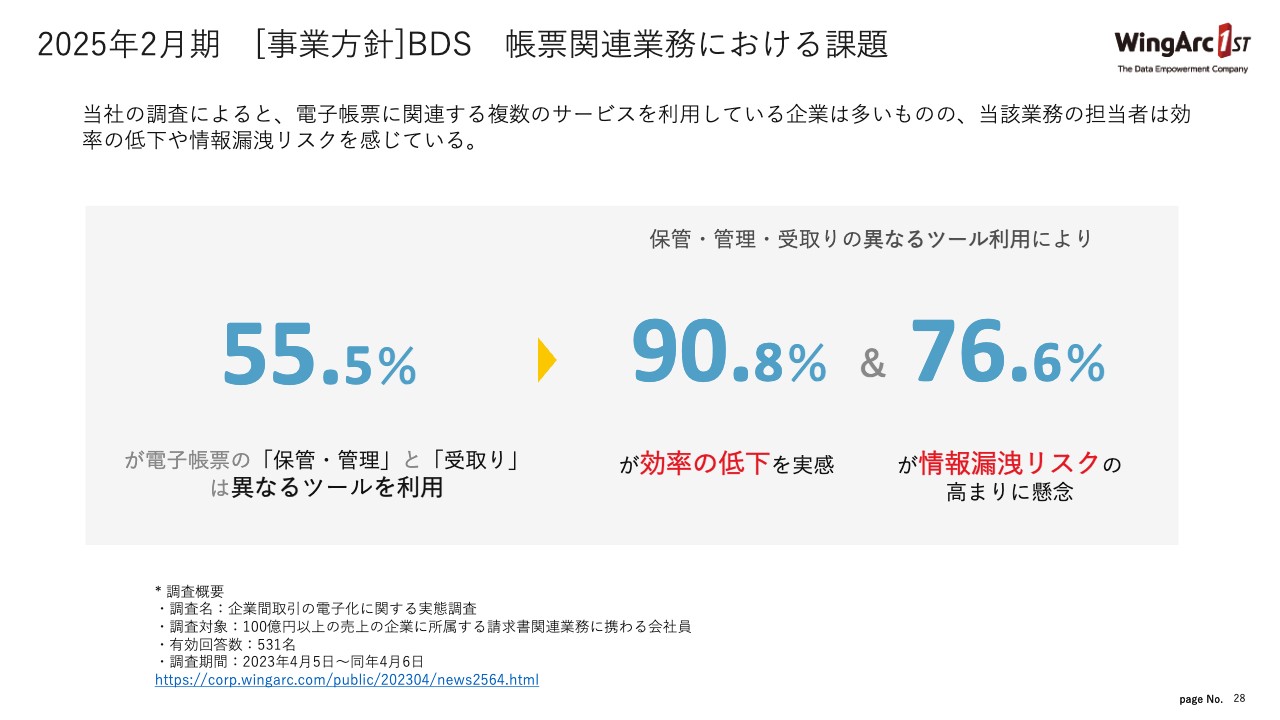

2025年2月期 [事業方針]BDS 帳票関連業務における課題

企業間取引の電子化に関する実態調査の結果を掲載しています。2024年2月期はインボイス制度や改正電子帳簿保存法が施行され、いろいろな企業が電子関連の帳票システムを導入しました。しかし、課題もたくさんあるため、我々のようなトータルサービスによって不満を解消することが重要だと感じています。

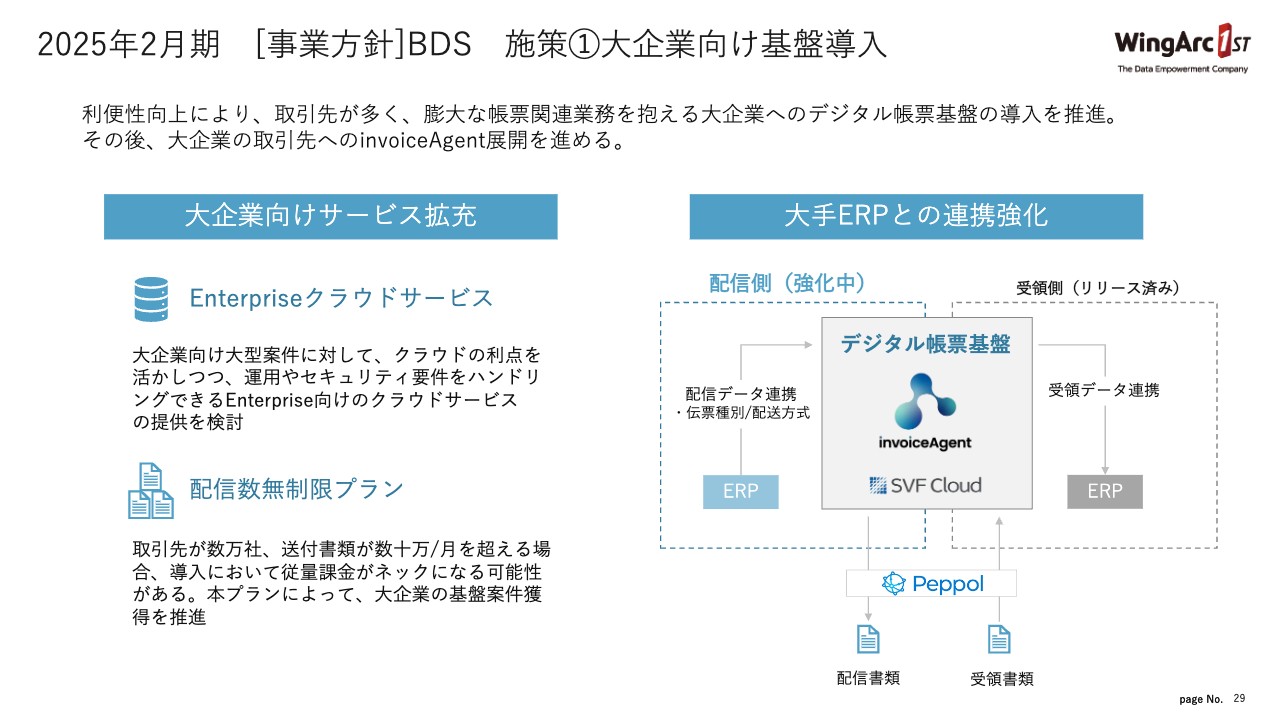

2025年2月期 [事業方針]BDS 施策①大企業向け基盤導入

大企業向けの基盤導入についてご説明します。大企業では、帳票の領域だけではなく、基幹システムとしっかり連携したDXを実現することを重要視しています。それらを、我々のデジタル帳票基盤でしっかりとつなぎ、すべてのプロセスの自動化やデジタル化に寄与していこうと考えています。

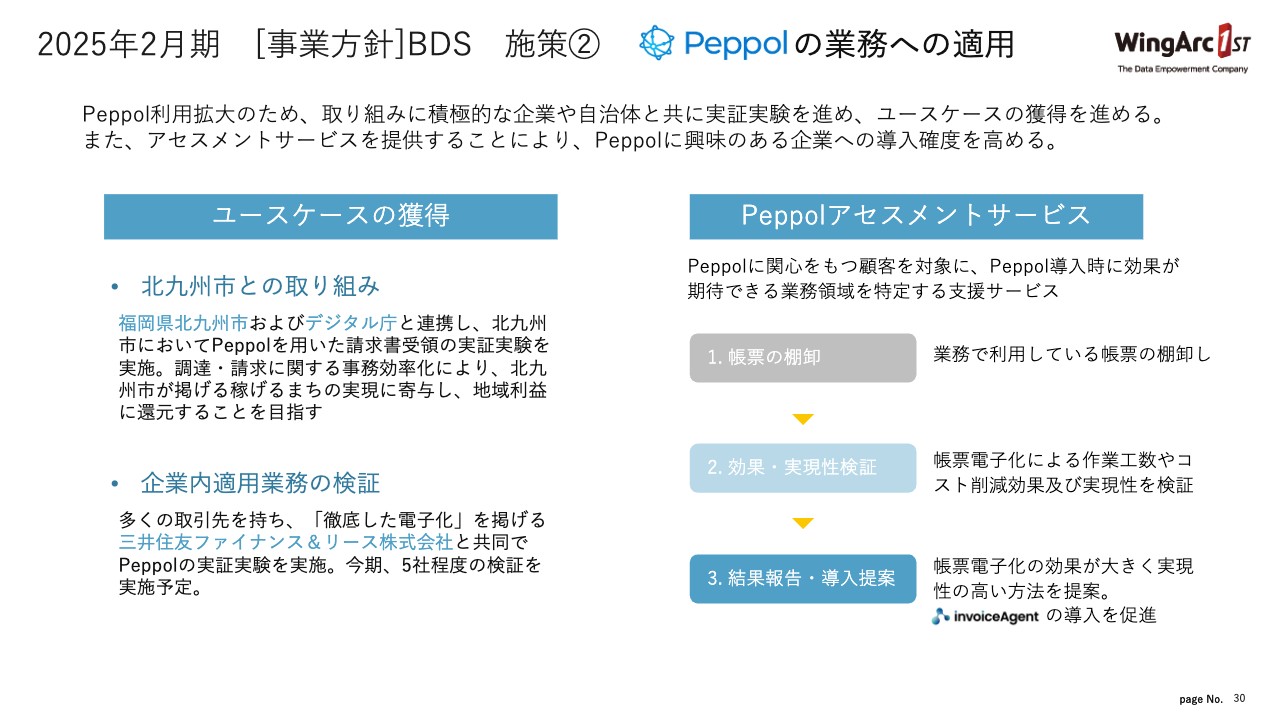

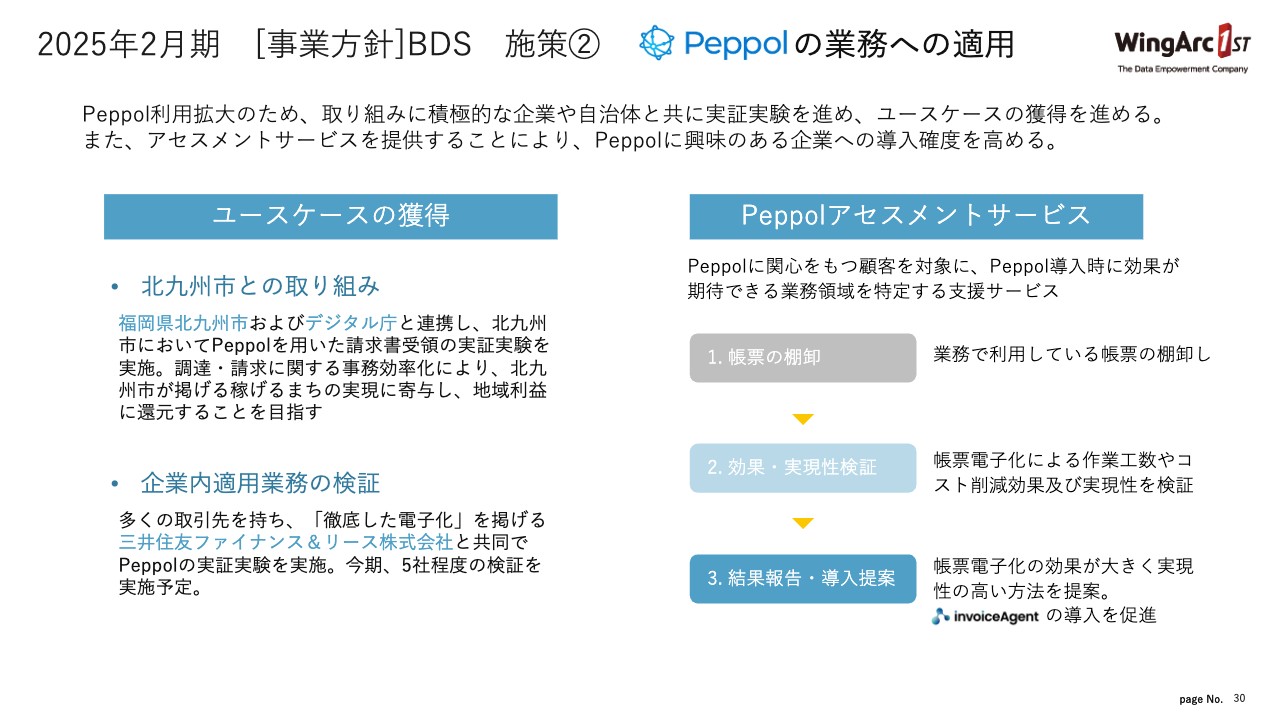

2025年2月期 [事業方針]BDS 施策② Peppolの業務への適用

2つ目の施策の「Peppol」の業務への適用についてご説明します。こちらは、デジタル庁と一緒に取り組んでいます。昨年協定を結んだ福岡県北九州市で実証実験として、デジタル庁と「Peppol」を使った官民のデータ連携の実験を開始しています。

標準フォーマットをしっかりと提供することによって、帳票を使ったデータ流通において、我々が第一人者になろうと考えています。

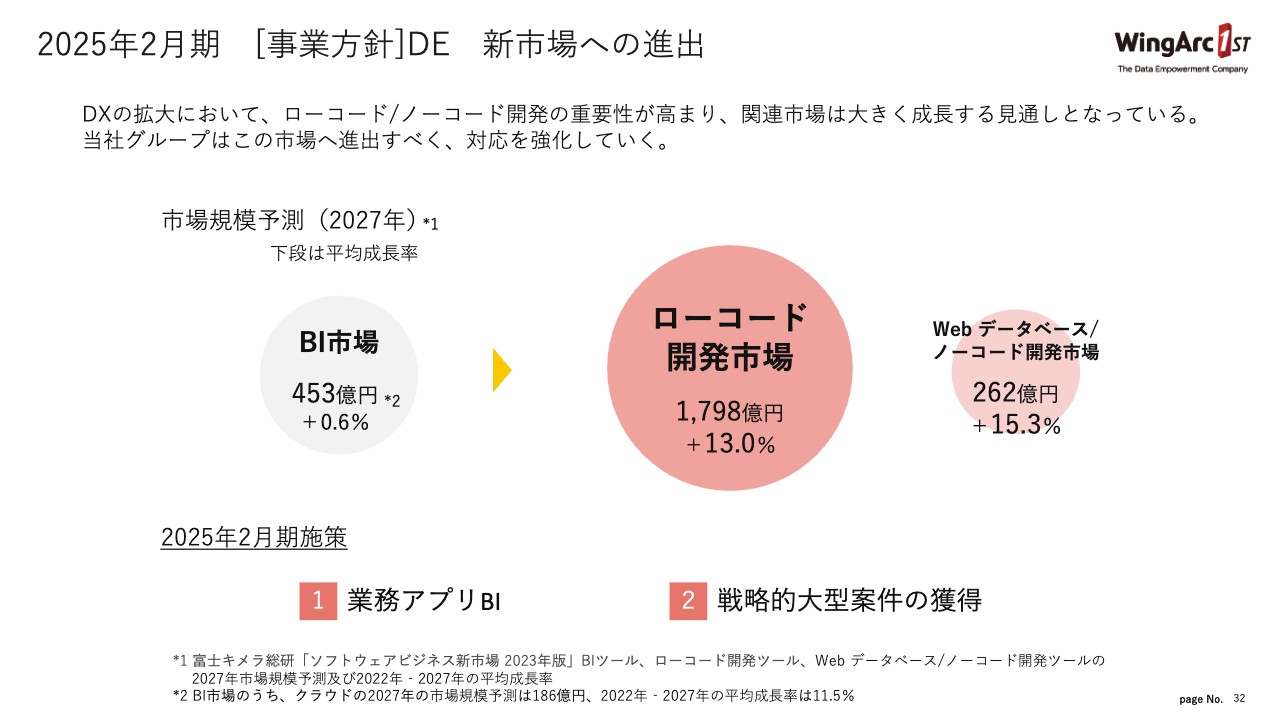

2025年2月期 [事業方針]DE 新市場への進出

DEの成長戦略についてご説明します。我々は基本的にBI(ビジネスインテリジェンス)市場で戦っていますが、ローコード開発市場は近隣領域だと認識しています。多くのプログラムを開発するのではなく、いろいろな業務システムを簡単に構築していくような領域に対してより強く打って出ようと思っています。

そのためのポイントは「業務アプリBI」です。当社の強みであるビジネスインテリジェンスの機能を持たせつつ、業務領域でしっかり使えるものにすることで、戦略的に大型案件を獲得し、市場の開拓を行っていきます。

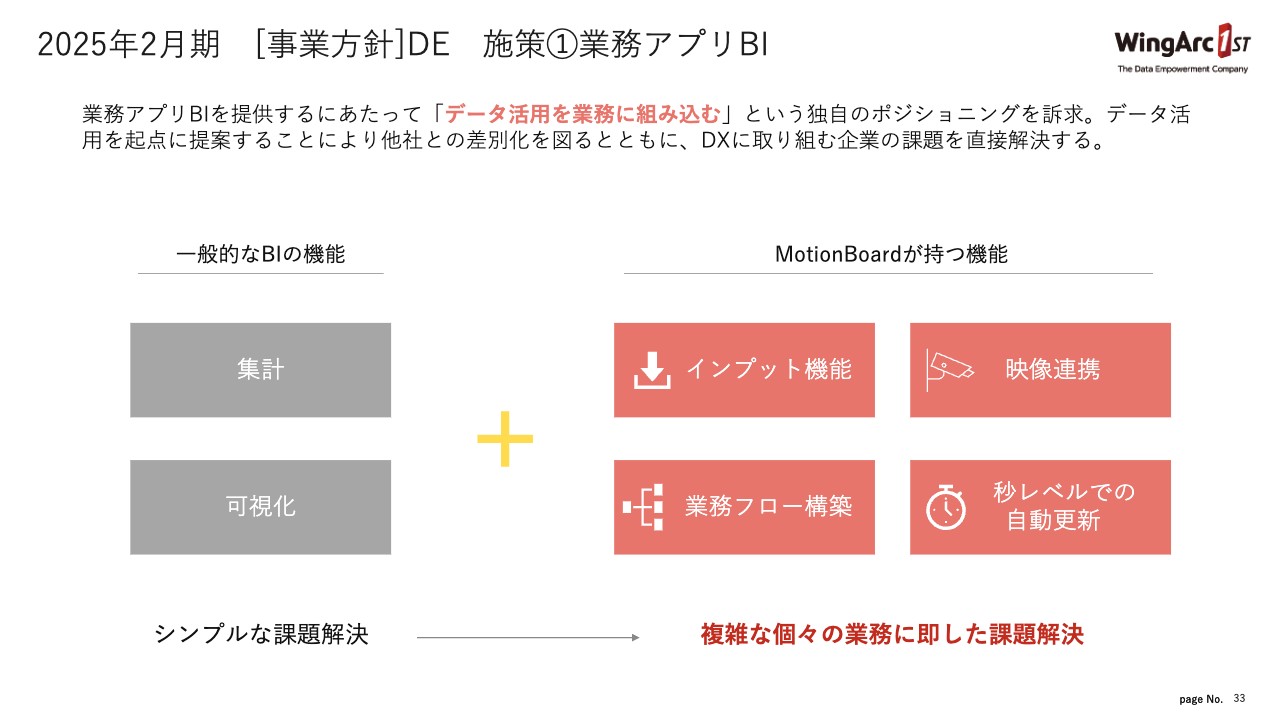

2025年2月期 [事業方針]DE 施策①業務アプリBI

一般的なBIの機能は、集計や可視化を行うのが基本です。それらに対して、我々はプラスアルファで業務に必要なものを機能として提供しています。例えばインプット機能や映像連携が挙げられます。

業務フロー構築では、データの流れの設計が可能です。また、秒レベルでの自動更新機能もあり、さまざまな要素を持つことで、業務で本当に使えるものを提供できます。それらを簡単に構築できるのも戦略のポイントです。

2025年2月期 [事業方針]DE 施策②戦略的大型案件の獲得

もう一つの戦略は大型案件の獲得です。先ほど「Dataring」について、大企業で使われているとお伝えしましたが、これをさらに推し進めます。

企業は大きくなればなるほど課題をたくさん抱えているため、「Dataring」を使って、アカウントプラン等をしっかりと構築しながら打って出ようと思っています。

2025年2月期 [事業方針]DE AIへの取り組み

2024年2月期に生成系AIが世の中に登場し、脚光を浴びました。それらを業務レベルまでしっかりと落とし込みたいと考え、「Dr.Sum Copilot」という生成AIを組み込んだサービスをリリースし、現在展開しています。

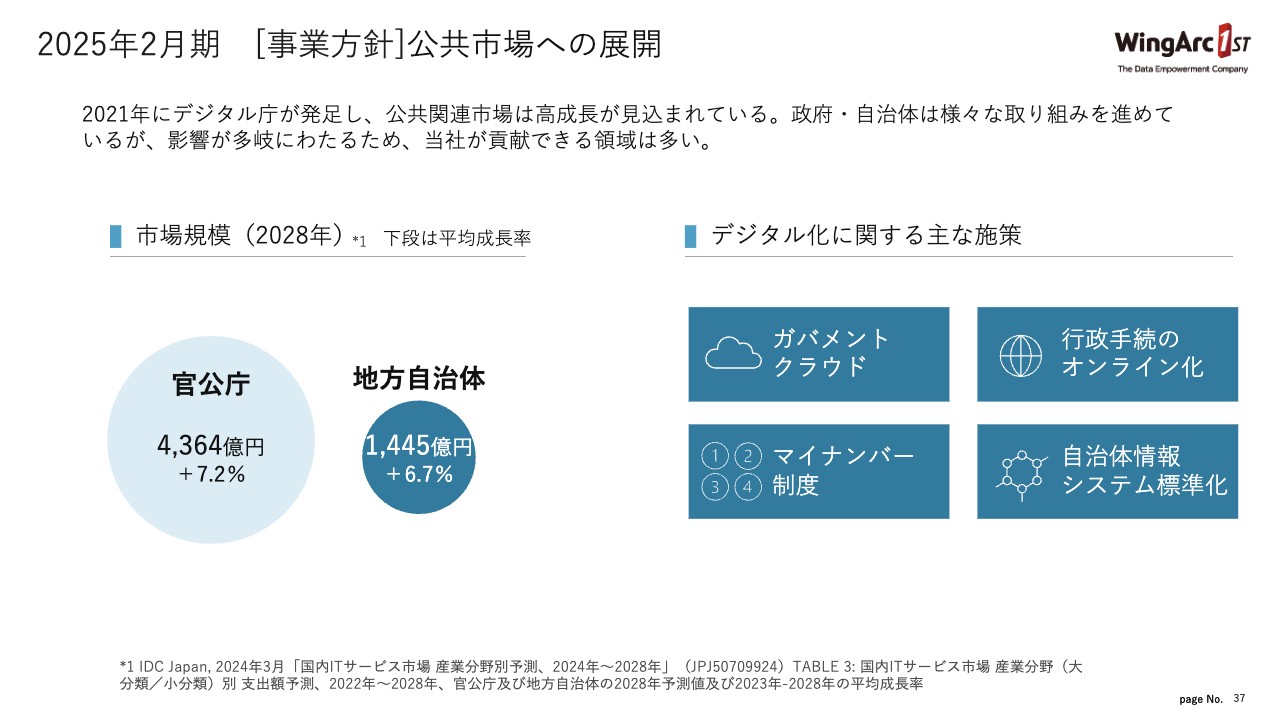

2025年2月期 [事業方針]公共市場への展開

2つの事業領域とは別に、2025年2月期に力を入れていこうと思っているのが公共市場への展開です。我々は2024年2月期に北九州市と大阪府和泉市と提携を結び、地方自治体の課題を、ITの力によって解決していくことに取り組んでいます。

我々はもともと官公庁を対象としたサービスを提供してきましたが、地方自治体も非常に大きな市場です。また、現在はデジタル化のさまざまな施策が動いています。

ガバメントクラウドや行政手続きをオンライン化して、「書かない市役所」を目指したり、マイナンバーを活かしたデジタル化を推進したりしています。自治体情報システムの標準化として、従来別々にシステムを作っていた自治体が標準化された同じシステムを使っていく流れがあるため、これらの領域を攻めていきたいと思っています。

2025年2月期 [事業方針]公共市場への展開

我々は、自治体関連ビジネスをマイナンバー系、庁内DX系、住民接点系の3つの領域に分けており、さらにこの自治体が関連し、地方創生を行う準公共領域というものがあります。

これらの公共領域に対し、我々の持っているさまざまな製品群と、それに加えて知見を持った企業とのアライアンスを実現することによって、さらに強く打って出ようと考えています。

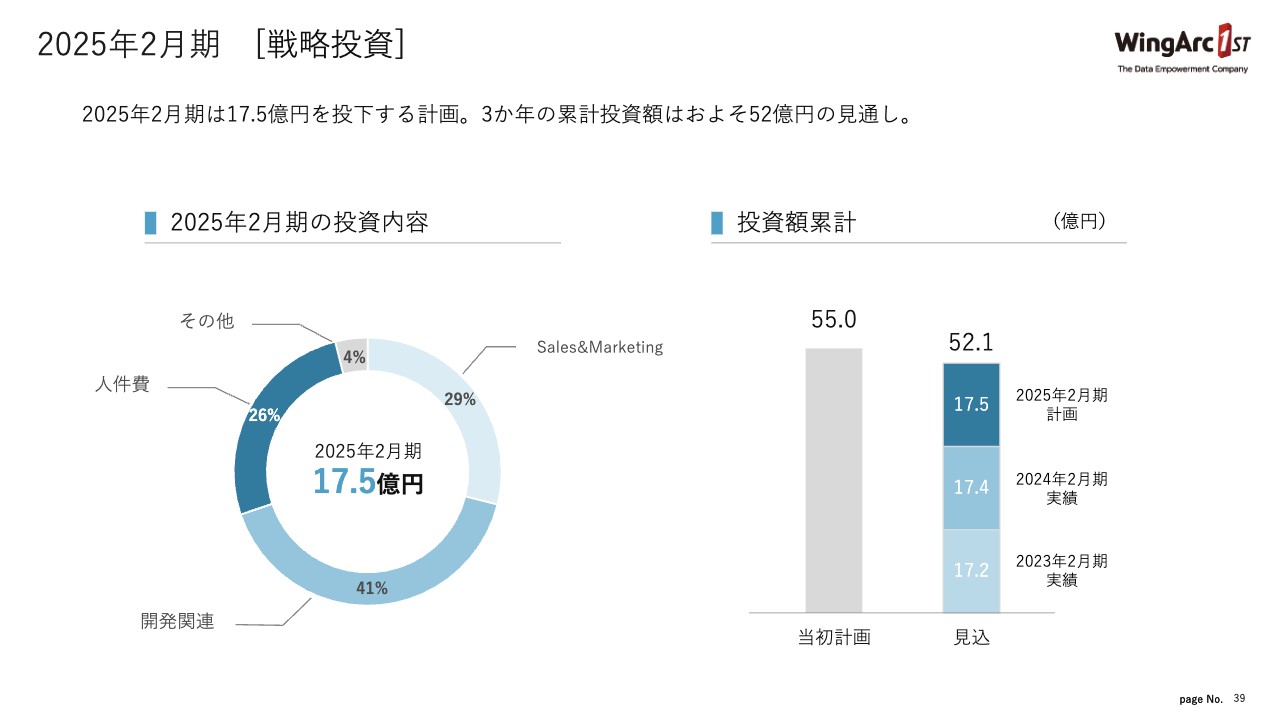

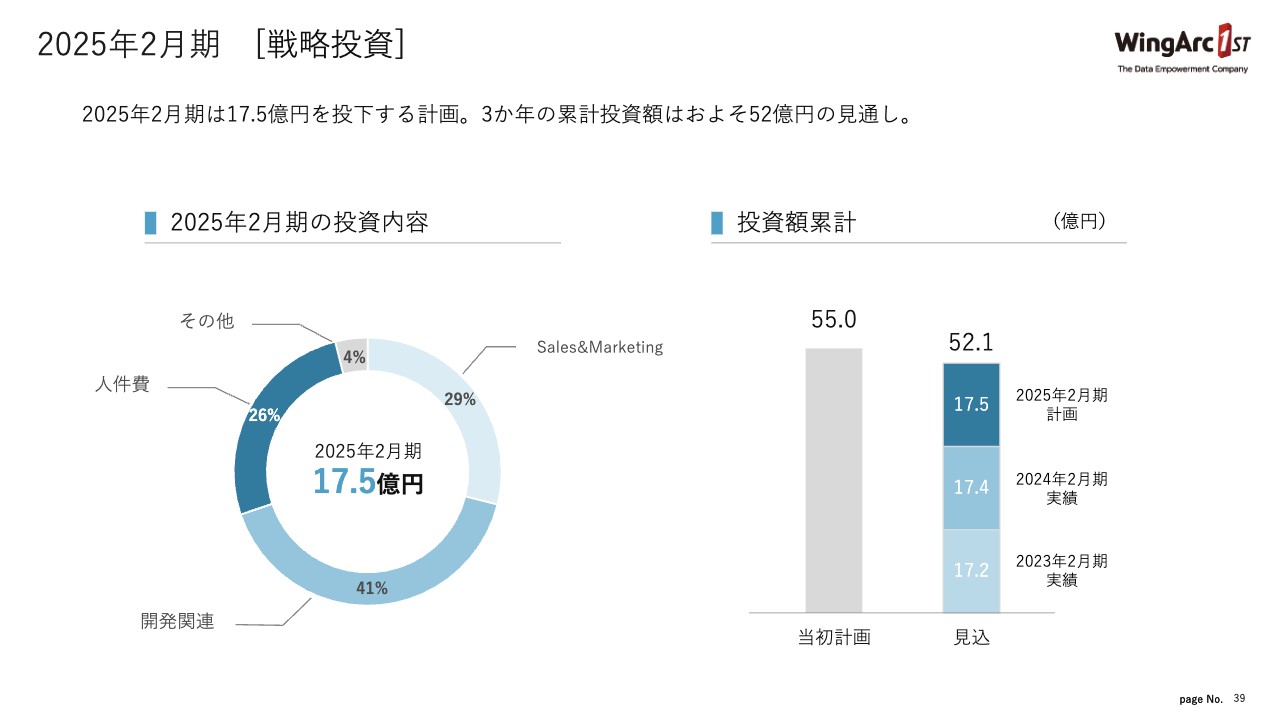

2025年2月期 [戦略投資]

戦略投資に関して、もともと3ヶ年で55億円を投資する計画でした。2025年2月期も17.5億円の戦略投資を実行しようと思っていますので、3ヶ年累計では52億円になる見通しです。さまざまな最適化や効率化を実現したことにより、結果的には当初計画を下回り、52億円程度となる見通しです。

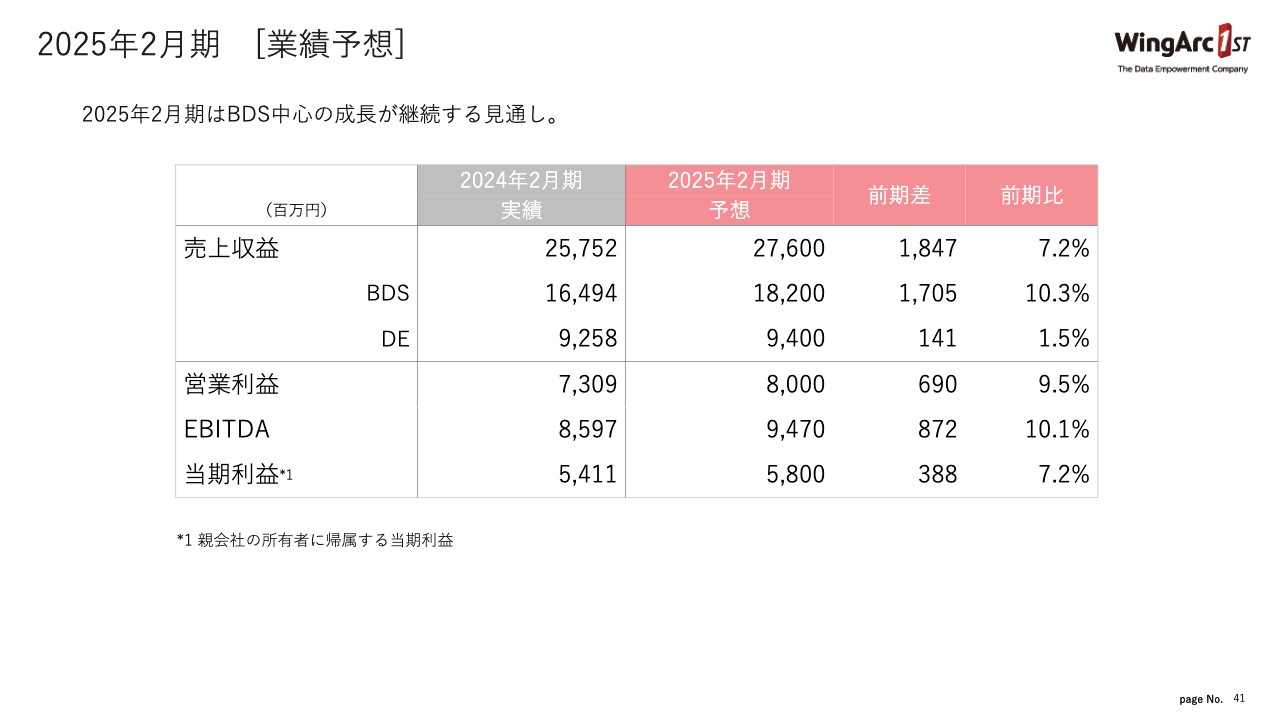

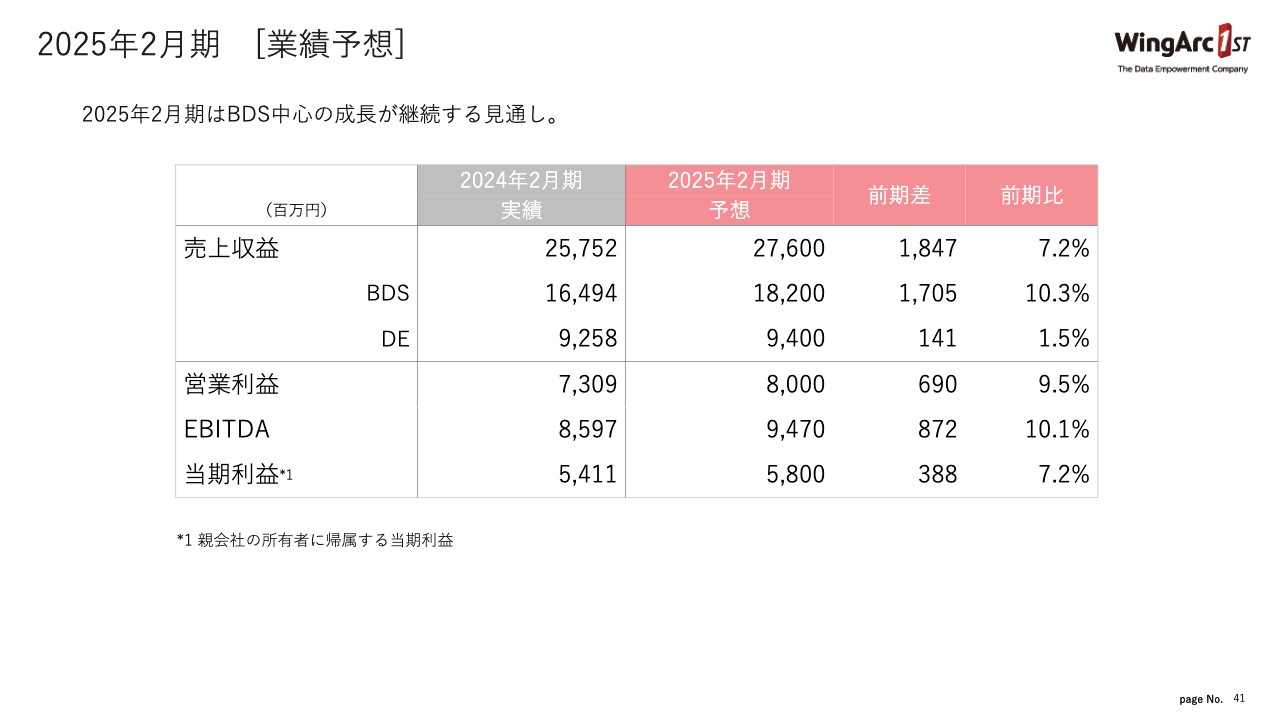

2025年2月期 [業績予想]

2025年2月期の業績予想です。売上高は前期比7.2パーセント増の276億円、営業利益は前期比9.5パーセント増の80億円、EBITDAは前期比10.1パーセント94億7,000万円、当期利益は前期比7.2パーセント増の58億円としています。

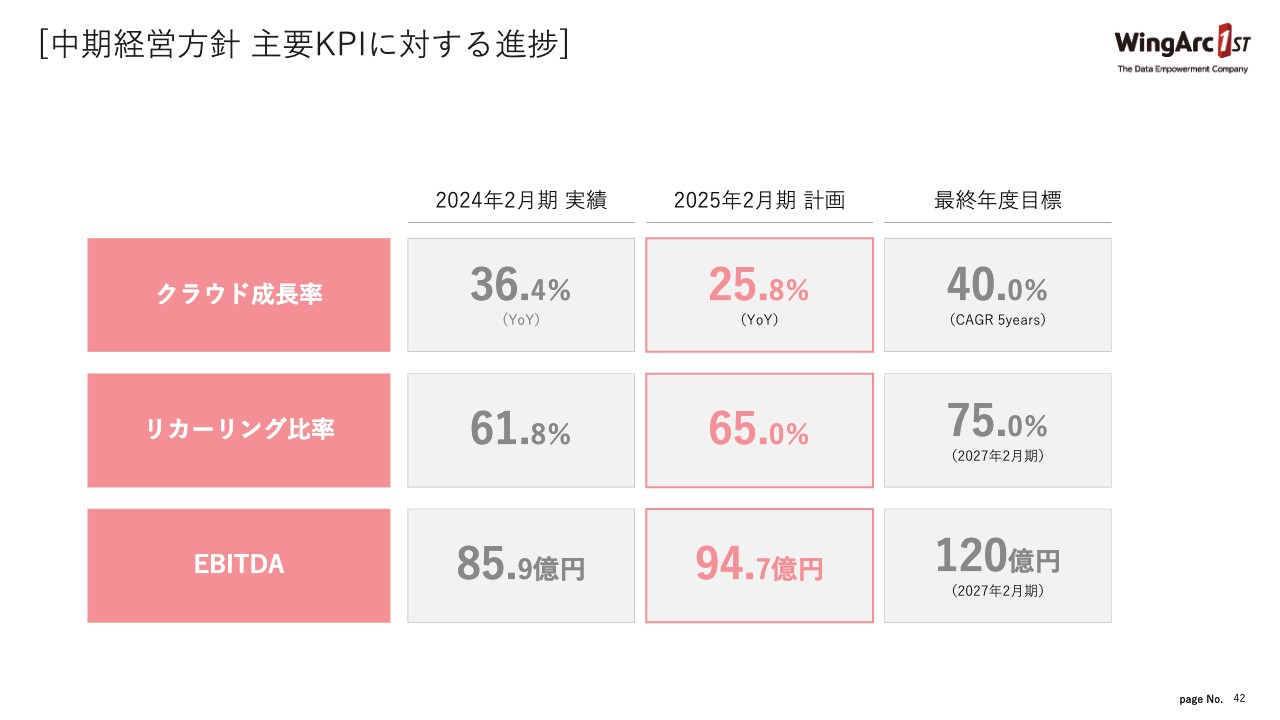

[中期経営方針 主要KPIに対する進捗]

我々は中期経営方針を定めており、こちらに向かって動いています。クラウド成長率、リカーリング比率、EBITDAに関して2025年2月期の計画はスライドに記載のとおりです。リカーリング比率は伸びていますが、クラウド成長率は少し下がっているのではないかと思われるかもしれません。

我々としてはリカーリングレベニューも重要視しており、クラウドだけを伸ばすというよりは、リカーリング全体をいかに伸ばしていくかというところに強く比重を置いているため、今はこのような数字に見えるというかたちです。

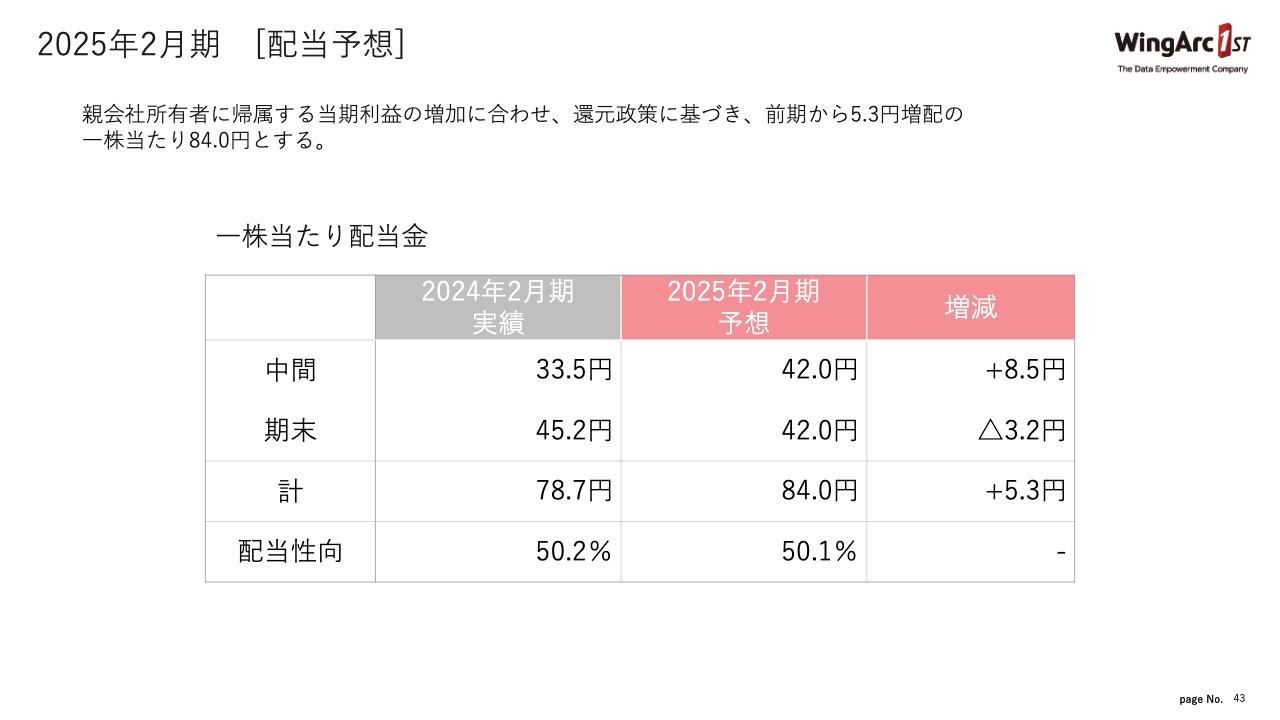

2025年2月期 [配当予想]

配当予想についてです。先ほどもお話ししたとおり、2024年2月期の実績は1株当たりトータル78.7円の配当ですが、2025年2月期は中間・期末ともに42円、全体で84円の配当を予定しています。前期に比べ、プラス5.3円の増配となり、株主のみなさまへのしっかりとした還元を行っていきます。

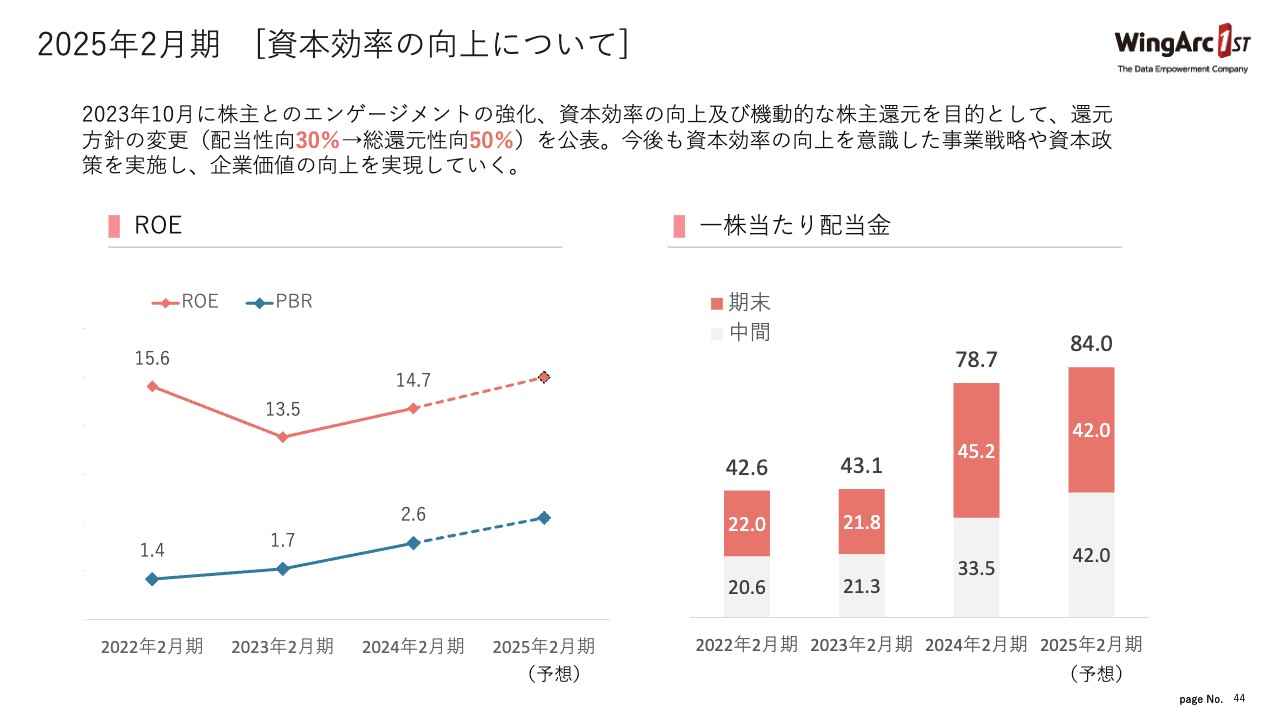

2025年2月期 [資本効率の向上について]

我々も資本効率を非常に意識した経営に取り組んでおり、ROEやPBRをきちんと上げていこうと考えています。

株主還元に関してもしっかりと考えており、昨年、配当性向30パーセントから総還元性向50パーセントに引き上げさせていただきました。スライド右側にあるとおり、1株当たり配当金も右肩上がりになっていますので、できるだけ良い結果を出し、株主のみなさまにもしっかりとした配当を行いたいと考えています。

2025年2月期の計画および決算のご説明は以上です。ありがとうございました。

質疑応答:オンプレミスとクラウドの今期計画について

質問者:「SVF」について、今期はクラウドとオンプレミスの伸び率をそれぞれどのように計画されているか教えてください。

藤本:「SVF」に関して、昨年もお話ししたとおり、ライセンスは非常に高い水準が続いています。2023年2月期および2024年2月期ともに、オンプレミスは最高額を更新しています。今期も同水準を想定しており、オンプレミスは前期に比べ若干の増収、クラウドは前期同様に20パーセント超の増収を予定しています。

質疑応答:「SVF」のポテンシャルと「invoiceAgent」の成長見込みについて

質問者:上場時に「『SVF』の成長率は年間3パーセントから4パーセント増くらいであり、成長市場だ」とおっしゃっていました。「invoiceAgent」の伸びがあるとはいえ、今期もBDSの伸び率は非常に高い状況です。そこで、少なくともSAPの需要が強い間は、「SVF」のポテンシャルも強いのかどうか、あらためて確認させてください。

併せて、先ほどデジタル帳票基盤の確立というお話がありました、これまで業界全体として、さまざまなサードベンダーがインボイス制度や電子帳簿保存法の対応を進めており、大企業を中心に「本当の電子取引」がいよいよ動き出した印象もあります。

御社は以前から「『invoiceAgent』はそこに留まるものではない」とおっしゃっていますが、「invoiceAgent」のポテンシャルと、デジタル帳票基盤に関して今期はどれほどの売上高を見込んでいるのかを教えてください。あるいは、例えば「中期経営方針の最終年に10億円の寄与を見込んでいる」などといったご説明をお願いします。

田中:「SVF」のポテンシャルについてです。ご質問のとおり、我々は基本的に基幹システムと連携するシステムとしての帳票基盤をずっと提供しています。大手ERPメーカーの更新需要が2025年に終わるはずが、2027年、2028年まで延長している状況です。したがって、それまでのポテンシャルは変わらず、しばらく同じような傾向が続くだろうと読んでいます。

「invoiceAgent」についてもおっしゃるとおりで、昨年、一昨年に関しては法整備に伴い、大企業はいろいろなベンダーのプロダクトを部分的に導入していました。しかし、それゆえにかえって非効率になってしまっている状況が多発する中で、当社はトータルなサービスとして提供しています。

このサービスが昨年度、大手企業へ非常に刺さり、現在では大手企業での構築が次々に進んでいます。当社としても非常に手応えを感じている領域です。

ただし、デジタル帳票基盤を確立しようというニーズは大企業がメインですので、すぐに導入するというよりは、しっかりと準備しつつ導入することが重要になります。したがって、これに関しては売上が徐々に伸びていく見込みです。

さらにポイントとなるのが、取引先も巻き込んでの仕組みであることです。取引先が続々と増えている中で、今後どのように有償化していくかが次なるステップになってきます。

こちらの取り組みを今年度から大きく始める計画であり、現在は中期経営方針の最終年度にその成果が得られる、あるいは超えられるように設計している段階です。

質疑応答:「MotionBoard」の伸びについて

質問者:前期は「MotionBoard」の伸び率が非常に高かったとご説明いただきました。今期のDEの伸び率は低く、中でもオンプレミスは減少とのことですが、引き続き「MotionBoard」は伸びると見ています。

現在の為替が1ドル約150円ということを考えますと、海外の競合企業のプロダクトと同じ機能ではないにしろ、比較すると勝率が上がると予想しているのですが、そのあたりのお考えを教えてください。また「MotionBoard」以外にそのような商品があればご紹介いただければと思います。

田中:おっしゃるとおり、「MotionBoard Cloud」の伸び率は高くなっており、より伸ばしていくのが当社の戦略です。まさに海外のクラウド系プロダクトは、為替の影響で値上げラッシュになっており、我々にとってプラスに働いていると思います。

ただし、ご質問にもあったとおり、我々は海外のプロダクトとは基本的には違う領域を扱っています。これまでのBIは集計・分析、可視化などを行うもので、他社のプロダクトもこれができると思いますが、当社の「MotionBoard」は業務の中においてDXを自ら実現するためのプロダクトです。

完全に差別化できていると思っていますので、この領域において完全な競合になるようなプロダクトは自分たちで作る以外になく、敵はそれほど多くいない状況です。

質疑応答:戦略投資の追加の可能性について

質問者:戦略投資額は前期から横ばいとのことですが、中期経営方針期間中はこちらの金額前後で推移すると見てよいのでしょうか? また、現在の投資計画では52億円程度で想定どおりの成果を挙げられるというお話がありましたが、どのようなことがあれば追加で投資する可能性があるのかを教えてください。

藤本:これまで、3ヶ年で55億円の戦略投資を投下し、中期経営方針を達成するという目標を掲げてきました。そのような観点から、4年目、5年目の成長角度を上げるために、今期は注力プロダクトである「invoiceAgent」とDEクラウドを中心に17.5億円の投資を予定しています。4年目以降についても、ある程度は戦略投資の枠を継続し、しっかりと伸ばす方針です。

今後の投資額についてですが、現時点では今期や来期に大きく増やすことは想定していません。ただし、例えば、公共領域のマーケットを取るという判断がされた場合、投資をそちらに回すといった、アロケーションの変更はあるかもしれません。

質疑応答:「Peppol」の利用拡大におけるリスクについて

質問者:デジタル帳票基盤で「Peppol」を使うことに関し、最終的な理想のイメージは理解できますが、大企業に導入し取引先を巻き込むことになると、顧客側の動きがそれほど活発ではなかった場合に、計画未達となるリスクはないのでしょうか?

ある程度見えている部分だけを計画に織り込んでいるため心配ないということであればよいのですが、顧客のペースがまだよくわからないため、リスクはないのか教えてください。

田中:今回の計画には、あくまでデジタル帳票基盤をしっかりと入れるところまでを織り込んでおり、「Peppol」は取引のためのフォーマットの1つです。

我々は「Peppol」以外のフォーマットもすべてサポートしていますが、「Peppol」の普及には国の強い意向もあり、我々も標準化は重要だと思っています。こちらにしっかりと取り組み、うまくいけば、より大きな市場に第一人者として打って出られるのではないかと考えています。

ただし、現状では売上計画には入れていません。「Peppol」はプラスアルファで、翌年度以降の種まきも兼ねています。

質疑応答:営業利益の半期の業績予想について

質問者:詳細な数字を出されていないため、あまり深くはお聞きできないと思いますが、上期下期の業績予想についてご質問です。

今期の営業利益は前年比約10パーセント増の約80億円と予想されていますが、前期の上期は大型案件が集中していたと思います。したがって、例えば今期も、上期は減益となるものの下期で増益となり、最終的に80億円になる」というイメージなのか、それとも現在のパイプラインを見ている限り、上期も前期と同じくらい山があるので、減益を気にしなくてもよい状況なのか、感触を教えてください。

藤本:おっしゃるとおり、前期はかなり上期に寄っており、今期は投資家の方から上期の減益懸念の指摘はありました。今期も、トップラインの伸びとしては上期が多少強く出ると現在のところ見込んでいます。

そのため、上期の減益は想定していません。ただ、現在見えていない案件も多いので、結果的にどのようになるかはお伝えしにくい状況です。

質疑応答:ソリューション別業績予想について

司会者:「2025年2月期の売上高における、増収・減収の前提について、『SVF』『invoiceAgent』『Dr.Sum』『MotionBoard』に分けて、定量的にご教示ください」というご質問です。

藤本:「SVF」について、オンプレミスは昨年と同様に高水準が維持できると見ています。そちらにプラスしてクラウドと保守が加わるため、前期に比べて増収を想定しています。

「invoiceAgent」は、先ほどお伝えしたとおり、前期は公共系の大型案件がオンプレミスにありました。そのため、「invoiceAgent」も先ほどの「MotionBoard」と同様に、オンプレミスは減収と想定しています。

一方で、クラウドは昨年は100パーセント増収でしたが、そこまでの大きな数字は見込んでいないものの、50パーセント程度の増収、加えて保守の増収を見込んでいるため、「invoiceAgent」全体は増収を想定しています。

「Dr.Sum」もオンプレミスは安定的だと見込まれています。そちらにクラウドと保守が加わる想定です。「MotionBoard」は先ほどお伝えしたとおりです。

したがって現時点では、減収を想定しているプロダクトはありません。

質疑応答:ソリューション別の貢献について

司会者:「DEの売上高成長率の前提に関して、ローコード開発市場への進出や『Dataring』での大型案件獲得並びに『Dr.Sum Copilot』といった取り組みの貢献はどのくらい含まれていますか? それとも、今期にはあまり貢献しないでしょうか?」というご質問です。

田中:ローコード開発市場への進出は、今年度に突然新しく打って出るわけではなく、これまでも取り組んでおります。そのため、案件が見えているものは売上の前提に含まれています。「Dataring」の大型案件についても、しっかりと種まきをしていたため、ある程度売上に含まれています。

逆に「Dr.Sum Copilot」の生成系AI機能に関しては、これから市場を作っていくというかたちになっていきます。

したがって今期に関しては、ローコード市場と「Dataring」の大型案件は考慮されているということです。生成系AIに関しては、今後できるだけプラスにしていきたいと考えています。

質疑応答:ローコード市場への進出について

司会者:「ローコード市場への進出について、プロダクトは開発中でしょうか? リリースのタイムラインなどを教えてください」というご質問です。

田中:先ほどのお話と重複しますが、ローコード市場への進出はすでに始めています。もちろん、現状は「MotionBoard」や「Dr.Sum」を中心として進んでいますが、それをより強力に後押しするためには、これらのプロダクトをさらにバージョンアップすることが必要になってくると考えているため、現在は強化を行っている最中です。

リリースの内容などに関しては、できるだけ今年度中にお伝えできるよう準備しているため、そのタイミングが来たらまたアナウンスしたいと思います。

質疑応答:「Dr.Sum Copilot」の売上計上の考え方について

司会者:「『Dr.Sum Copilot』の料金は、トークンの消費量によるという内容のブログを読みました。御社の売上高への計上としては、OpenAIへの支払いを除いたNetで計上されるのでしょうか?」というご質問です。

田中:おっしゃるとおり、AIを利用するケースとしては2つの考え方があります。1つはお客さま自身が、例えば「ChatGPT」などのサービスと契約して、それをうまく利用したいというパターンです。もう1つは当社のサービスに含まれているAIの機能をそのまま使っていただくというものです。

現時点では、ユーザー自身が契約しているものを利用することになりますので、当社に売上は発生しません。今後、「ChatGPT」などの生成AIを組み込んだサービス提供も検討していますので、これを利用される場合は、当社の売上として計上される想定です。

質疑応答:余剰現金の使途の検討について

質問者:バランスシートとキャッシュフローに関してご質問です。御社はNet cashになり、IPOされた時ののれん負担も、どうということはない状況になっていると思います。このまま長期負債の返済がどんどん進んでいけば、有利子負債がゼロになる状況が出てくるはずです。

キャッシュリッチになった際の現金の使い道として、もちろんM&Aも一部で実施されると思いますが、けっこうな金額の余剰資金ができると思います。

現時点では、中期経営方針期間は長期借入をコツコツと返済していくかたちになると思いますが、最終年度あたりになると、現金が過剰に余っている会社になる可能性もありますので、余剰現金の使途についてどのようなことを考えているか教えてください。

藤本:おっしゃるとおり、当社は非常にキャッシュフローが強い会社ですので、そのような状況も想定はしています。現時点においては財務改善を進めてはいますが、ある程度のレバレッジも必要だと思っています。

その背景には、資本効率について強く意識して経営しており、やはり成長投資と株主還元は両立していかなければいけないという考えがあります。

中期経営方針においては売上・利益という目標があるため、それを目指す中においてはOPEXで大きく投資をすることは想定していません。非連続の成長という意味でM&Aや、必要であれば借入をするということはあり得ると思います。

ただし、そのようなものがない場合においては当然、株主還元を強化し、資本効率を高めていきます。

したがって、現時点で明確な答えがあるわけではありませんが、中期経営方針の最終年度以降に関しては、成長投資なのか、株主還元に回して資本効率を高めるのかを検討していかなければならないと考えています。