2024年4月7日にログミーFinance主催で行われた、ログミーIR Meet2024春 個人投資家大交流会の第3部・株式会社コアコンセプト・テクノロジーの講演の内容を書き起こしでお伝えします。

ログミーIR Meet2024春 個人投資家大交流会

中島数晃氏(以下、中島):みなさま、こんにちは。株式会社コアコンセプト・テクノロジー取締役CFOの中島です。本日はよろしくお願いいたします。

ログミーのIRライブでは、個人投資家さま向けの説明会を何回か実施しています。いつもはオンライン配信でしたので、会場でみなさまと直接交流できる機会である本日を非常に楽しみにしていました。

本日の流れとしては、1つ目に我々が何をしている会社なのか、2つ目に決算概要、3つ目に高成長を持続しているモデルや今後の戦略についてご紹介します。その後、質疑応答の時間を設けていますので、ぜひいろいろご質問をいただければと思います。

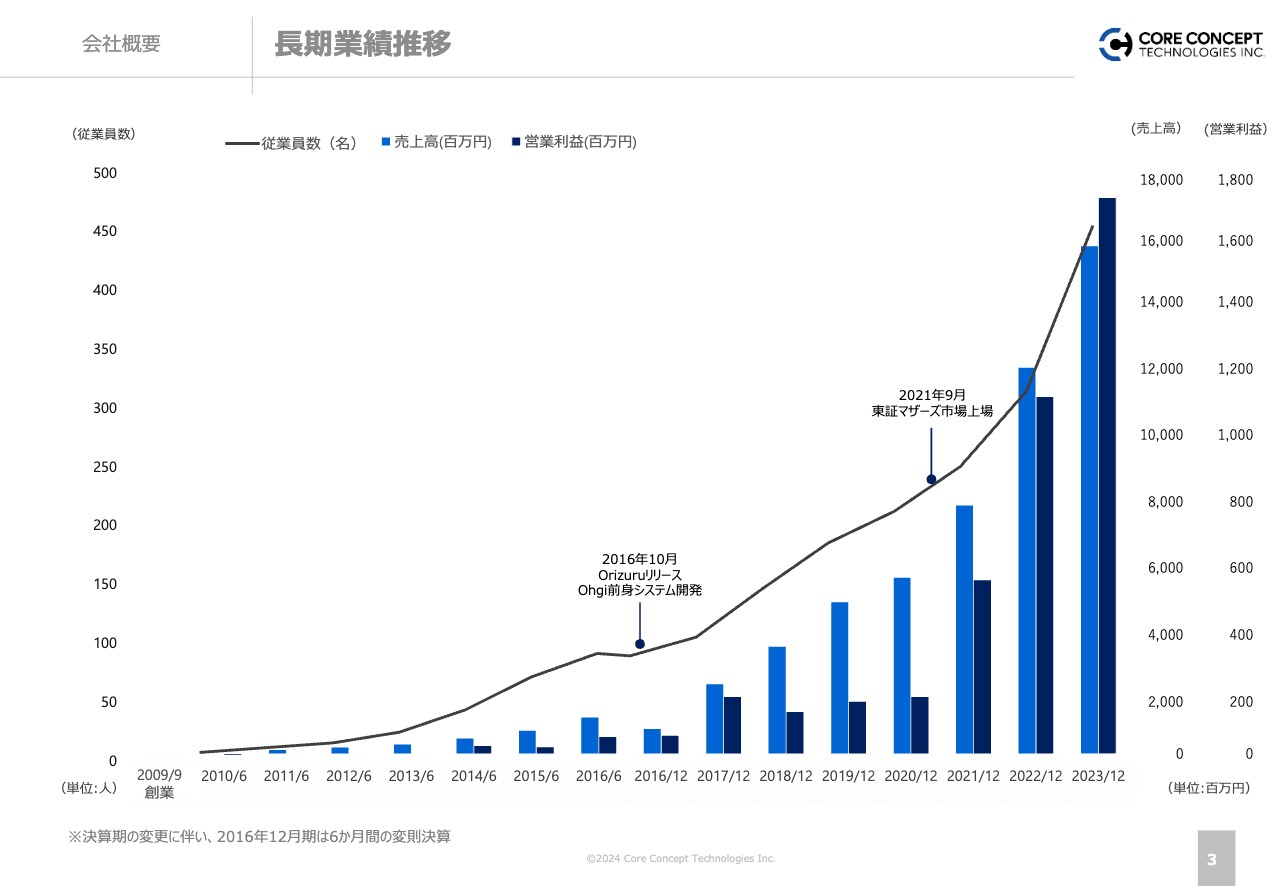

長期業績推移

中島:まずは会社概要です。スライドのグラフからもわかるとおり、我々は2009年9月に創業してから、右肩上がりでずっと増収を達成しています。2023年12月期の売上高は160億円弱、営業利益は17億円超と順調に成長してきました。2021年9月に、当時の東証マザーズに上場しています。

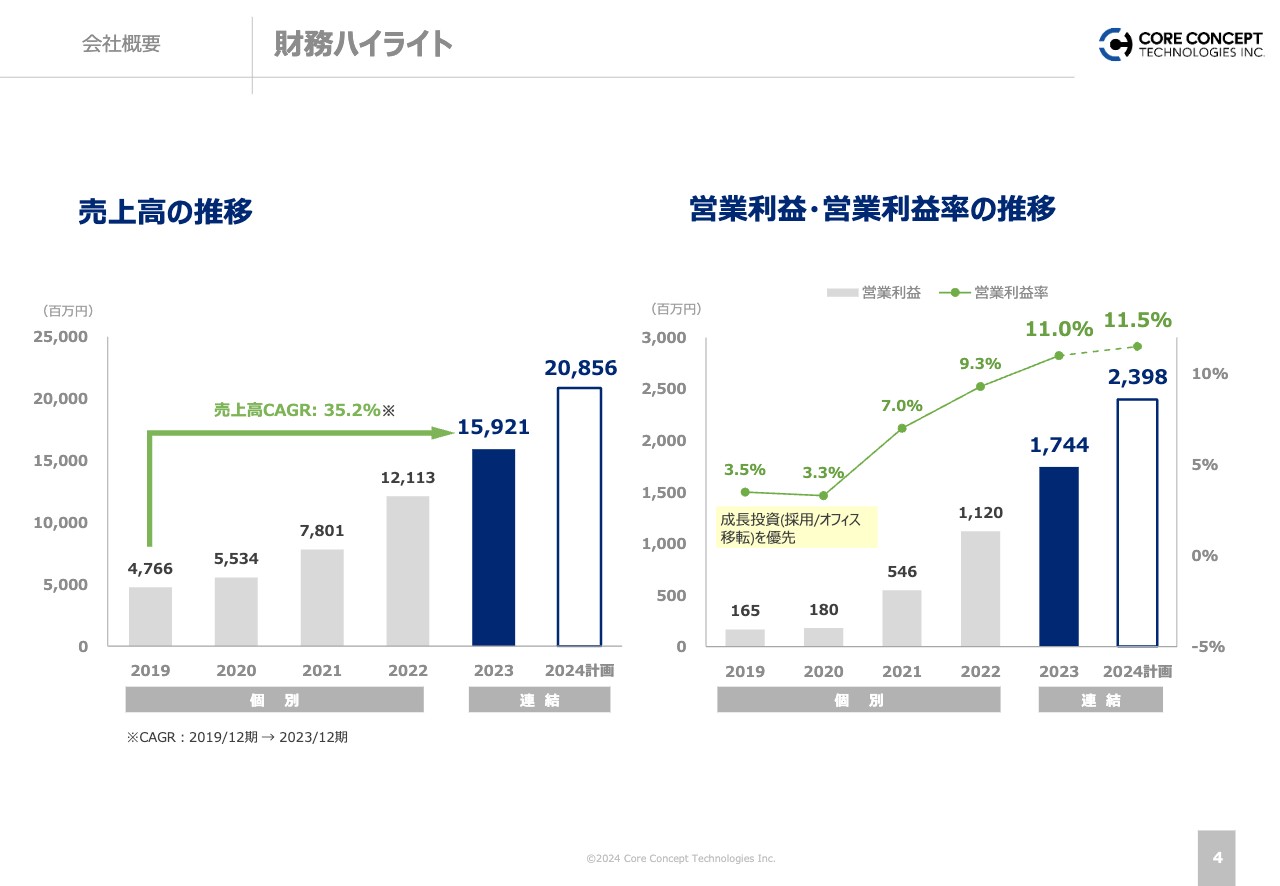

財務ハイライト

中島:直近の業績推移と2024年度の業績予想の数字を記載しています。左側のグラフは売上高の推移で、2019年度から2023年度までの平均成長率は35.2パーセントとなっています。

右側のグラフは営業利益の推移です。2021年度から営業利益率が大きく上昇し、2023年度には10パーセントを超えました。このように、収益力も徐々に高まってきています。

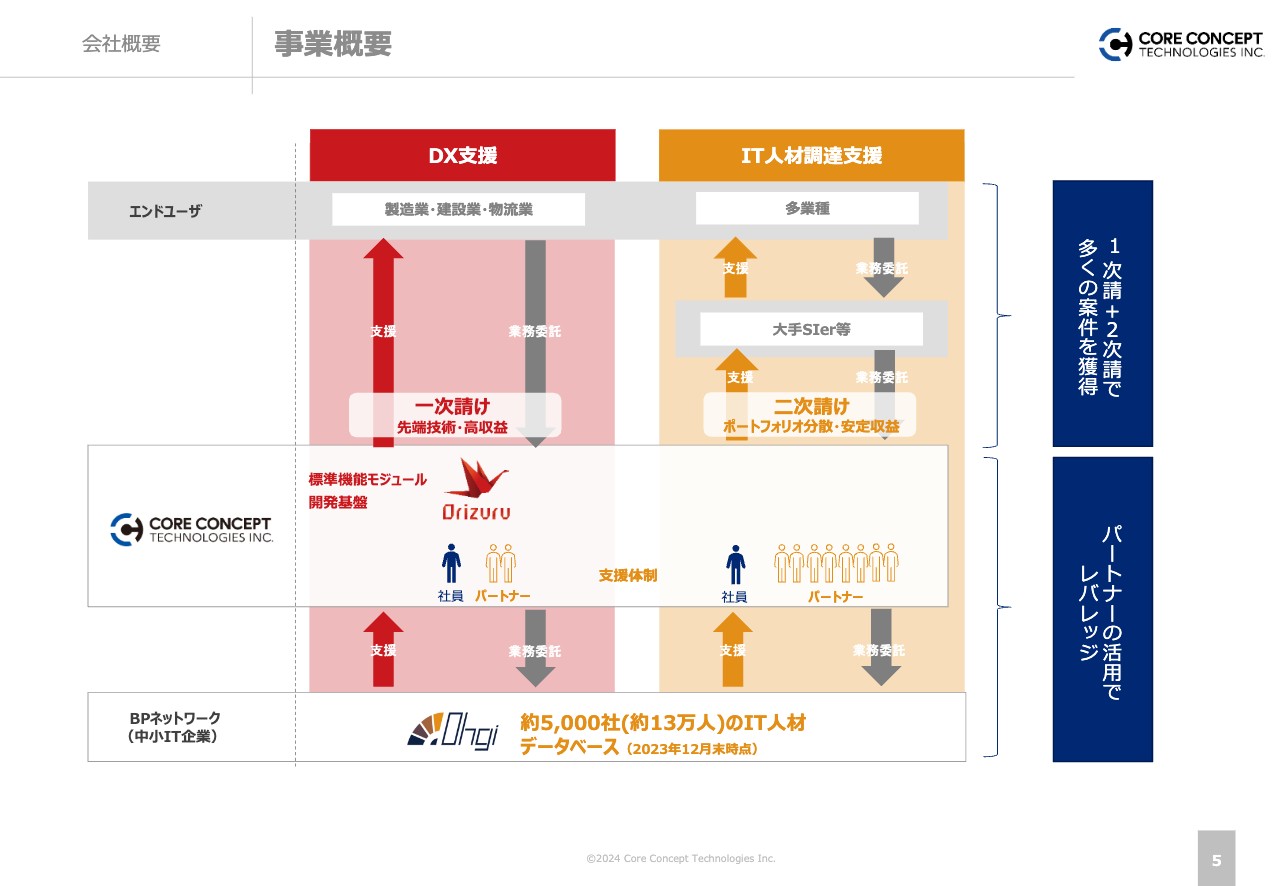

事業概要

中島:事業概要です。我々は、DX支援とIT人材調達支援という2つの事業を手がけています。

DX支援では、事業会社から一次請けで案件を直接受注します。まずはコンサルティングフェーズであるべき姿「ToBeダイジェスト」を策定します。その後、PoCを経てシステムを構築し、運用・保守などを行っています。

IT人材調達支援では、エンドユーザからの直接受注ではなく、エンドユーザが大手SIerに委託した案件の一部を受注しています。作業者を提供するイメージで捉えてください。

足元の売上高比率はIT人材調達支援のほうが高くなっていますが、半々になるように意識しながら事業を展開しています。

一次請けのDX支援は我々のコア技術を売る仕事、二次請けのIT人材調達支援は人を提供する仕事ですので、利益率には当然差が出てきます。粗利率は、DX支援が約40パーセント、IT人材調達支援が約16パーセントとなっています。

DX支援の特徴は大きく3つあります。1つ目は、ものづくりへの知見がかなり深いことです。我々はIT企業ですので、先端IT技術を有しているのは当然として、この点が他のシステム会社との違いだと考えています。

当社の創業メンバーは、株式会社インクスという製造業向けのDX支援を行っていた会社出身です。残念ながら、インクス社は2009年に民事再生法が適用されまして、それをきっかけとして当社を設立しました。

今から20年以上前、まだ「DX」という言葉がない頃から製造業向けのDX支援を行っていた技術者たちが当社を作ったため、もともと製造業の現場にかなり詳しいという背景があります。したがって、製造業の現場において、どのようなオペレーションがされているかを熟知しており、地に足のついた現場で導入しやすい提案ができます。

2つ目は、スライドに鶴のアイコンで記載した「Orizuru」という標準機能モジュール群です。これはパッケージと捉えていただいてもよいのですが、我々のビジネスモデルはパッケージの売り切りではなく、お客さまに対して一品一様のものを納品しています。

ただし、多くのお客さまが共通して要望する部分は標準モジュールとして組み上がっており、お客さまに応じて作り込まなければいけないところだけをカスタマイズする方式を採っていますので、「Orizuru」を開発基盤にすることで、スクラッチでゼロから作るよりも、短期間かつ低価格で構築できます。

3つ目は、内製化支援まで手がけていることです。多くのシステム会社は、ベンダーロックインの状態に囲い込んで、運用・保守で稼ぐというビジネスモデルを展開しています。もちろん我々もお客さまから要望があれば運用・保守も行いますが、比率としてはあまり高くありません。

理由は明白で、事業会社の経営者は「できれば内製化したい」と思っており、その要望に応えたいからです。内製化した後、DX支援の売上がゼロになってしまうと困りますが、我々の場合はIT人材調達支援に売上が切り替わるかたちになるため、お客さまとの取引は継続します。

IT人材調達支援については、大手SIerがいろいろなプロジェクトを手がける中で足りない人員を外注します。その一部を我々が請け負っています。こちらは技術を売る仕事ではなく、いかに早く適切な人材を集められるかがポイントになります。

そこで威力を発揮するのが、スライド最下部に記載した「Ohgi」という、中小IT企業とそこに所属するエンジニアのデータベースです。フリーランスのデータベースは世の中にたくさんありますが、これだけの規模の中小IT企業のデータベースは我々が知る限り「Ohgi」しかありません。

フリーランスの方を排除しているわけではありませんが、90パーセント以上は中小IT企業の正社員です。「Ohgi」で人材を検索すると、すぐに希望条件にヒットするエンジニアが見つかり、依頼できる仕組みになっています。

このようなデータベースがなければ、いまだに営業担当が「このような人いませんか?」と電話やメールで声をかけることになります。その会社にいなければ、芋づる式に別の会社へ声をかけ、最終的に見つかった先は六次請けや七次請けということもあります。この業界は完全なピラミッド構造になっていますので、階層の間にいろいろな会社が介在するのです。

「Ohgi」を使うと、中間階層がなくなり余計なマージンが発生しません。我々は安い単価で人材を調達できますし、受注する会社は他の会社よりも高い単価で受注ができることになります。このように「Ohgi」を使ってレバレッジを利かせているのが、当社の特徴です。

人数比のイメージとしては、DX支援は社員1人に対しパートナー2人ほどでデリバリー体制を組みます。一方のIT人材調達支援は、社員1人に対してパートナーが7人ほどの体制となりますので、かなりレバレッジをかけていることがわかると思います。

これにより需要が多い時には伸ばしやすく、反対にリーマン・ショックのような世界的な大不況があった時には、申し訳ないですがパートナーを削減すれば社員をリストラせずに黒字が確保できるというレジリエンス的な観点でもメリットがあります。

よく「どうして、一見関係ないように見える2つの事業を手がけているのですか?」というご質問をいただきますが、理由は3つあります。

1つ目は、産業ポートフォリオを分散するためです。先ほどお伝えしたとおり、我々にはものづくりの知見に強みがありますが、それだけに特化していると産業ポートフォリオがかなり偏ってしまいます。そこで、金融やサービス業などのさまざまな案件を持っている大手SIerに向けてIT人材調達支援を手がけることで、ポートフォリオの分散を図っています。

2つ目は、次のDX支援の芽を探すためです。こちらはまさに、建築業が当てはまります。もともと建設業は、IT人材調達支援として大手SIerの下で取り組んでいましたが、「ビルとネジは大きさが違うだけで、3D図面を展開する点では一緒ではないか?」と気づき、一次請けもできるように「Orizuru」の機能を拡張しました。

3つ目は、案件数を確保するためです。やはり一次請けだけでは直接受注できる案件は限られます。しかし、大手SIerからいろいろな案件を請けることで案件数は増えます。こちらは後ほどご説明しますが、それによってパートナーが増えるという仕組みになっています。

主要顧客

中島:主なお客さまについてです。DX支援は製造業や建設業などの大手企業が、IT人材調達支援は大手SIerやコンサルティングファームなどが中心となっています。

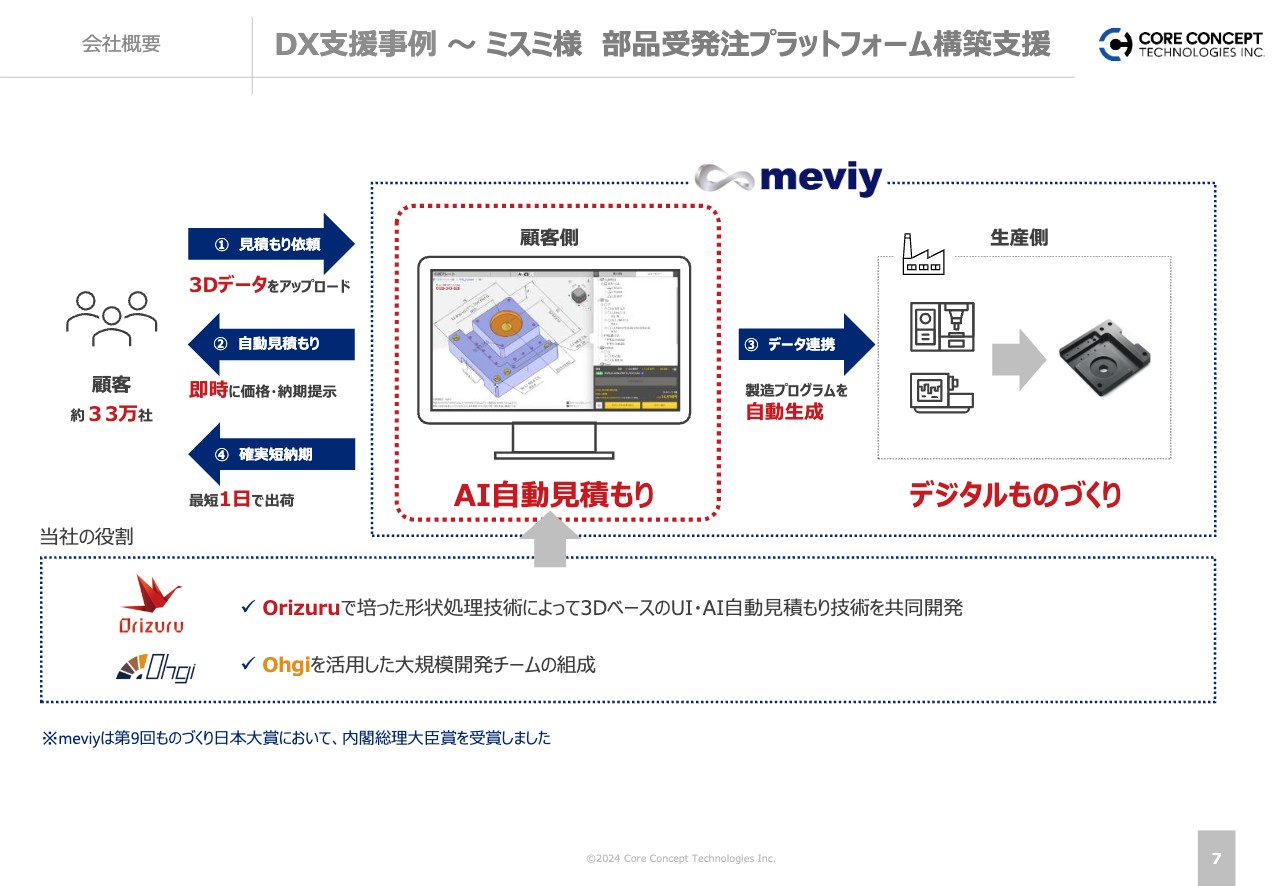

DX支援事例 ~ ミスミ様 部品受発注プラットフォーム構築支援

中島:DX支援の具体例をご紹介します。スライドには、ミスミ社の「meviy」という特注品を受注するシステムの事例を記載しました。タクシーなどでもCMが流れているため、ご覧になったことがある方もいるかもしれません。

スライドの青い点線内がミスミ社です。まずは、作りたい図面の3Dデータを「meviy」上にアップロードします。すると「meviy」がそのデータを自動的に解析し、過去に作った部品の中から今回と最も近い部品を探し出します。これは「類似検索」という技術です。

その上で差分を抽出し、今回の部品を作るためには、どの工場の、どのラインの、どの機械で、どのような加工を施せばよいかを瞬時に算出します。それに材料費を加えると製造原価が出るため、適切な利益を上乗せして見積もりを返すという一連のプロセスを全自動で行うことができます。

今お伝えした全プロセスは約1分で処理され、お客さまがその見積でよければ発注ボタンを押すと生産指示が自動的に工場に連携されます。

その際に3D図面を2Dに変換する必要がありますが、これも全自動で行います。工場側にはIoTソリューションが導入されていますので、後工程への指示出しや不具合の予兆検知などを行い、コントロールセンターでモニタリングできます。

人が見積もりを出すわけではないため、24時間365日、グローバルに受注できますので、売上高が拡大します。それに加えて、利益率が上がります。最も優秀な営業スタッフが出す見積もりと同等以上の精度を全自動で算出できるため、人による精度の差がなくなり、利益率をしっかり確保できます。また、工場側もIoTソリューション導入によって生産性が向上し、利益率が上がります。

我々は、このような事業を展開している会社です。

FY2022ー2023実績、FY2024業績予想

中島:決算概要です。スライドには、2022年度と2023年度の実績および2024年度の業績予想を示しています。売上高の増減率は2023年度が31.4パーセント、2024年度も30パーセント程度を予定しており、冒頭でお伝えしたように利益率は徐々に高まってきています。

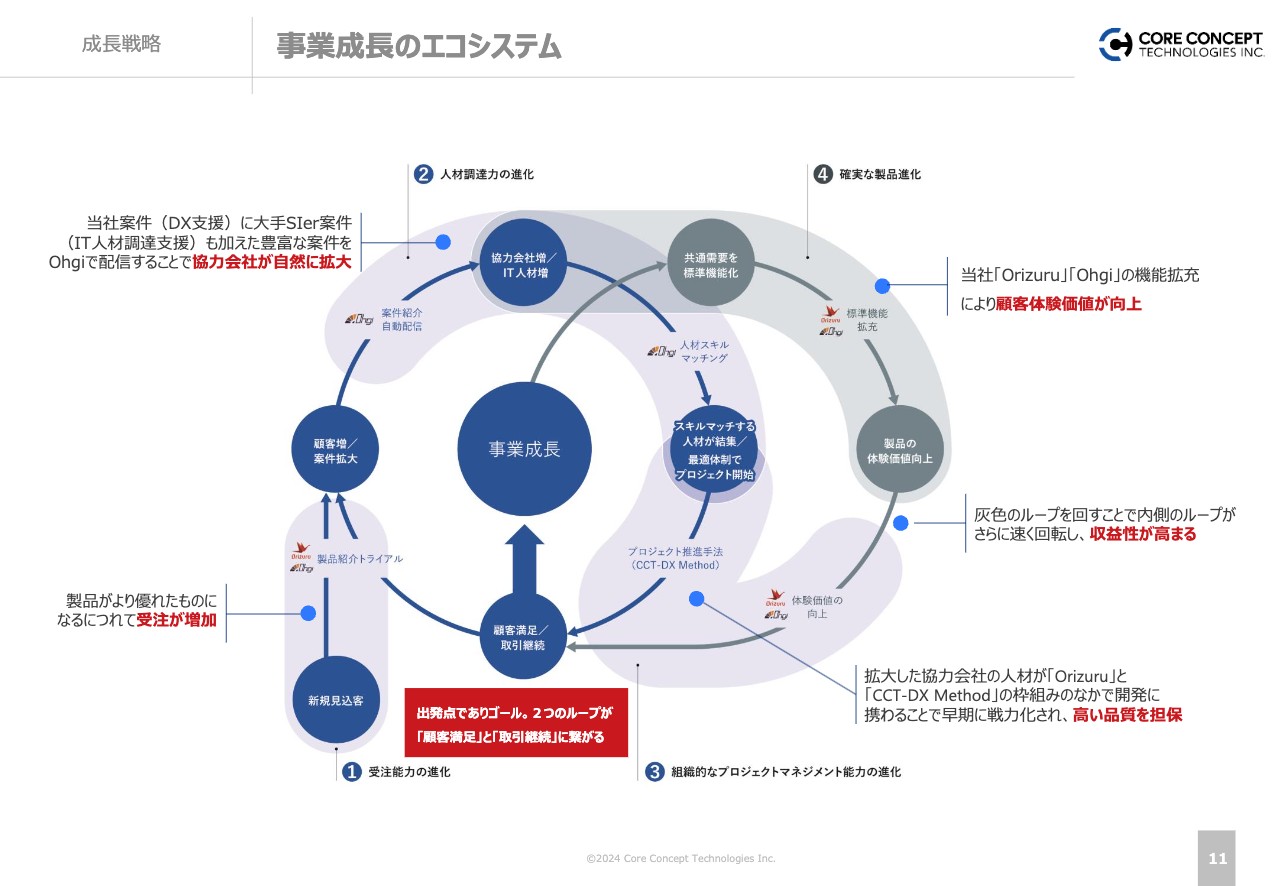

事業成長のエコシステム

中島:成長戦略についてご説明します。スライドに「エコシステム」と記載していますが、一番下の「顧客満足/取引継続」が最も重要であると考えています。現時点で、売上高の9割以上を既存のお客さまが占めています。

顧客満足が高まると、今年よりも来年、来年よりも再来年と取引が増えていき、また新規案件も獲得しやすくなります。

ここでのポイントは、我々のDX案件だけではなく、大手SIerの案件も合わせて「Ohgi」のパートナーに自動配信する点です。これによりパートナーが自然に拡大し、プロジェクトにマッチングできる人材がどんどん増えるため、より適切な体制でのデリバリーが可能となります。

このループを回し続けることで、過去30パーセントから40パーセントの高成長を持続しています。これが高成長を持続する当社の事業モデルです。一見関係ないように見える人材ビジネスも、パートナーの獲得・拡大という点で、非常に大きな役割を果たしていることになります。

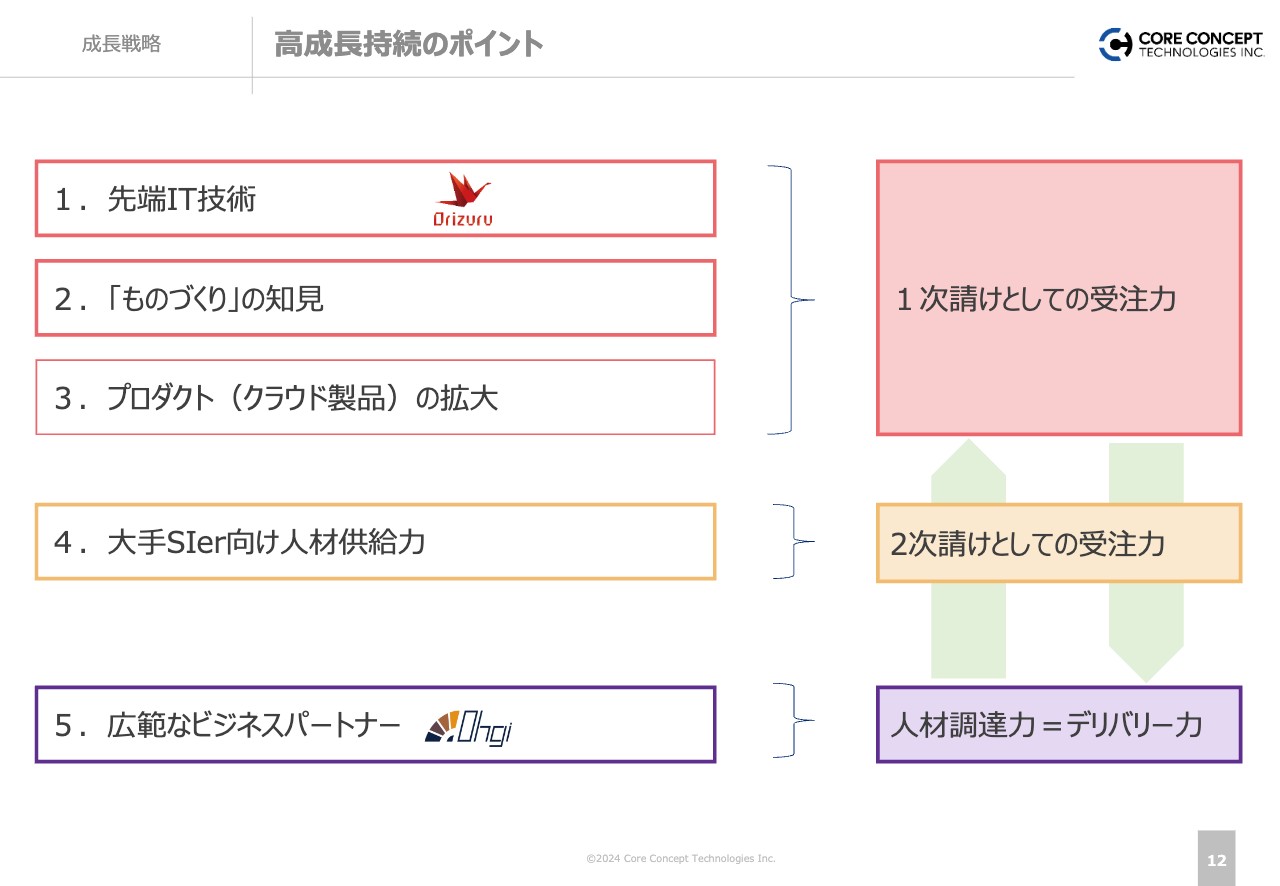

高成長持続のポイント

中島:高成長持続のポイントをまとめています。1つ目の先端IT技術、2つ目の「ものづくり」の知見、3つ目のプロダクト(クラウド製品)の拡大により、1次請けとしての受注力を高めています。4つ目の大手SIer向け人材供給力は、2次請けとしての受注力を高めています。

そして、それらを支えているのが「Ohgi」のビジネスパートナーです。人材調達力があるため、受注量もより拡大しやすくなります。これらのポイントにより、先ほどご説明したエコシステムのループが回る仕組みとなっています。

具体的施策

中島:今後の成長戦略の施策についてです。驚かれるかもしれませんが、我々は直接的・積極的なアウトバウンド営業はあまり行ってきていません。どちらかというとインバウンド営業のみで高成長を持続してきましたが、2023年度からトライアルを始め、2024年度から本格的にアウトバウンド営業を開始します。

リソース確保の点では、首都圏で「Ohgi」のシェアが50パーセント程度になったため、今後は地方にも拡大していこうと思っています。

また、2023年度に2社、2024年度に1社のM&Aを行いました。引き続き、M&Aを積極的に展開する予定です。M&Aを行う理由は主に2つで、1つは人的リソースの拡大です。こちらは主に地方の企業を想定しています。

もう1つは、DX支援領域の拡大です。現在力を入れている物流領域や、尖った技術を持っている企業などを買収していきたいと考えています。

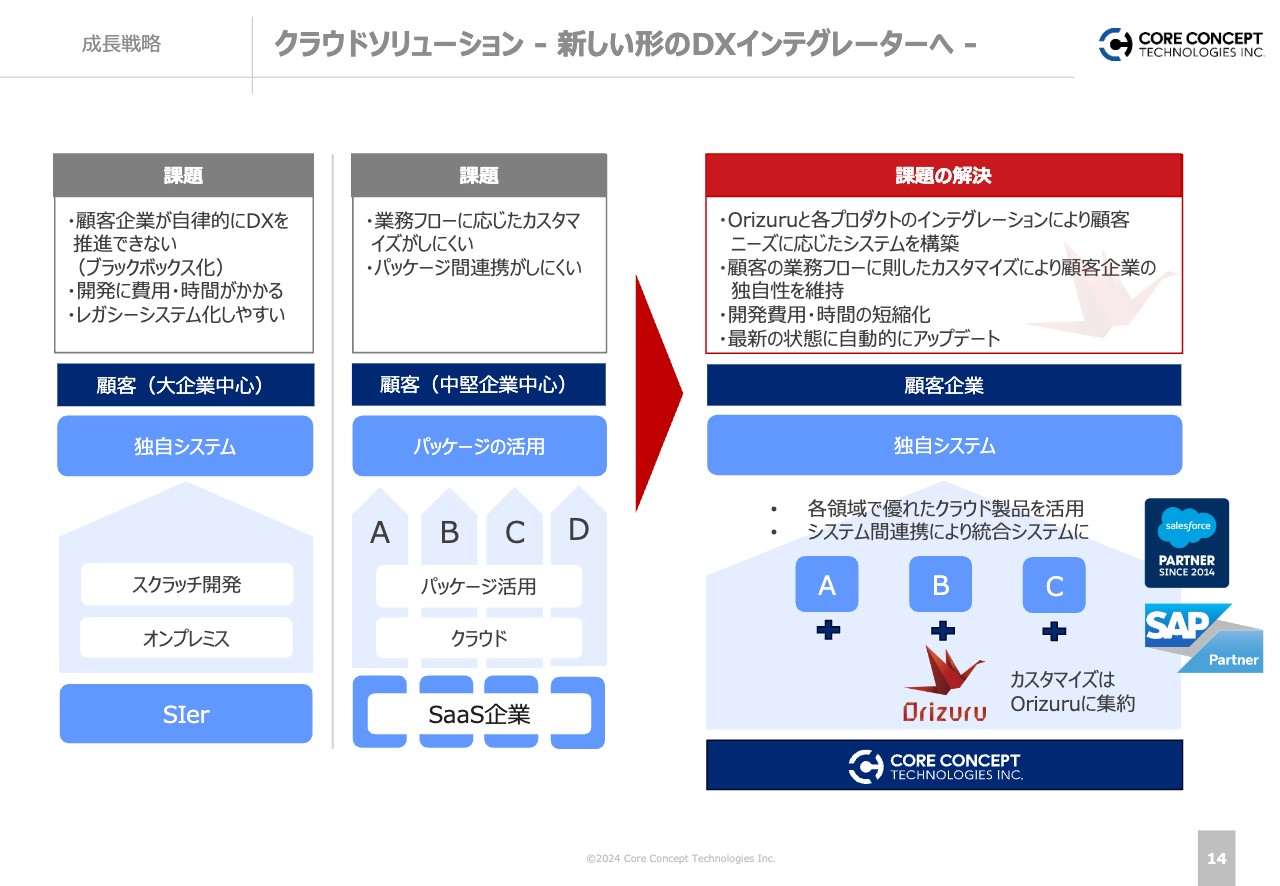

クラウドソリューション – 新しい形のDXインテグレーターへ –

中島:こちらのスライドは、プロダクト拡大についての考え方を示したものです。大企業はオンプレミスでスクラッチ開発を行うことが多いですが、「ブラックボックス化しやすい」「レガシーシステム化しやすい」「開発に時間やコストがかかる」などのさまざまな問題があります。

一方で、中堅企業は開発にそこまで費用をかけられないため、いろいろなパッケージを活用します。その際には「カスタマイズしにくい」「パッケージ間の連携ができない」などの課題が発生します。

そのため我々は、カスタマイズ部分は「Orizuru」に集約し、その他の部分は既存の優れたクラウドシステムをそのまま使うことで、あたかも1つのシステムとして動くようにインテグレートし提供するという方向性を打ち出しました。これにより、先ほどの課題をどちらも解決する「いいとこ取り」ができると思っています。

決算説明会資料に記載していますが、2023年度にこのようなかたちで自社システムを構築しました。基幹部分のERPはSAP、その他「Salesforce」等いくつかのクラウド製品を組み合わせてAPI連携しています。我々自身が実験台になったことにより、説得力を持ってお客さまにご提案できるのではないかと考えています。

もともとSalesforce社とは提携していましたが、SAP社は2024年度からの提携となるため、人員を増やすことで来期以降に売上高の拡大が期待できると考えています。

質疑応答:PM層の不足による問題について

kenmo氏(以下、kenmo):直近の他社決算を見ていると、新卒採用の強化によりPM層が不足し、赤字プロジェクトが発生したり受注がなかなか伸ばしきれなかったりした企業がかなりありました。御社において、そのような状況が発生していないかどうか教えていただけますか?

中島:結論として、そのような理由での赤字は発生していません。今お話しされたようなことを私もよく聞きますが、おそらく新卒を中心に採用し過ぎた結果、社員数は増えたがPMの不在によりプロジェクトがこなせず、結果的に社員が非稼働になってしまったのだと思います。

先ほどお話ししたように、以前より我々はパートナーを大量に活用しています。連結の従業員数は足元で450人ほどですが、パートナーは1,000人以上おり、社員の稼働率は常に100パーセントです。

先ほどご紹介した「Ohgi」で人材を適宜調達でき、社員を増やさなくても売上が伸ばせる仕組みになっているため、このような問題が発生していないと言えます。

ただしPMの数が十分かと聞かれれば、率直に言って当社もやはり不足感はあります。このマーケットは非常に人材が枯渇しており、優秀なPMの取り合いです。そのため、優秀なPMの中途採用にはなかなか苦戦しています。もちろん中途採用も行っていますが、新卒採用を増やし、PMに限らず社内できちんと育成していく方針で取り組んでいます。

質疑応答:製造業と建設業向けのアウトバウンド営業について

kenmo:スライドに「製造業/建設業向けのアウトバウンド営業開始」という記載がありますが、具体的にどのような企業群にどのように営業を行っていくのかを教えて下さい。

中島:まずは製造業からスタートし、建設業に拡大していきます。製造業の中で特に「Orizuru」が強みを発揮するのは組立・加工系ですので、自動車部品メーカーなどをメインターゲットに考えています。

我々は設立当初から営業方針が明確で、社内では「相対的大企業を狙え」と伝えています。当社の売上高が10億円だった時には100億円以上の企業を狙い、現在は約200億円まで伸びてきたため、1,000億円以上の企業、主なターゲットは5,000億円以上の大企業です。

オウンドメディアやさまざまなWebマーケティングに力を入れているため、そのようなところからも引き合いは来ます。しかし、相当ロングテールで息の長い活動となりますので、アウトバウンド営業は闇雲にコールドコールをかけるなどの方法ではなく、顧問を使ってターゲット企業の意思決定権者であろう部長や役員に直接アプローチしています。

最初に紹介いただいた方がキーパーソンであることもあれば、違うこともあります。違っていれば別の方を紹介していただき、まずは最適なキーパーソンにたどり着くことを目的としています。

意思決定権者を紹介していただけたら、ヒアリングしたことを提案すればいいのではないかと思われると思いますが、我々はさらに現場の工場長や課長、場合によっては担当者などの課題感もきちんとヒアリングし、その上でその会社にとって何が一番大事なのかを我々なりに考えた上で提案する方針としています。

どの大企業でも起きていることかもしれませんが、経営層の問題意識と現場の問題意識にはズレがあります。これはどちらが良い悪いの話ではありません。経営層の意思だけを聞いて提案すると現場で使えず、現場の意見だけでは全体感を欠いたものになりがちです。

そのため当社では、両方をマージした上でご提案することにしています。

質疑応答:大株主の株式保有方針や現在の株価に対する評価について

質問者:今後の大株主の株式保有方針についてです。業績やビジネスモデルを含め、すばらしい実績を2021年度の上場から残されている一方で、株価がぜんぜん上がっていないことを不思議に思っています。

バリュエーションも上場当時からかなり低くなっており、初値から20パーセントしか上がっていません。売上や利益は上場から2倍3倍にも上がるなど、すばらしい実績を残しているためとても不思議です。

大株主の異動を見ると、社長ですらかなりお売りになっているため、個人投資家にこのような説明をされても株を買う気になりません。「いいな」と思って買っても、大株主の出口にされたらたまったものではないと思うのが正直なところです。

ただし、中島CFOのみ株を買い増されているようで、非常に頼もしいと思っています。ほかのみなさまは、そもそもこの会社が割高だと思っているのでしょうか?

今の株価についての評価をどう思っているか、取締役の中でどう議論されているかを教えてください。また、中島CFO個人が今の株価をどのように評価されているか、この会社の将来性や、それに見合った株価なのかについても教えてください。

中島:おっしゃるとおりで、私も業績のわりに株価が低迷していると思っています。そもそも上場の時に、我々はあまり売出をしませんでした。それは、フェアバリューがつかない自信があったからです。わかってはいたものの、結果的に流動性が低いという課題がありました。

そこで、まずはみなさまが参入しやすいように、2022度に2回ほど株式分割を行いました。

また、大株主がずっと70パーセントから80パーセントの株を保有している状況では、市場の取引は活性化しません。どこかのタイミングで売出をしなければいけないと思っていましたので、昨年度にある程度まとまった規模で売出を実施しました。このように、資本政策はきちんと考えて取り組んでいるつもりです。

今後については、もちろん個人の意向によりますので、明確なことは言えませんが、次はプライムへの移行に合わせて、POを行う可能性はあるかもしれないとは思っています。

現状の株価の評価については、私個人としても会社としても割安だと思っています。「何も対策をしていないのではないか」とのご意見もあると思いますが、先述のとおり、対策は行っているつもりです。

ただし、IR活動はまだ足りていないのかもしれません。上場後は機関投資家との1on1が中心でしたが、冒頭お話ししたように、昨年からはIRライブで個人投資家向けの説明会を開催しています。機関投資家向けの説明会は半期に1度ですが、個人投資家向けは四半期に1度のため、機関投資家よりも手厚く取り組んでいるつもりです。

また、海外の機関投資家とのコンタクトも証券会社を通じて徐々に増やしています。我々のマーケットキャップは微妙なラインのため、当然ながら取材してくれるところとしてくれないところがあります。

しかし、複数の主要な証券会社に我々から積極的に働きかけ、海外の機関投資家との1on1を増やしたり、彼らが開催するカンファレンスに参加したりしています。2024年3月には、大和証券とみずほ証券の海外カンファレンスに参加しました。

このように、努力をしていることもご理解いただければと思います。

質疑応答:建築DXやBIMについて

質問者:昨日Arent社のIRセミナーに参加する機会があり、BIMの話をいろいろと聞かせていただきました。御社の建設DX、特にBIMについて詳しく聞かせてください。

中島:Arent社も、建設DXの中で注目されている銘柄だと思います。私はArent社の事業そのものにはあまり詳しくありませんが、基本的には特定のパッケージを作って増やしていく方向性だと理解しています。

我々は主要なお客さまである竹中工務店さまのDXを支援していますが、もう少し包括的な内容で、BIMの共通プラットフォームとして「Orizuru」を導入しています。今まではCADやCAMを使える設計者しか見られなかった3Dデータを、営業マンや現場の施工担当者など、いろいろな方がタブレット等で見られるようにするプラットフォーム化に使用しています。

そして、Arent社が得意としている配管の自動設計のようなアプリも、我々はスクラッチで作っています。このビルを建てたら風向きや日照、騒音のデシベルがどのように変わるかなど、いわゆるデジタルツインの構築なども行っています。

ただし、現状は主に設計部分が中心です。今後の本丸は施工部分のDXですが、難易度が高いです。そのため、今後は試行錯誤しながら領域を拡大していきたいと思っています。

質疑応答:主要KPIについて

質問者:主要KPIは何ですか? 競合との差別化として「決定権者だけではなく、現場に提案して詰め合わせる」とお話しいただきましたが、かなり王道なやり方だと思います。それを考慮すると、このようなソリューションはやろうと思えばどこでもできるため「御社でしかできない」と言うにはなかなか難しい領域だと思っています。

その中での差別化として適切な提案を行うために、先ほどご説明いただいたようなことに取り組んでいるのだと認識しています。そうなると、結局は良い提案をすることができるPM人材を増やすことが、御社の持続的な成長に関わる主要なKPIになると考えますが、実際にはどこを重視していますか?

中島:我々は誰でもできる領域も手がけていますが、現場に近い部分のDXはものづくりの知見がないと難しいため誰でもできるわけではなく、限られたプレイヤーしかできないと思っています。

機関投資家とのミーティングでもKPIが難しいという話は出ています。我々のビジネスはリカーリングやサブスクリプションモデルではないため、売上高に直接的に連動するKPIがありません。

また、我々は取引社数が多ければよいとも思っていません。1社当たり年間5億円以上の大口のお客さまと継続して取引をしていくことが、売上高成長のドライバーになると思っています。したがって、大口顧客数と金額を増やすことが、我々の中で一番重視している点になります。

ご質問いただいた社員数も当然関係しますが、先ほどお話ししたように「Ohgi」があるため、社員数の増加が売上高に直結するわけではありません。ただし、コアとなる優秀なPMやマネージャー層などが順調に増えていかなければ、会社の成長は担保できません。その点については、おっしゃるとおりKPIの1つだと思っています。

質問者:取引件数と大口取引件数の2つを、社内的に主要なKPIだと位置づけているということでしょうか?

中島:大口件数となります。

質疑応答:業績に対する株価について

荒井沙織氏:「好調に見える業績に比べ、株価は昨年の売出以降、右肩下がりとなっています。厳しく言えば『株主軽視』とも思われる姿勢が敬遠されているのではないかと思われますが、いかがお考えでしょうか?」というご質問です。

会場のみなさま、今日のIRをお聞きになって株主や個人投資家との向き合い方や取り組みに好感が持てたという方は、ぜひ拍手をしていただけないでしょうか?

(拍手)

中島:ありがとうございます。全員ではないですが、少しいただけたので大変ほっとしました。