2024年4月10日に発表された、株式会社メディカル一光グループ2024年2月期決算説明の内容を書き起こしでお伝えします。

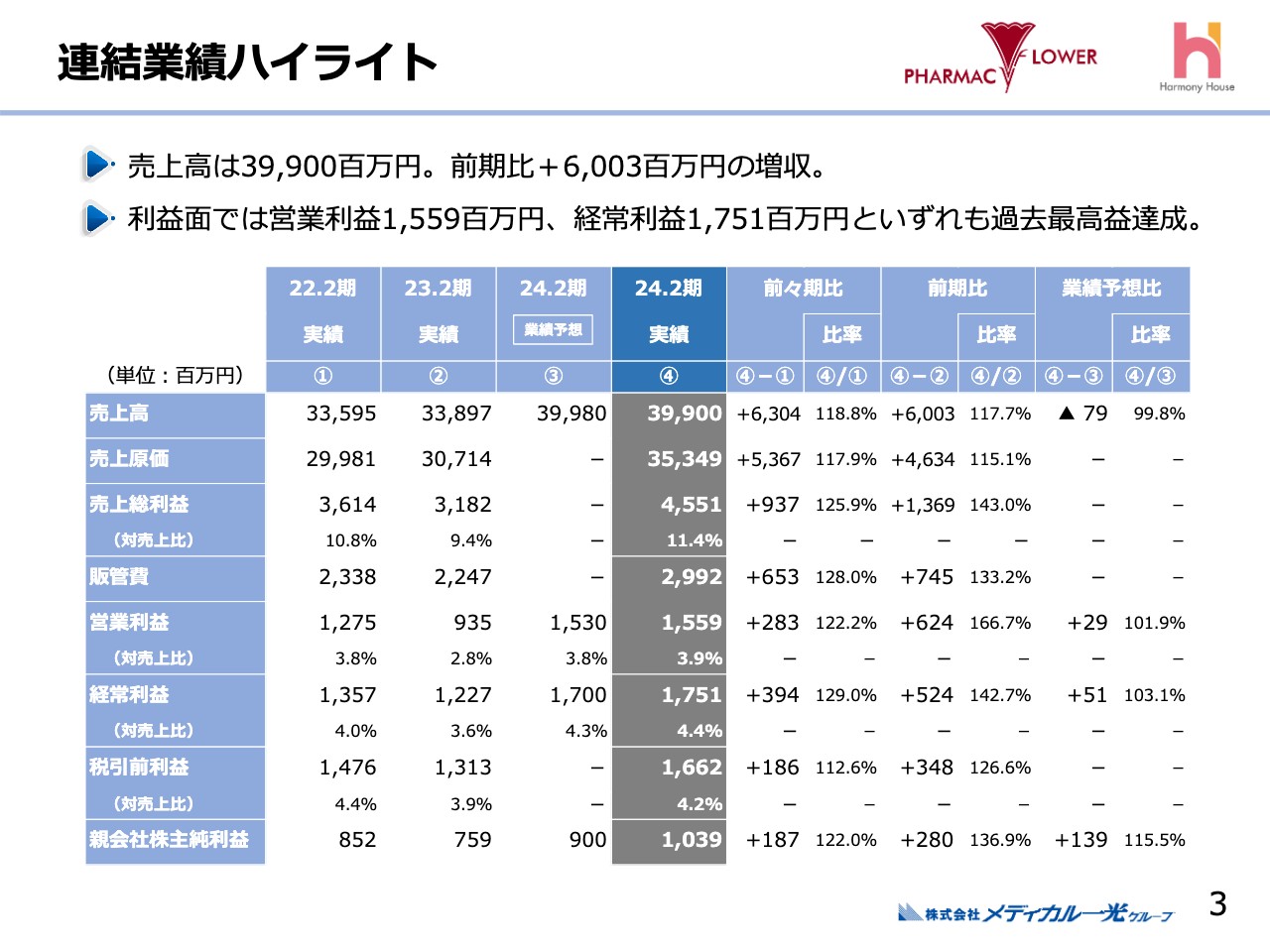

連結業績ハイライト

南野利久氏(以下、南野):代表取締役社長の南野利久です。2024年2月期の決算説明を行います。

まず連結業績ハイライトです。売上高は399億円、前期比60億300万円の増収でした。営業利益は15億5,900万円、経常利益は17億5,100万円となっています。

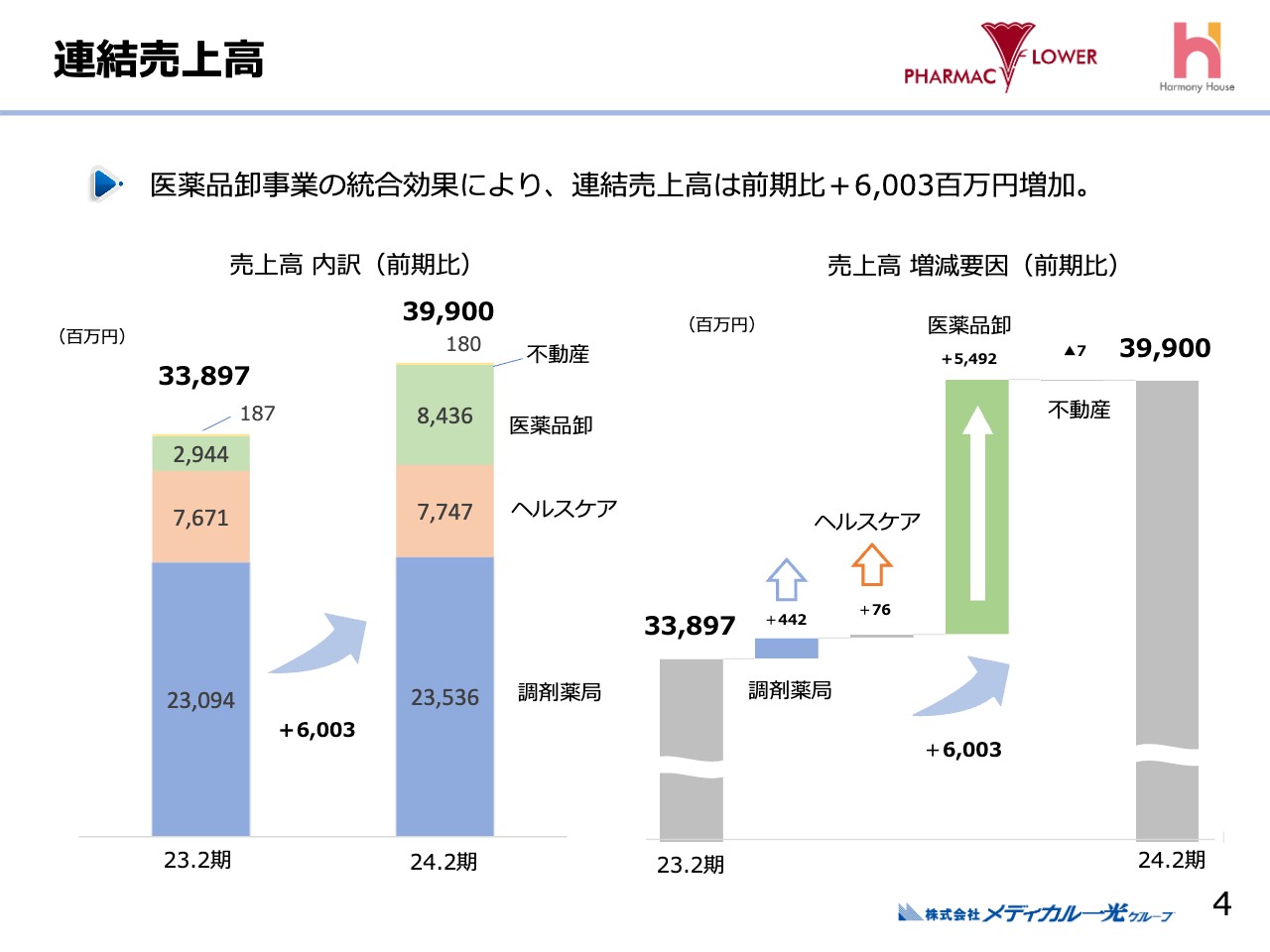

連結売上高

連結売上高です。前期の338億9,700万円から、当期は60億円ほどの増収となり399億円となりました。内訳として、調剤薬局事業については数億円ほどの増収となっています。

ヘルスケア事業においては微増、医薬品卸事業については、ジェネリック医薬品の販売により54億9,200万円の増収となりました。医薬品卸事業が大きく伸長したのは、九州の西部沢井薬品と事業統合したことによるものです。

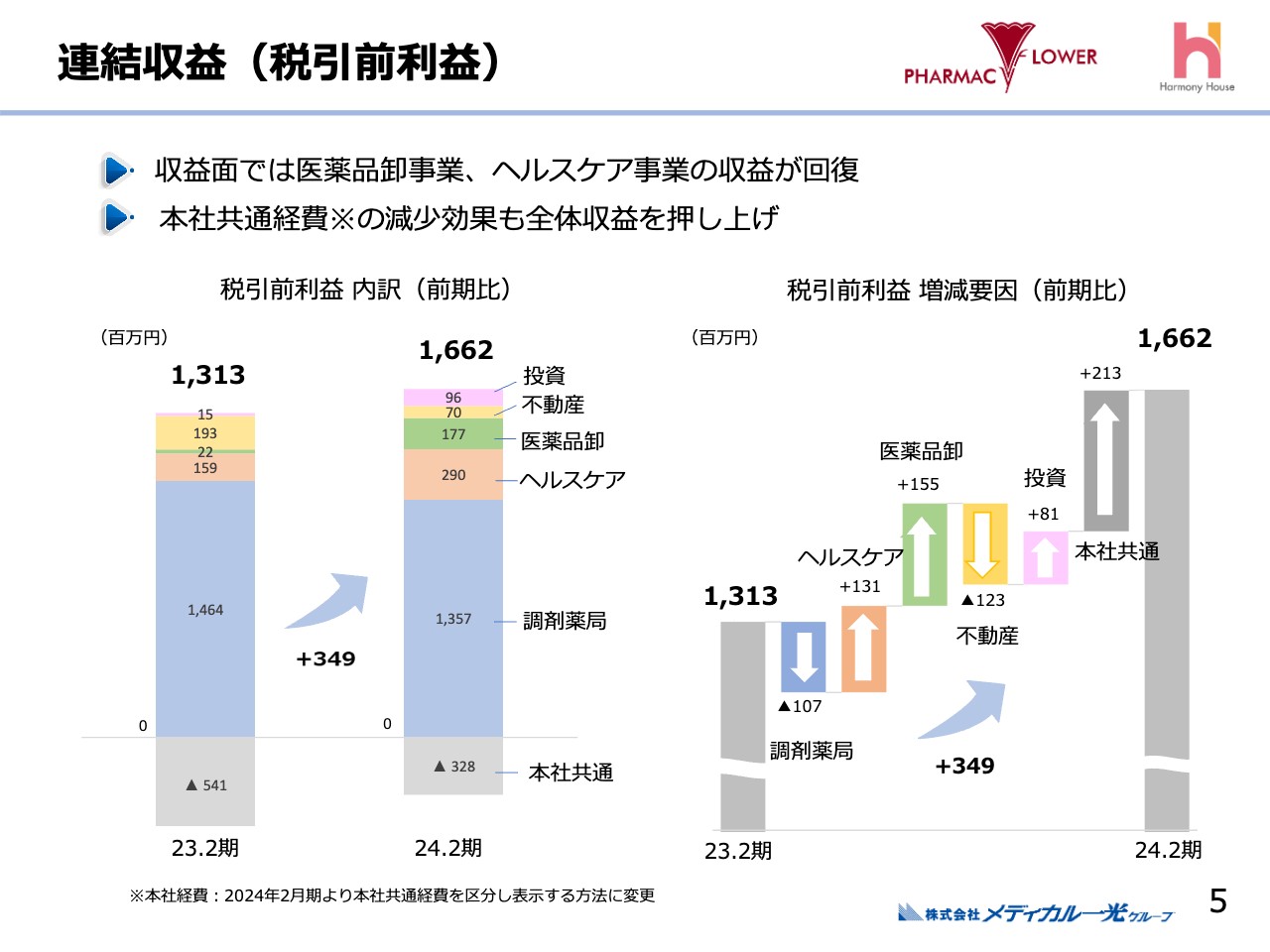

連結収益(税引前利益)

税引前利益についてご説明します。調剤薬局事業は、前期の14億6,400万円から13億5,700万円となりました。これは薬局店舗の減損を反映しています。

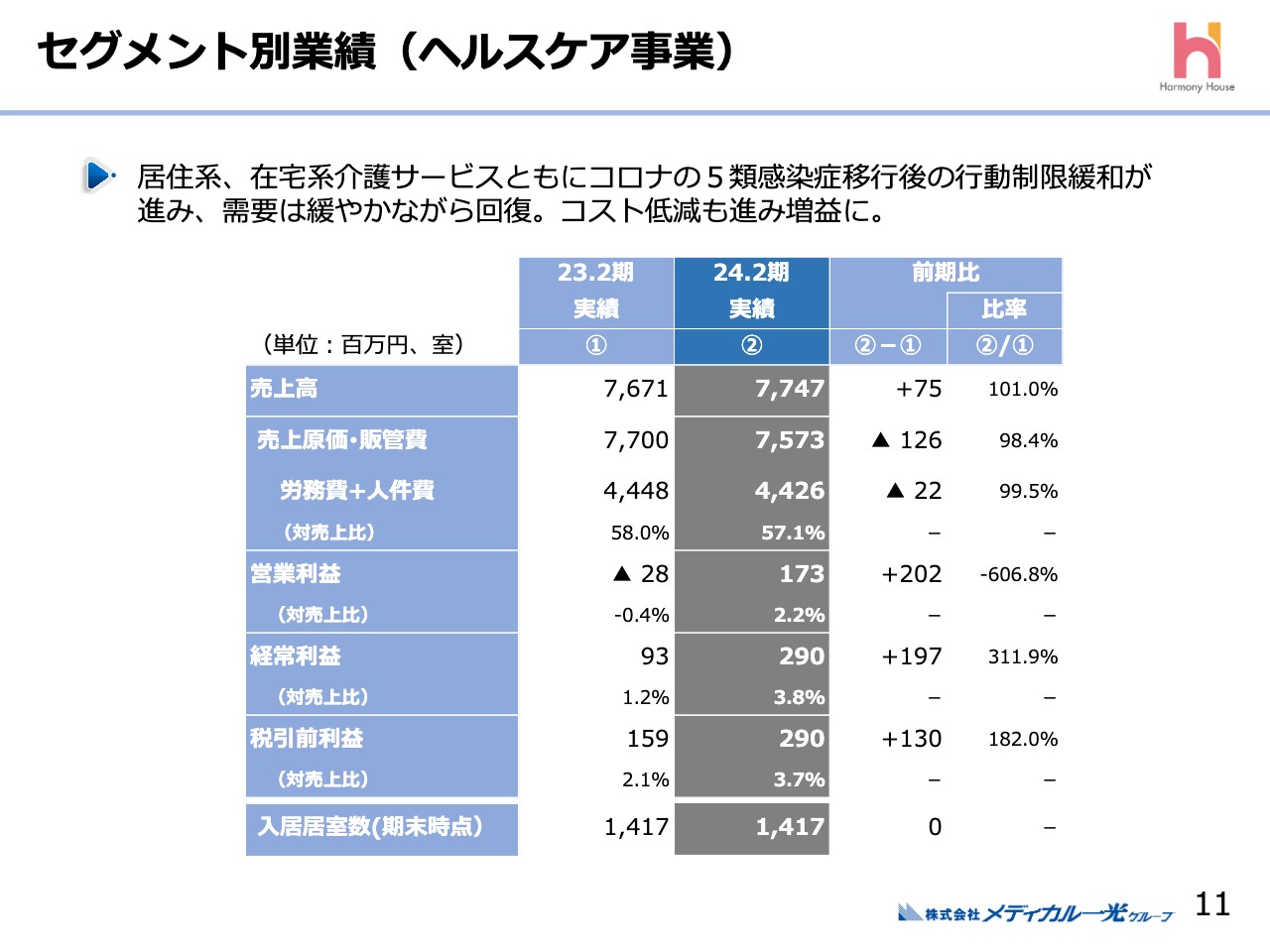

ヘルスケア事業については、前期の1億5,900万円から2億9,000万円と、ほぼ倍増しました。これはコロナ禍の影響がなくなり回復したことによるものです。

医薬品卸事業については、前期の2,200万円から1億7,700万円となり、増益となりました。

不動産事業については、当期は売却益がなかったため、賃貸の収益だけで7,000万円です。

投資事業については、前期の1,500万円から9,600万円と、増益となっています。

トータルで、前期の13億1,300万円から、当期は16億6,200万円となっています。

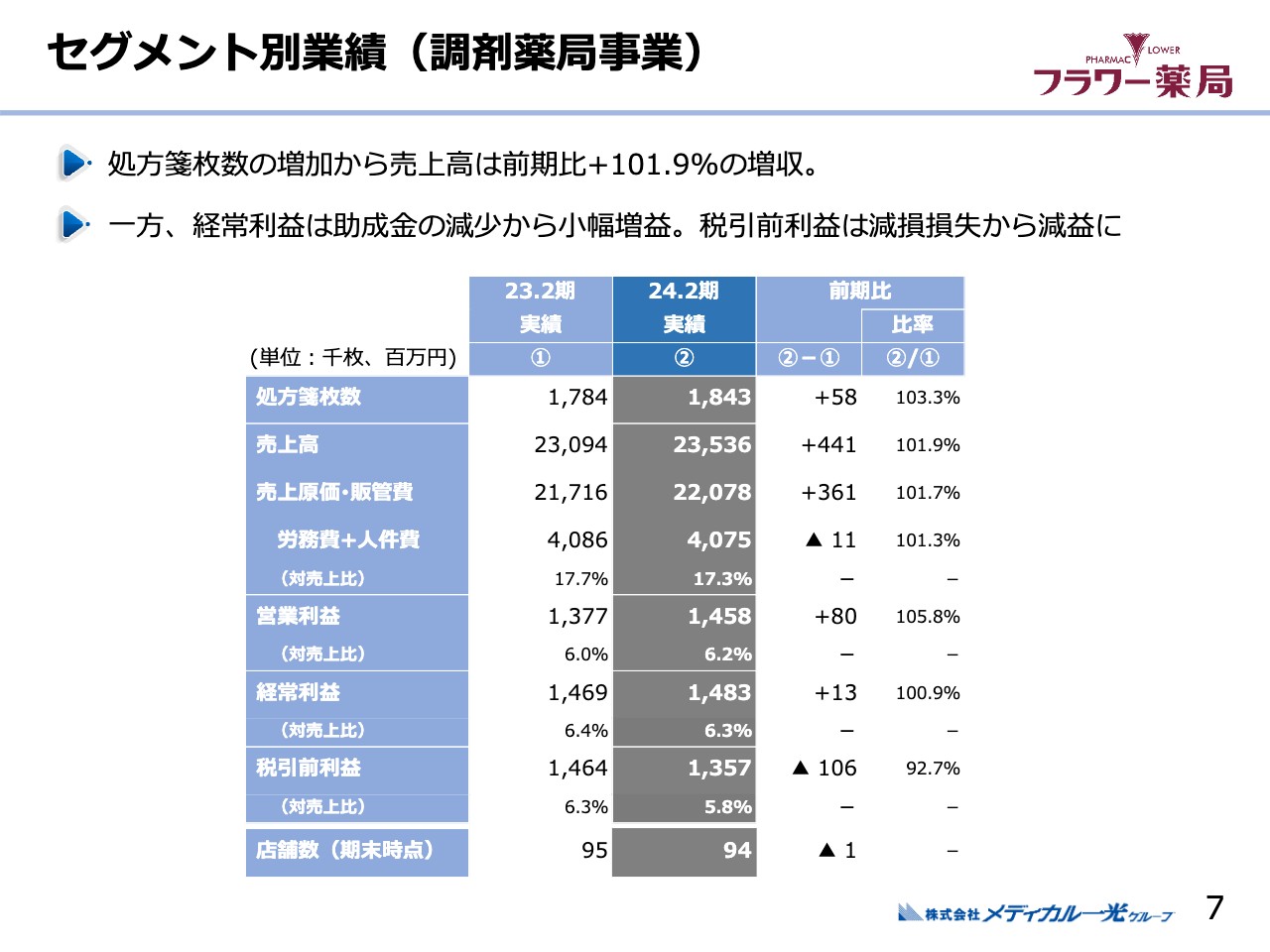

セグメント別業績(調剤薬局事業)

続いて、セグメント別の概要です。調剤薬局事業については、新型コロナウイルスが2類から5類に変更になったこともあり、現場もコロナ禍前に戻りつつあります。

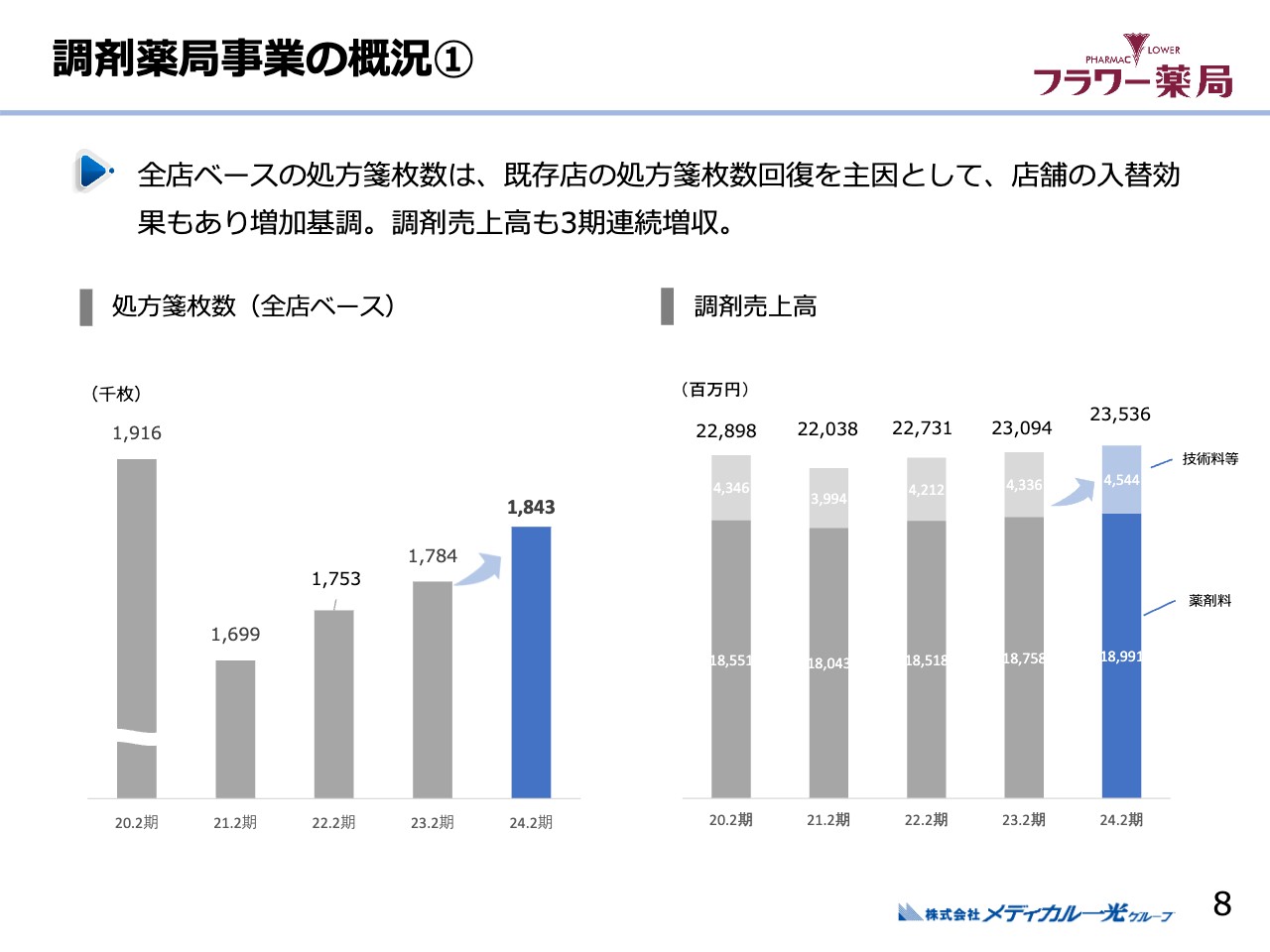

処方箋枚数は微増で、前期の178万4,000枚から184万3,000枚となりました。売上高は230億9,400万円から235億3,600万円、営業利益が13億7,700万円から14億5,800万円となっています。経常利益は14億6,900万円から14億8,300万円となりました。税引前利益は、薬局店舗の減損の影響から約1億円の減益となっています。

調剤薬局事業の概況①

調剤薬局事業の概況です。スライドに示したとおり、処方箋枚数がコロナ禍前に戻りつつあります。

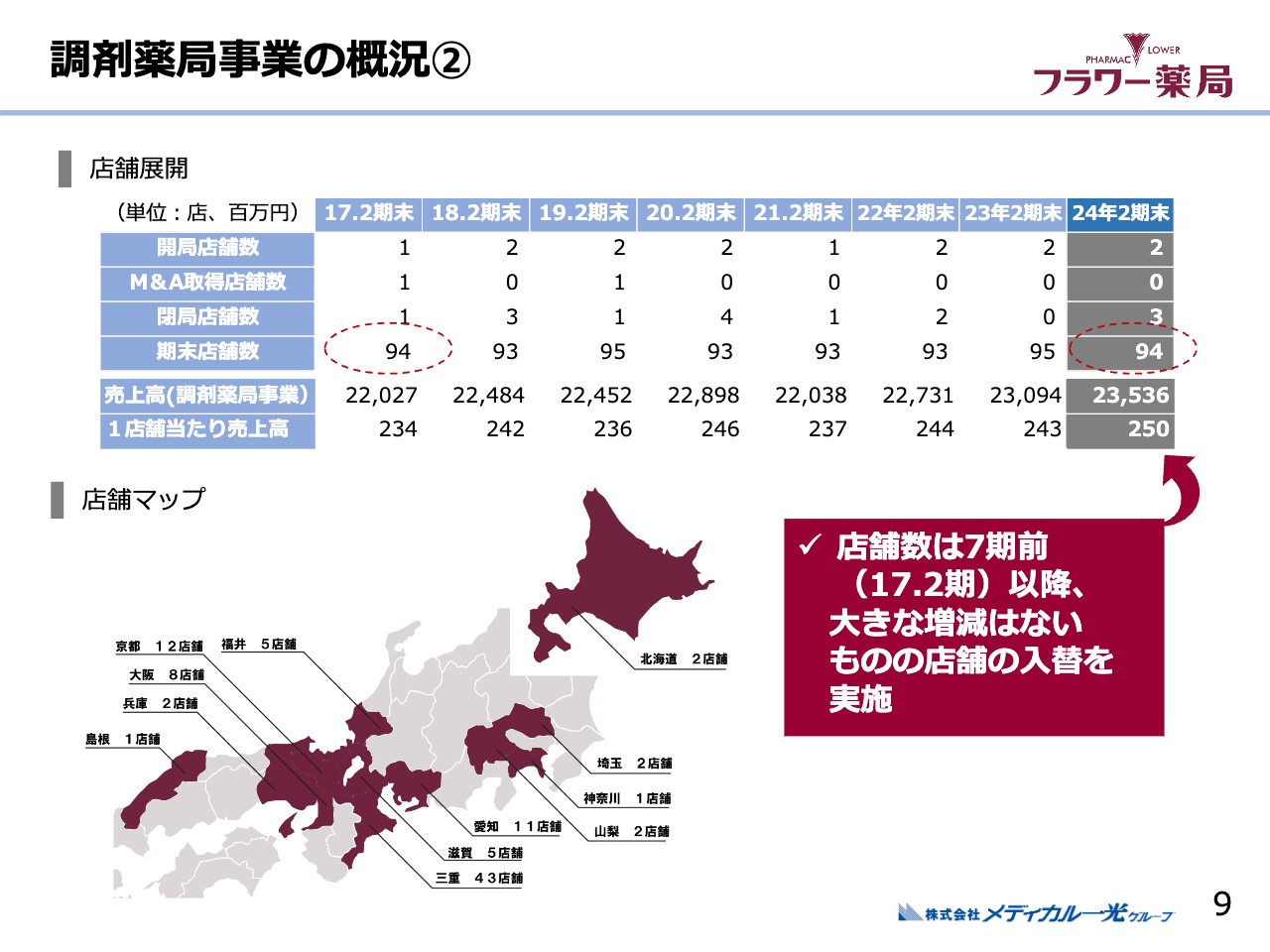

調剤薬局事業の概況②

スライドは当社の調剤薬局店舗数です。当期は3店舗を閉局、2店舗を開局し、スクラップアンドビルドを進めました。

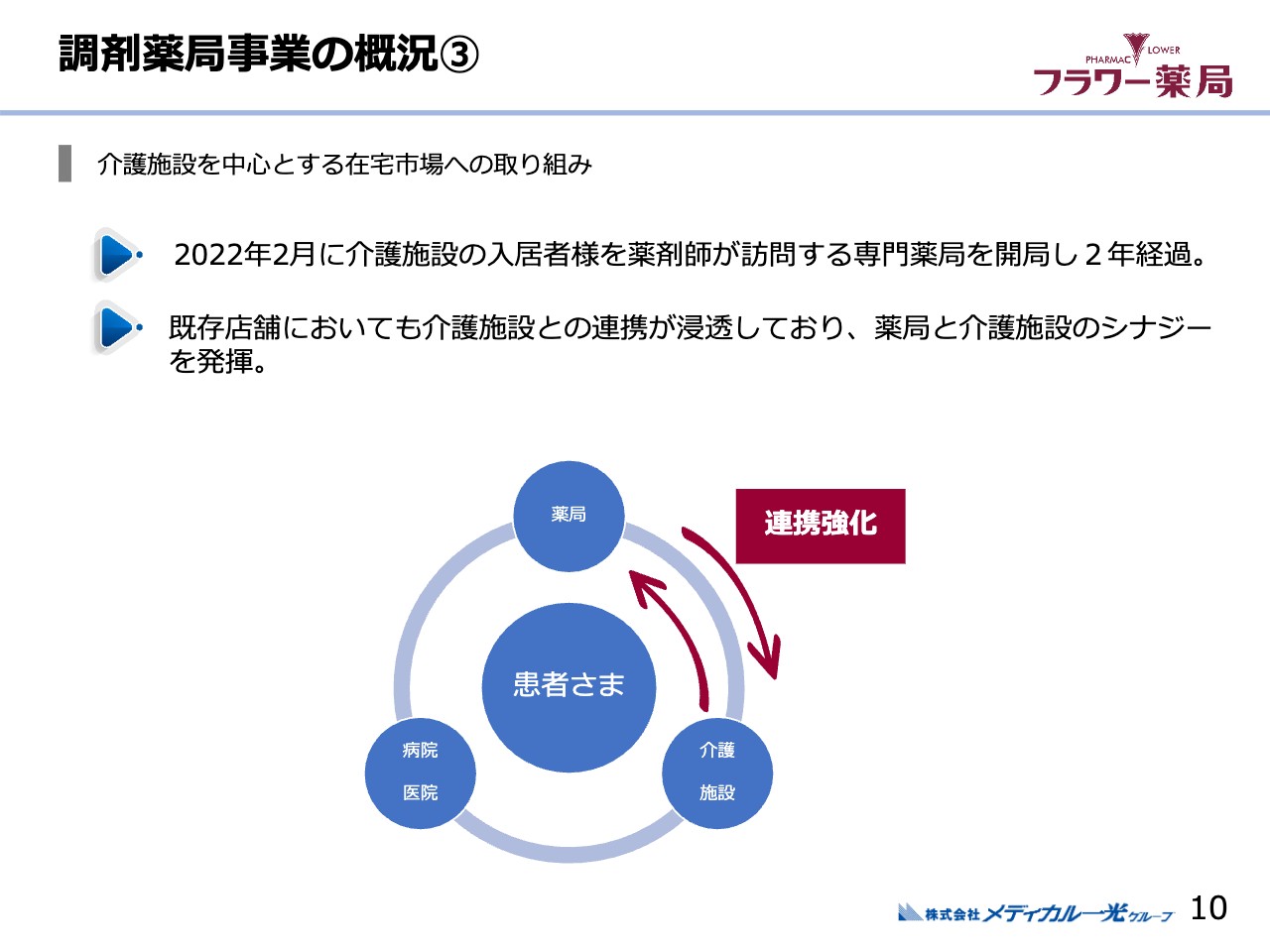

調剤薬局事業の概況③

今後の調剤薬局事業の課題は、介護施設を中心とした在宅市場に取り組むことです。

セグメント別業績(ヘルスケア事業)

ヘルスケア事業です。売上高については微増、営業利益は1億7,300万円、経常利益は2億9,000万円、税引前利益は2億9,000万円となっています。

コロナ禍の影響により制限されていた新規入居者の方が戻りつつあり、ヘルスケア事業は増益となりました。

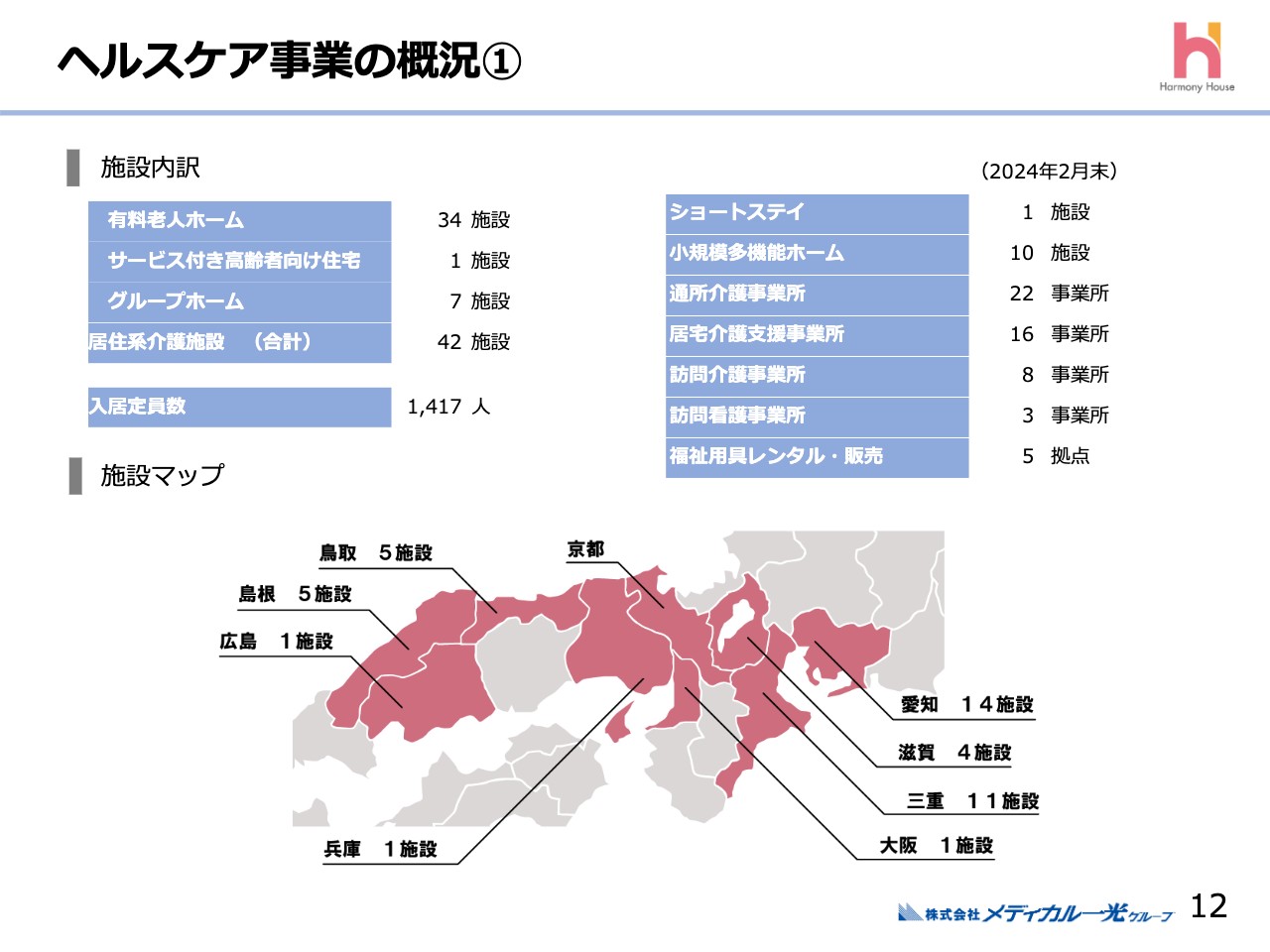

ヘルスケア事業の概況①

当社のヘルスケア事業は、西日本中心に三重、愛知、滋賀、大阪、京都、鳥取、島根、広島、兵庫に展開しています。今期は初めて東京に出店し、通所介護事業所と小規模多機能ホームをそれぞれ4ヶ所と1ヶ所、グループホームを1施設事業展開する予定で進めています。

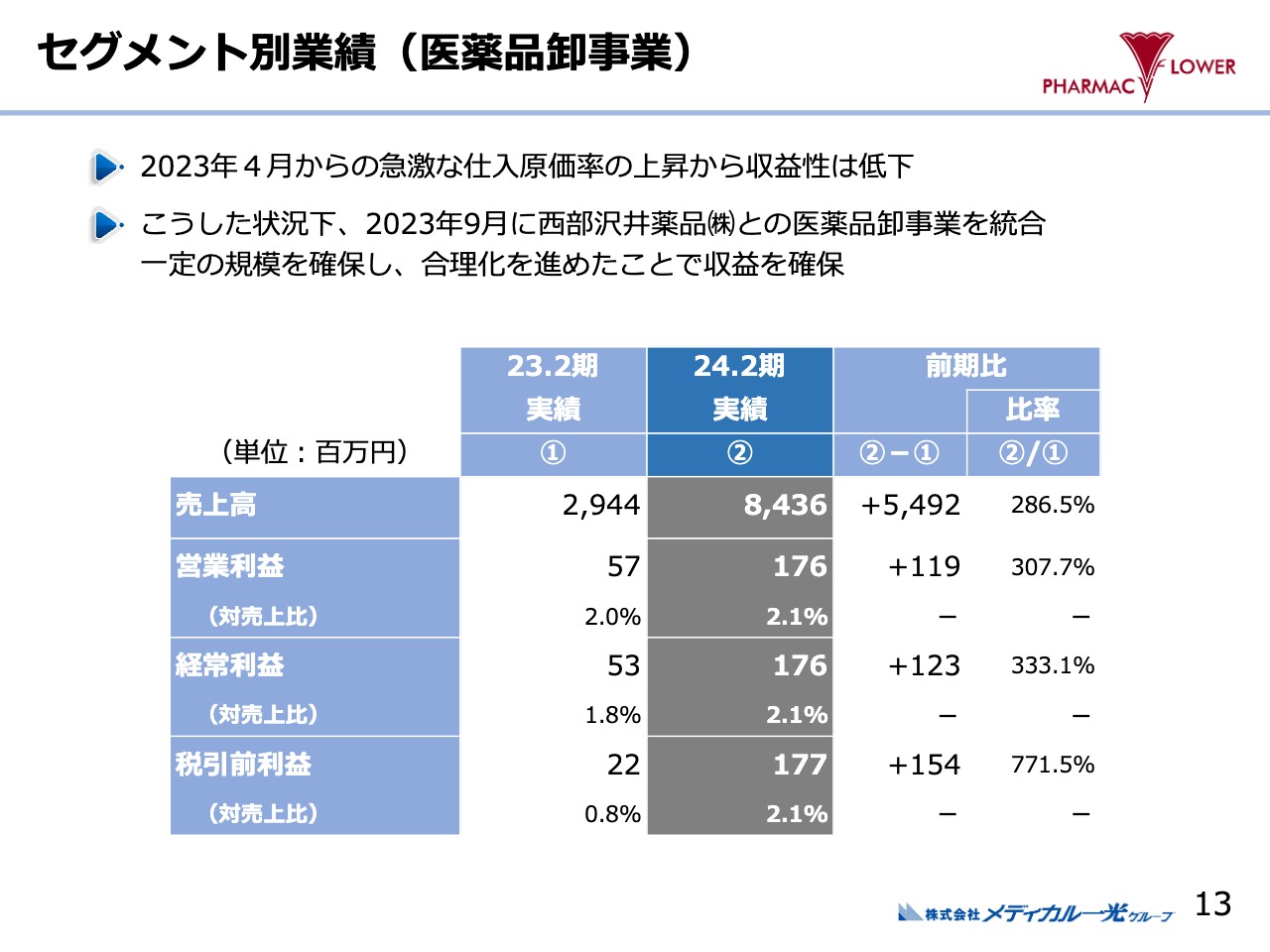

セグメント別業績(医薬品卸事業)

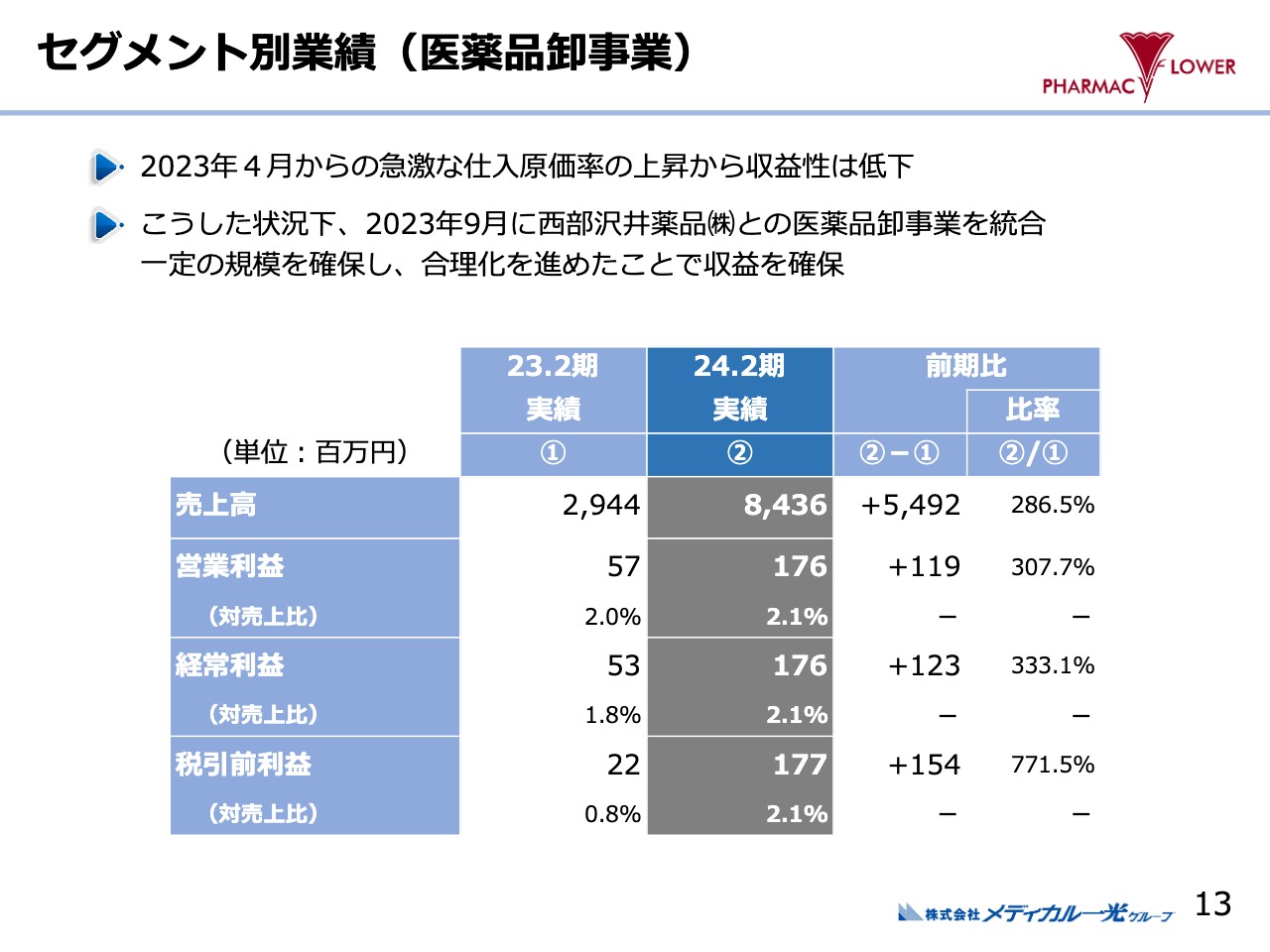

医薬品卸事業です。売上高は前期の29億4,400万円から84億3,600万円となり、54億9,200万円を上乗せすることができました。

営業利益についても、前期の5,700万円から1億7,600万円と増益となりました。経常利益、税引前利益もほぼ営業利益と同様です。

昨年は当社の愛知営業所と豊橋営業所、滋賀営業所を廃止しコスト削減に努めた結果、利益を保つことができました。

医薬品卸事業の概況①

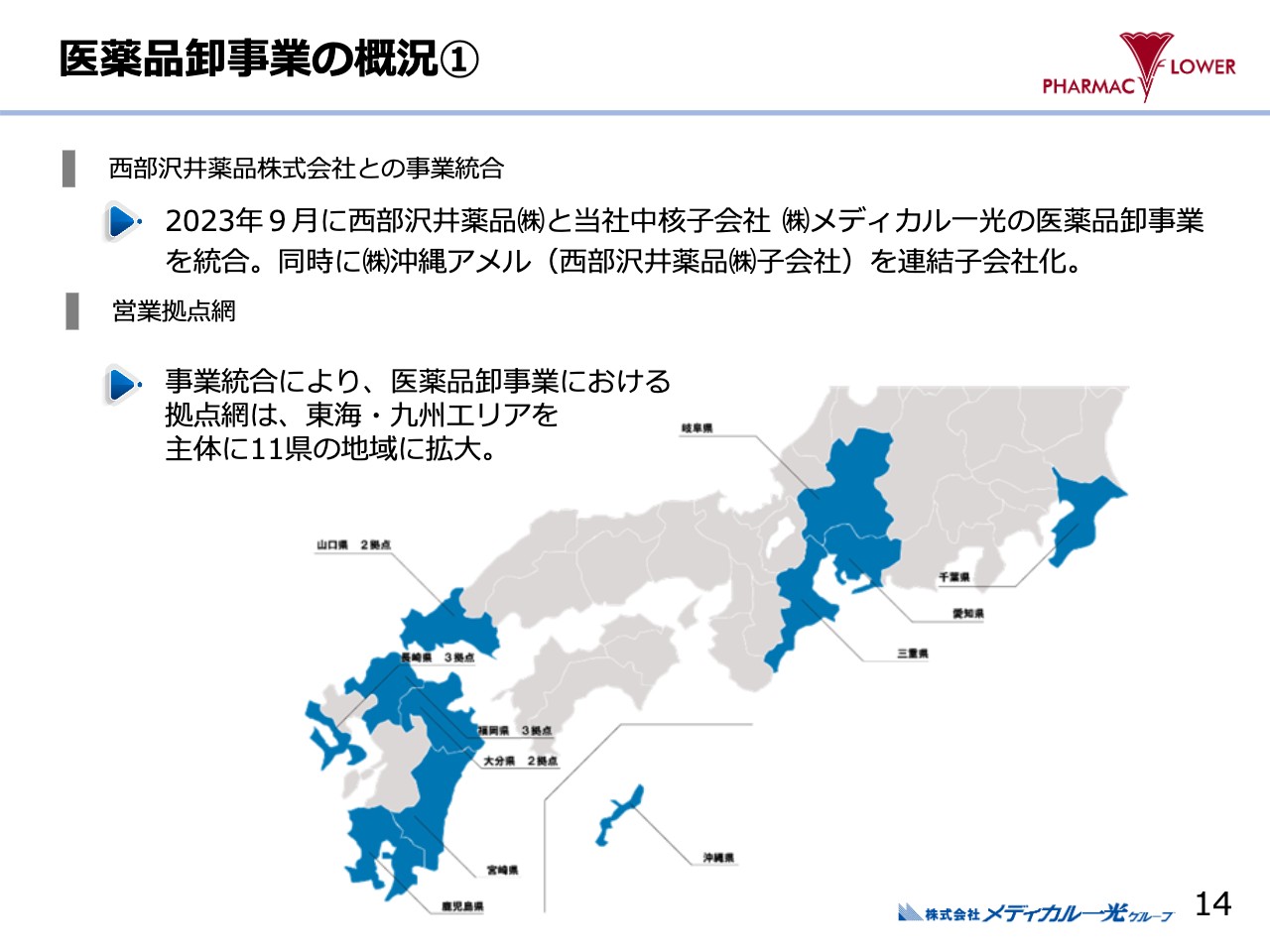

スライドは当社が医薬品卸事業を展開する地域です。昨年までは三重、愛知、岐阜の3県下でしたが、西部沢井薬品と統合したことにより、九州、山口、沖縄、そして千葉に展開しています。

セグメント別業績(不動産事業)

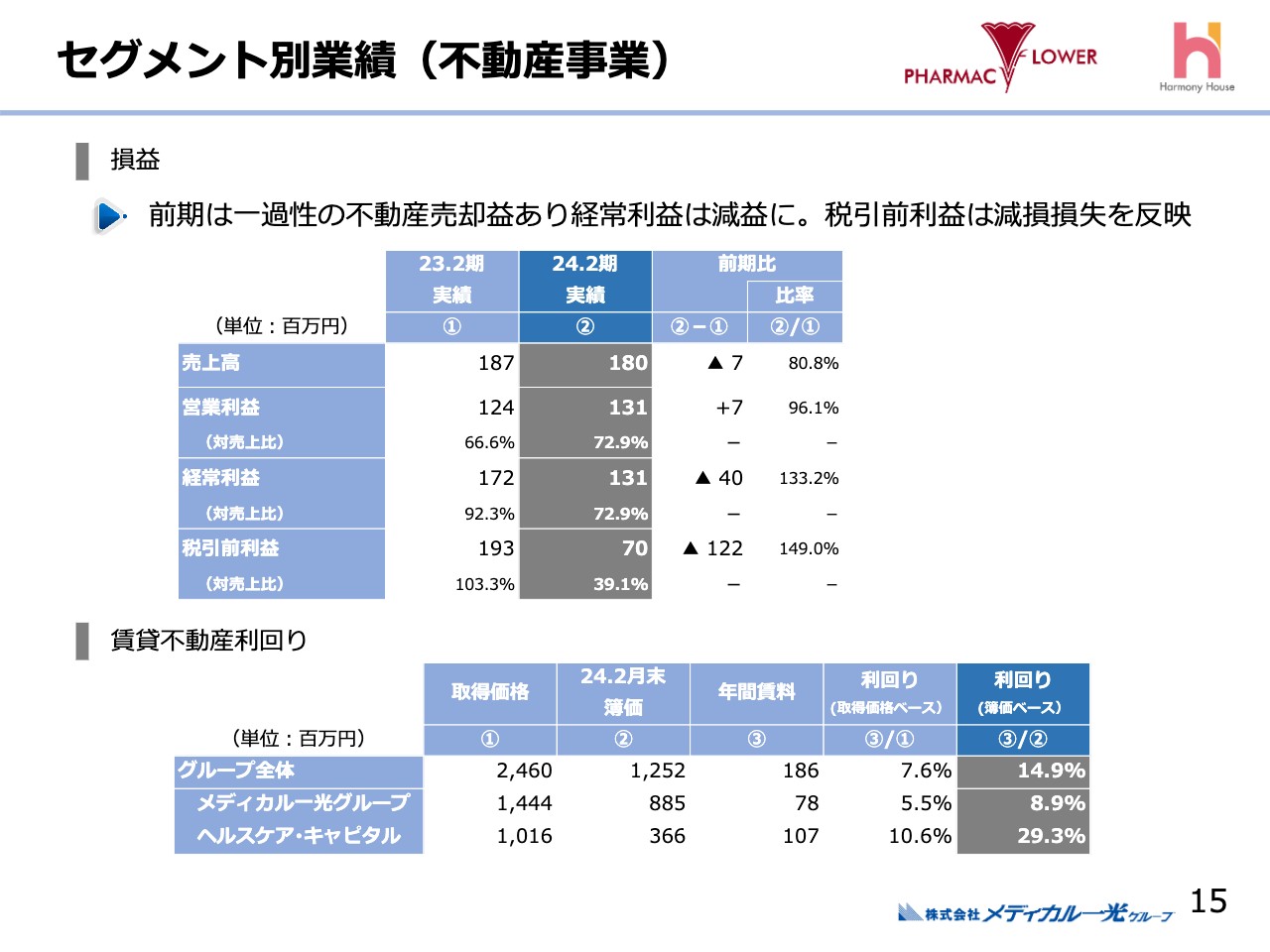

不動産事業です。前期は売却益がありましたが、当期は売却益がなかったため、税引前利益が2023年2月期の1億9,300万円から7,000万円と、1億2,200万円の減益になりました。

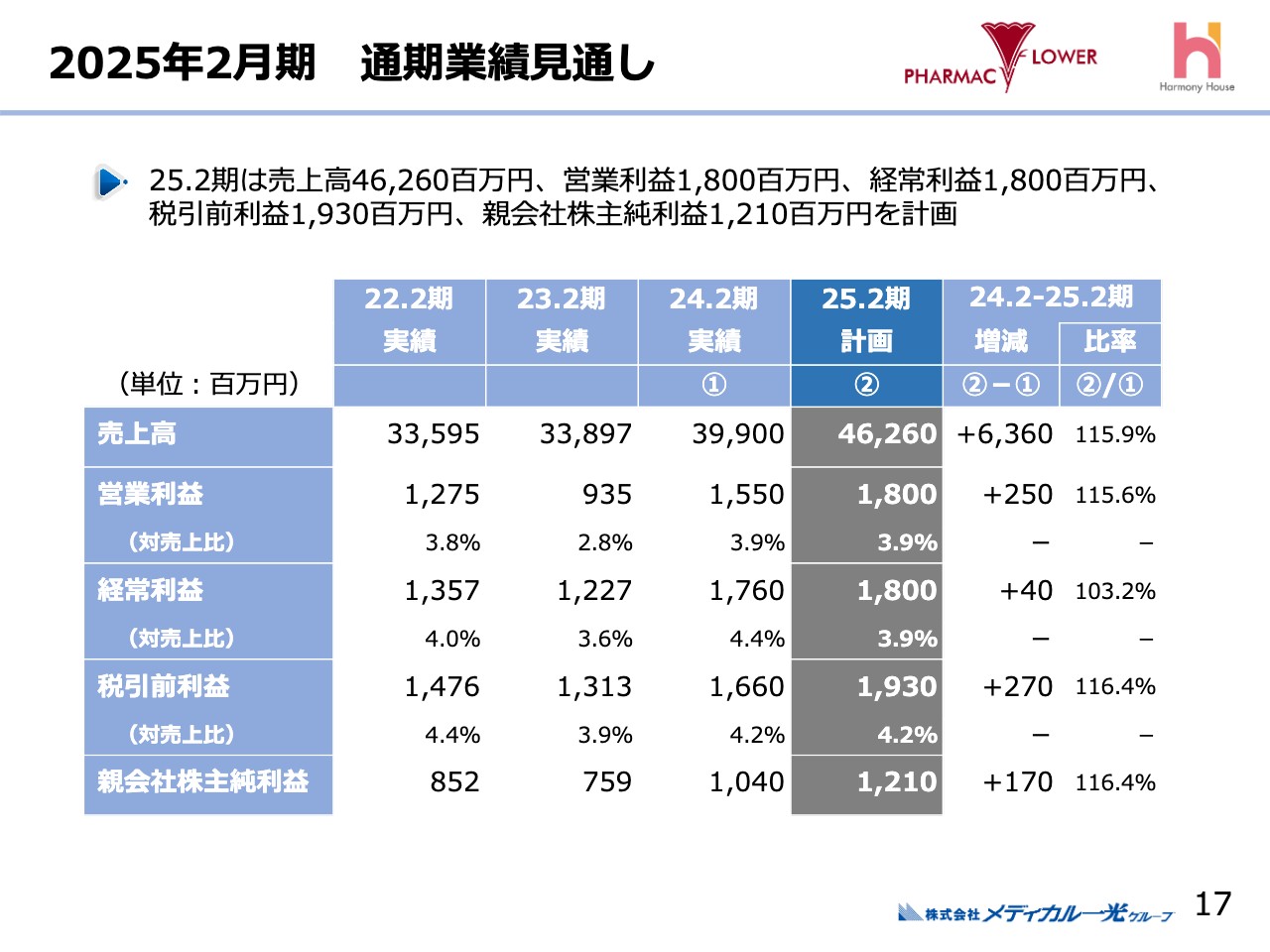

2025年2月期 通期業績見通し

2025年2月期の通期業績の見通しです。医薬品卸事業の売上が通期で増加し、売上高は462億6,000万円になります。営業利益は18億円、経常利益も18億円、税引前利益は19億3,000万円、親会社株主純利益については12億1,000万円となっています。

このように、売上・利益とも増加する計画となっています。売上高および営業利益、経常利益、税引前利益も過去最高益を予定しています。

私からのご説明は以上となります。財務については遠山からご説明します。

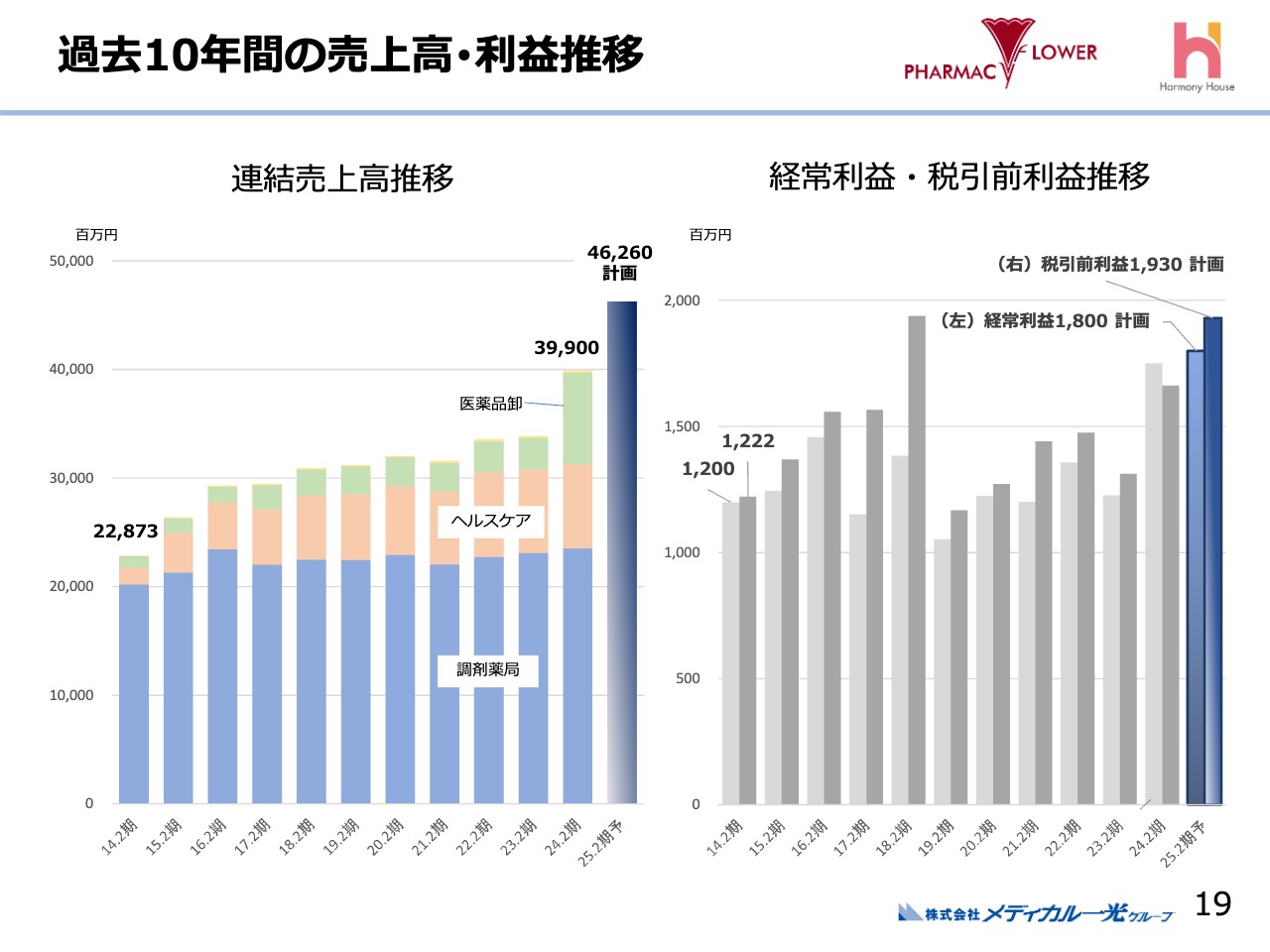

過去10年間の売上高・利益推移

遠山邦彦氏(以下、遠山):上席執行役員・財務・IR部長の遠山です。財務についてお伝えします。まず、過去10年間の業績と財務についてご説明します。

スライド左側は連結売上高の推移です。2014年2月期からの10年間と、直近の2024年2月期と今期2025年2月期の見込みを入れているため、実質12年分の棒グラフになっています。スライド右側のグラフは、経常利益と税引前利益の推移です。

まず連結売上高について、10年前の2014年2月期には、連結売上高が228億7,300万円でした。これに対して2024年2月期は399億円で、400億円に迫るところまで来ています。2025年2月期の売上高は462億6,000万円を予定しており、この10年間で約2倍の数字を目標とするところまで成長してきています。

経常利益・税引前利益の推移については、棒グラフの左側が経常利益、右側が税引前利益を示しています。

経常利益については、2024年2月期は過去最高益となっています。2025年2月期も経常利益18億円を計画しており、2期連続の最高益を目指しています。税引前利益は19億3,000万円を予定しています。過去には2018年2月期が突出して多くなっており、ここに並ぶ数字を目指す水準まで来ています。

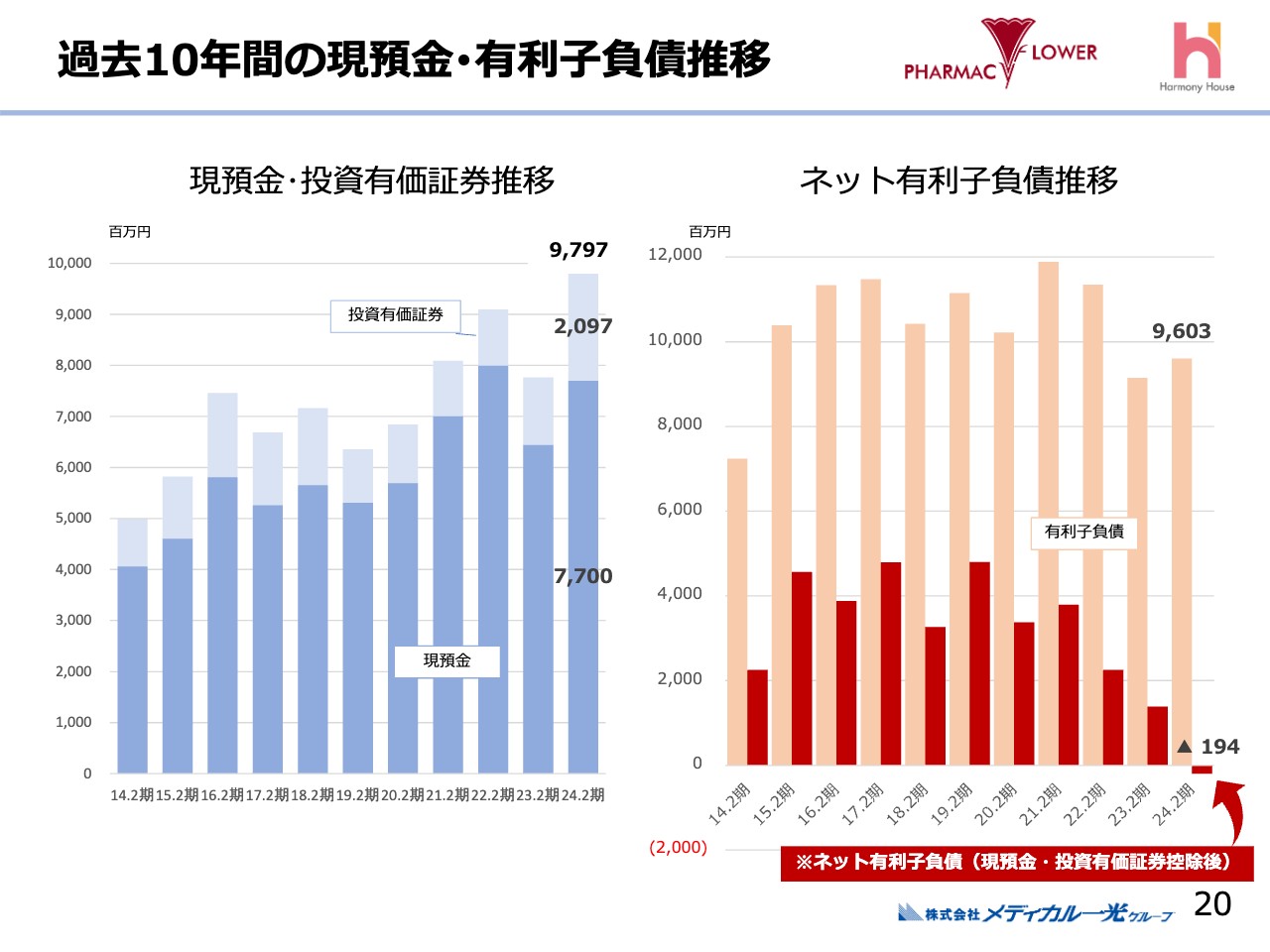

過去10年間の現預金・有利子負債推移

スライドは、左側は現預金・投資有価証券推移、右側はネット有利子負債推移のグラフです。

左側の現預金・投資有価証券は緩やかな増加がみられます。直近2024年2月期には現預金が77億円、投資有価証券が20億9,700万円で、合わせて97億9,700万円となっています。

これに対しネット有利子負債は、連結ベースの有利子負債の残高が96億300万円となっています。ここから換金可能な現預金・投資有価証券の合計97億9,700万円を差し引くと、実質的に有利子負債がマイナスとなります。つまり、現預金と投資有価証券で有利子負債をカバーできるところまで来ています。

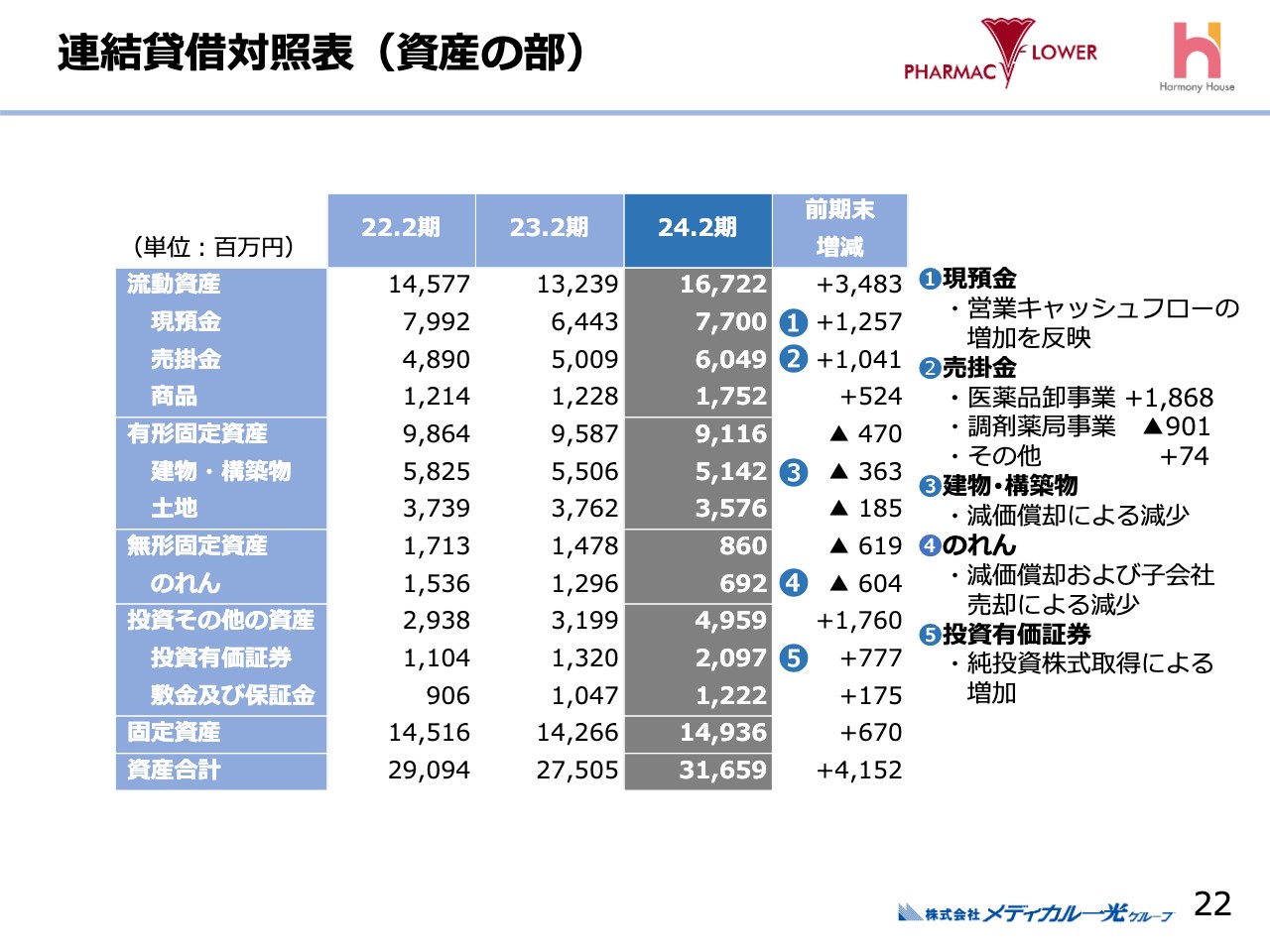

連結貸借対照表(資産の部)

財務の資産と負債についてです。資産の部では総資産が316億5,900万円と、前期末より41億5,200万円増加しています。

主な増減についてご説明します。現預金は残高77億円で、前期末より12億5,700万円増加しています。これは営業キャッシュフローの増加を反映したものです。

売掛金は、前期末より約10億円増えています。これは医薬品卸事業の統合を反映したものです。

建物・構築物は減価償却の進行により減少しています。のれんについては、のれん償却と、子会社の売却により減少しています。

投資有価証券は、上場株式取得の純投資により増加しています。

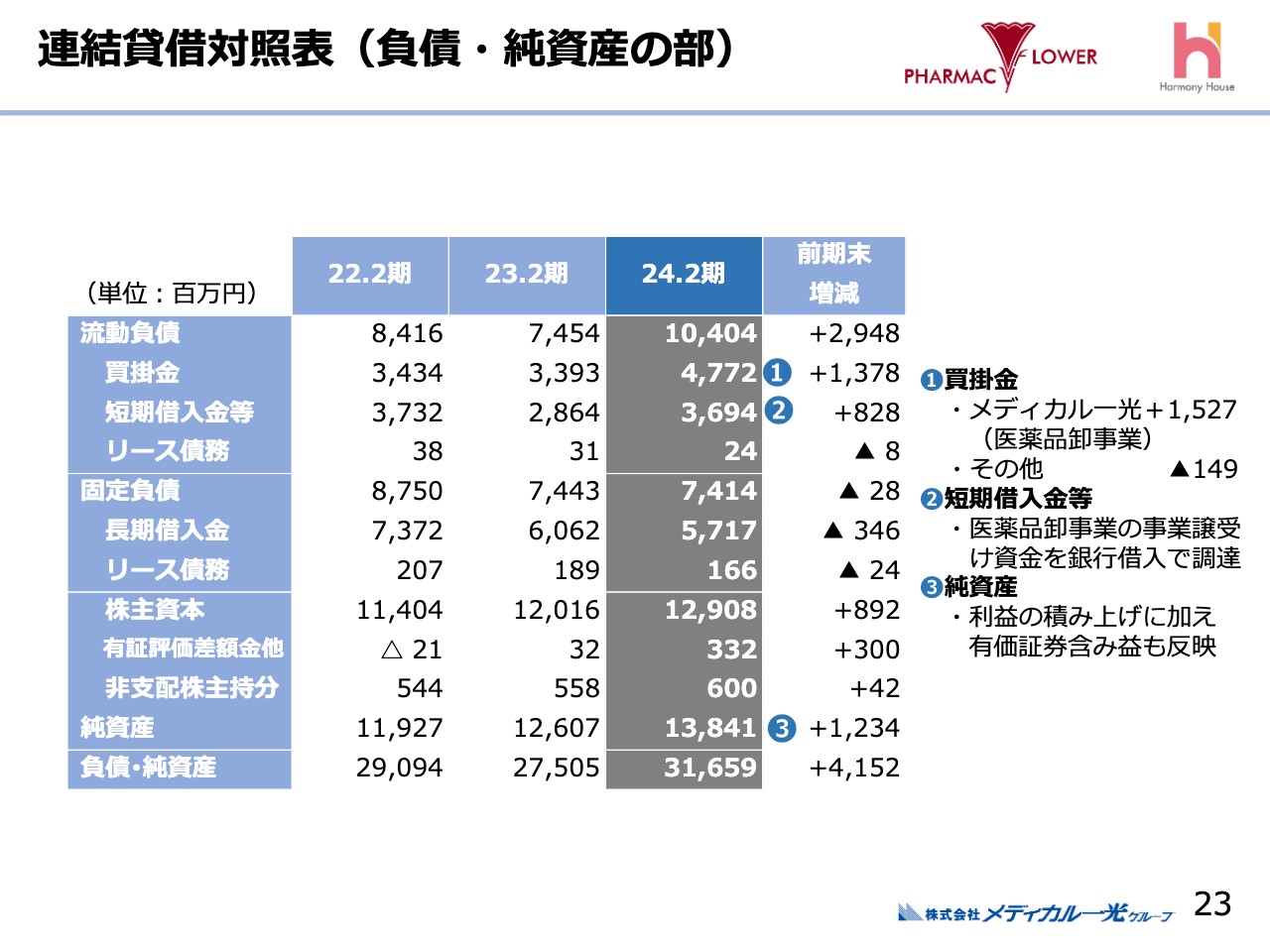

連結貸借対照表(負債・純資産の部)

負債と純資産の部についてです。買掛金は、医薬品卸事業の統合により売掛金と同様に増えています。

短期借入金等は、事業統合に伴い、銀行からの借入で資金を調達したため増加しています。純資産は138億4,100万円で、前期末より12億3,400万円増えています。この増加は、利益の積み上げはもちろん、それ以外に有価証券の含み益も反映された結果です。

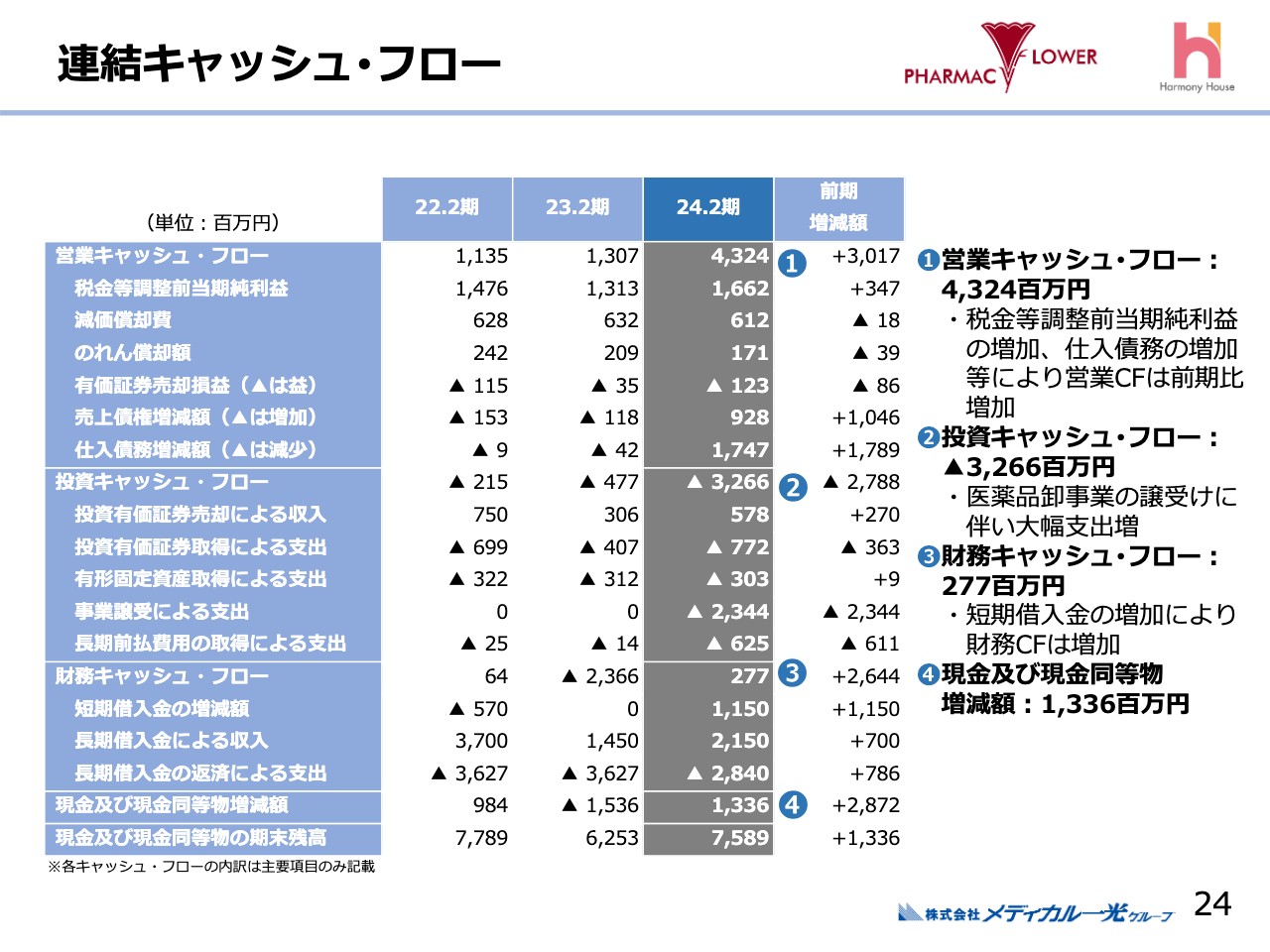

連結キャッシュ・フロー

連結キャッシュフローについてです。営業キャッシュフローは43億2,400万円で、前期から約30億円増えています。投資キャッシュフローはマイナス32億6,600万円となり、これは事業の譲り受けに伴う投資の支出を反映しています。

財務キャッシュフローは2億7,700万円のプラスです。先ほど、事業譲り受け資金を借入金で賄ったとお伝えしましたが、一方で長期借入金が減っているため、ネットでプラス2億7,700万円となっています。

結果として、現金及び現金同等物の増減額はプラス13億3,600万円、最終的な残高は75億8,900万円です。

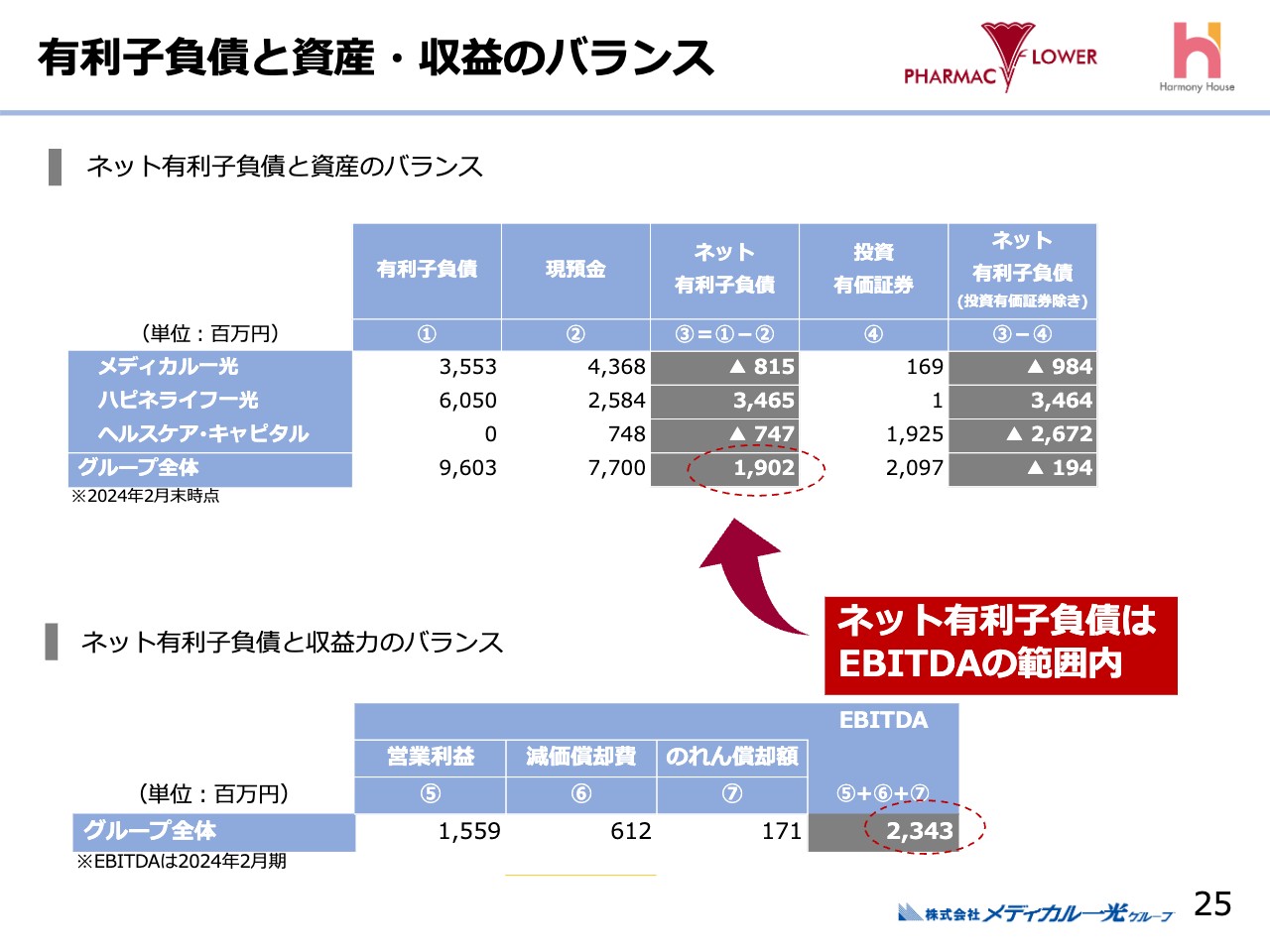

有利子負債と資産・収益のバランス

ネット有利子負債と資産のバランスについてはスライドに示したとおりです。

ネット有利子負債と収益力のバランスに関しては、ネットの有利子債19億200万円に対してEBITDAが23億4,300万円あるため、ネット有利子負債はこのEBITDAの範囲内として、問題ない水準だと認識しています。

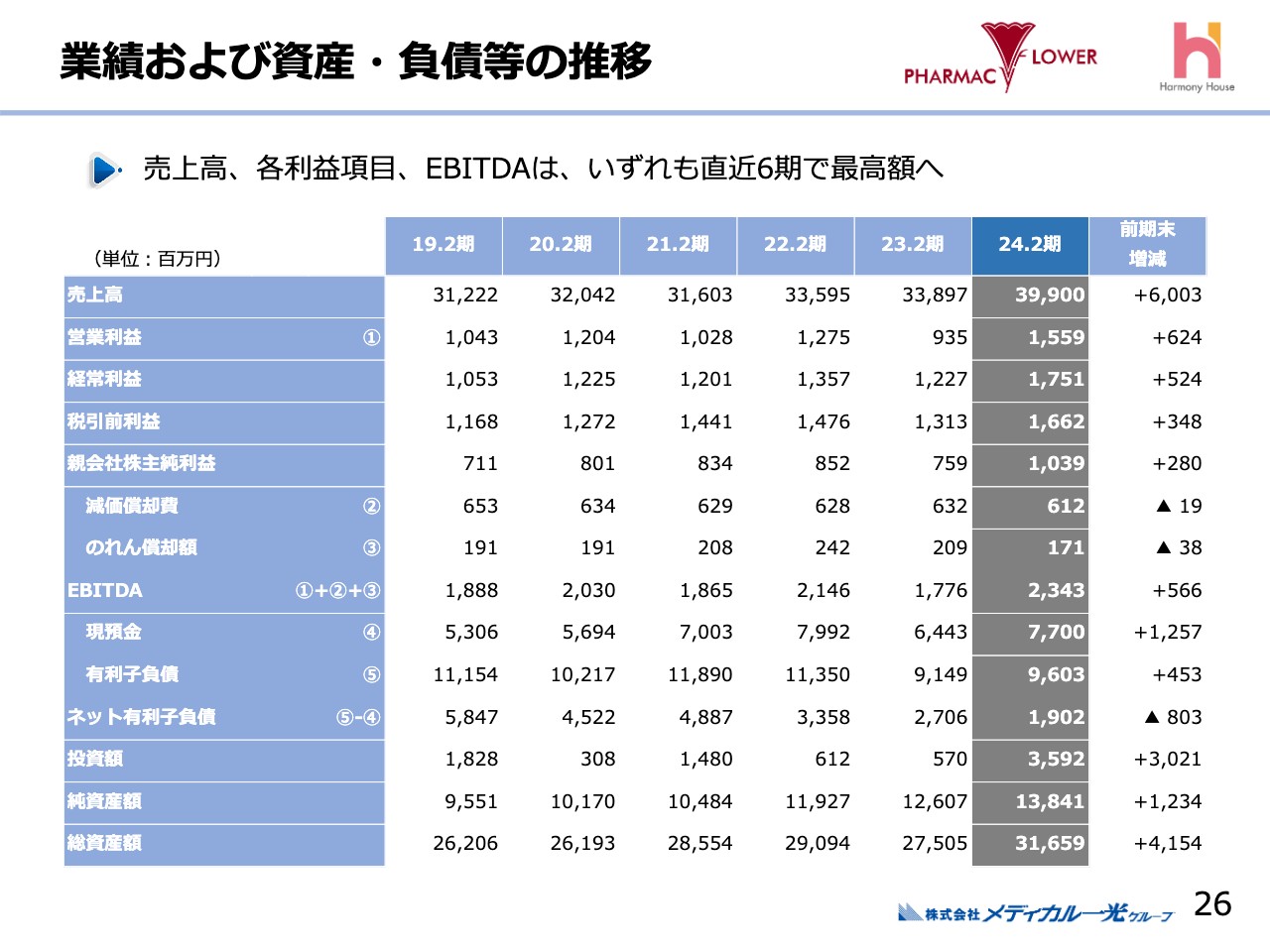

業績および資産・負債等の推移

過去6期分の業績推移と資産・負債の推移を端的に示しています。一言で言うと、売上高、各利益項目、EBITDAはいずれも直近6期で一番高い水準に達していると理解しています。

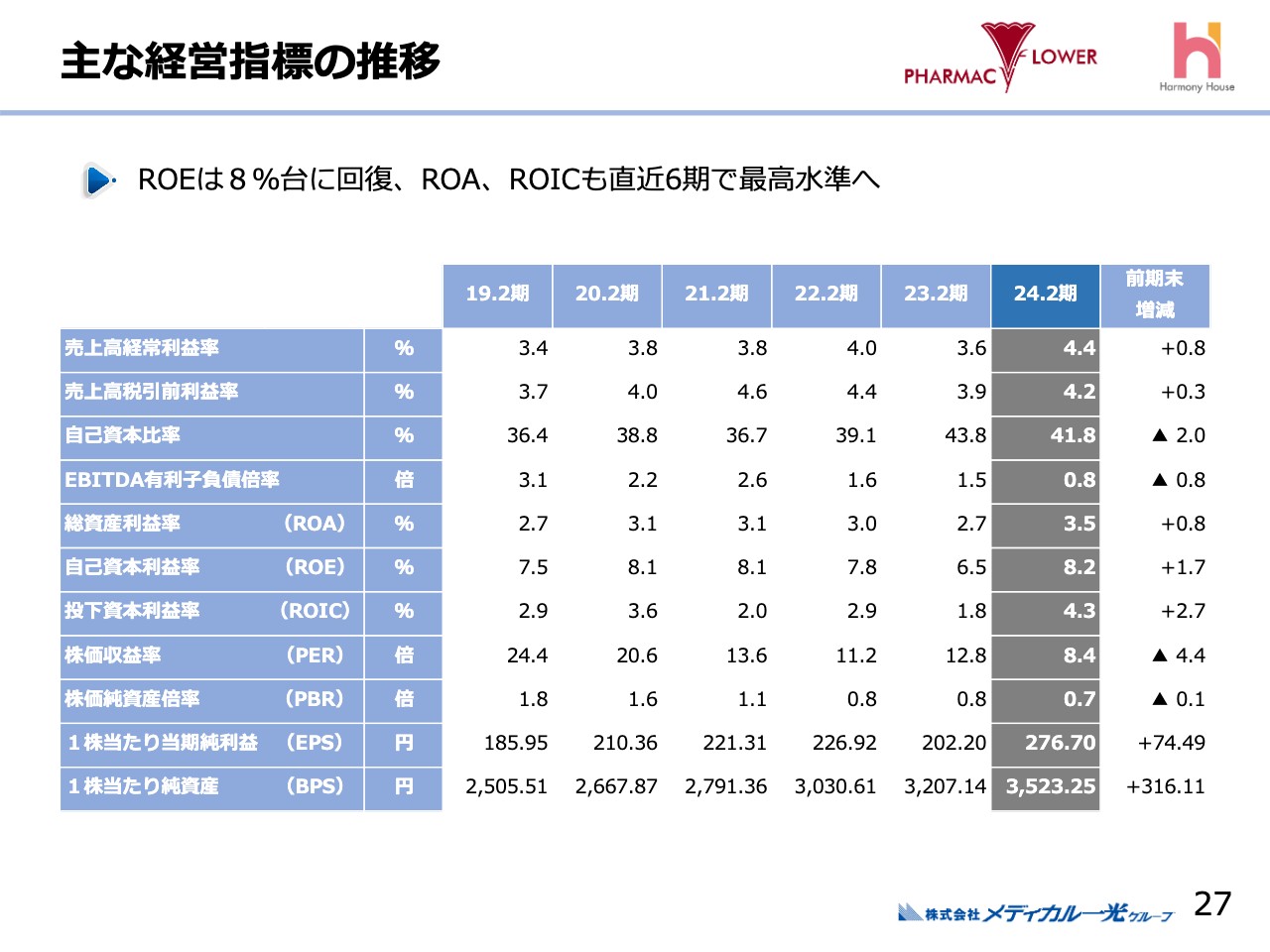

主な経営指標の推移

過去6期の主な経営指標の推移を示しています。まず、スライド上にある売上高経常利益率については、直近6期で最も利益率が高い水準まで来たと認識しています。自己資本比率も40パーセント台となっています。

また、ROA、ROE、ROICなど、資産に対する収益の効率性や収益性等を示す指標についても、直近の期の中で一番高い水準まで達していると認識しています。ROEに関しては、前期は低下しましたが、足元は8パーセント台に回復しています。

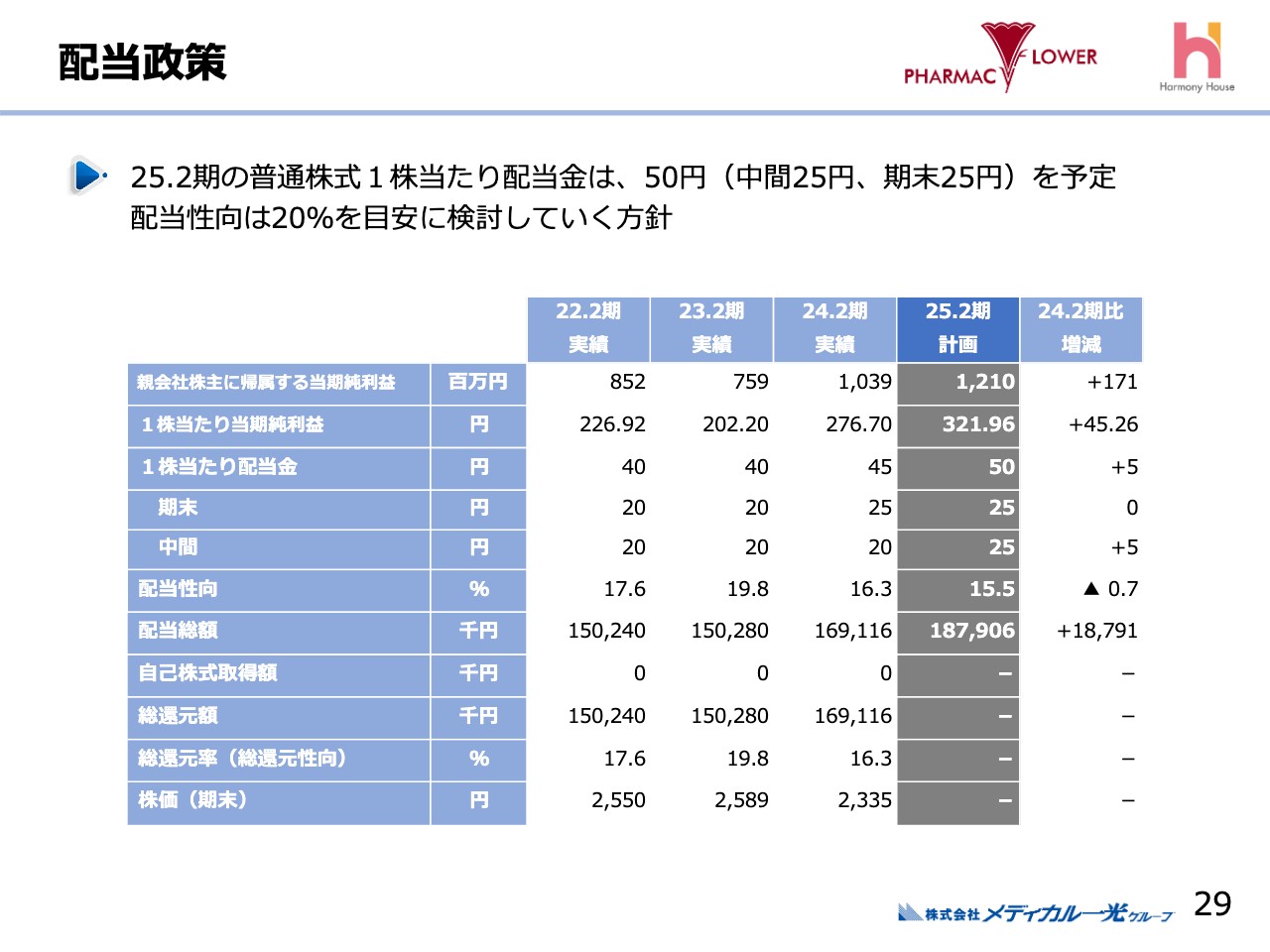

配当政策

最後に配当政策についてです。2024年2月期は、期末配当を20円から5円増配の25円とし、年間配当を45円としました。2025年2月期は中間配当も20円から25円に増配し、年間で50円を予定しています。配当性向については、引き続き20パーセントを目安に検討していく方針です。

質疑応答:2024年度の調剤報酬改定が調剤薬局事業におよぼす影響と業績予想について

質問者:2024年度の調剤報酬改定の影響をどのように見ていますか? また、それを踏まえた調剤薬局事業の今期業績予想について教えてください。

南野:プラス改定と聞いていましたが、試算をしたところ、当社では地域支援体制加算だけで約7,000万円のマイナスになりました。基本料はプラスになっていますが、マイナス7,000万円のカバーは基本料では到底できない現状です。

今回は賃金引き上げということで、当社もそれには対応しなければなりません。そのため、本来であればプラス改定でしたが、利益が減少し、賃金引き上げをしなければならず、厳しい状況下にあることは間違いありません。

しかしながら、さまざまな点数改定によって新たに算定できるものもあるため、それらに対応しながら、なんとか前期並みの収益を上げていきたいと思っています。

質問者:今期の調剤薬局事業の売上高と営業利益の予想についてはいかがでしょうか?

遠山:申し訳ありませんが、こちらは開示していません。

質疑応答:今期の調剤薬局事業の利益水準について

質問者:調剤薬局事業の利益水準に関しては、前期並みが巡航速度という理解でよいでしょうか? 現状の事業環境に照らし合わせた実力値と言いますか、自然体ではどのくらいの水準なのか教えていただければと思います。

南野:医薬品卸事業のご質問からご説明します。今期の売上がどのくらいになるのかというご質問かと思います。

スライド13ページに記載のとおり、2023年2月期の売上高実績は約30億円、2024年2月期は84億円となっています。2024年2月期の実績から2023年2月期の実績を引くと54億円積み上げたことになるため、84億円に54億円を積み重ねれば、ほぼ今期の売上高になるかと思います。

質疑応答:医薬品卸事業の統合効果と規模感について

質問者:医薬品卸事業に関しては、来期以降も統合効果などがあると思います。それはどのぐらいの規模になっていくのか、期中などもあると思いますので、規模感はどれぐらいを見込まれているのか教えてください。

南野:当社は西部沢井薬品の医薬品卸事業と昨年、統合しています。沢井製薬の販売構造は、大手の卸問屋と我々のような販売会社に分かれています。20年前は販売会社がすべてを占めていましたが、ジェネリック薬品が成長してきたため卸問屋の比率のほうが大きくなり、現在は販売会社の比率は約30パーセントであると聞いています。

したがって、販売会社が効率良く対応しようと思うと、それなりの売上高がなければ効率化が図れないため、当社としては、今後はそのようなことも有り得るのではないかと考えています。

質問者:今後について、どのくらい先を見据えていますか?

南野:当社から何かを仕掛けていくようなものではないと思っているため、そのような話があれば対応していこうと考えています。

また、「調剤薬局事業が巡航速度かどうか」というご質問について、我々の業界ではどの位置が巡航速度なのかという定義がないため、営業利益率を見れば同業他社と比べて遜色がないと思っています。

質疑応答:統合再編による事業環境が与える影響と今後の展望について

質問者:主に調剤薬局事業に関わることかと思いますが、御社の株主でもあるイオンがウエルシアホールディングスとツルハホールディングスとの経営統合を発表したり、阪神調剤薬局を展開するI&Hがスギホールディングスに統合されたりと、現在、調剤薬局やドラッグストアなど、業界内の統合再編が非常に進んでいる状況です。

このような事業環境の変化が御社の事業に与える影響や、今後の展望について教えてください。

南野:過去を振り返って、当社が何か影響を受けたことはありません。今後のことについては、「God knows(神のみぞ知る)」だと考えています。

質疑応答:東京証券取引所の上場基準に対する流通株式比率不足への対応策について

質問者:資本政策についてうかがいます。東京証券取引所の「上場維持基準への適合に向けた計画書」に関して、現在は流通株式比率が足りていないと思いますが、そちらの対応はどのように考えられていますか?

南野:インサイダーになるかと思いますので、「対応を検討しています」とご回答としたいと思います。

質疑応答:アクティビスト対策について

質問者:先ほどご質問にあった事業統合についてうかがいます。例えば御社もイオンの株式を保有されています。イオンと一緒に、今後さらに良い統合や他のアクティビストが入ってこないためにMBOするなど、何かアイデアはありますか?

南野:当社は、アクティビストは入りにくい構造であると思っています。先ほど、東京証券取引所の上場基準を保つための考えについてご質問されたとおり、流動株式が増加しないことには解決できないことであるため、むしろそちらのほうが問題であると思っています。

イオンとの今後の検討については、さまざまな選択肢があると考えています。