2024年5月13日に発表された、株式会社SIGグループ2024年3月期決算説明の内容を書き起こしでお伝えします。

業績概要

みなさま、こんにちは。株式会社SIGグループ代表取締役社長の石川でございます。本日はお忙しい中ご視聴いただきありがとうございます。これから2024年3月期の決算説明をいたします。よろしくお願いいたします。

まずは業績の概要説明をいたします。

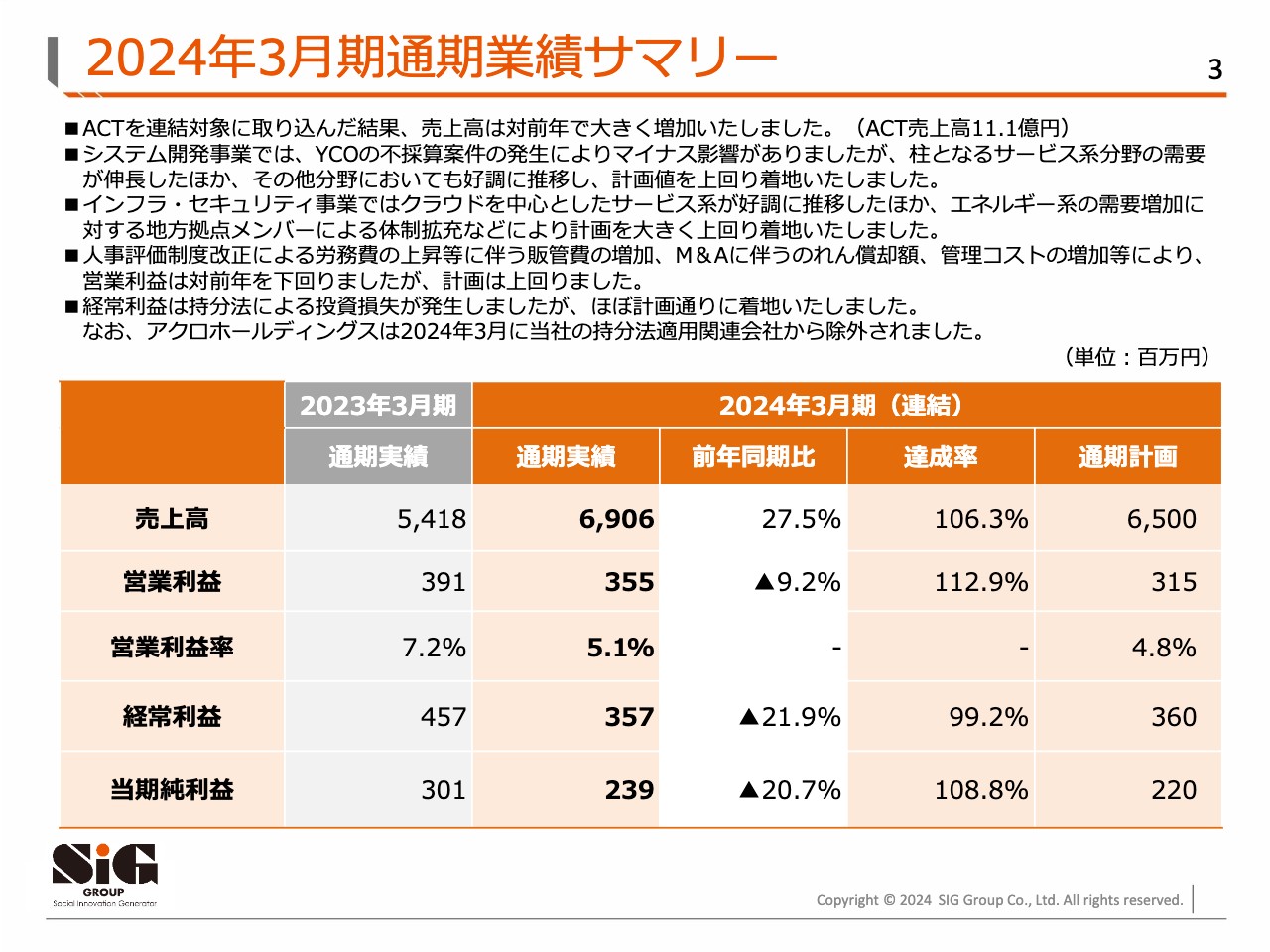

2024年3月期通期業績サマリー

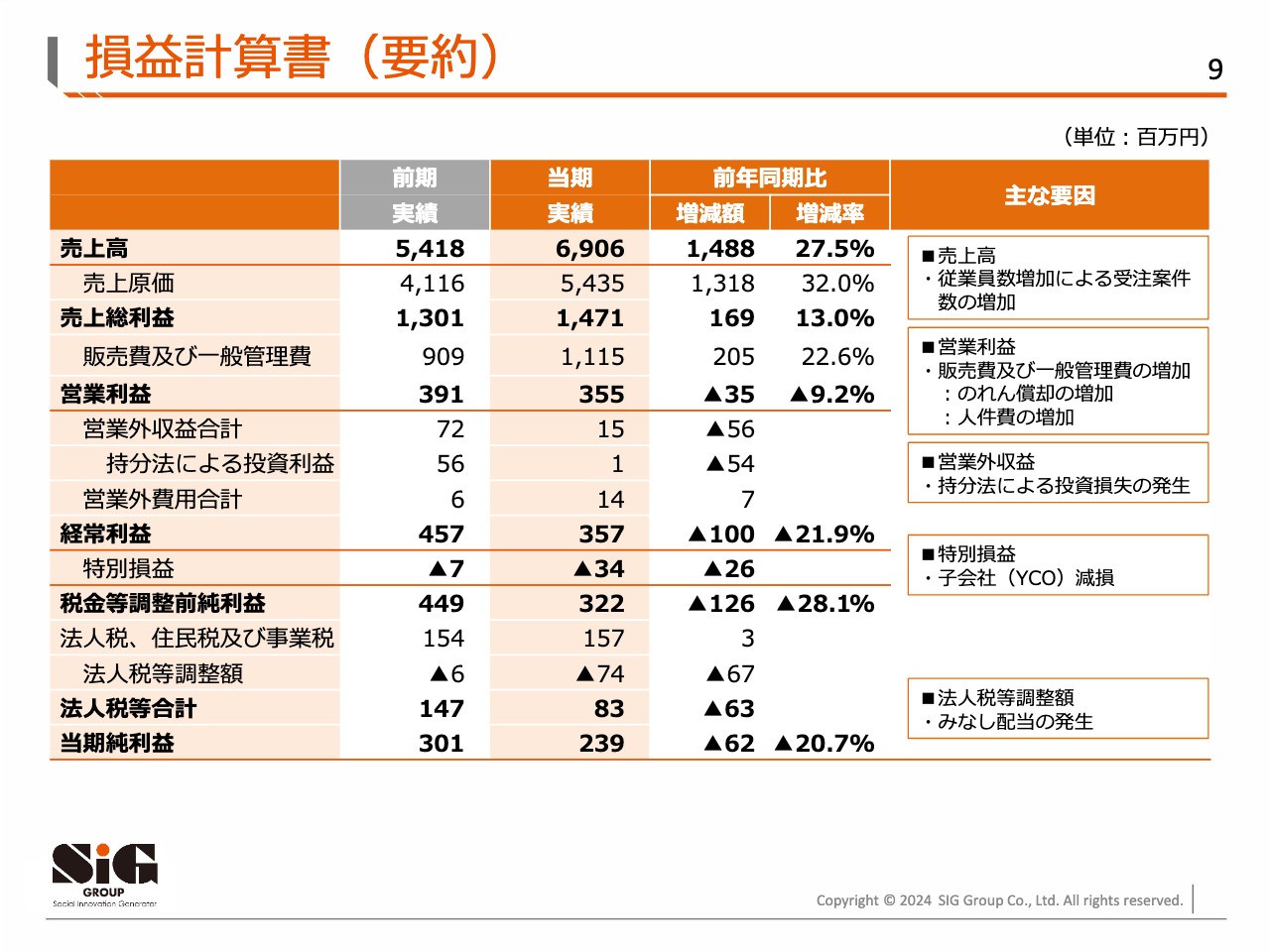

2024年3月期の当社グループの売上高は好調に推移いたしました。子会社のY.C.O.では、システムの仕様変更の問題に対処するため、開発体制の強化とスケジュールの見直しなどにより不採算案件が発生し、マイナスの影響もありましたが、アクト社を連結対象に取り込んだほか、既存の事業では営業活動の活性化と情報通信業への旺盛な需要を背景としたねばり強い単価交渉の成果もあり、高い目標であった65億円という通期計画は、その目標に対し106.3パーセントの69億円となり、前期比で127.5パーセントを達成いたしました。

一方、事業拡大に伴うオフィス増床費用や、人事評価制度改正と給与アップによる人件費等の販管費が上昇したことと、M&Aに伴うのれん償却費や管理コストが増加し、営業利益は計画を上回ったものの、対前年を下回りました。

経常利益については、上期に持分法による投資利益の減少があり、マイナスの影響を受けましたが、通期ではほぼ計画通りに着地いたしました。また、当期純利益については、決算発表と同時に開示をしておりますが、子会社Y.C.O.の固定資産について、当初想定した収益が見込めないと判断し、会計基準に基づき、4,600万円の減損処理を行いました。

なお、持分法適用関連会社であったアクロホールディングスに関しては、2024年3月に当社の持分法適用関連会社からはずれました。これは、管理コストの上昇など、当社の持分法適用関連会社になったことで両社の負担の増加等があり、アクロ社の自社株式取得に応じたものでありますが、資本業務提携契約を継続し、今後も両社で協力体制を進めてまいります。

この株式譲渡に伴う売却益の発生や、株式売却に伴うみなし配当の発生による法人税等調整額があり、最終的な当期純利益については当初の計画を上回る2億3,900万円となりました。

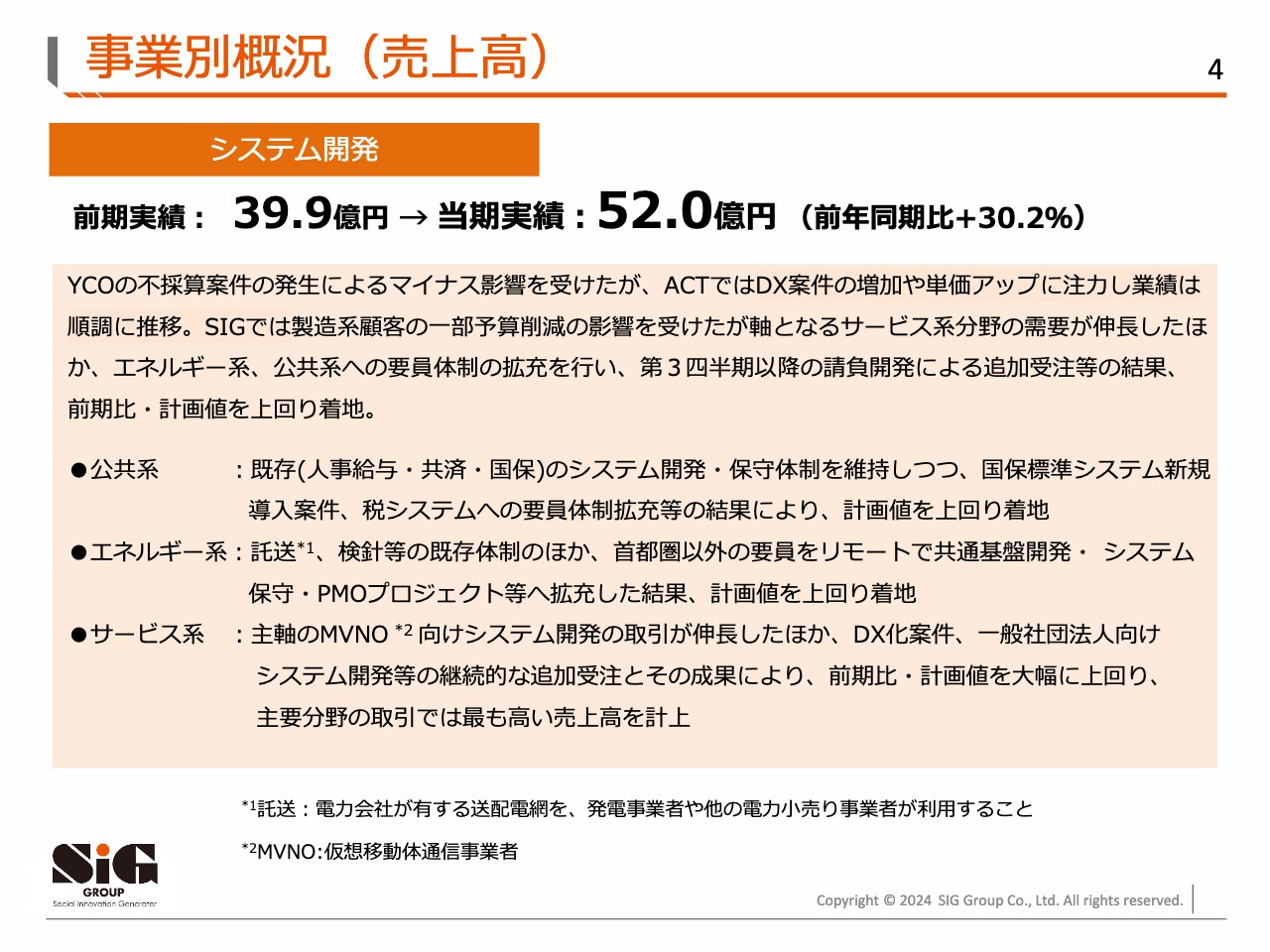

事業別概況(売上高)

事業別の概況ですが、システム開発事業では、売上高52億円となり、前年比プラス30.2パーセントの大幅増となりました。2024年3月期から連結対象に取り込んだアクト社では、DX案件の増加に対応したほか単価アップにも注力し、業績は順調に推移いたしました。

SIGの既存事業では、半導体の市況環境により、一部製造系顧客の予算削減の影響を受けましたが、需要が好調であるサービス系分野等の体制を見直し、対応可能案件を増やしたことで、好調な売り上げを維持しました。

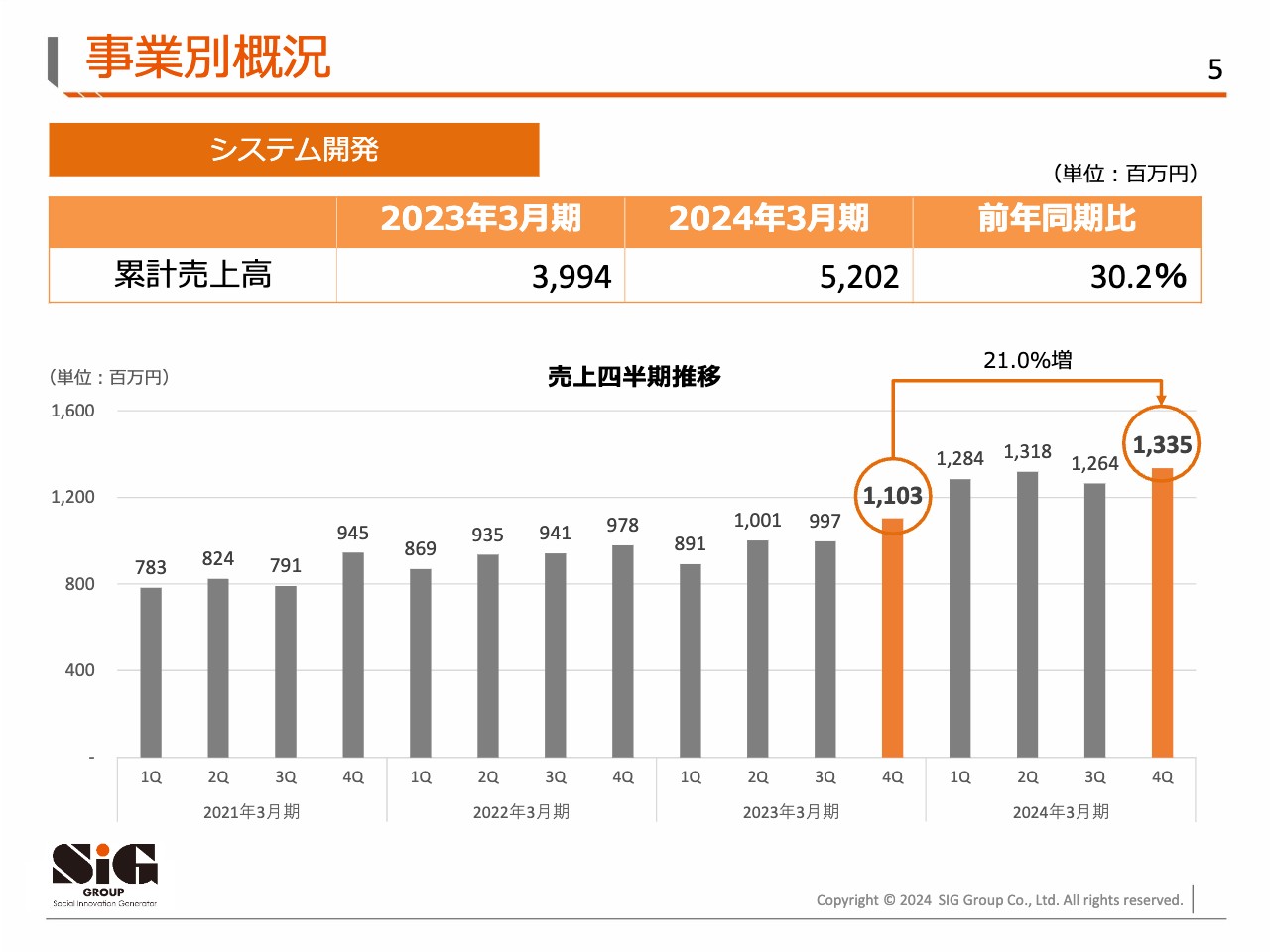

事業別概況

四半期ごとの推移をみると、通期を通して好調な成長を継続しておりますが、下期は製造系のマイナス影響などもあり、緩やかな成長となりました。これらの課題に対応するため、今後も需要の高い他分野へ要員をシフトし、カバーできる体制を構築してまいります。

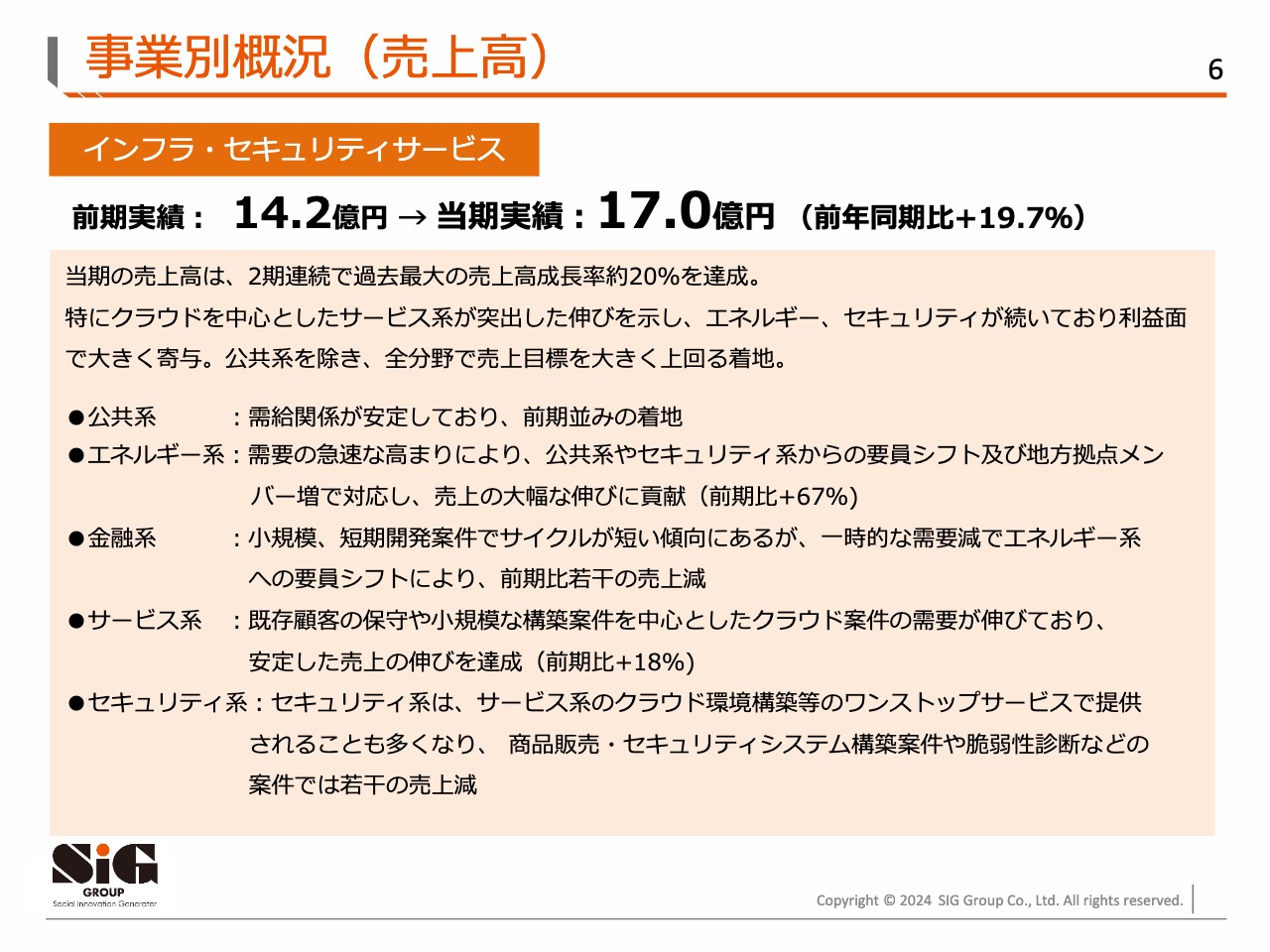

事業別概況(売上高)

次にインフラ・セキュリティサービス事業の概況です。売上高は17億円となり前年比プラス19.7パーセントとこちらも非常に好調な結果となり、2期連続で過去最大の売上高成長率約20パーセントとなりました。

特にクラウドを中心としたサービス系分野や、エネルギー・セキュリティ分野の成長が著しく、他分野からの要員のシフトやCSソリューションセンターを中心とした全社拠点連携による、地方拠点メンバーの首都圏案件への参加などを実施いたしました。

これにより、需要の急速な高まりにも対応可能となり、上流工程へのシフトや新領域への進出を行い、売上、利益ともに好調な着地となりました。

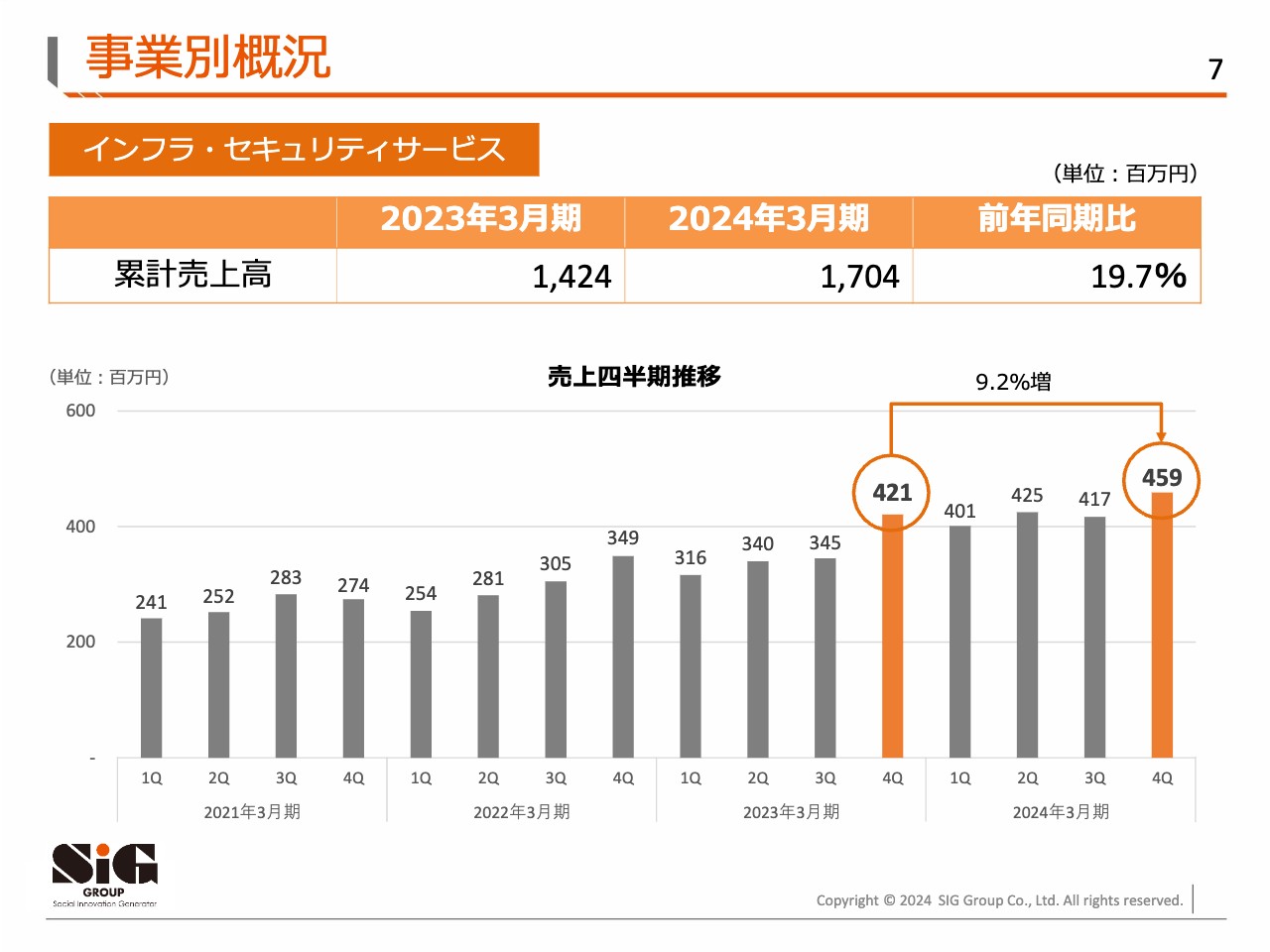

事業別概況

このようにインフラ・セキュリティ事業においても通期を通して好調な成長を継続しており、特に上期では、計画外の商品販売や新規請負案件等により著しい成長がありました。

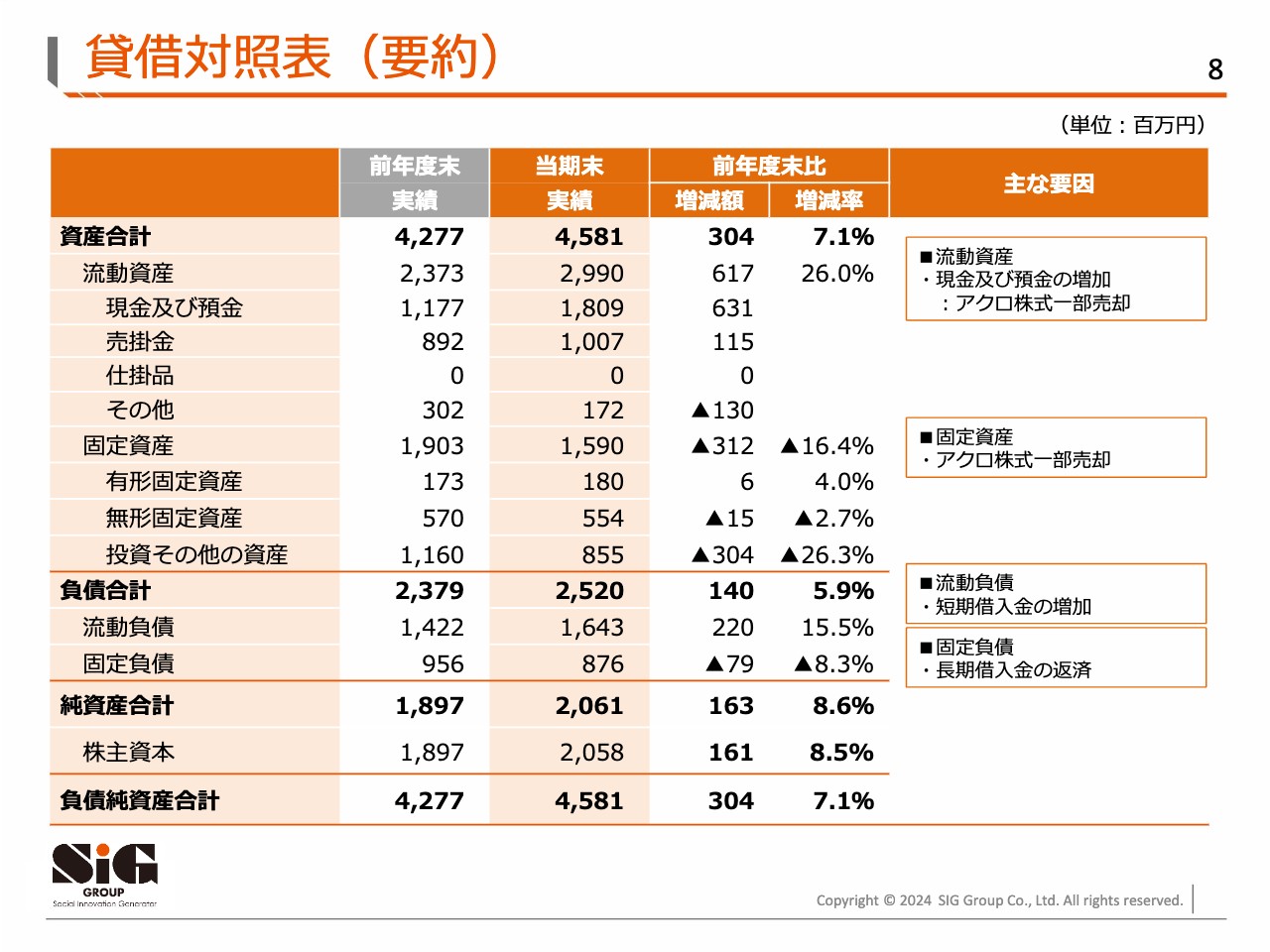

貸借対照表(要約)

次に資産状況です。固定資産については、増加要因としてユー・アイ・ソリューションズの100パーセント子会社化、減少要因としてアクロホールディングスの株式売却があり、当会計年度としては3億1,000万円減少いたしました。また、このアクロ社株式の譲渡により、流動資産が増加しております。

純資産につきましては、利益剰余金の増加等により1億6,000万円増加いたしました。このような結果から自己資本比率は45.0パーセントとなっております。

損益計算書(要約)

続きまして、損益計算書ですが、売上高、利益につきましては先ほどの概況で述べた通りですので、資料をご覧いただければと思います。

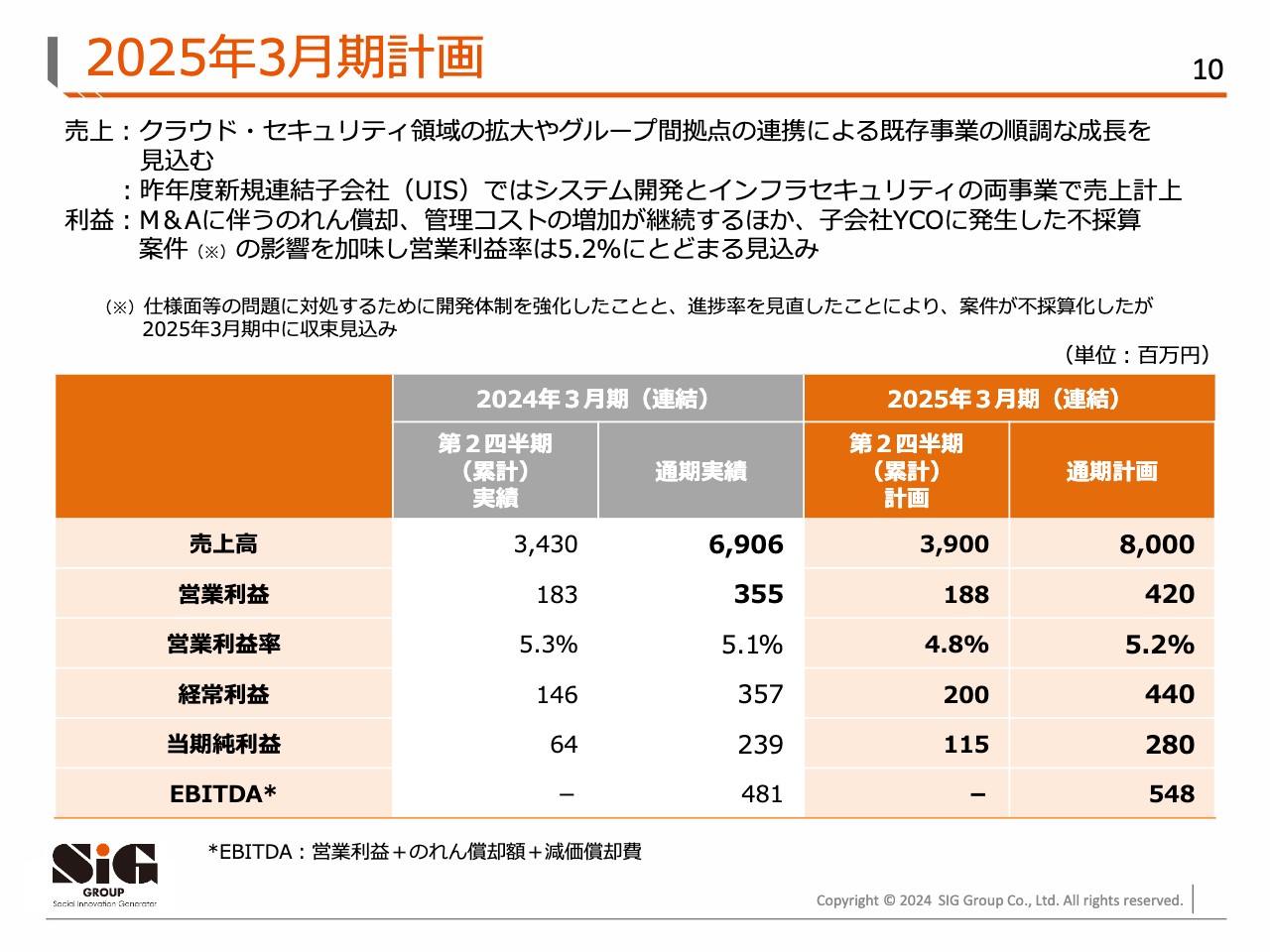

2025年3月期計画

次に2025年3月期の通期見通しです。売上については、ユー・アイ・ソリューションズのグループ加入と、クラウド・セキュリティ領域の拡大、またグループ企業間等の連携による既存事業の成長などから大きな伸びを見込んでいます。

利益については、売上高に伴う増加はありますが、前期から続く賃金アップなどによる労務費の上昇やM&Aに伴うのれん償却や管理コストの増加が前期より継続する見込みとなっているほか、2025年3月期中には収束の見込みではあるものの、子会社Y.C.O.における不採算案件の影響を加味し、営業利益率5.2パーセントの4億2,000万円を計画しております。

事業全体については、引き続き好調を維持するものと見込んでおり、優秀な人材の確保、また獲得した人材の教育を強化することで、受注金額を向上させ、高収益案件により、収益の改善に努めてまいります。

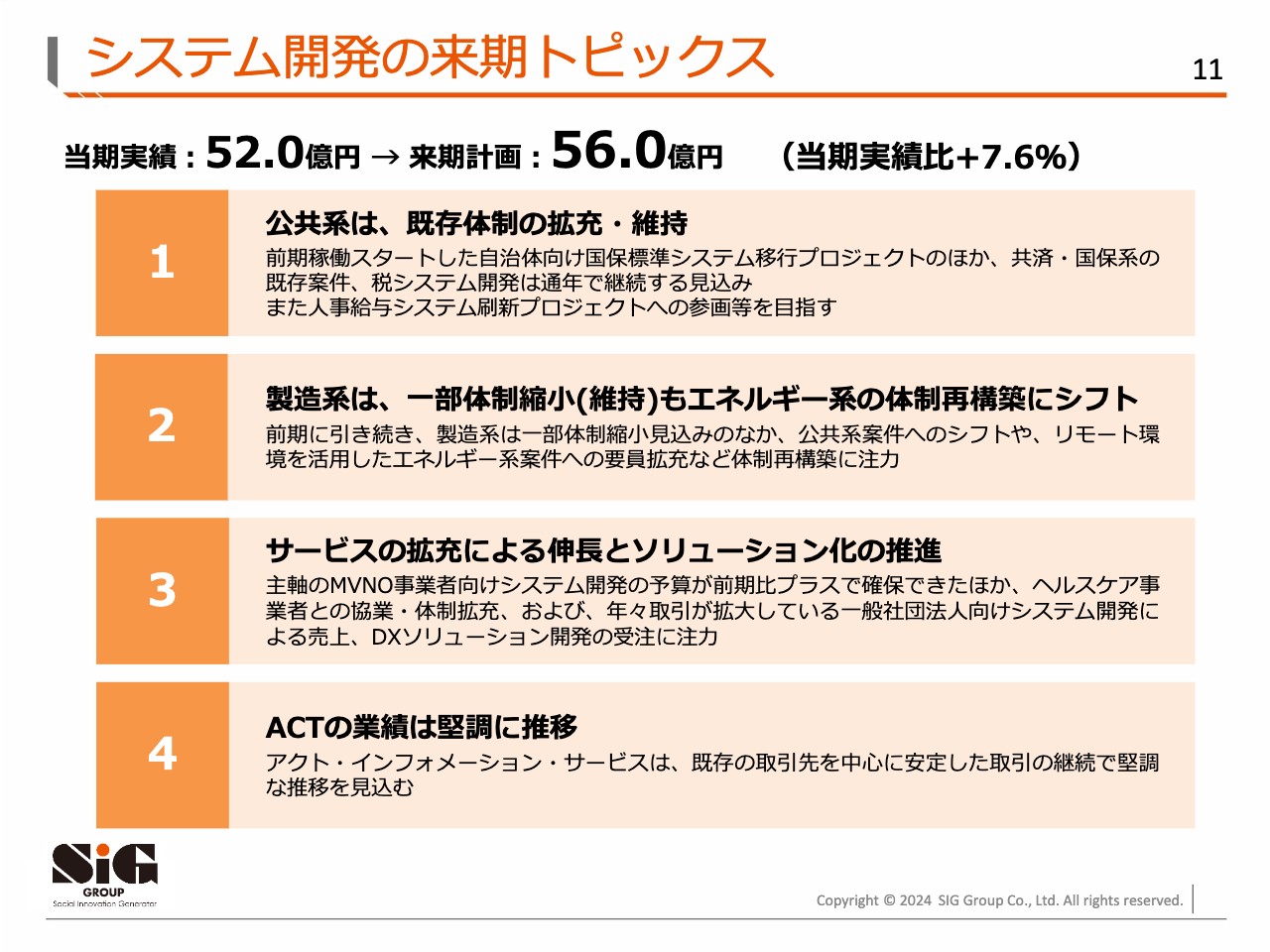

システム開発の来期トピックス

事業別の来期業績について、システム開発事業では、当期実績比でプラス7.6パーセントの56億円を計画しております。既存事業では、公共系で前期よりスタートした自治体向け国保標準プロジェクトや共済、税システム開発が継続し、人事給与システム刷新プロジェクトへの参画を目指します。

製造系では前期から引き続き、顧客の予算削減の影響を見込んでおりますが、好調分野へ体制の再構築を進めています。サービス系では、MVNO事業者向けシステム開発が順調に推移するほか、前期に資本業務提携契約を締結したバリューHR社との協業によるヘルスケア事業や、一般社団法人向けのシステム開発等が増加する見込みです。

アクト・インフォメーション・サービスはNECグループ向けのシステム開発、保守・運用を中心に堅調な推移を見込んでいます。

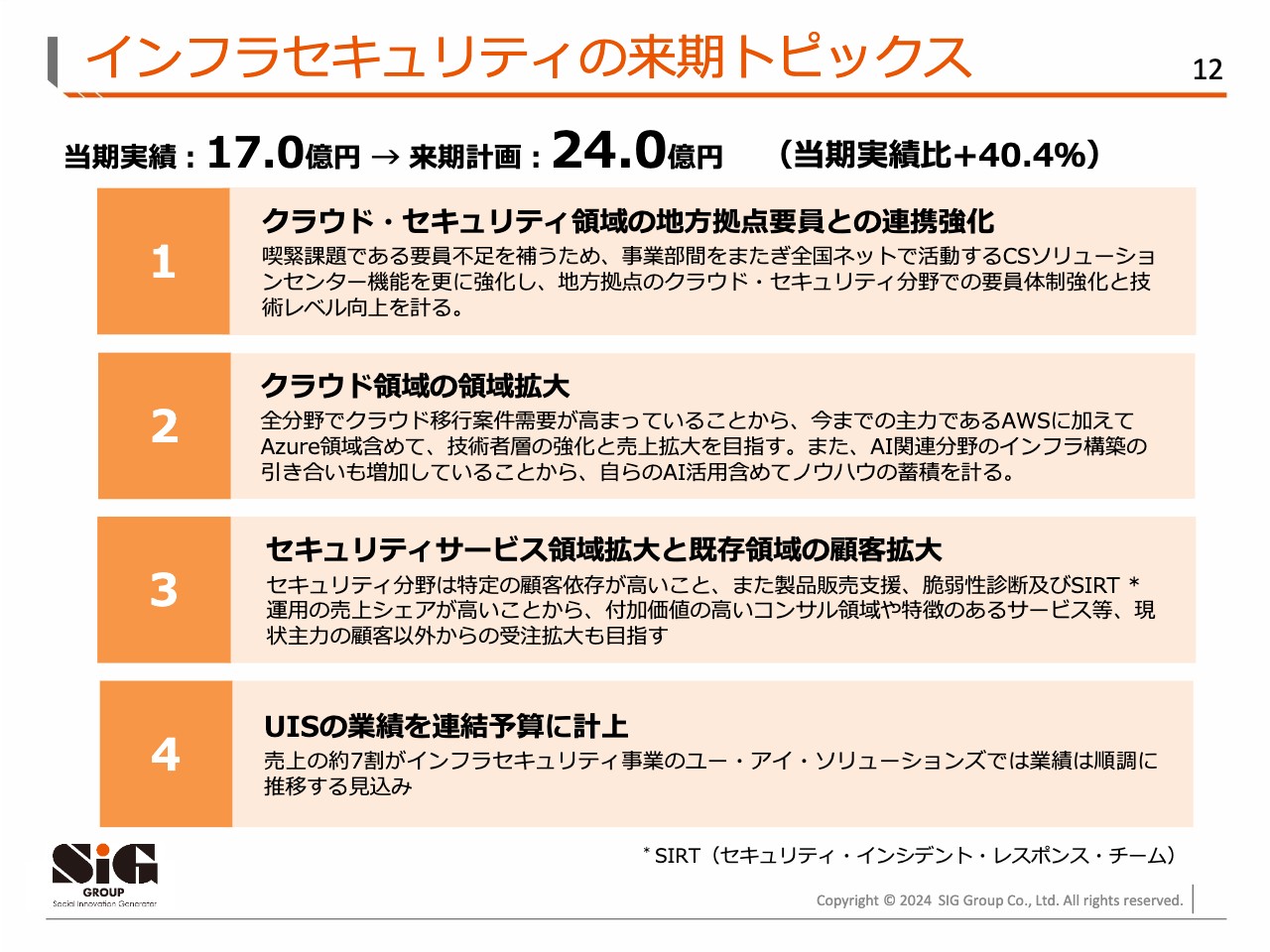

インフラセキュリティの来期トピックス

インフラ・セキュリティサービス事業については、当期実績比プラス40.4パーセントの24億円を計画しております。

クラウド・セキュリティ領域においては、需要の大きな伸びに対応するための人材確保が各産業で大きな課題となっておりますが、当社では、事業部間をまたいで活動するCSソリューションセンターの機能をさらに強化し、地方拠点連携を図ることで要員体制の向上を図ります。

また、クラウド領域については当社ではAWSを主力とし、アドバンストティアサービスパートナーに認定されておりますが、マイクロソフト・アジュール領域の拡大にも注力し、技術者層の強化とノウハウの蓄積を行い、より幅広い案件に対応できる体制を構築してまいります。

また、当期より連結対象に計上されるユー・アイ・ソリューションズでは、その売上の7割をインフラ・セキュリティサービス事業が占めており、売上の大幅増に貢献する見込みです。グループ内での案件や人材の共有を推進し、グループシナジーを高めてまいります。

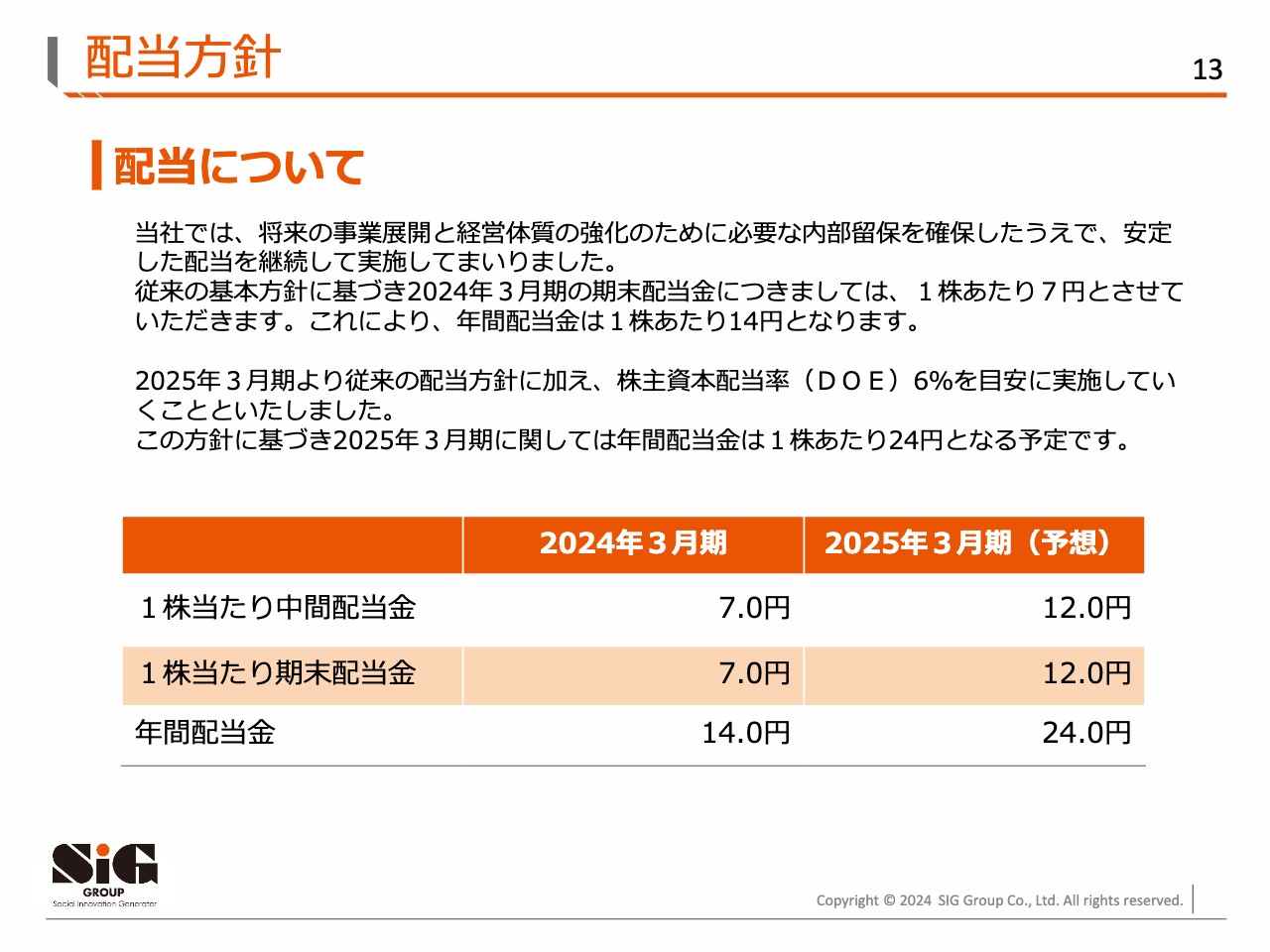

配当方針

次に、配当についてご説明いたします。決算発表同日に開示いたしましたが、当社では2025年3月期より配当方針を変更いたしました。従来より、株主のみなさまに安定的、かつ継続的な配当を実施してまいりましたが、株主資本配当率を考慮することにより、継続的な株主還元強化の姿勢を明確化いたしました。

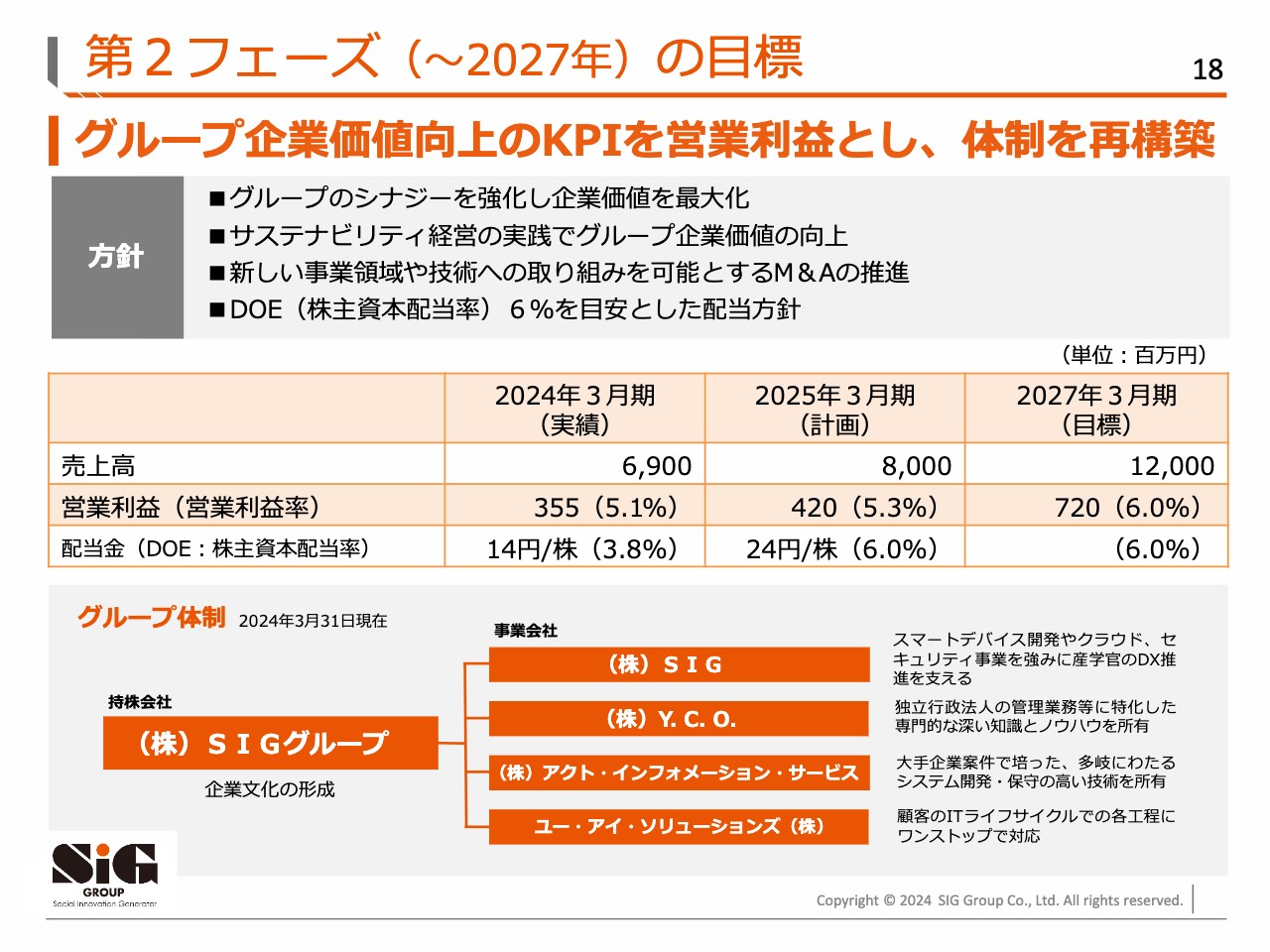

従来の基本方針に基づき、今期は、普通配当を中間・期末とも0.5円増配し、通期で14円の年間配当金を予定していますが、2025年3月期には新たな配当方針に基づき、株主資本配当率6パーセントを目安とし、年間で24円の配当を計画しております。

今後も株主のみなさまに安定した配当を継続して行うことができるよう事業展開し、経営体質の強化に努めてまいります。

SIGグループ成長戦略と長期ビジョン

次にSIGグループの成長戦略と長期ビジョンについてご説明いたします。

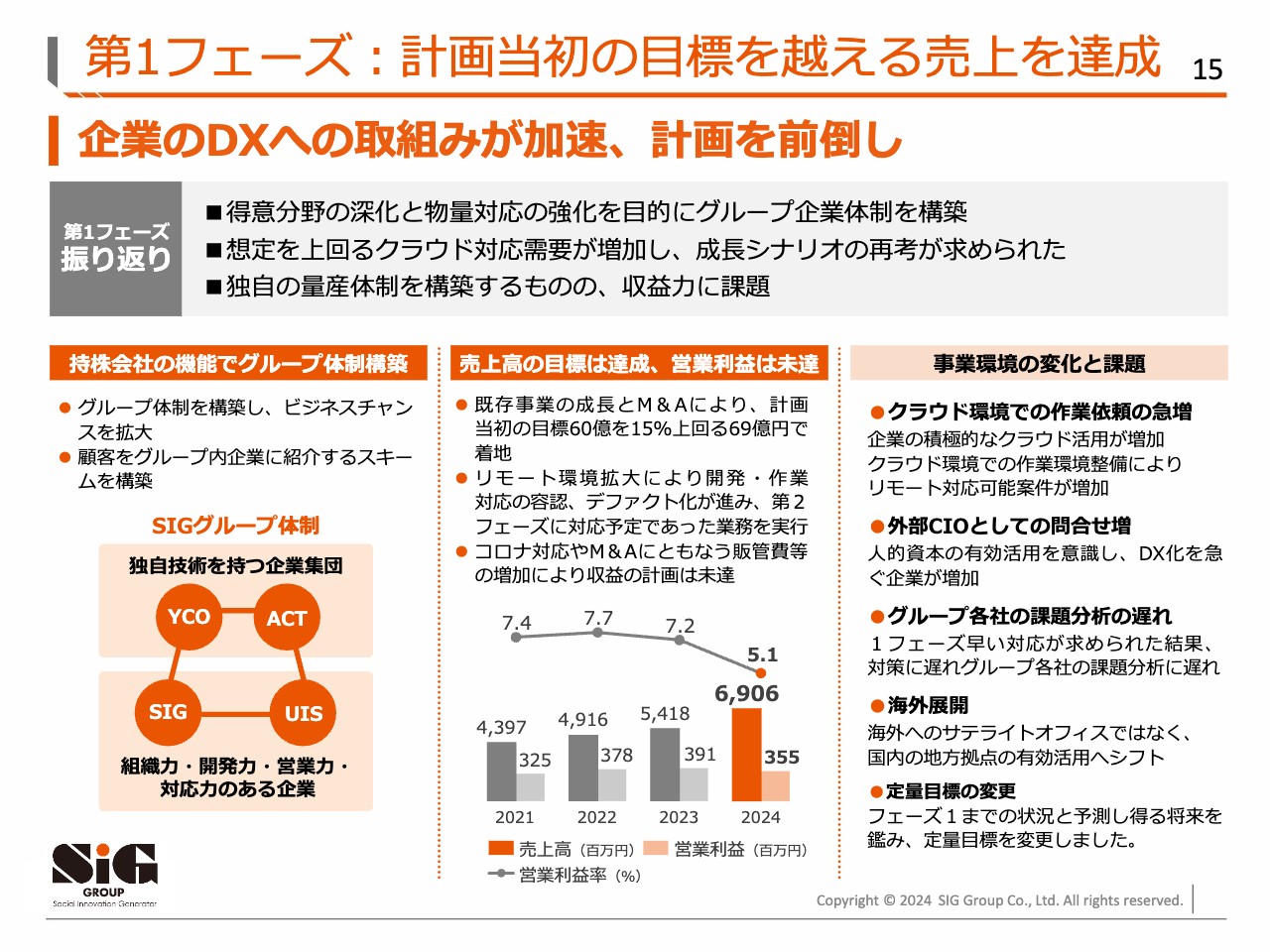

第1フェーズ:計画当初の目標を越える売上を達成

当社グループでは「ITで企業の進化に貢献すること」をミッションとして2030年に向けた長期ビジョンを発表しており、2024年3月に、その長期ビジョン達成のための体制構築期間として策定した第1フェーズが終了いたしました。

M&Aによる、グループ企業体制の構築を進めましたが、2021年4月から2024年3月までの第1フェーズは当初計画時から、コロナウイルス感染症という大きな環境の変化を受けました。経済活動の停滞からうける受注量の減少や案件の停滞も一時期、わずかながらありましたが、それ以上に企業のDXの取組みの加速による需要の増加に対応することに注力が必要となりました。

もともとは、第1フェーズで体制を構築し、第2フェーズでITトータルソリューションカンパニーとして企業のDX化を支援するという計画でしたが、すでに2024年3月までの間に相当量の企業のDX化支援を行うこととなりました。

第1フェーズでは売上高目標は達成いたしましたが、グループ内でのシナジーを活かしきることができずに営業利益は計画から大きく乖離いたしました。また、M&Aに伴う管理コストの上昇やコロナ禍におけるリモート環境の整備や、オフィス増床等の一時的な費用の発生などにより、収益力に課題が残りました。

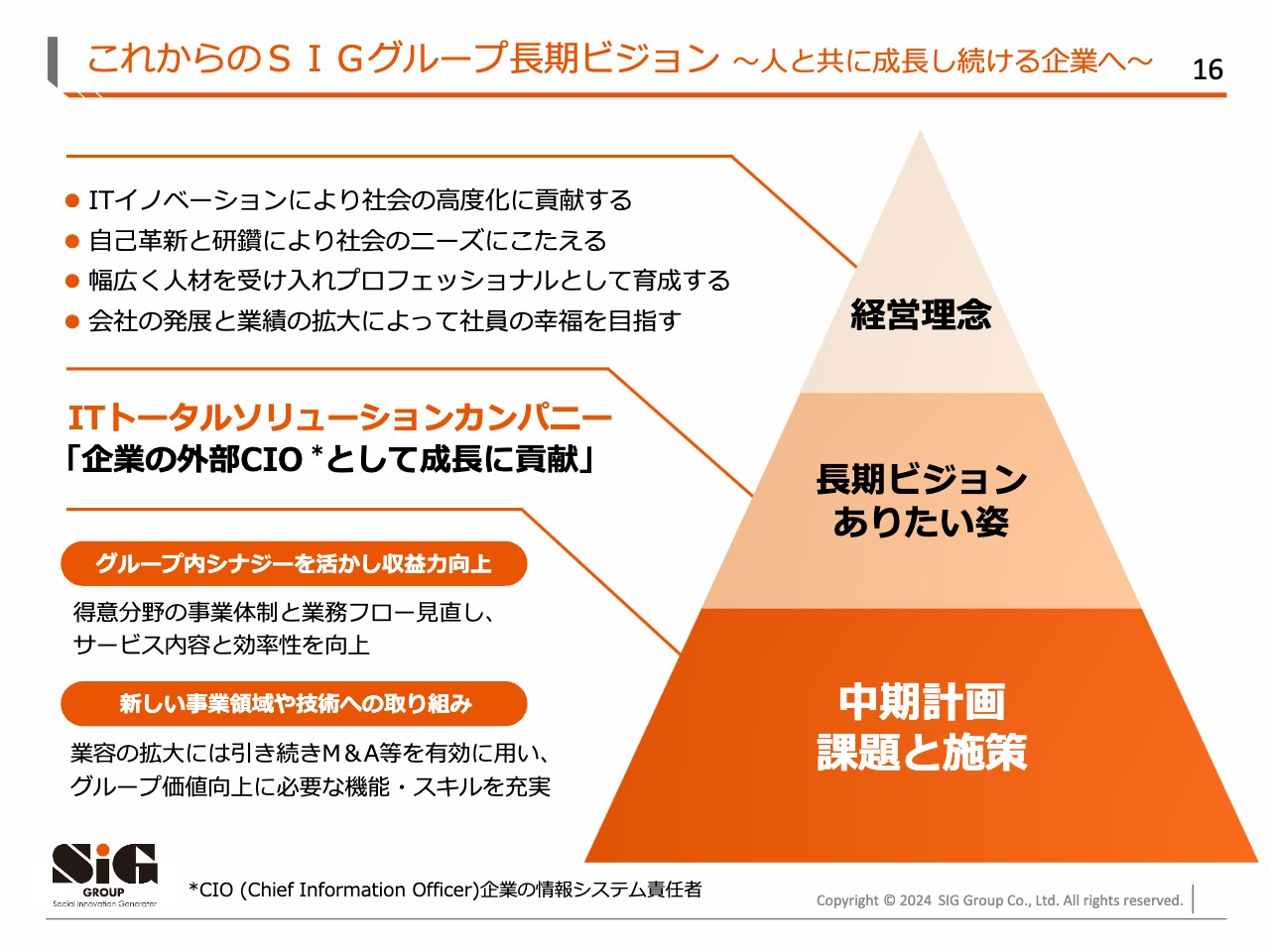

これからのSIGグループ長期ビジョン ~人と共に成長し続ける企業へ~

2027年3月期までは第2フェーズとなりますが、第2フェーズでは、成長分野である事業の体制強化と、グループ内企業各社の業務フローの見直しや連携を推進し、サービス内容と業務の効率性の改善を行い、収益力の向上を目指します。

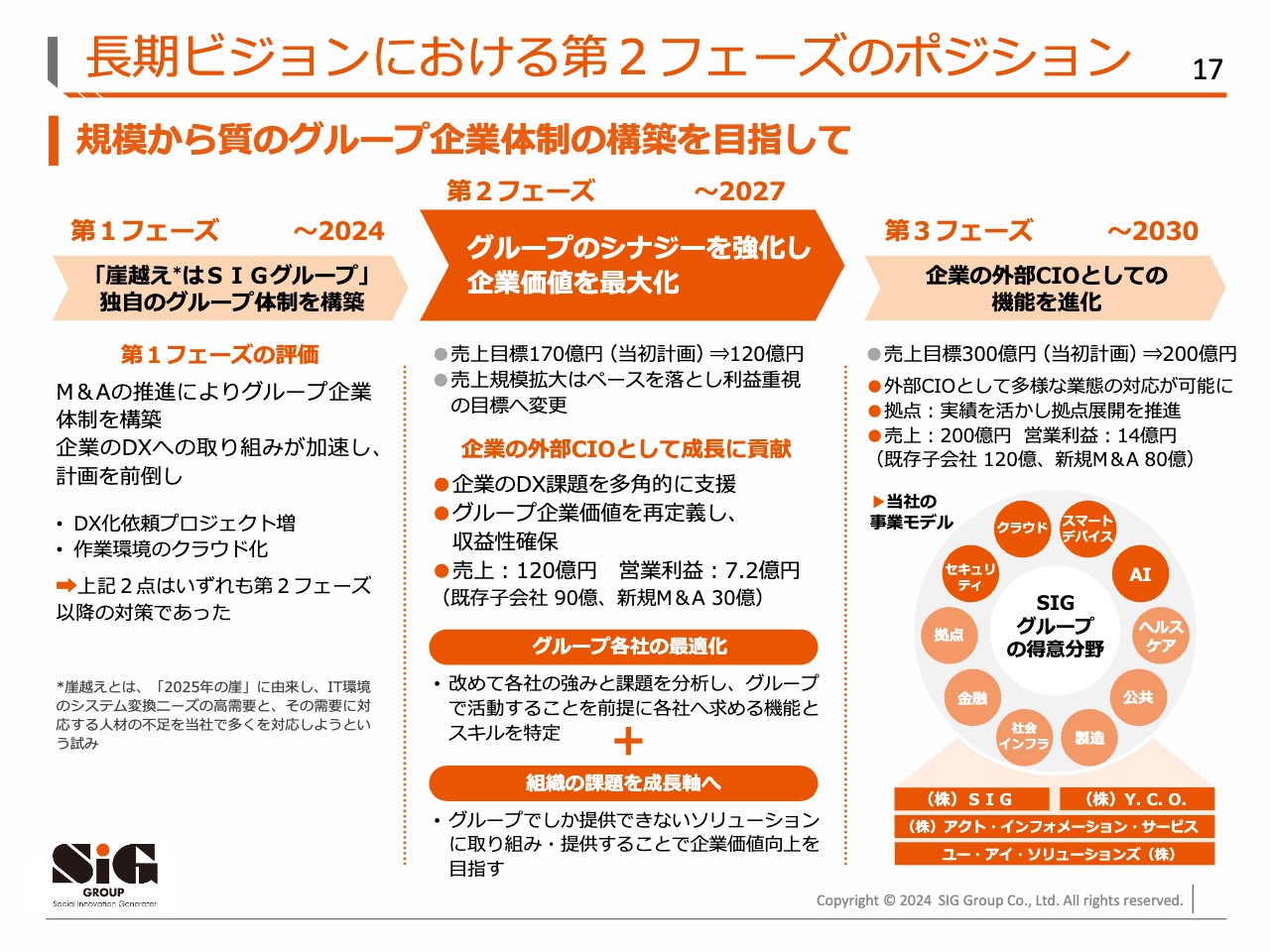

長期ビジョンにおける第2フェーズのポジション

第2フェーズ以降は第1フェーズまでの状況と予測し得る将来を鑑み、定量目標を変更しております。売上規模拡大のペースを落とし、利益重視へと方針を変更し、第2フェーズでは、売上高120億円、営業利益7億2,000万円の目標としております。

この目標達成のため、拠点展開を推進すると同時に、現在の拠点の開発体制強化を目指し、国内外からの人材供給を可能とさせる仕組み作りに取り組みます。優秀な人材の採用と育成による高い技術力で全国各地での高利益率案件の受注率を高め、また地域のDX化推進を加速させることで地域活性化にも貢献したいと考えています。

グループ企業間では、得意分野などの強みを共有し、企業のDX課題を多角的に支援可能な体制作りを行います。また、M&Aも引き続き推進しつつ、ビジネスパートナーとの連携強化に取り組み、現在カバーできていない領域でのサービスが提供できるよう、グループ総合力を向上させます。

第2フェーズ(~2027年)の目標

このように、今後はKPIを営業利益とし、グループ企業価値の向上を図ります。また、先ほど申し上げましたが、配当方針については株主資本配当率6パーセントを目安に株主還元を継続して行う計画となっております。

成長戦略

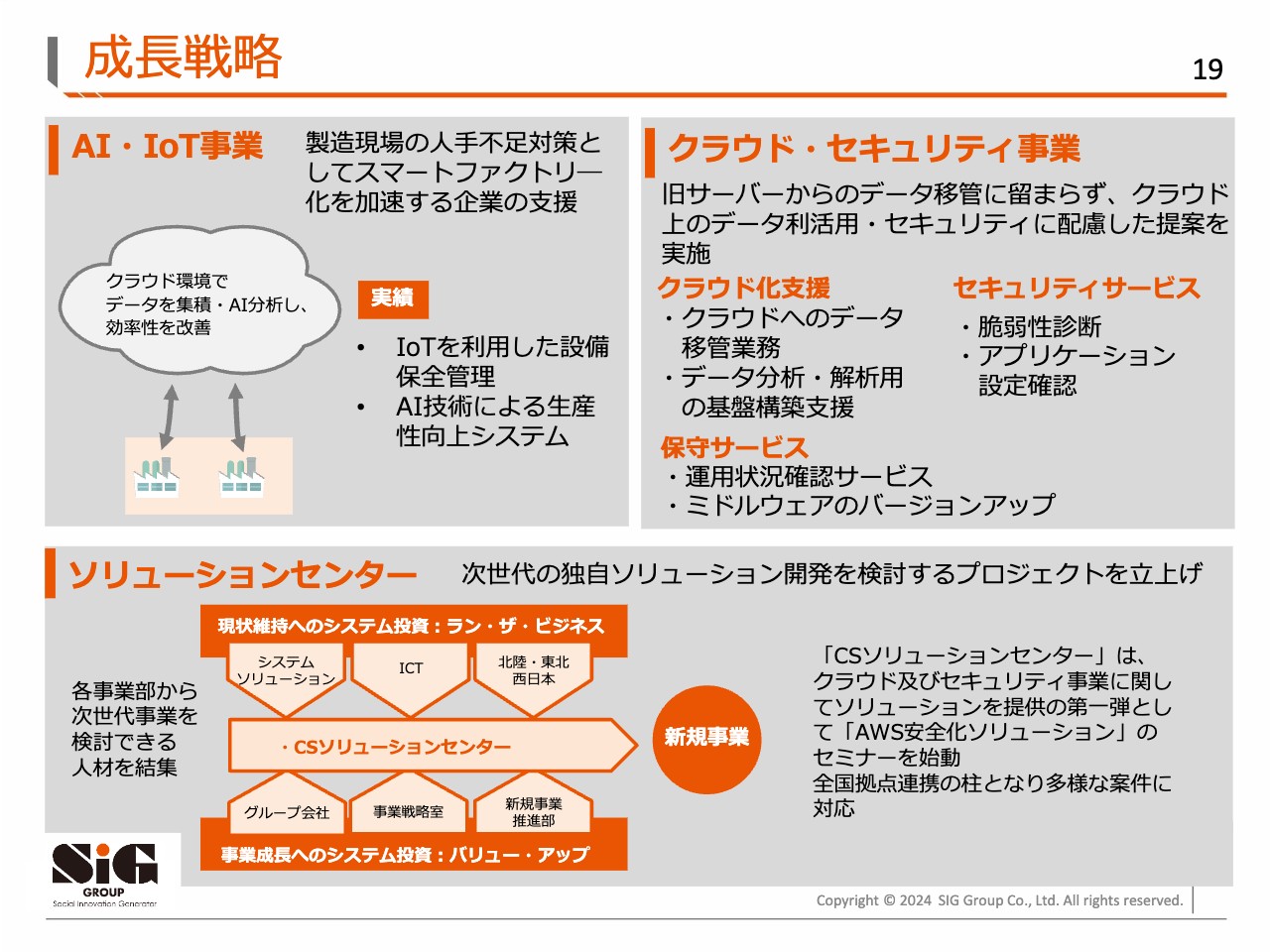

成長戦略のひとつであるCSソリューションセンターについては、部門や拠点間で、知識やノウハウを共有し、協働することで、より幅広い分野への事業展開の実現を目指して活動してまいりました。

当初の計画どおり、各事業部や拠点をまたいだ活動により、今では、全国拠点連携の柱となり、多様な案件に対応可能な組織となっております。組織力を向上し、知識とノウハウの共有で技術の幅を広げ、新規案件の獲得、人財の育成など成果を上げています。

今後も引き続き人材育成を行い、成長し続ける組織を目指してまいります。

ユー・アイ・ソリューションズがグループ傘下へ

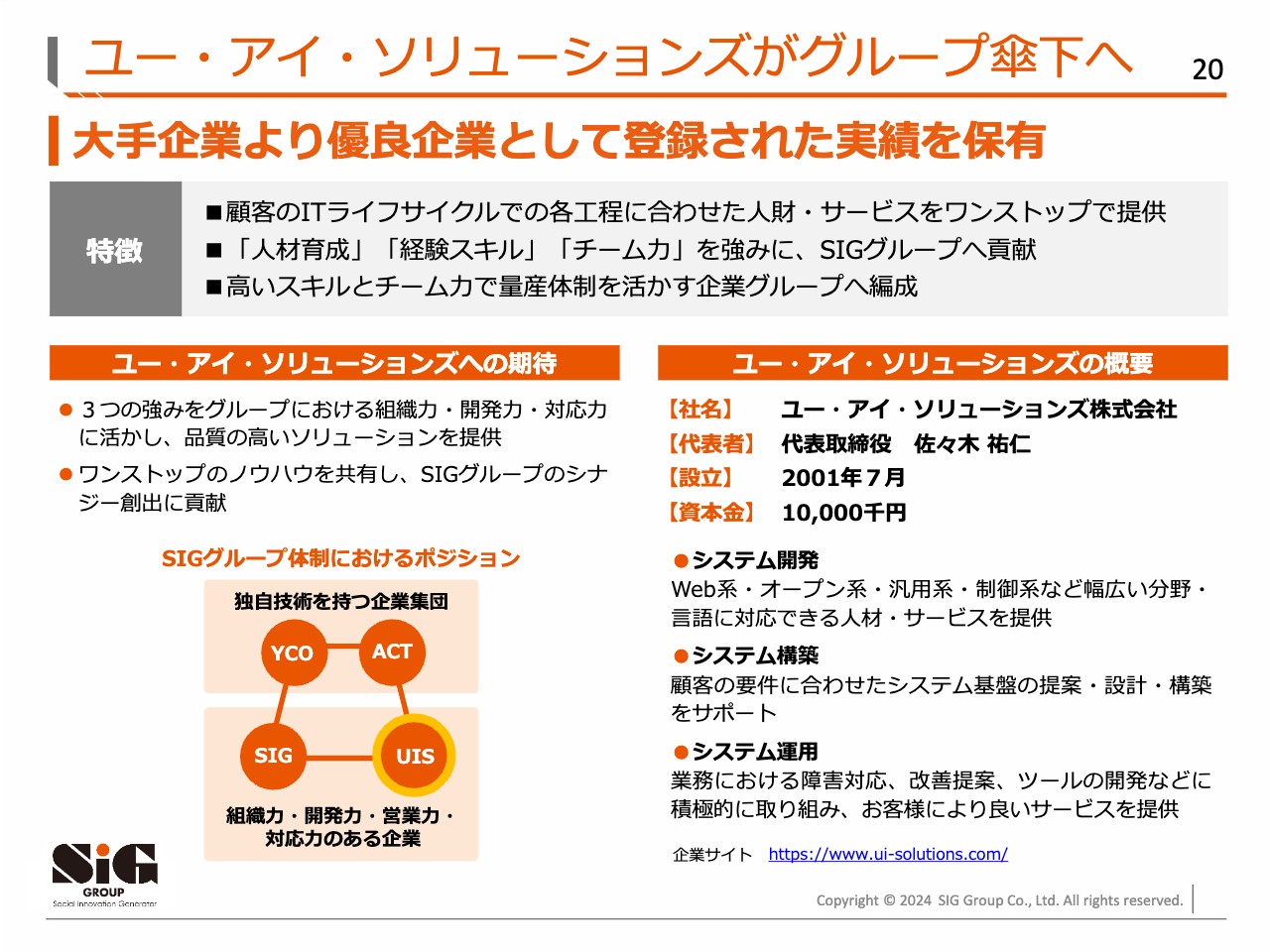

ここで、今年2月より子会社となったユー・アイ・ソリューションズ株式会社についてご説明させていただきます。

同社は、大手企業より優良企業として複数回表彰されるなど、高いスキルとチーム力で、顧客のITライフサイクルに合わせた人材、サービスをワンストップで提供可能な企業です。売上の構成比としては、インフラ・セキュリティ事業が約7割、システム開発が約3割となっております。

グループ内でノウハウを共有することで、SIGグループのシナジー創出に貢献するものと考えております。今後も長期ビジョン達成のために新たな技術やソリューションを持つ企業や開発力、技術力のある企業などとの関係を深め、競争力のある企業グループを目指してまいります。

社会を変革するITイノベータ

当社グループはITイノベーションの実現に向けた課題を解決することで、社会に貢献し、グループの継続的な成長と企業価値向上へと努めてまいります。みなさまには変わらぬご支援、ご指導を賜りますようお願い申し上げます。

以上で2024年3月期の決算説明とさせていただきます。ご視聴ありがとうございました。