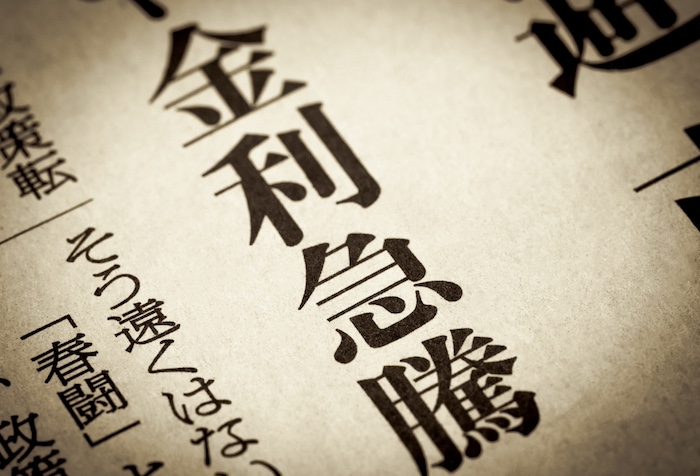

今回は「金利」についてです。長期金利が一時1.0%を超え、12年ぶりの高い水準になったと話題でした。金利は、私たちの生活や株式投資、そして経済全体にも大きな影響を与えますが、金利についてきちんと理解できている人は少ないかもしれません。改めて、金利とは何なのか、解説したいと思います。(『 バリュー株投資家の見方|つばめ投資顧問 バリュー株投資家の見方|つばめ投資顧問 』栫井駿介)

プロフィール:栫井駿介(かこいしゅんすけ)

株式投資アドバイザー、証券アナリスト。1986年、鹿児島県生まれ。県立鶴丸高校、東京大学経済学部卒業。大手証券会社にて投資銀行業務に従事した後、2016年に独立しつばめ投資顧問設立。2011年、証券アナリスト第2次レベル試験合格。2015年、大前研一氏が主宰するBOND-BBTプログラムにてMBA取得。

長期金利、12年ぶりの高水準

今、金利が上がっているということはニュース等でご存知だと思います。金利というと、住宅ローンへの影響が連想されるかと思いますが、住宅ローンに限らず経済全体に影響を及ぼします。

※参考:長期金利1.075%、12年半ぶり高水準 日銀政策の不透明感で – 朝日新聞(2024年5月29日配信)

しかし、率直に言うと、金利1.075%という数字は決して高くありません。

バブルの頃には一時8%くらいあったものがだんだん下がってきて、2000年頃には1%程度となり、2012年以降1%を下回っていたものがようやく“戻ってきた”という表現が適切だと思います。

そもそも「金利」とは?

お金を貸す際に負うリスクの対価が金利です。

「10年利回り」というと、お金を貸す10年間にお金を返せなくなるような何らかのイベントが発生する可能性があり、そのリスクに対してどれくらいの金利がふさわしいか、というものです。

金利が1%でよいということは、歴史的にかなり低い水準と言えます。

金利とインフレの関係性とは?

金利とインフレは表裏一体の関係で、簡単に言うと、インフレ率が上がると金利も上がることになります。

そして、基本的には金利の方がインフレ率よりも大きくなるべきものです。

金利よりもインフレ率の方が高くなると、お金を貸すよりもモノ(金など)に投資をした方が良いということになり、誰もお金を貸さなくなってしまうからです。

【金利-インフレ率】で求められる数字を「実質金利」と呼び、この実質金利が1%くらいが望ましいと言われています。

今、日銀はインフレ率2%を目標としていて、それが達成されると仮定すると、金利は3%程度が上限の目安となります。

これまで日本では低金利が続いてきましたが、インフレ率がマイナスだったので、金利が低くても実質金利は1%程度はあり、デフレの状況下では金利が低くて妥当だったということになります。

今は逆の状況で、インフレ率が上がって金利も上がっています。

デフレという異常な状態から脱却して、金利の正常化が起こっていると言えます。

短期金利と長期金利の違いとは?

金利には「短期金利」と「長期金利」があります。

短期金利は政策金利とも呼ばれ、政策である程度決められるものです。

お金を市場に流したい時には政策金利を引き下げ、景気が過熱している時には政策金利を引き上げます。

一方で長期金利は、操作しないで市場に任せるというのが原則です。

長期金利は国債の売買によって決まり、10年国債を買う人が少なくて国債価格が下がると金利は上がり、逆に買いたい人が多くなって価格が上がると金利は下がります。

しかし、最近までは黒田総裁の下で大規模金融緩和を行って、「イールドカーブ・コントロール」を導入し、異常な状況となっていました。

政策金利を引き下げてもデフレが解消せず、市場にお金を流すためには長期金利も引き下げる必要があるということでイールドカーブ・コントロールを導入しました。

長期金利が上がりそうな時には国債を買って価格を上げ、長期金利を引き下げるということです。

これを続けると日銀が買う国債の量が増えてしまうので、異常な状態と言えます。

植田総裁はこの異常な状態を解消しているということになります。

期間が長い方がリスクは高くなるので、短期金利よりも長期金利の方が大きくなります。

Next: 住宅ローンはどうなる?生活への直接的な影響は?