2025年4月16日に発表された、中本パックス株式会社2025年2月期決算説明の内容を書き起こしでお伝えします。

決算概要

河田淳氏(以下、河田):みなさま、こんにちは。中本パックス代表取締役社長の河田です。本日はお忙しい中、2025年2月期の本決算説明会にご参加いただき誠にありがとうございます。

また平素より、当社のIR活動をはじめとしたさまざまな局面において、ご支援とご協力をいただいていますことを、この場を借りて厚く御礼申し上げます。それでは、さっそくご説明を始めます。

2025年2月期の決算概要についてご説明します。連結売上高と連結営業利益はいずれも増収増益となり、過去最高を更新しました。連結売上高は9年連続で最高となり、中本パックス本体、国内、国外子会社の売上と営業利益も過去最高を記録しています。

その結果、連結売上高は前期比プラス10.8パーセントの491億3,200万円、連結営業利益は前期比プラス58.2パーセントの28億7,100万円となりました。

その中でも、冷凍食品・農産物などのフードパックが好調に推移したことや国内子会社の貢献により、食品関連は増収増益となっています。また、当社2番目の事業であるIT・工業材関連は、スマートフォン用途や半導体関連などが好調に推移したことや自動車内装材が回復傾向となったことで、増収増益となりました。

加えて、利益率の高い自社商品の販売が好調に推移したことにより、生活資材関連も増益となっています。

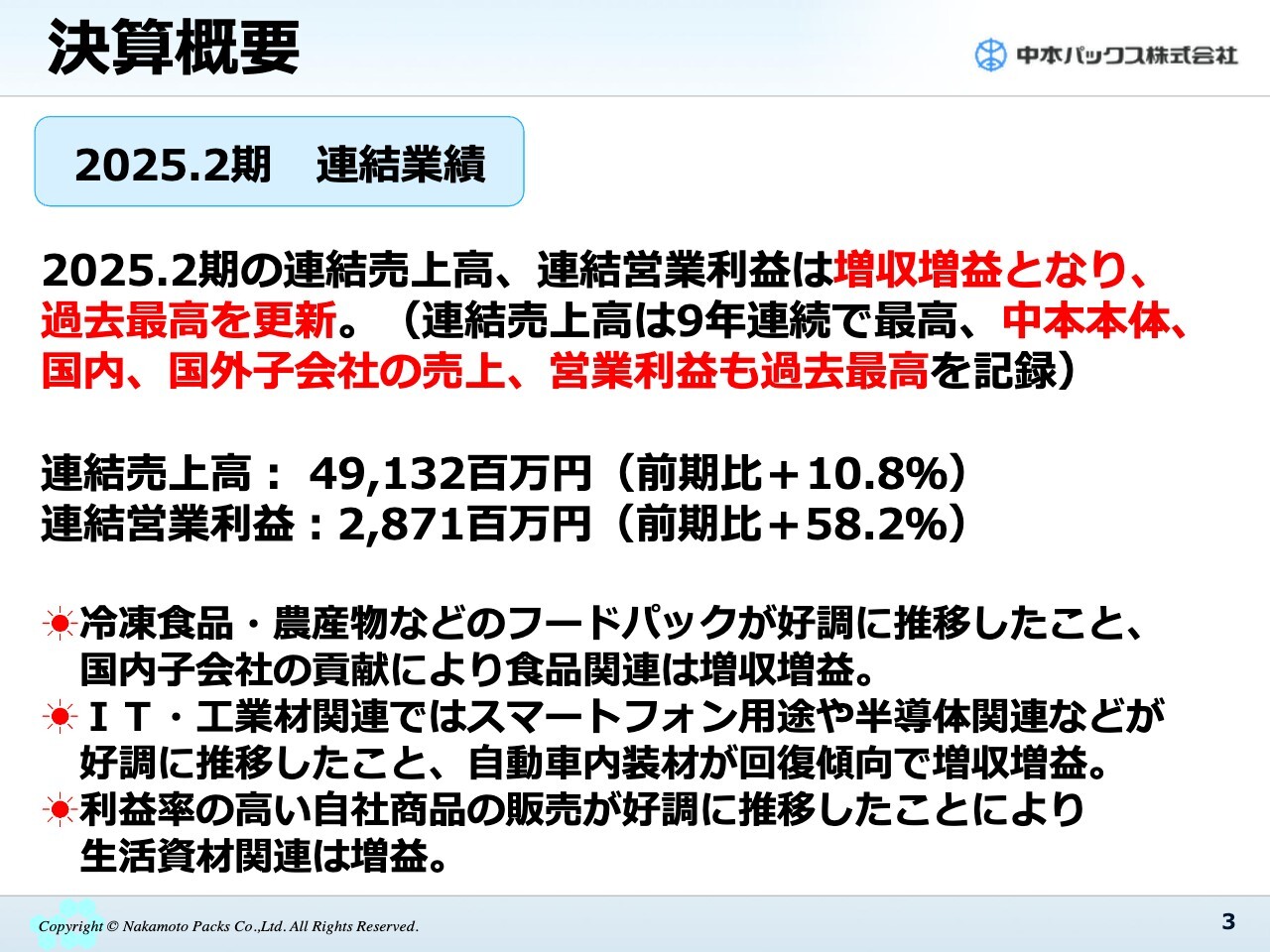

営業利益増減要因(前期比)

前期と比べた営業利益の増減要因についてご説明します。インキ、溶剤、電気、ガス、物流費と、印刷、フィルムの印刷およびラミネートに必要な製造コストが上昇しました。

一方で、新規得意先獲得等の販売活動や生産効率改善による効果、IT・工業材関連におけるスマートフォン分野などの利益増、2024年2月期に連結子会社化した中本アドバンストフィルムの貢献、販売活動の好調などにより、営業利益は前年比で10億5,500万円増加し、28億7,100万円となりました。

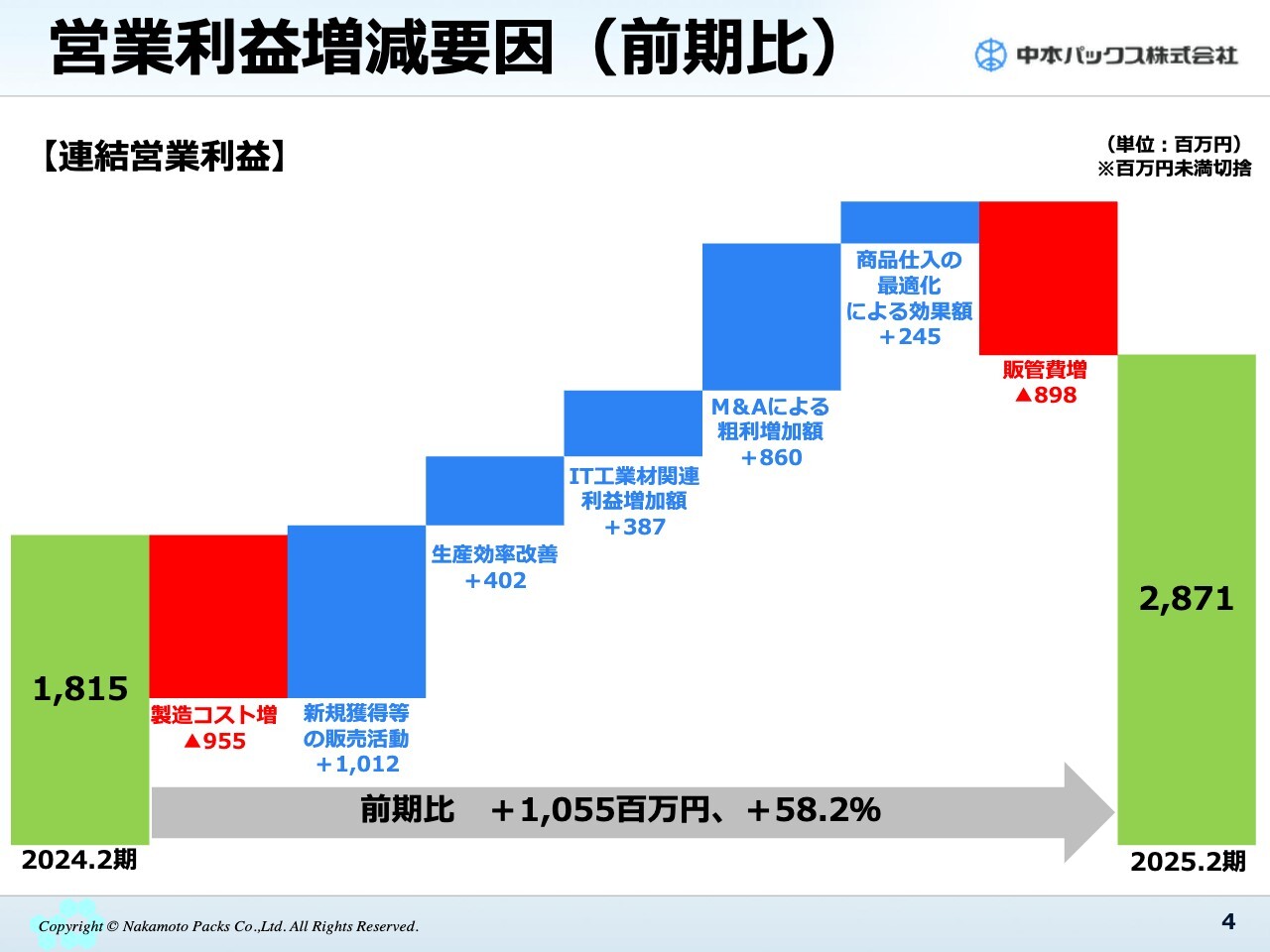

決算ハイライト

決算ハイライトについてご説明します。売上高は491億3,200万円、売上総利益は86億400万円、売上総利益率は17.5パーセント、販管費は57億3,300万円となりました。その結果、営業利益は28億7,100万円となっています。

経常利益は、前期比5億6,600万円増の29億800万円となりました。なお、親会社株主に帰属する当期純利益は、前期比9億5,200万円増の20億1,000万円となっています。

設備投資額は前期比1億400万円増の12億9,600万円、減価償却費は前期比500万円減の12億8,800万円となりました。

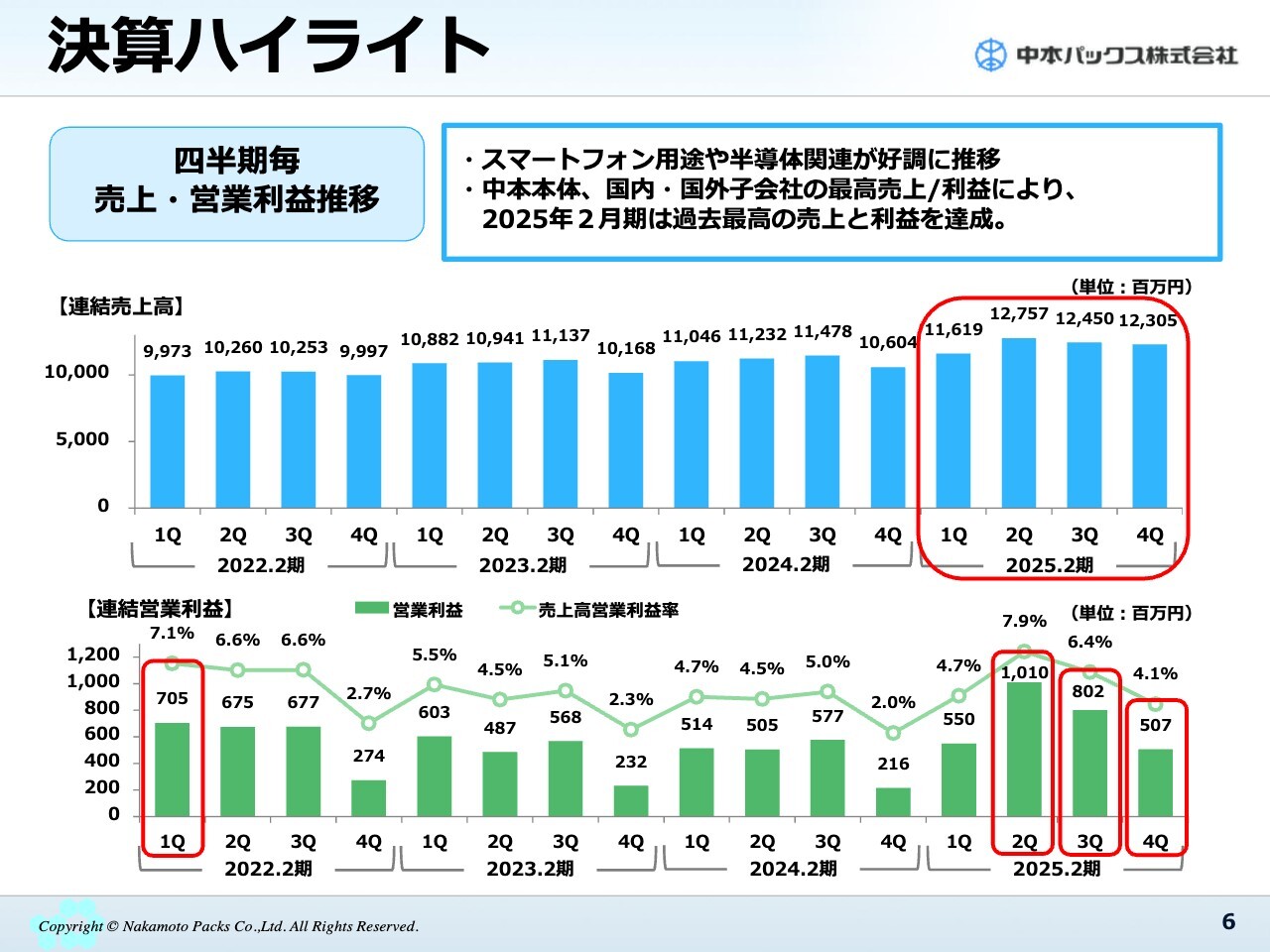

決算ハイライト

四半期ごとの売上と営業利益の推移についてご説明します。数年前から徐々に売上を伸ばし、昨年からはコンスタントに四半期で100億円を超える売上を上げています。2025年2月期は、すべての四半期で過去最高の売上を記録しました。

営業利益は、先ほどお伝えしたように、第1四半期からスマートフォン用途や半導体関連が増加したことに加えて自動車内装材が回復傾向にあることで、IT・工業材関連が好調に推移しました。その結果、第2四半期以降は過去最高の営業利益を記録し、2025年2月期全体で過去最高の営業利益となっています。

売上高・営業利益増減要因(前期比)

前期と比べた用途分類別売上高・営業利益の増減要因についてご説明します。売上高・営業利益はともに、食品関連、IT・工業材関連を中心に前年を上回っています。

生活資材関連は、圧縮袋などの収納商材がテレビショッピング放映枠縮小の影響で減収となりましたが、利益率の高い自社商品の販売が好調に推移したことで増益となっています。販管費は、連結子会社化した中本アドバンストフィルム分と運送費などが増えています。

用途分類別売上高と売上総利益比率

用途分類別の売上高と売上総利益の比率についてご説明します。売上高は、食品分野が64パーセントを占め、IT・工業材、生活資材と続きます。引き続き、食品関連は売上が安定していますので、当社業績のベースとなっています。

スライド右側の円グラフをご覧ください。売上高では64パーセントを占める食品分野は、売上総利益では51パーセントとなりました。こちらは中本アドバンストフィルムがグループに加わったことで、例年落ちていた食品関連の売上が少し復活してきています。

用途別売上高・売上総利益構成比の推移

先ほどご説明した構成比率の推移についてです。スライド左側のグラフに示した連結売上高は、前半戦で好調だったIT・工業材が伸びています。

スライド右側のグラフには連結売上総利益の推移を示しています。食品分野は徐々に構成比率が下がってきていましたが、M&Aした中本アドバンストフィルムの影響もあり、2025年2月期は食品分野の売上総利益が初めて50パーセントを超えました。

財務ハイライト

財務ハイライトについてご説明します。堅調な業績を背景に、財務基盤がより充実してきています。総資産・純資産は順調に積み上がり、自己資本比率も48.3パーセントとなりました。

なお、13パーセント以上を目標に掲げているROEは10.9パーセントとなり、3年前の水準まで持ち直しました。引き続き、ROE・経常利益率の改善にも取り組んでいきます。

用途別状況 食品関連

用途別の業績についてご報告します。まずは食品関連です。売上高は前期比プラス9.2パーセントの312億8,300万円、売上総利益は前期比プラス52.5パーセントの43億6,500万円となりました。

乳製品、冷凍食品、農産向けフードパックが好調に推移しました。また、先ほどもご説明したとおり、2023年に連結子会社化した中本アドバンストフィルムが1年目から業績に貢献しています。

用途別状況 IT・工業材関連

IT・工業材関連です。売上高は前期比プラス33.1パーセントの89億9,100万円、売上総利益は前期比プラス18.8パーセントの17億7,300万円となりました。

スマートフォン用途、半導体関連、電子部品パッケージ材料、産業資材が好調に推移し、自動車内装材も回復傾向にあったことが貢献しています。

また、後ほどご説明しますが、次世代電池関連のスポットの売上のほか、試作の売上もありました。

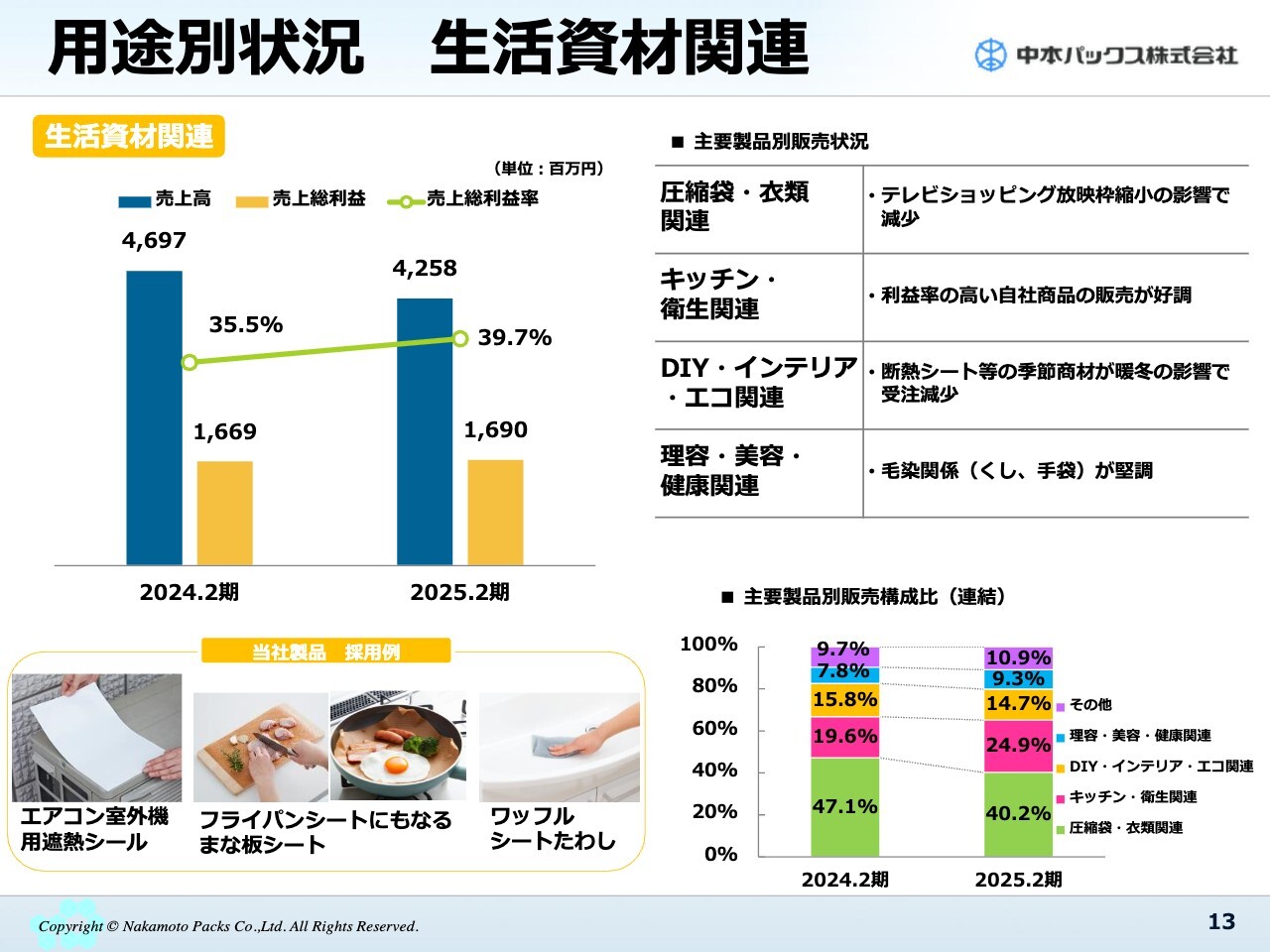

用途別状況 生活資材関連

生活資材関連です。売上高は前期比マイナス9.4パーセントの42億5,800万円、売上総利益は前期比プラス1.2パーセントの16億9,000万円となりました。

テレビショッピングの放映枠縮小によって減収となりましたが、利益率の高い自社商品の販売が好調に推移したことで、利益率の低下は抑えられています。

用途別状況 建材関連

建材関連です。売上高は前期比マイナス6.8パーセントの19億800万円、売上総利益は前期比マイナス8.7パーセントの2億6,800万円となりました。

壁紙向けの印刷は堅調に推移したものの、戸建て向けの表面機能コーティングを施した建材の受注が減少しました。

用途別状況 医療・医薬関連

医療・医薬関連です。売上高は前期比プラス11.7パーセントの15億6,800万円、売上総利益は前期比プラス28.6パーセントの3億3,100万円となりました。

病院関連では医療用の包装袋が好調に推移し、貼付剤関連では海外向けが増加しています。

資産・負債の状況

資産・負債の状況に関しては、ポイントのみご説明します。

2025年2月末の総資産は399億7,400万円となりました。現金及び預金や電子記録債権、受取手形、売掛金及び契約資産などの増加により、前期末比で14億9,000万円増加しています。

ネット有利子負債は6億3,200万円です。長期借入金が2億400万円増加したものの、現金及び預金が1億900万円増加し、短期借入金が7億400万円減少したことにより、前期末比で6億4,200万円減少しました。

キャッシュ・フローの状況

キャッシュ・フローについてご説明します。営業活動によるキャッシュ・フローは23億5,300万円のプラスとなりました。主な内容は、スライド右側に記載した概要のとおりです。

投資活動によるキャッシュ・フローは、生産加工設備等の固定資産の取得による11億6,400万円の支出などにより、11億5,600万円のマイナスとなりました。

財務活動によるキャッシュ・フローは、長期借入の純減や返済による支出、配当金の支払いなどにより、12億4,000万円のマイナスとなりました。

これらの結果、現金及び現金同等物の期末残高は前期末比で1億500万円増加し、75億5,200万円となっています。

当期の業績見通し(概況)

2026年2月期の通期業績見通しについてご説明します。まずは、2026年2月期以降の概況をご説明します。

食品関連です。インキ、電気、ガス、物流費等の製造コストは引き続き上昇傾向にありますが、原価低減改善活動に努めていきます。その中でも2026年2月期以降は、環境対応包材トップシールの採用拡大と利益貢献に期待をしています。また、中本アドバンストフィルムのさらなる成長と売上利益への貢献も望んでいます。

IT・工業材関連です。2025年2月期に引き続き、半導体関連が好調に推移していくと見込んでいます。次世代電池など成長分野のスポット案件もあり、新工場の用地取得やテストコーター機設置に向けて取り組みを強化していきます。

生活資材関連です。テレビショッピング放映枠縮小の影響で圧縮袋などの収納商材が減少していますが、利益率の高い自社商品の販売は好調に推移しています。2026年2月期はさらに新商品の開発を行い、メディアなどを活用して拡販を進めていきます。また2026年2月期は、このまま円高が進めば追い風となる予定です。

建材関連です。壁紙向けの印刷が堅調に推移してきていましたが、みなさまもご存知のように、金利が上がり建築資材価格が高騰している中で、戸建ての着工件数が確実に減少しています。仕事は減っていきますが、今後も生産効率の向上に努めるとともに、新機能性建材への取り組みを推進して利益率の向上を図ります。

医療・医薬関連です。医療用の包装袋が好調に推移しましたので、輸液関連の新規開発案件についても拡販を進めていきます。

設備投資・減価償却費 計画

設備投資・減価償却費の年間計画についてご説明します。2026年2月期の設備投資額は、トータルで19億5,000万円を計画しています。

いよいよIT・工業材関連への投資を本格的に進めるために新工場用地を購入し、そこにテストコーター機などを据え付けることを予定しています。また、2025年2月期に引き続き、基幹システムの改善作業などを順次行っていきます。

当期の業績見通し

2026年2月期の業績見通しについてご説明します。売上高は520億円、営業利益は30億2,500万円、経常利益は31億円、親会社株主に帰属する当期純利益は20億1,100万円を計画しています。

なお、今後の経営環境等の変化により業績予想の見直しが必要と判断した場合には、速やかに開示していきます。

2026年2月期の重点取り組み

2026年2月期の重点取り組みについてご説明します。

1つ目は環境経営の推進、2つ目は積極的なM&A、3つ目は海外事業の収益アップ及び最適化、4つ目はIT・工業材分野の投資と開発強化、5つ目は技術力強化による生産性・品質改善、6つ目は基幹システム刷新による効率化推進となります。

この中から、いくつか抜粋してご説明します。

基幹システムの刷新

1つ目のトピックスです。スライド上段に記載したように、当社では30年以上使用した基幹システムの入れ替えを行っており、中本パックス本体においては2024年5月に入れ替えが完了しています。

その後、中本Fine Packと中本印書館は2024年7月、サンタックは2024年11月に入れ替えが完了し、中本グループにおいてもシステムの入れ替えを着々と進めています。また、2023年2月にグループ入りした中本アドバンストフィルムについても入れ替えを検討しています。

スライド下段には、今後の展開について記載しています。こちらの1番目に記載のとおり、今回のシステム入れ替えの大きな目玉は、「生産工場の全体最適化、SCMの推進」を行い、今後の成長の原動力とすることです。

当社が全国に抱える生産工場と子会社での全体最適化を行うことによって、より効率の良い生産、より物流費を考えた生産、よりCO2の少ない生産が可能になると思っています。今後はSCMを含めた推進活動に取り組んでいきます。

2番目の「リアルタイム化、ペーパーレス化の推進」については、システム導入とともに実現しつつありますので、今後も着々と進めます。

また、基幹システムを入れただけでは意味がありませんので、全体最適化の次に、3番目の「新基幹システムのデータ活用による改善活動、DX化の推進」を行っています。昨今は人材採用がさらに難しくなってきていますので、経営や生産活動の効率をさらに上げるべくシステムを活用していきます。

同時に、4番目にある「システムの更なるブラッシュアップ」も進めていきます。

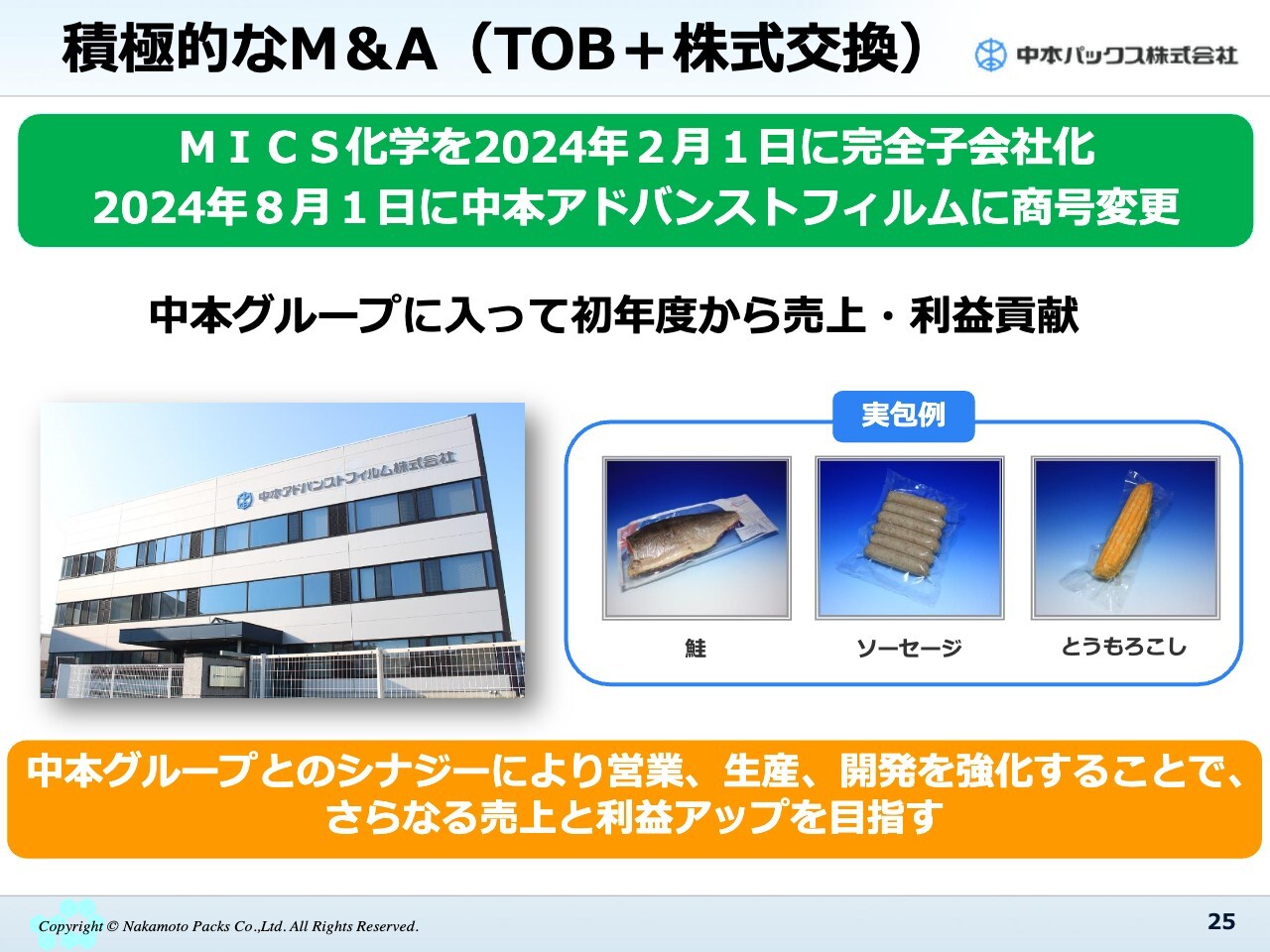

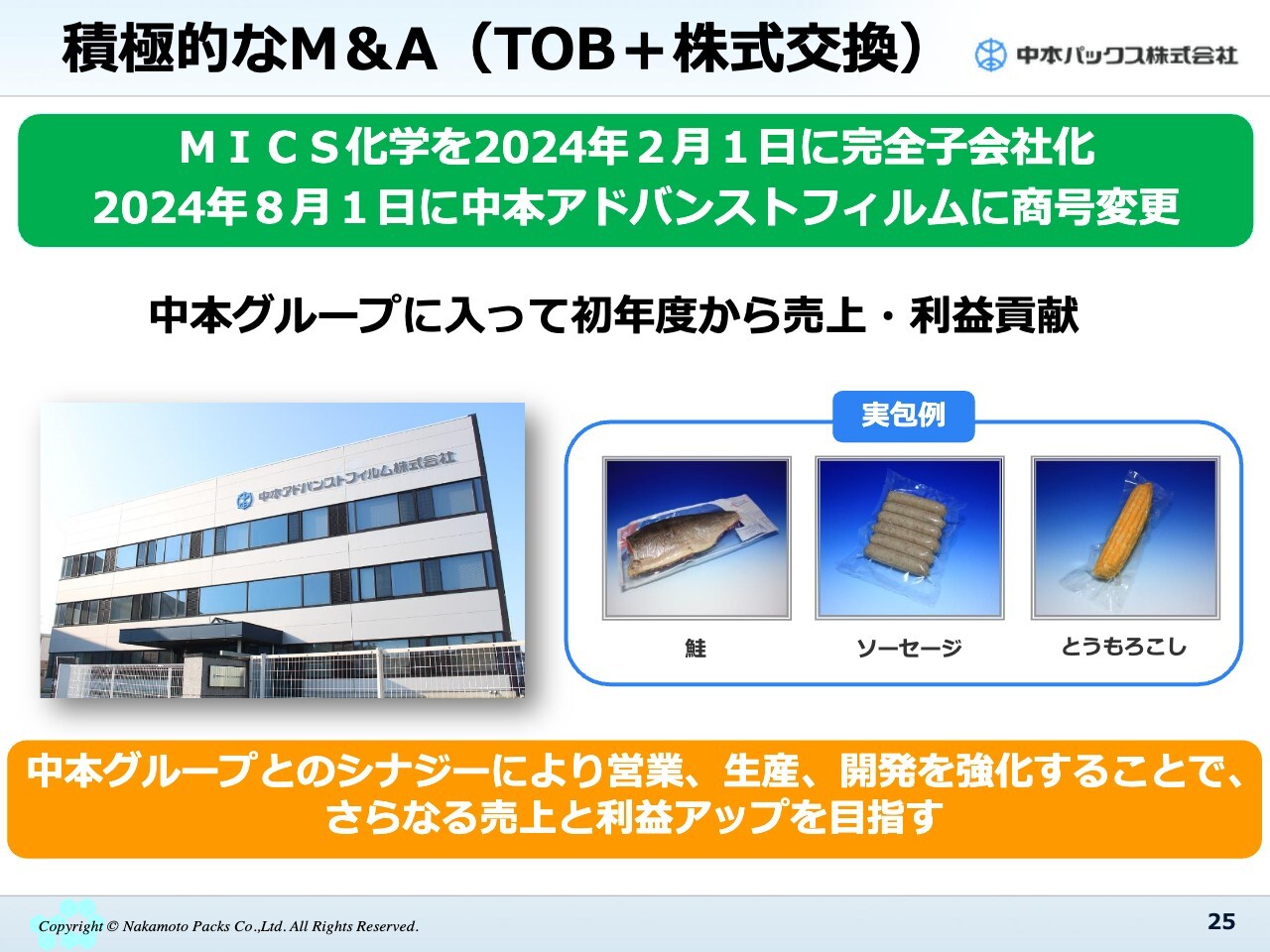

積極的なM&A(TOB+株式交換)

2つ目のトピックスです。2024年2月1日に完全子会社化したMICS化学は、2024年8月1日より中本アドバンストフィルムに商号変更しています。1月から12月の決算期に変更があったことから、初年度は11ヶ月の貢献となったものの、経常利益は約2億円と初年度より利益貢献がありました。

スライド右側に実包例として掲載している鮭の切り身やソーセージ、とうもろこしは、気温の上昇や自然災害の発生により、今までのように毎年採れるという状況ではなくなっています。大量に採れる年もあればまったく採れない年もあることから、食品を加工して長期保存するニーズは今後さらに高まっていきます。

中本アドバンストフィルムが扱うバリア包材のフィルムはこれ以上薄くならないところまで薄くなっていますので、食品の賞味期限を延長するだけでなく、環境に優しいプラスチック資源をより少ない状態で活用することで、環境対応包材製造企業としてさらなる業績の伸長を見込んでいきたいと思っています。

積極的なM&A(合弁事業)

3つ目のトピックスです。当社とリコーは、ちょうど2年前となる2023年4月に、ラベルレスサーマルやトップシール、バリアコート紙「RESC」などの環境負荷を低減する機能性包材の企画・開発・販売を行う合弁会社RNスマートパッケージングを設立しています。

スライド左側に記載のラベルレスサーマルは、コンビニエンスストアを中心に少しずつ前進しています。新しく適用されるアイテムや新しいコンビニエンスストアからの売上が随時広がってきている状態です。

スライド右側に記載のバリアコート紙「RESC」は、果物の鮮度保持や保湿性・保存性、臭い漏れ防止などの性能があります。また、新たにスカスカの紙でありながらフレーバーバリア性・耐油性・リサイクル性を付与した開発品も初めて売上が立ち、実績がついてきています。

現在は海外企業からもかなりの引き合いをいただいており、RNスマートパッケージングにも今後の成長が期待できる売上実績が新しく付くこととなりました。

積極的なM&A(合弁事業)

RNスマートパッケージングのロードマップについてです。

スライド右下に記載のラベルレスサーマルトップシールでは、特にコンビニエンスストアやスーパーに置かれている食品のプラスチック容器に、直接シールを貼ったような包材の蓋をトップシール化します。

トップシール化したところに可変印字を行うことで、さまざまな包材で発生するインクリボンなどをなくすことができる環境対応包材となっています。プラスチック量を減らし、さらにいろいろな情報を付与していくかたちで、コンビニエンスストアでの採用が拡大しています。

今後動きがあるものとして、最近は1人住まいの方や忙しくてなかなか食事が作れないご家庭にまとめて1週間分配達する「冷凍弁当」が流行ってきています。そのようなものもどんどんトップシール化していますので、そちらへトップシールを付与し、コンビニエンスストア以外の用途展開も進めています。

また、インバウンドのお客さま向けには、外国語表記のニーズもあります。海外の方々は日本語の包装を見て、価格はある程度わかるものの、「この商品は何なのか」まではわかりません。そのために、お客さまには商品の蓋の部分に自動的に翻訳されるシステムなどを詰め込むことによる、多言語対応の取り組みを提案している最中です。

同時に、先ほどもご説明しましたが、ダンボールにバリア性や保香性、耐油性を与える加工「RESC」にも実績がつき、海外からも引き合いが来ている状態です。現在は、この2本柱で事業を進めています。

さらには、スライド右上に記載の自動蒸通への取り組みも進めていきます。これまで、サラダなどの熱が加えられない容器に対してラベルレスのトップシールを供給してきましたが、実は使用量としては加熱される容器のほうが非常に多いのです。

加熱する容器では、電子レンジにかけた時に容器へ穴が開き、中の蒸気を逃がす気口が必要になります。そのような部分の開発を行ってお客さまに提案することで、今まで電子レンジの熱がかからないところだけにしか商売が広がっていませんでしたが、今後は電子レンジに対応する分野にも広げていきます。

将来的にはさらなる付加価値をつけるために、真贋判定やトレーサビリティへの使用、先ほどお話しした自動翻訳機能などを提供していきます。このようなDXサービスについても、包材の枠にとどまらずに提供可能なサービスにつなげていきたいと思っています。

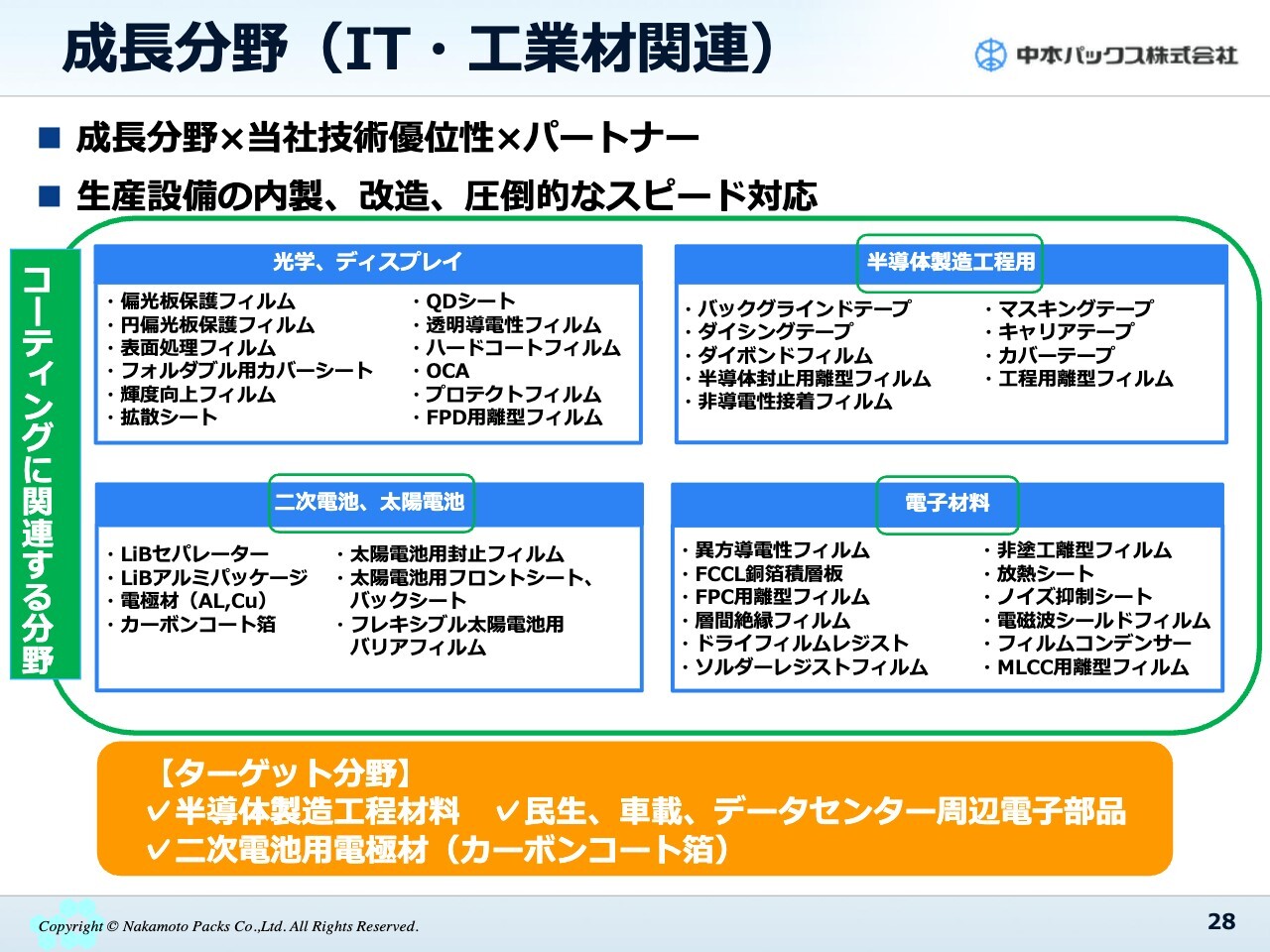

成長分野(IT・工業材関連)

当社2番目の事業であるIT・工業材の成長分野についてご説明します。当社はこれまで、各パートナーとの協業の中で、さまざまなご指導をいただきながら「受託」という立場で成長を進めてきました。

お客さまのご指導やご依頼があったものを次々と生産していく受託加工を行っていますが、その一方で、生産設備を社内で内製化・改造できるという特徴も持っています。

IT・工業材関連という分野は非常に日進月歩で、今年行っている加工方法は翌年には使えないかもしれないほど、スピード感を持った対応が求められます。

したがって、生産場所を決めてから機械投資を行い、工場を建てていると、すぐに3年、4年かかってしまいます。しかし、当社に持ってきていただければ、機械は1年で入り、改造もすぐ行うことができますので、試作から量産までの圧倒的なスピード対応が武器になります。

スライドにはコーティングに関連する分野を図で示しています。当社でよく加工しているのは、右上の半導体製造工程用のフィルム、左下の二次電池や太陽電池用の加工、右下の電子材料の加工です。

当社ではこの中から、ターゲット分野を半導体製造工程材料、民生、車載、データセンター周辺電子部品、二次電池用電極材などに絞ります。新しい土地を取得し、そこにテストコーター機を入れることでさらに受注を拡大していき、当社2番目の事業で受託日本一を目指します。

成長分野(二次電池)

成長分野である二次電池についてご説明します。みなさまご存知のHEV(ハイブリッド車)には、本当にわずかな電池しか載っていません。しかし、PHEV(プラグインHV車)はその10倍から20倍、BEV(バッテリーEV車)は50倍から100倍の容量の電池が載ります。

そのため現在の電池分野では、中国のみならず、日本国内の各企業からも投資が相次いでいます。

成長分野(二次電池)

当社は二次電池分野にも新しい投資を進めていきます。

社内での機械製造や、取得した土地へのテストコーター機導入などにより、三元系の電池、リチウムイオン電池、リン酸鉄系の電池の中でもさまざまなものに活用できるカーボンコート箔などの加工を行うお客さまに試作の段階から寄り添い、将来の大きな量産受注につなげていくことを徹底的に行います。

成長分野(IT・工業材関連)

2025年からは基盤強化とブランディングに注力します。先ほどお伝えしたように、新工場用地の取得、テストコーター機導入による技術強化、そして自社で機械を作るエンジニアリング部の強化を行います。

2027年からは量産期と位置づけ、圧倒的QCDの生産コーターを導入するとともに、海外市場でのマーケティングを推し進めます。

2030年以降は、ブランディングを完了させることで私たちの立ち位置を確立させ、さらなる機能材事業本部の立ち上げなどにより、ターゲット分野でのコンバーターNo.1を目指します。

中期業績目標(中期経営計画2024)

中期業績目標についてご説明します。2026年2月期は、当社が初めて作った「中期経営計画2024」の最終年度となっています。

売上高は当初計画から30億円上方修正した520億円、経常利益は当初計画どおりの31億円を確実に達成していきます。

なお、長期目標としてきた売上高500億円は2026年2月期で達成する見込みであることから、長期目標については未開示としています。できるだけ早いタイミングで新しい3ヶ年計画の策定と長期目標の見直しを開示する予定です。

株主還元方針

最後に、当社の株主還元方針についてご説明します。将来の経営環境の変化に対応できるよう、財務体質の強化と事業拡大に必要な内部留保の充実を図りながら、安定配当をベースとして、業績に裏づけられた適正な利益還元を行う方針です。

この基本方針と2025年2月期通期業績を踏まえ、基本配当は前回予想の32円から2円増配となる34円とし、配当合計金額は当初計画の64円から2円増配の66円としています。2026年2月期はさらに2円増配の68円を予定しています。

スライドに「10年連続累進配当(予定)!」と記載しているように、株主還元についても引き続き業績を上げながら、株主のみなさまのご期待に応えられるよう積極的に進めていきたいと思っています。

以上でご説明を終わります。ご清聴ありがとうございました。

質疑応答:中期業績目標の数値について

質問者:中期業績目標について、売上高が引き上げられている一方で、経常利益は31億円据え置きとなった理由を教えてください。3ヶ月前と比べて特定の分野が低調になった、RNスマートパッケージングの損益で急に調子が落ちたなど、何か具体的な理由があるのでしょうか? あるいは単に保守的に考えられた上での数字なのでしょうか?

河田:一言で言いますと、中期業績目標は堅めに組んだ数字になっています。

2026年2月期以降の概況については先ほどご説明しましたが、その中のIT・工業材分野、自動車分野についても、関税の問題は取り沙汰されているものの、現時点で業績にネガティブに影響するような情報は入ってきていません。そのため、ベトナムに当社の生産拠点を移すなど、予測し得る状況に対して準備は行ってきたつもりです。

スマートフォン分野については、現時点では生産量を減らすという話はなく、特にネガティブな情報はないとみています。

また、建材分野についても今後の住宅着工が厳しいなどのネガティブな情報は出ているものの、さらに受注を増やすべく取り組みを進めています。

中期経営計画の3年目にあたる2026年2月期は、2025年2月期の経常利益約29億円の水準を維持しながら、さらに成長していくストーリーを描いています。そのことからも、中期業績目標は確実に達成する考えから、少し厳しめでコンサバティブに数字を組んでいます。

質問者:持分会社のRNスマートパッケージングの損益について、2026年2月期は改善方向と捉えてよいでしょうか?

河田:開示資料でも一部お伝えしていますが、2026年2月期は、何とか黒字に向かう見通しの下で取り組みを進めており、ロードマップも示していますので、2025年2月期のようなマイナスの数字にはならないとみています。

質疑応答:トップシールの見通しについて

質問者:トップシールのご説明から期待が膨らんできますが、トップシールの採用状況について、新規の引き合いなどがありましたら可能な範囲で教えてください。また、トップシールは今後どのようなスケジュール感で進んでいく見込みでしょうか?

河田:コンビニエンスストアに対しては、随時活動を進めています。電子レンジ非対応のものから電子レンジ対応のものまでを含めると、かなり面積が広がり、売上も上ってきますので、引き続き注力している状況です。

先ほどのご説明の中で冷凍弁当についてお話ししましたが、自動蒸通気口ではなく、電子レンジに入れる前に少しだけ開封してから温めるタイプのものについては、採用の実績が出ており、確実に進捗しています。

ただし、私たちが少し見誤っていた点がありました。このような包材の場合、この包材をトップシールするための何千万円もする非常に高価な機械への設備投資も絡んできます。また、お客さまのお弁当などの製造工程の一部変更も必要になります。

従来は単に包材を作って売ればよかったのですが、お客さまの生産の工程を見直したり、新しい機械を導入したりする必要があることから、当社は2年目に黒字にしたいと考えていたところ、2年目も赤字になってしまいました。

そのため、トップシールの時間軸としては、当初の予定から1年プラスアルファ程度遅れているとお考えいただければと思います。

また、トップシール以外の分野では「RESC」において、農産物などで使用するダンボールへの採用や、海外のお客さまからの多数の引き合いなどにより、売上の実績も上がっています。

質問者:スライドに記載されている「現状」から「RESC」までの商材については、すでに採用実績があるということでしょうか?

河田:おっしゃるとおりなのですが、厳密にはスライド左下に記載の「シリコンライナーレスラベル」はリコーが従来扱ってきた商材で、リコーのオリジナル商品として市場展開中のものです。実際に採用実績はありますが、これはRNスマートパッケージングとは別のものです。

スライドに「Nakamoto Packs」と表記されている、「シリコンライナーレスラベル」以外のものがRNスマートパッケージングの商材です。

スライド上部に記載の「自動蒸通フィルム」「更なる付加価値」については、現状での採用実績はなく、今後の取り組んでいく分野となります。

質疑応答:トランプ関税の影響について

質問者:トランプ関税の影響についてうかがいます。足元に影響は出ていないとお話がありましたが、リスクとしてはどの程度あるのでしょうか? アメリカ向けの輸出は中国、ベトナムなどから行っていると思いますが、現時点で売上はどのぐらいあるのでしょうか?

吉田卓司氏:中本パックス管理本部総務・経営企画部長の吉田です。2025年2月期の売上高は5億円強です。自動車関連資材はベトナムからアメリカへ輸出しています。

質問者:中国からのものはないのですか?

河田:中国から輸出していたものは、すべてベトナムに切り替えています。中国からはトランプ関税がかからない中国国内、日本、カナダ、メキシコに向けて輸出しています。

質問者:ベトナムから日本を経由した売上高が5億円くらいということは、金額としてはそれほど大きくないという理解でよろしいですか?

河田:おっしゃるとおり、大きくありません。また、これについては一喜一憂しても仕方ないと考えています。急に生産地の変更をできるわけではありませんので、今のところベースライン関税の10パーセントが適用となり、そのほか決まった内容はありません。また、数量が減るという話も出ていません。

質問者:関税は基本的にはお客さま持ちになるということですね。

河田:おっしゃるとおりです。

質疑応答:2026年2月期の分野別見通しについて

質問者:2026年2月期の売上高は前年比で約30億円増える計画となっています。分野別ではどのような見方をされているのでしょうか?

河田:特に食品関連の売上は継続して増えると思っています。一番大きく減るのは医療・医薬関連だと思いますが、その売上は15億円から16億円とそこまで大きな影響はないとみています。

利益については工業材でさらに伸びると見込んでいますので、特に大きなでこぼこはないと考えています。

質問者:IT・工業材も売上は増える見方ですか?

河田:1.8パーセントの減少を見込んでいますが、誤差の範囲と考えています。ただ、粗利は増える予定にしており、大きな影響はないと思っています。

質問者:IT・工業材については、2025年2月期に好調だったスマートフォンが少し落ちるという見方ですか?

河田:スマートフォンはほぼ予定どおりで、2025年2月期の好調のままという言い方が正しいと思います。

質問者:先日ある報道で、コンビニエンスストア等の弁当では容器にお金をかけ、中身の量を減らす、そしてその印刷が復活しているという話がありました。このような影響は御社でも出てきているのでしょうか?

河田:まだ影響は出てきていません。当社で一番ダメージが大きかったのは、コンビニエンスストア向けの包材で、特に容器をすべて無地化したことによるものです。この4、5年で売上高は約10分の1になりました。コンビニエンスストア向けの印刷付きの包材については、今のところ需要が戻ってくるという話は聞いていません。

これには周期があると考えています。包材の簡素化や底上げ問題などによってお客さまがだいぶ離れてしまったことから、今コンビニエンスストアも内容や量の充実に力を入れています。

コンビニエンスストア向けの需要が戻ってくれば、その分はまた増え、当社の利益に大きく貢献してくれると思うのですが、現時点ではそのような話も出ていません。

私たちの20年、30年の歴史で見ると「なくなって増えて」を繰り返しています。今回、3社のコンビニエンスストアがすべてパッケージを無地化しましたが、当社はそこにはあまり期待せず、他の分野で伸ばすことを考えています。

質疑応答:中本アドバンストフィルムのシナジーについて

司会者:「中本アドバンストフィルムのシナジーについて教えてください。2025年2月期は中本アドバンストフィルムの業績が上乗せされた効果が中心だと思いますが、2026年2月期以降のシナジーの出方について解説をお願いします。特に新商品の共同開発など技術面でのシナジー効果についてお聞かせください」というご質問です。

河田:中本アドバンストフィルムの1年目に関しては、2024年2月期の11ヶ月間の貢献でした。この部分については、中本アドバンストフィルムになる前のMICS化学が上場廃止し、それに関する費用がなくなったことが非常に大きかったと思います。また、2年目以降については事務所を一部当社の中に移管し、取り扱いアイテムを増やしています。

この中本アドバンストフィルムは、共押出しのナイロンポリ袋という真空袋を得意としています。一方、当社中本パックスはワンパスでフィルムを作るのではなく、異素材をラミネートして作るラミネート袋に特徴があります。

まず1つのポイントとして、今まで共押出しの真空袋のみを取り扱ってきた中本アドバンストフィルムの営業担当者が、大きな市場を持つ中本パックスのラミネート袋も合わせて営業できるようになったことがあります。

もう1つは、中本アドバンストフィルムの顧客だけでなく、中本パックスが直接取引を行っている顧客や商社への同行訪問も行っていることから、取り扱いアイテムが増えると同時にお客さまの先も広がり、2026年2月期からはその売上・利益貢献がさらに増えると考えています。

技術的な貢献についても取り組みは進めていますが、その効果が出てくるのは2年後だと思っています。みなさまに開示できる状態になりましたらあらためてご報告いたします。

質疑応答:関税の負担や前倒しの反動減について

司会者:「トランプ関税の影響はないとのことですが、関税負担や前倒しの反動減の影響はないとお考えでしょうか?」というご質問です。

河田:関税がかかる前に、当社の倉庫に可能な限り関税がかかる前のものを在庫していくことで、お客さまに関税の負担をかけないよう前倒しは行っています。ただし、倉庫の容量にも限りがあり、あくまで数ヶ月分のものですので、その前倒し分による大きな影響はないとみています。

本日の時点では影響はないという回答となります。

質疑応答:IT・工業材関連の新工場について

司会者:「2026年2月期はIT・工業材関連の新工場用地を取得するというお話でした。建屋の建設、機械の搬入、本格的稼働までの時間軸を教えてください。売上計上はいつ頃を計画されているのでしょうか? また、ハイテク業界の変動の激しさに対する新工場のリスクヘッジなどがあれば併せてお願いします」というご質問です。

河田:新工場の用地取得に関してはある程度話が進んでいます。開示できる状態になりましたら、可及的速やかに開示します。

テストコーター機は当社のエンジニアリング部が作るもので、社内ですでに部品の手配を進めています。機械の取得までには2年から3年かかるとお伝えしましたが、当社内で作れば1年以内でそれが可能になります。

こちらはテストコーター機のため、当社で言う「試作の売上」となりますが、遅れがない限り、2026年2月期後半のどこかでは売上貢献できると思っています。建物については土地との関連もありますので、明らかに開示できる状態になり次第、速やかにご報告いたします。

また、新工場のリスクヘッジについては、ハイテク業界の変動の激しさがあるからこそ、当社では前向きに電池分野や二次電池分野を成長分野と見据え、まずはテストコーター機を導入しようと考えています。

機械はすべて社内で作るとお話ししましたが、試作もうまくいっていない段階での量産機導入にはリスクがあります。機械が回らなければ、すべて赤字になってしまいます。

そのためにも、まずは用地を取得し、2026年2月期中に試作機を導入します。売上が上がり、将来的な量産が見込めるようになってきた段階で、試作、量産型コーター、QCDにこだわったものを導入していきたいと思っています。

このように階段を踏みながら進めていく想定ですので、そちらをリスクヘッジと考えていただければと思います。