今から35年ほど前の時代、1981年にBIS(国際決済銀行)総裁、Elle Zijlstra氏が米国のIMF本部で行った講演の記録があります。この記録はPer Jacobsson財団(IMFのトップであった人物の財団)のアーカイブに収録されています。

Elle Zijlstra氏は1918年生まれで、2001年12月23日に死去したオランダの政治家でありました(1966~1967年にオランダ首相、1967~1981年にオランダ中央銀行総裁)。今回ご紹介するのは、その彼が1981年9月にIMF本部(米国・ワシントン特別区)で行った講演録[PDF]です。

その内容は、為替相場で米ドルの価値が下がれば、相対する金価格は上がる。だから金価格を下げて、相対する米ドルの価値を上げなければならない。今後、BISで金準備を売却することで、一般金市場での金価格を規制せよ(価格上昇を押し下げよ)というものです。(『いつも感謝している高年の独り言(有料版)』)

「介入操作による金価格の下落が必要」BIS元総裁講演録

15頁~金価格の「二重構造体制」の始まり

記憶すべきこと、それはブレトンウッズ体制、これは金公定価格を基礎に置いた固定相場制であり、その究極的な準備資産は金準備であると言うこと。しかし、表面的には、米ドル資産が準備資産となる。これは米ドルと金準備の兌換によるリンクが定義されているからである。

ところが1971年8月に、この兌換リンク等の全てがなくなった。IMFの合意の第二次修正版が1978年に発効して、米ドルと金準備が正式に消滅し、金準備と外貨準備がSDRに徐々に道を譲ったのである。

現在、金準備を保有する主要な中央銀行は、金準備を手放すことは全く考えておらず、金地金をDemonetization(マネタリーゴールドを放出)したり、金準備を市場で売却して外貨に交換したり、IMF内でSDRと交換するようなことは考えていない。

ドイツマルクやスイスフランは、外貨準備資産の一部に過ぎず、米ドルは今なお最重要な準備通貨である。

歴史を少し遡ると、ワシントンでの1968年3月16~17日での会議において「ゴールド・プール」システムが終了した。この結果、二重構造体制が始まった。その二重構造とは、まずマネタリーゴールドであって、その価格は固定の公定価格35ドルと決められている。もう一つは、一般市場で自由に売買されるゴールドの価格であり、この二本立て価格体制となったのだ。

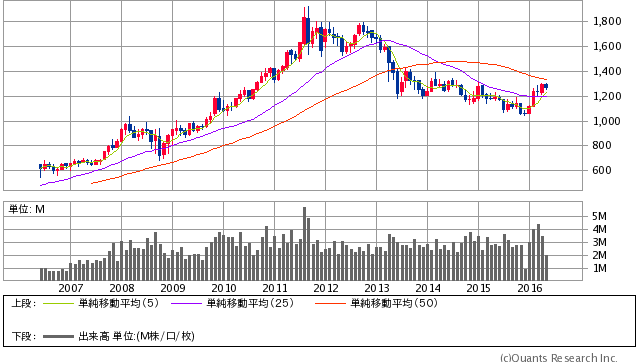

Gold先物(COMEX) 月足(SBI証券提供)

この会議のコミュニケには次の文章「もはや市場で金地金を調達する必要があるとは考えていない」が含まれている。この文章は、その会議で白熱した論議を巻き起こした文言である。その文意として「中央銀行は、金地金を市場で二度と調達しない」と解釈される恐れがあったからである。

このように、マネタリーゴールドは35ドルの公定価格に固定化されたものと看做す必要があり、単に中央銀行間同士での決済や精算の道具に過ぎないものとなった。一般取引市場において自由価格で売買できるのは、新産金のみとなったのである。

Next: 「中央銀行は二度と金地金を調達しない」という有用な誤解