2024年4月30日に発表された、株式会社アズーム2024年9月期第2四半期決算説明の内容を書き起こしでお伝えします。

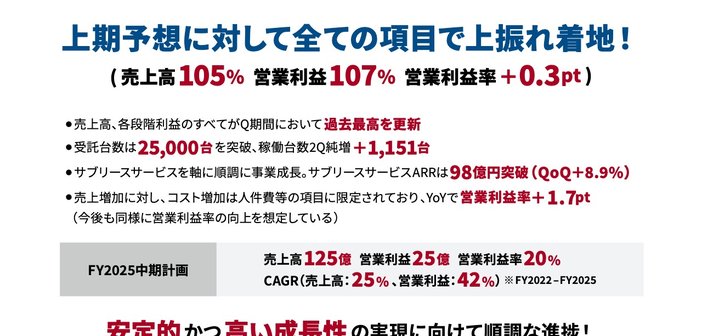

2024年9月期2Q エグゼクティブサマリー

菅田洋司氏:代表取締役社長の菅田です。私から2024年9月期第2四半期の決算概要をご説明します。

まず、我々は通期の予算と中間の予算を出しており、中間の予算に対してはすべての項目で上振れでの着地となっています。微小な上振れですが、すべての項目での上振れのため、非常にポジティブに受け止めています。

重要なKPIである受託台数は、中間時点で2万5,000台を突破しました。また、賃料収入を年間収入に換算したサブリースサービスARRは、98億円を突破しています。

営業利益率に関しては、以前よりスケールが出たことによって徐々に改善するとお話ししており、今回1.7ポイントの改善となっています。2025年の中期計画に向けて非常に順調に推移しています。

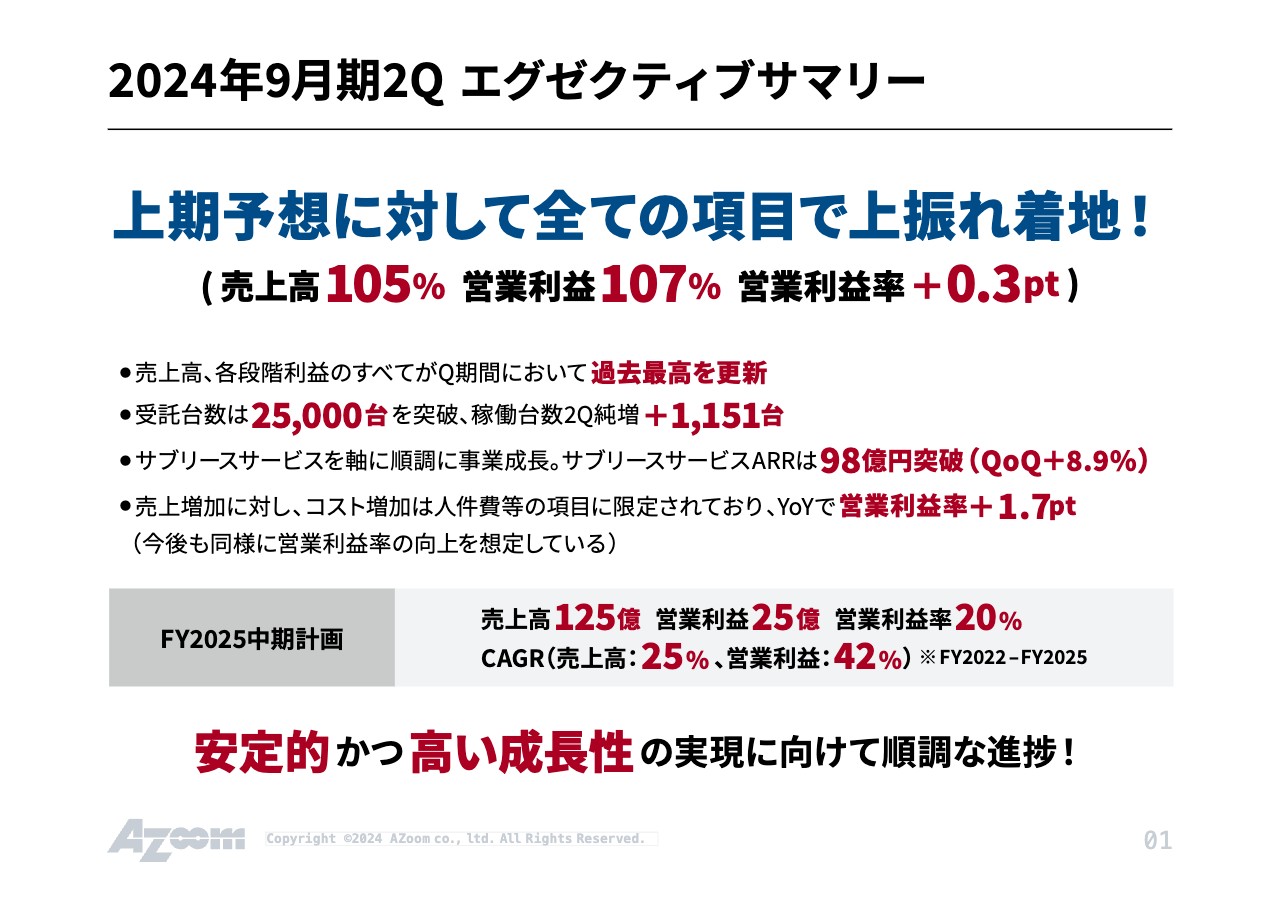

中期経営目標進捗状況(2023-2025)

スライドは中間時点での数字です。通期の売上高目標100億円に対し、第2四半期実績は半分の約50億円になっています。営業利益に関しても、半分とはいかないものの、下期に向けて伸びていくビジネスモデルのため計画どおりです。

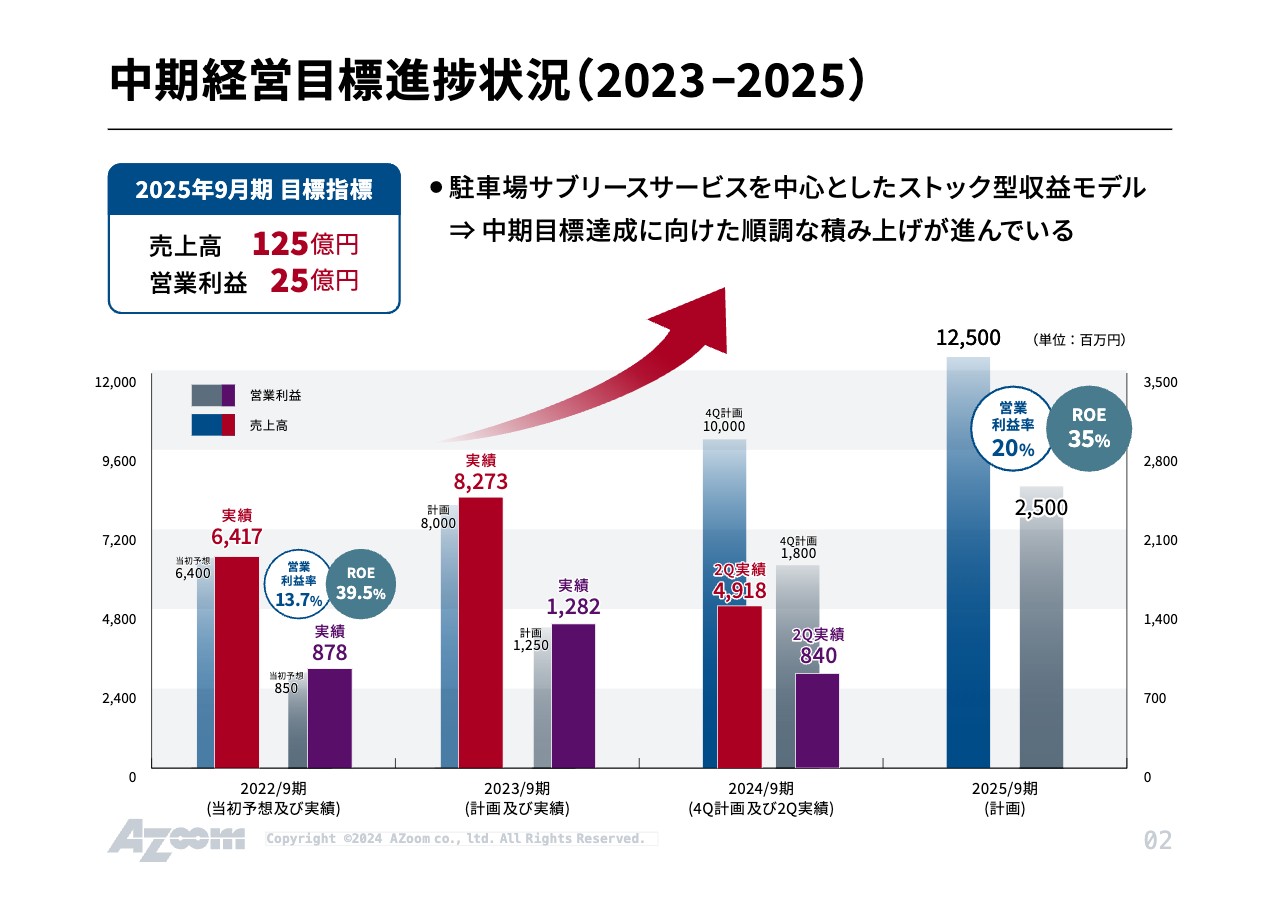

中期経営目標進捗状況(2023-2025)

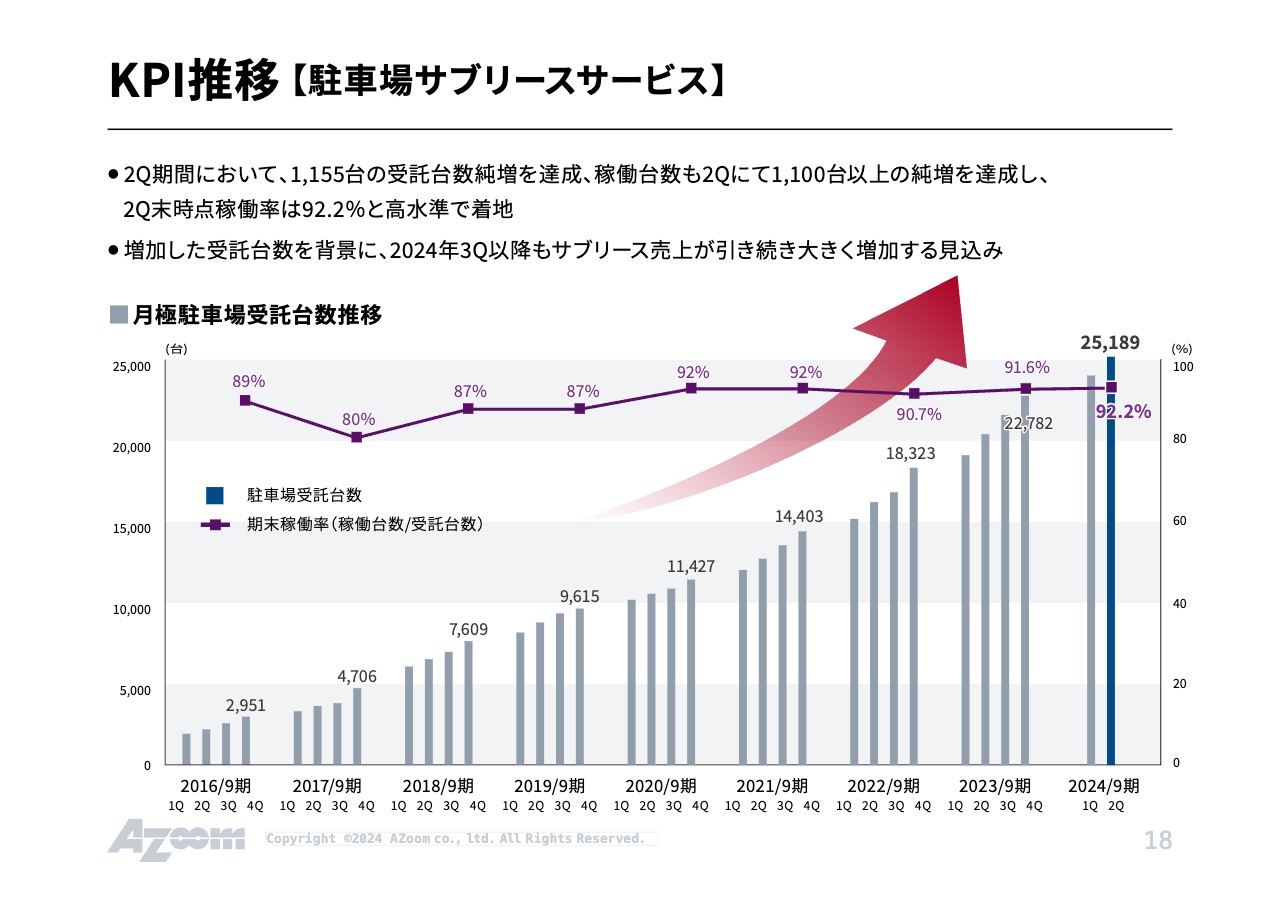

受託台数です。前期は前々期末から4,500台弱を積み上げました。今期も中間時点で2,400台前後の増加となっています。これは通期換算で4,500台前後の積み上げで、今期計画の3万台に対して非常に確度の高いところで推移していると考えています。

企業理念

我々はミッションを「世界から『もったいない』をなくそう」とし、「世の中の遊休資産を活躍する資産に」をビジョンに事業活動を展開しています。

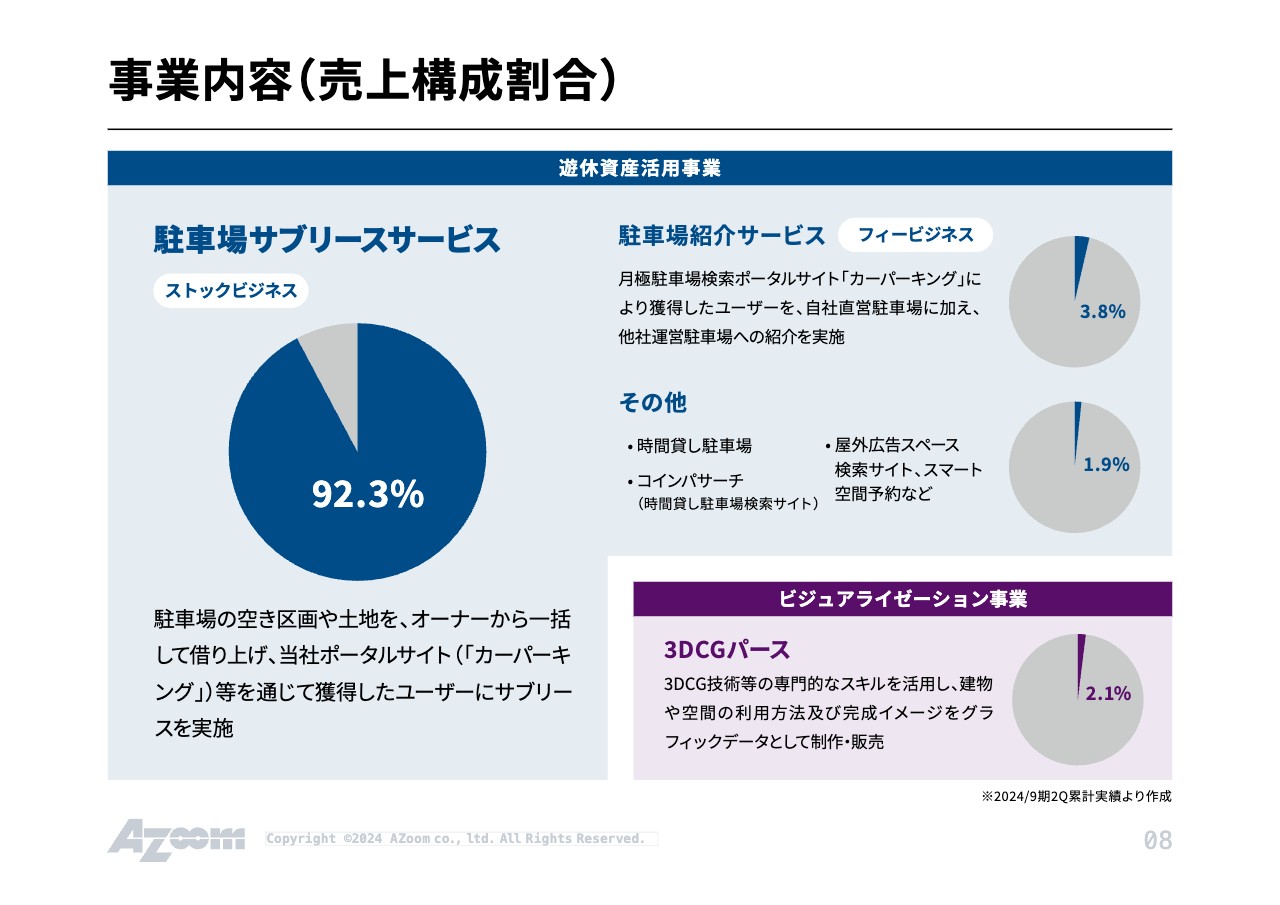

事業内容(売上構成割合)

現状の事業構成です。全体の売上高の92.3パーセントが駐車場サブリースサービスによるものです。これを基本的にはストックビジネスと呼んでおり、毎月の賃料収入によって、非常に安定した売上が実現できています。

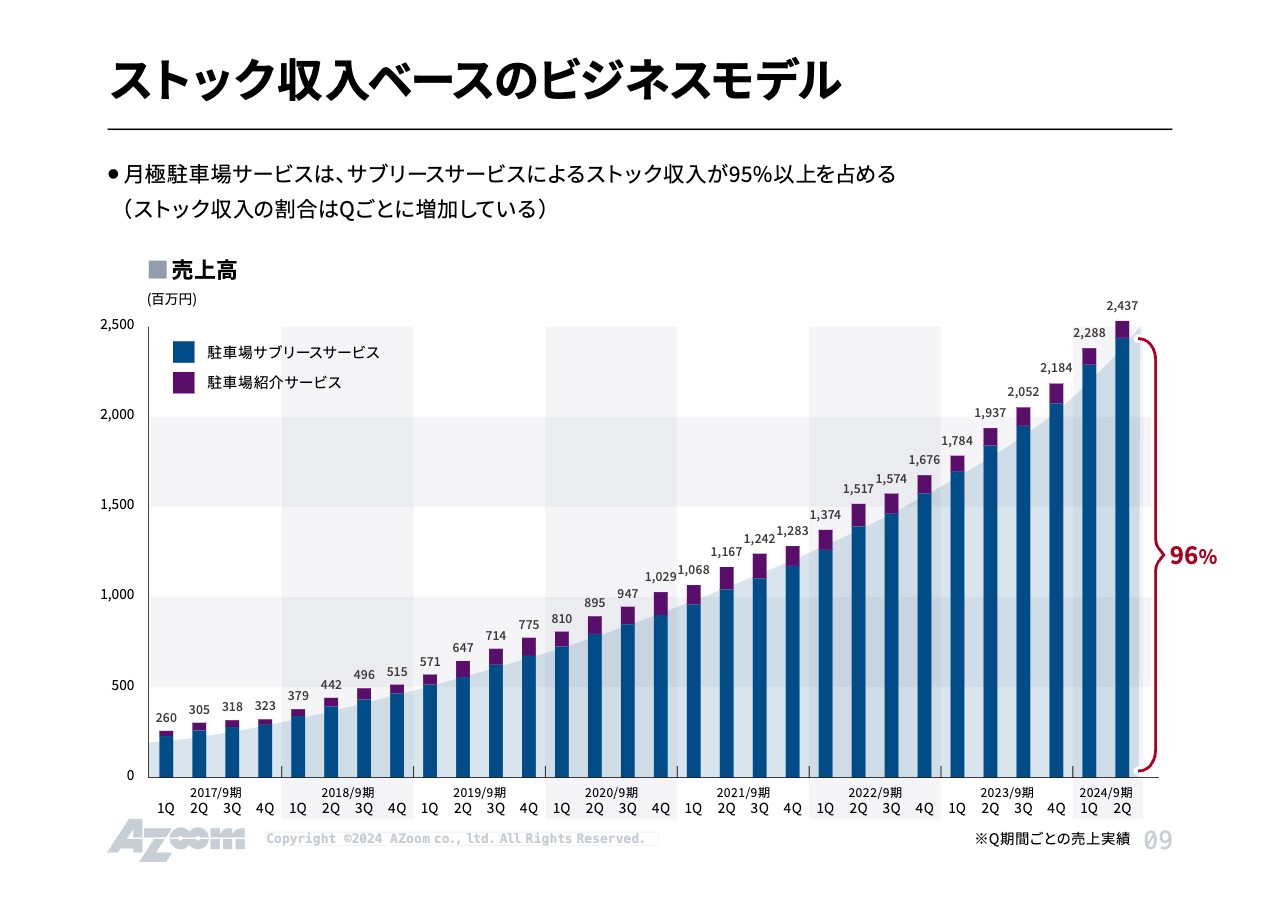

ストック収入ベースのビジネスモデル

スライドのグラフは、月極駐車場関連売上高に対する駐車場サブリースサービスのシェアを表しています。直近の第2四半期は約96パーセントが賃料収入による収益で、非常に安定した成長を示しています。

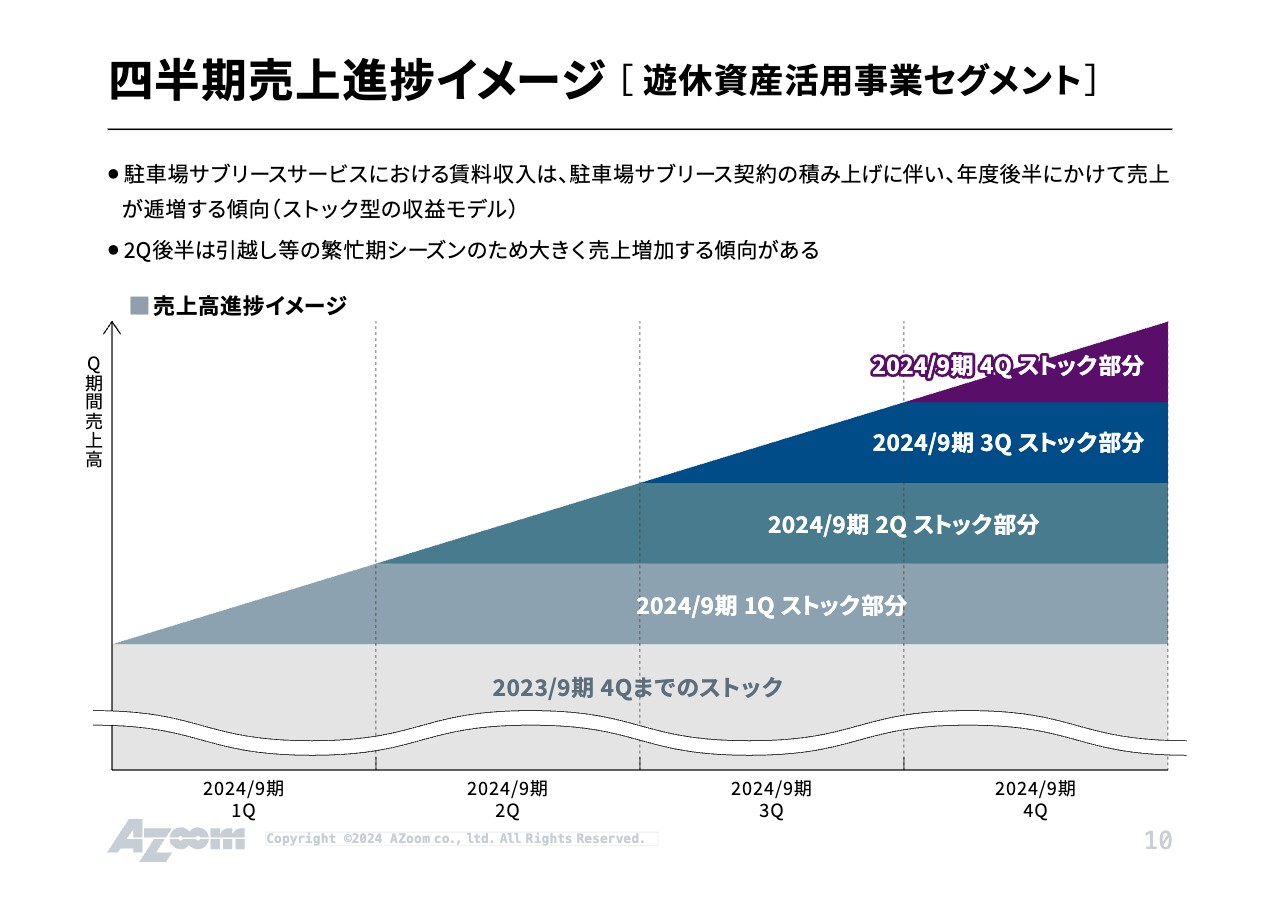

四半期売上進捗イメージ[遊休資産活用事業セグメント]

四半期ごとの売上進捗のイメージです。第1四半期に取得した物件は、通期で売上に寄与し、第2四半期に取得した物件は第2四半期以降に寄与します。第4四半期まで1年分が積み上がるため、下期に売上・利益が伸びていくモデルです。

不動産テックへの取り組み

我々は従前より不動産テックに取り組んでいます。スライドの「Transaction」「Valuation」「Operation」の部分について、テクノロジーを使って最大限の効率化を図っています。

IT活用[ニーズ可視化]

ニーズの可視化についてです。スライドのヒートマップの図は、駐車場の問い合わせ数を表しています。問い合わせが多い部分を可視化しており、エリアごとの需給の状態が視覚的に把握できるようにしています。

IT活用[業務効率化の推進]

IT活用です。我々は今、日本とベトナムにエンジニアの子会社があり、合わせて80名前後のエンジニアを抱えています。内製の開発も非常に多く、例えば「クラウドサイン」のような電子押印のシステムも自社で作成しています。最近では、決済や押印の部分もすべて自社開発して運営しています。

当然、「CarParking」等の主力サービスもすべて内製であり、本業以外の事業効率化の部分でもITを最大限活用している状況です。

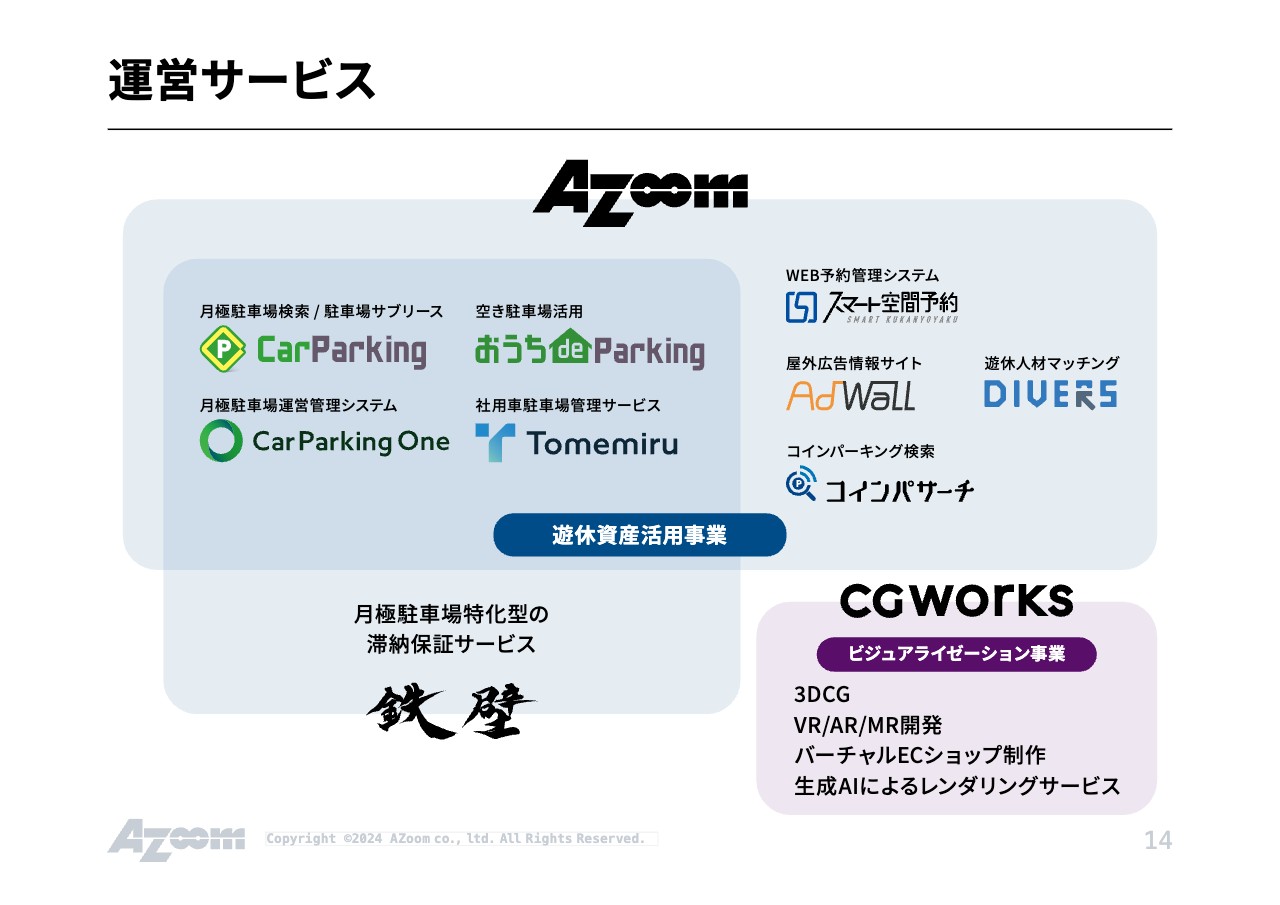

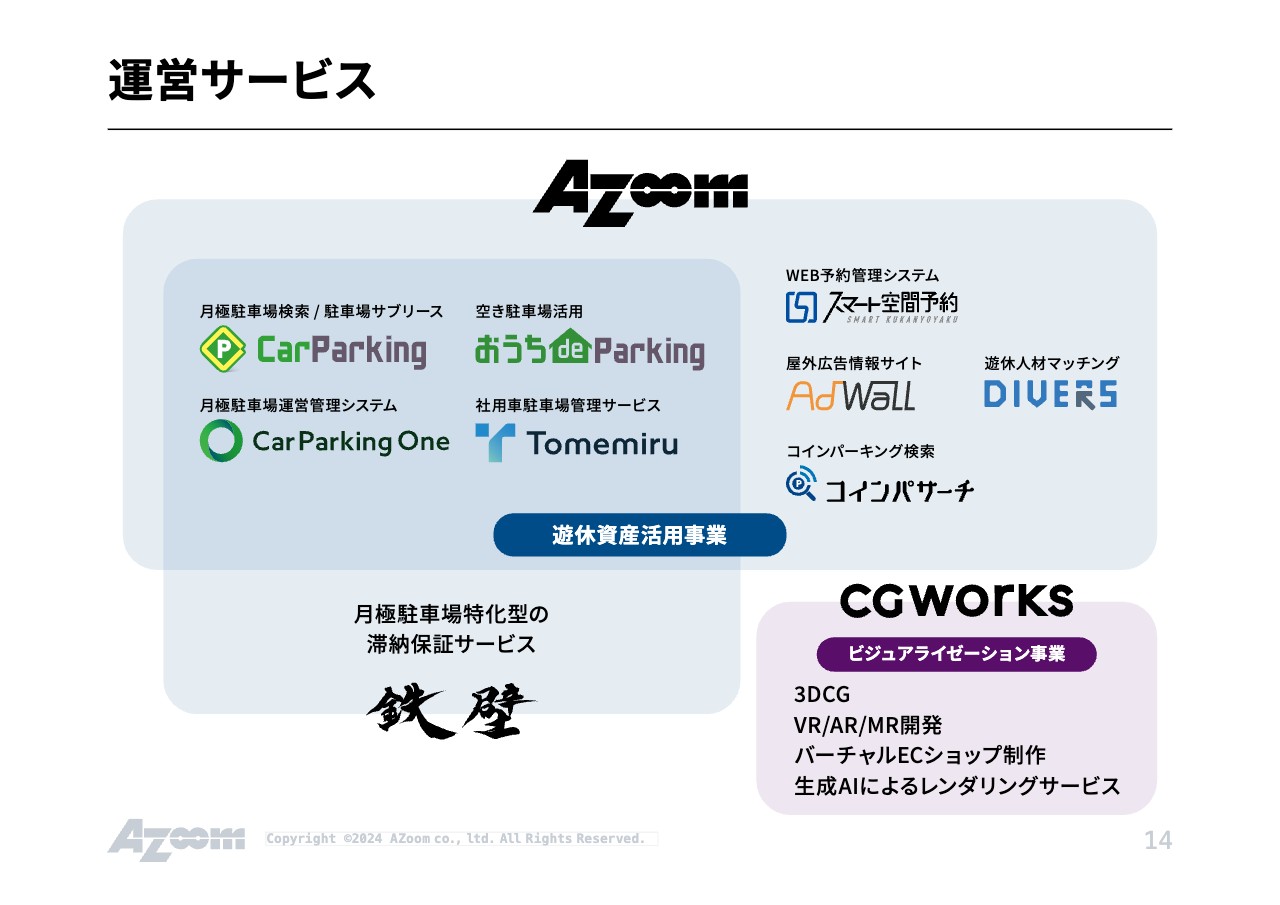

運営サービス

運営サービスです。もともとは「CarParking」から始まった事業ですが、いろいろなところに派生しています。

「CarParking One」という月極駐車場の運営管理システムは、最近上場したハッチ・ワークと類似した事業モデルで、「Tomemiru」は社用車の駐車場管理サービスです。また、駐車場の賃料の滞納保証サービス「鉄壁」も始まっているほか、WEB予約管理システム「スマート空間予約」も、ようやく成長軌道に乗り始めたところです。

さらに、毛色は違いますが、CGworksという3DCGを作る子会社を持っています。

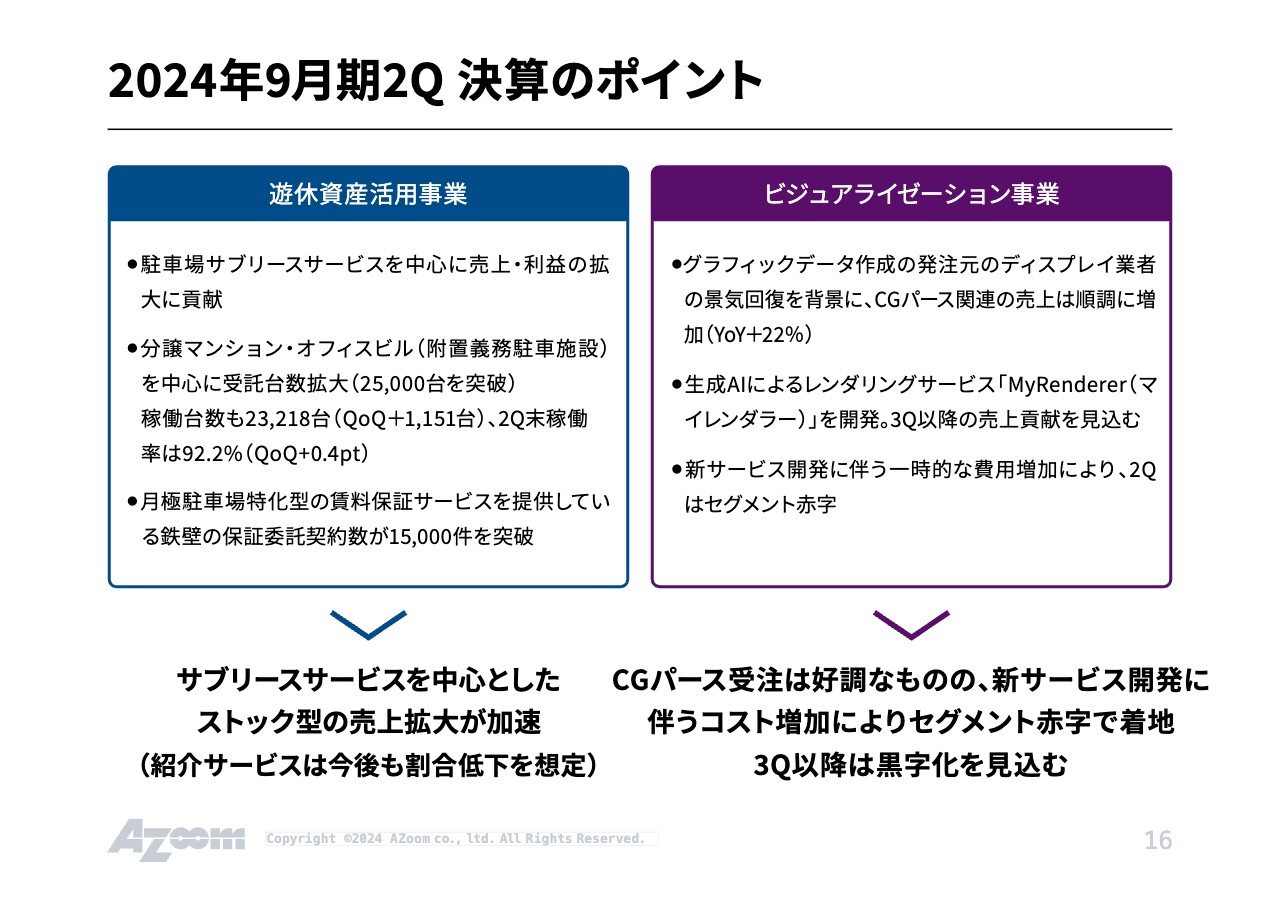

2024年9月期2Q 決算のポイント

我々のセグメントは、遊休資産活用事業と、CGworksのビジュアライゼーション事業の大きく2つに分かれています。売上の大半は遊休資産活用事業で、駐車場サブリースサービスを中心に、売上・利益は堅調に推移しています。

また、受託台数は分譲マンション・オフィスビルを中心に2万5,000台を突破しています。稼働台数も2万3,000台を超え、過去最大となっています。賃料保証サービスの「鉄壁」は、委託契約数が1万5,000件を突破したところです。

ビジュアライゼーション事業に関しては、今年3月に「MyRenderer(マイレンダラー)」をリリースし、営業活動の真っ最中です。こちらも第3四半期以降の売上貢献を見込んでいます。

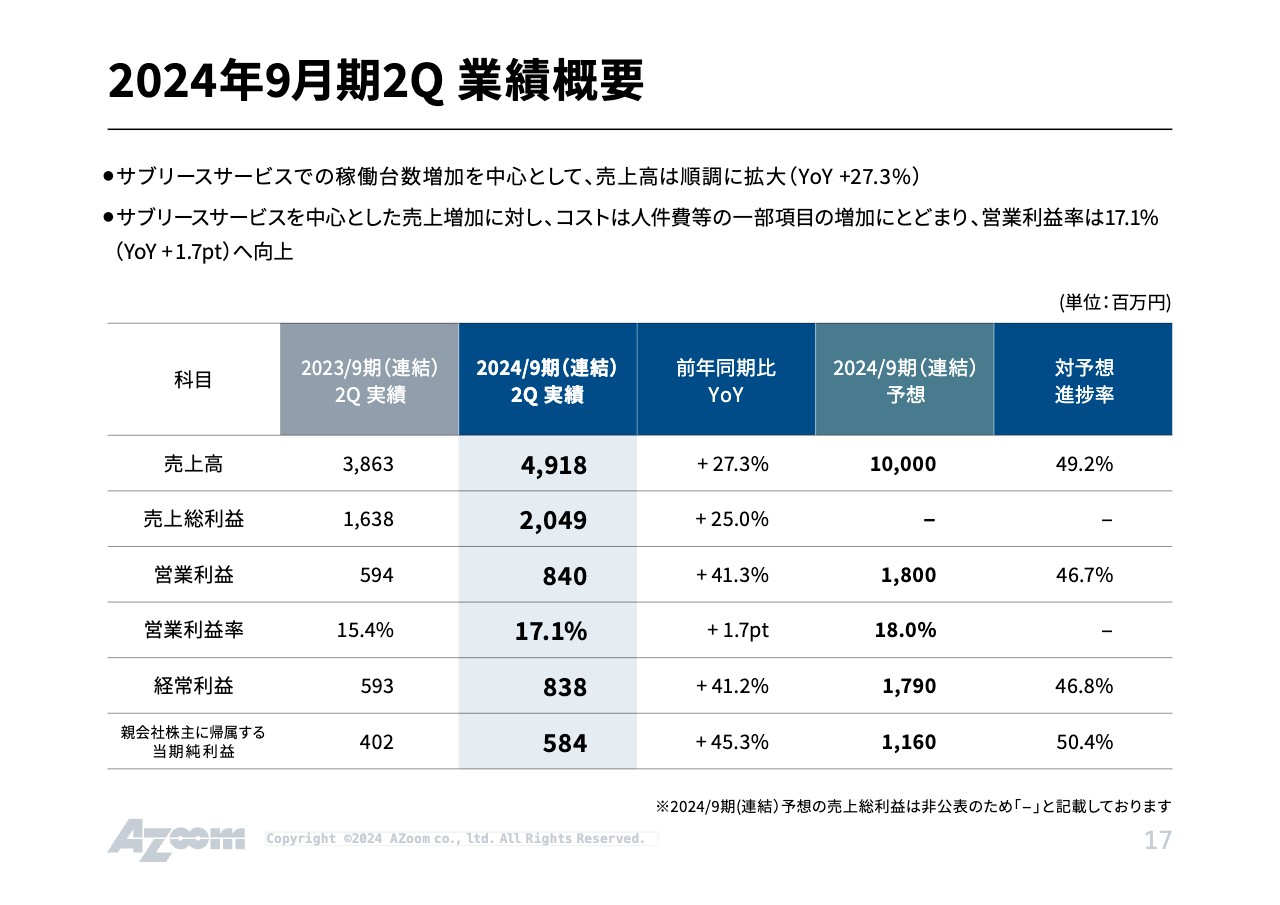

2024年9月期2Q 業績概要

2024年9月期第2四半期の業績概要です。売上、売上総利益、営業利益ともに前年同期比で増加しています。上期の営業利益率は17.1パーセントです。

KPI推移【駐車場サブリースサービス】

我々が大事にしているKPIの推移です。受託台数は順調に推移しており、2万5,000台を超えたところです。稼働率も92.2パーセントと、92パーセント以上を維持しています。新規の受託をしながらしっかりとリーシングでき、稼動も高い状態です。

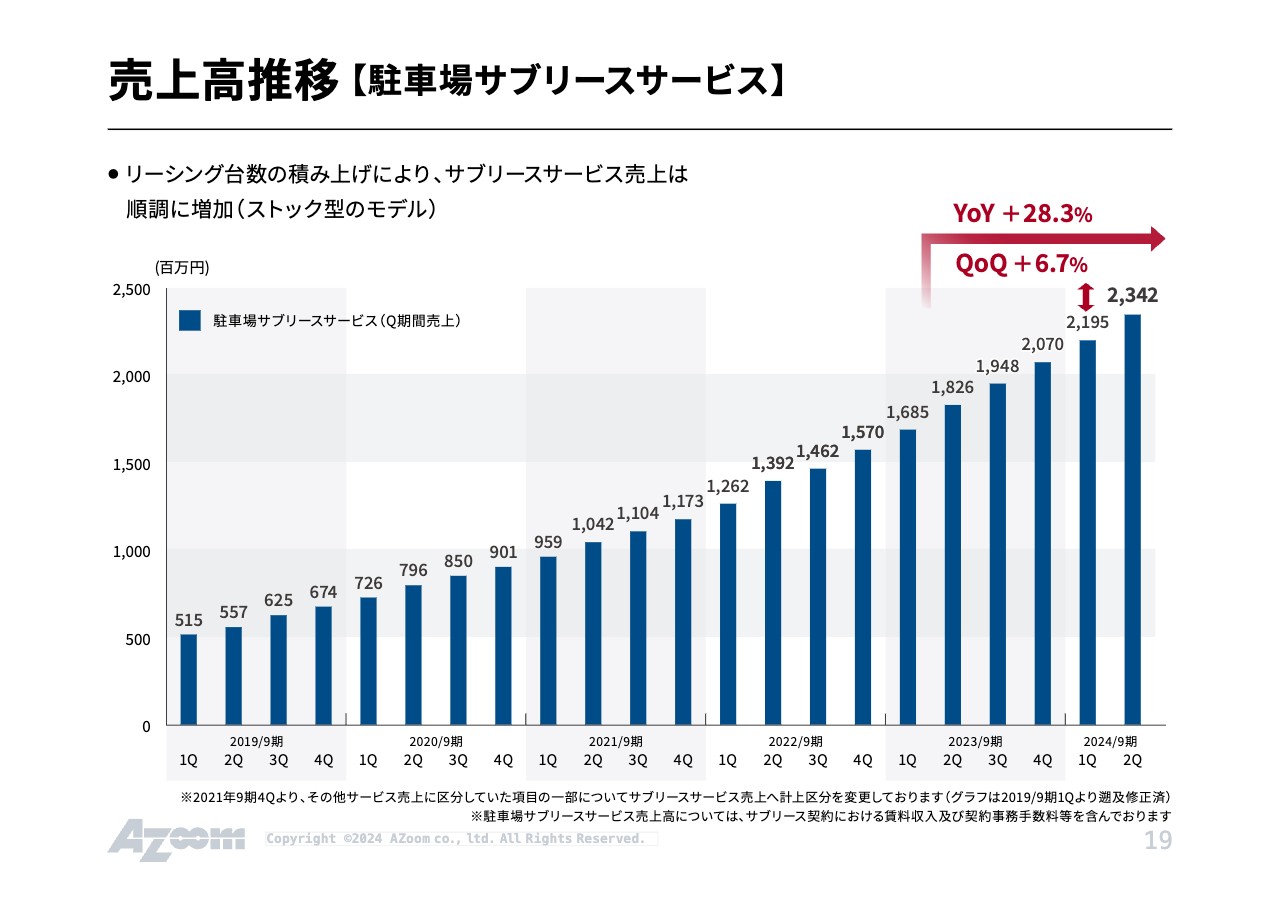

売上高推移【駐車場サブリースサービス】

駐車場サブリースサービスの売上高は、QoQで順調に増加しています。

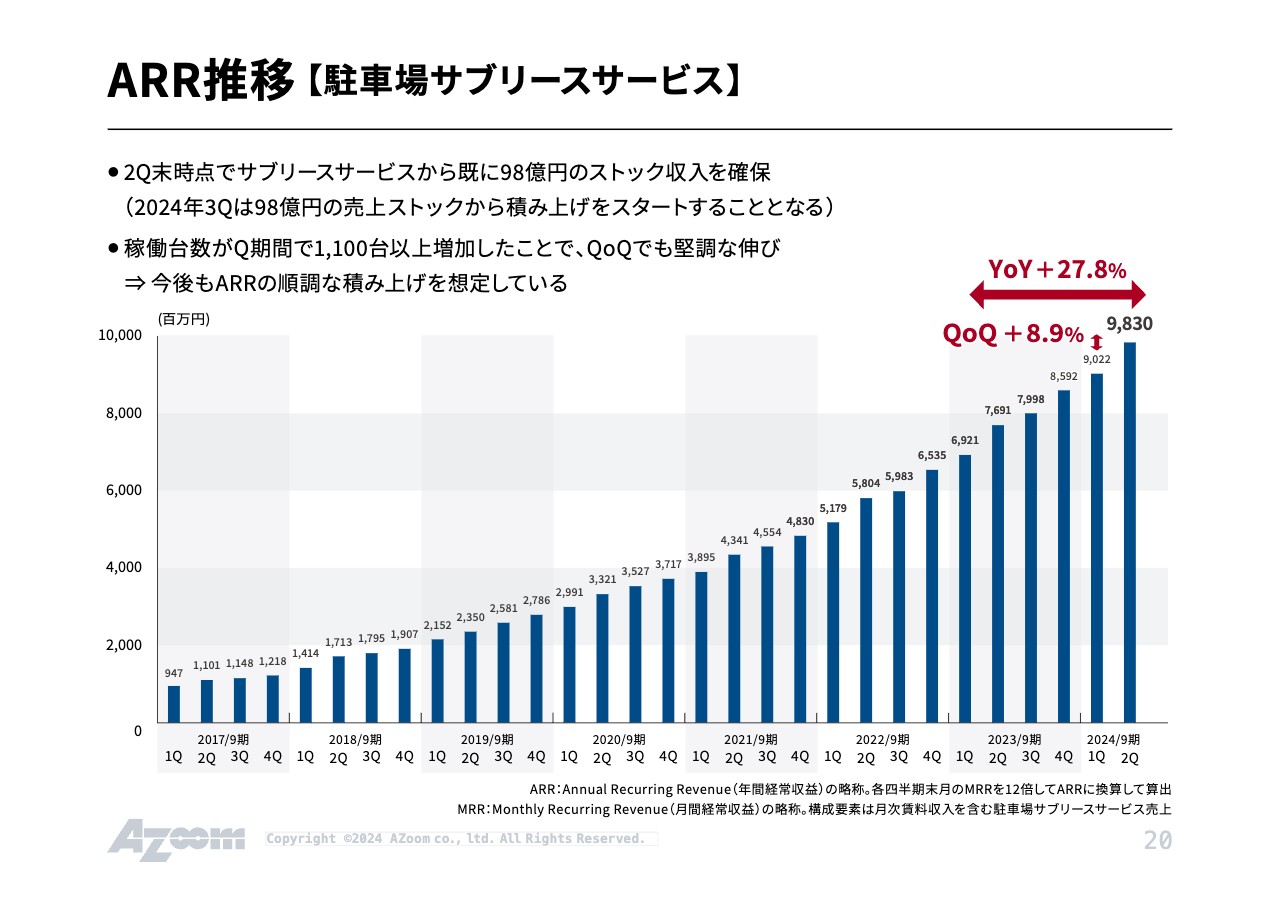

ARR推移【駐車場サブリースサービス】

ARRの推移です。ARRは第2四半期末時点で98億円を突破し、おそらく第3四半期末には100億円を突破できるのではないかと考えています。

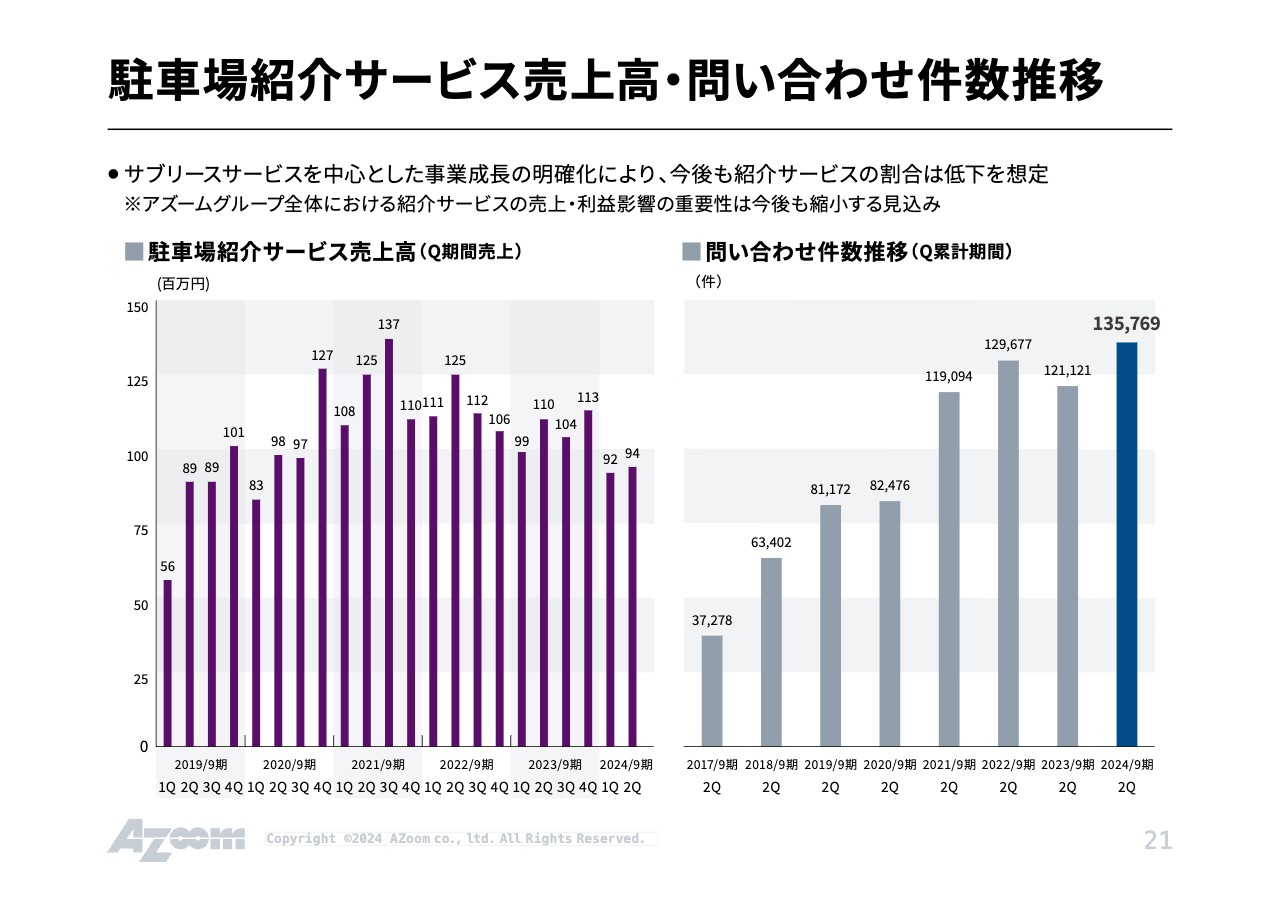

駐車場紹介サービス売上高・問い合わせ件数推移

駐車場紹介サービスです。我々は他社の物件に対して駐車場等を紹介し、手数料の収益を受け取っています。スライドは、その紹介サービスの売上高と問い合わせの推移です。

やはり賃料収入が売上の非常に大きな要素となっており、手数料の重要性は年々下がっていくと考えています。直近の売上高は9,400万円で、ほぼ横ばいが続いています。反対に受託物件が増えることにより、問い合わせに対し、我々の物件での契約(サブリースサービス売上)が非常に増えている状況です。

このように他の物件に紹介し、紹介料をいただくことがだんだんと減ってくることは、従前から認識しています。

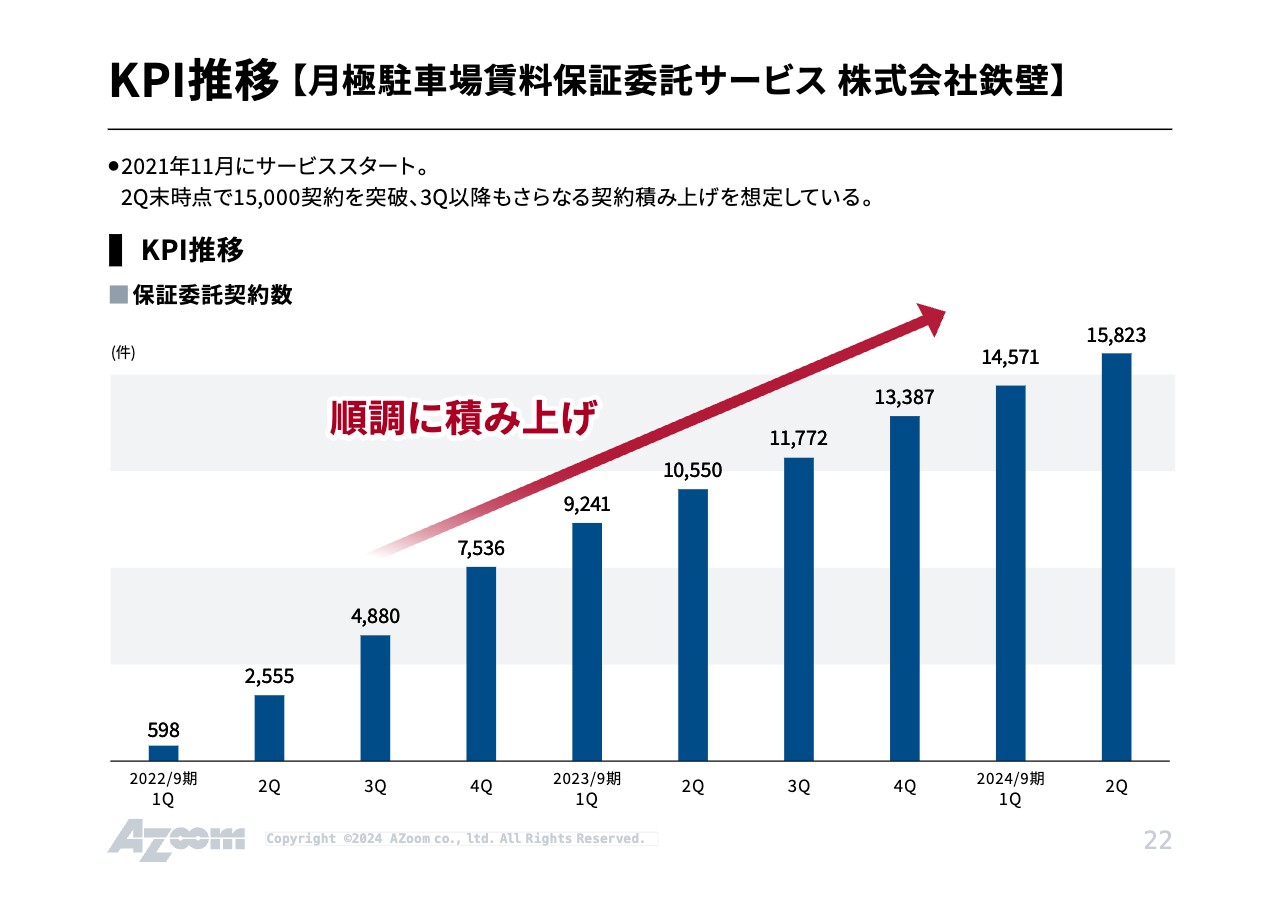

KPI推移【月極駐車場賃料保証委託サービス 株式会社鉄壁】

スライドは株式会社鉄壁について、賃料保証委託サービスの契約数の推移を表しています。もともとは、我々の直営物件のユーザーに対して賃料を保証していましたが、第2四半期から、我々のユーザー以外の契約が始まっているところです。

QoQの売上高・営業利益率の推移

QoQの売上高・営業利益率の推移です。この第2四半期は引越しシーズンで、通常より若干手数料収益が伸びる傾向にあるものの、今期はそこまで伸びていません。そのような中で営業利益率18.1パーセントを維持でき、非常にポジティブに捉えています。

その背景には、会社のサイズが大きくなったことによって、効率が良くなってきたことがあります。

2024年9月期2Q セグメント別業績概要

第2四半期のセグメント別の業績概要です。ビジュアライゼーション事業は、中間で70万円ほどの赤字で着地しています。これから新規事業の芽を伸ばすことによって、通期ではしっかりと黒字化できるよう進めていきます。

2024年9月期2Q 営業利益増減要因[前年同期比]

2024年9月期第2四半期の営業利益の増減要因です。増加要因の大半は賃料収入で、8億9,500万円を積み上げました。そちらと合わせて、駐車場オーナー等への支払賃料6億3,500万円のマイナス要因があり、その差分が我々の営業利益の積み上げとなっています。

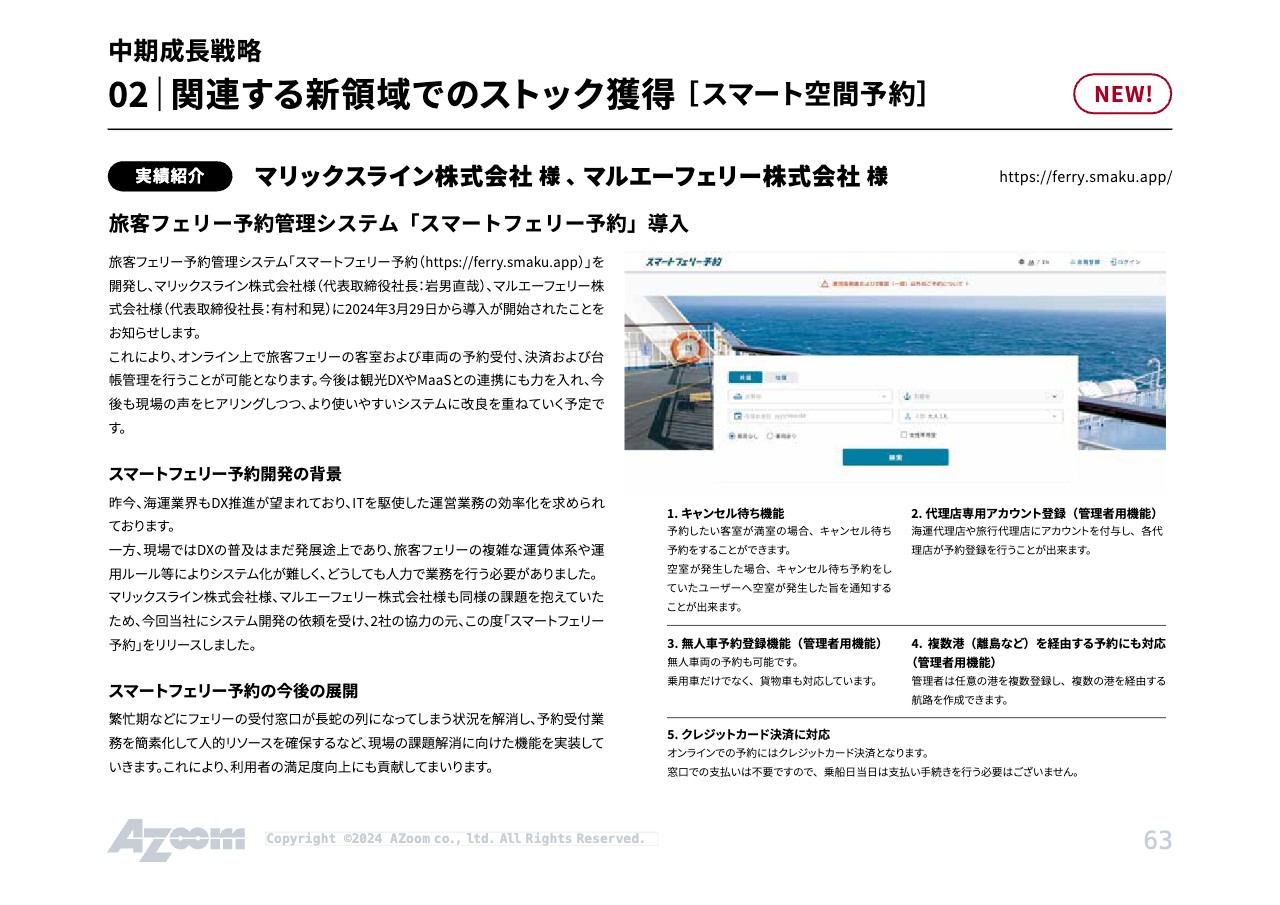

「その他のサービス関連」という粗利がありますが、今回ここに入っているのはプレスリリースした旅客フェリー予約管理システム「スマートフェリー予約」等による収入です。こちらは我々の既存サービスを利用してカスタマイズするシステム開発案件で、足元で非常に増えてきています。

今までの駐車場関連事業による利益以外で、このような分野での利益の積み増しがあり、下半期も同様に進んでいます。

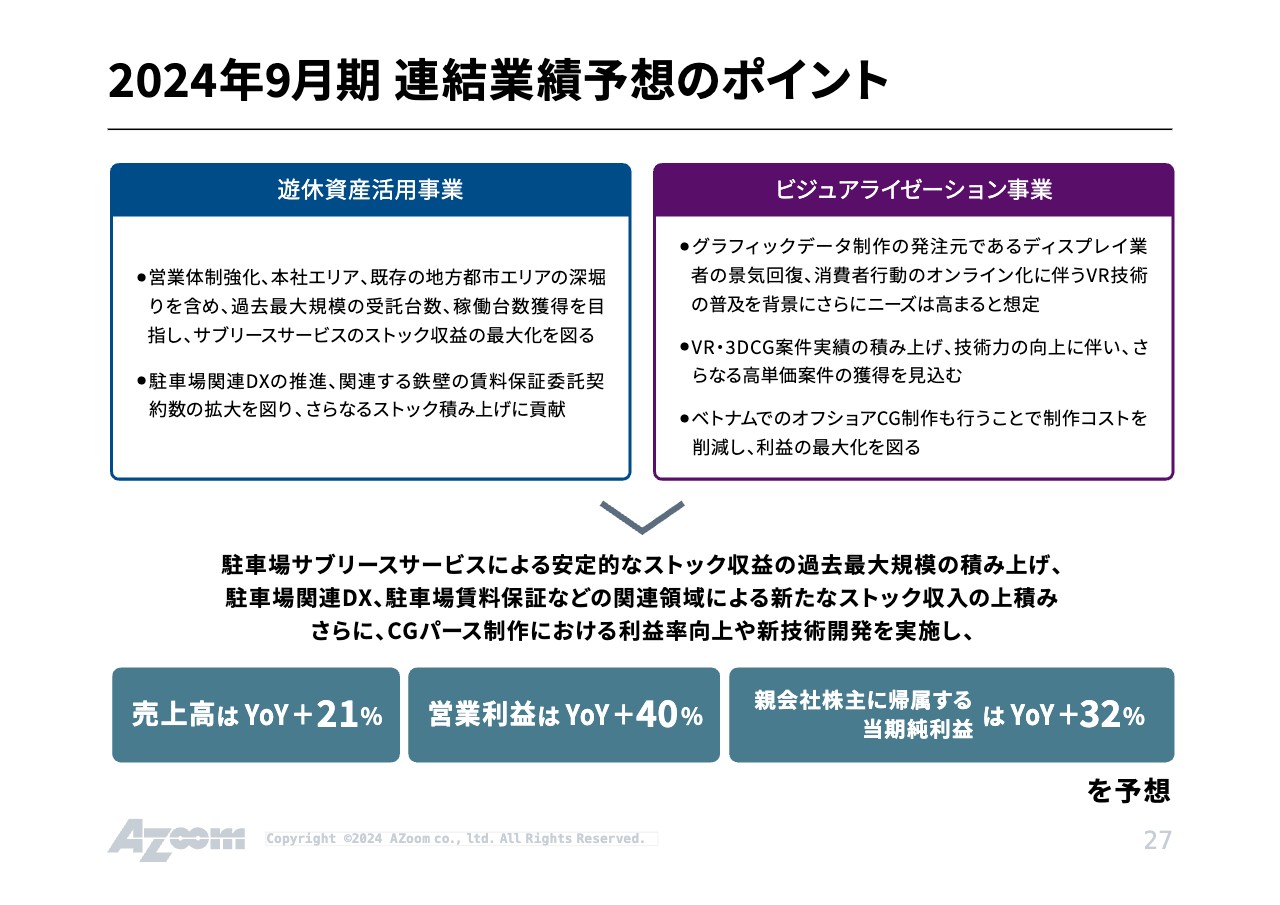

2024年9月期 連結業績予想のポイント

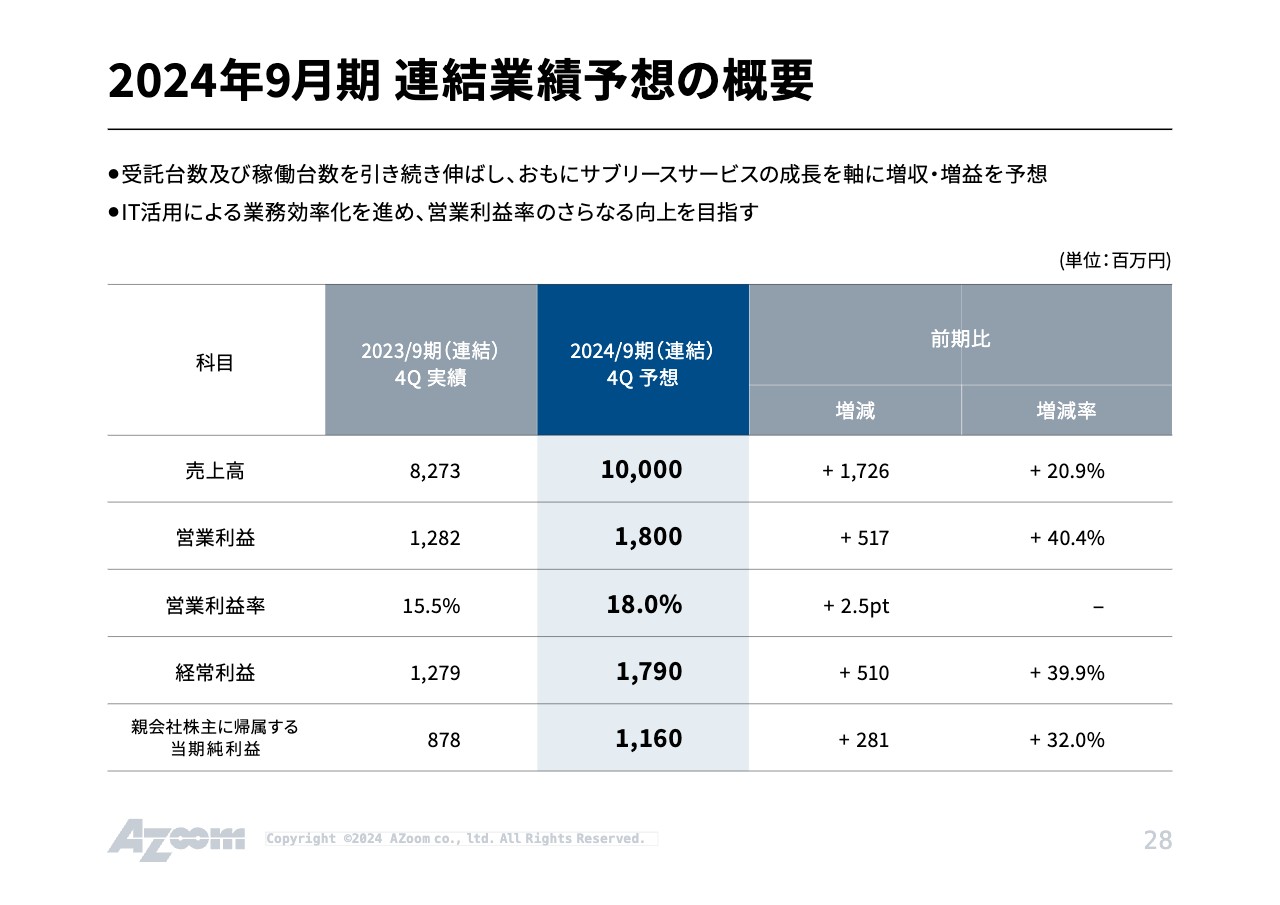

連結業績予想のポイントです。YoYで、売上高は21パーセント増、営業利益は40パーセント増、当期純利益は32パーセント増を予想しています。

特に営業利益の40パーセント増は、ここ3年ほどずっと守ってきた成長ラインですので、2025年もしっかりと維持していきます。

2024年9月期 連結業績予想の概要

スライドは、通期の連結業績予想の概要です。

2024年9月期 連結業績予想の概要[営業利益増減要因]

営業利益の増減要因です。予想ベースの数字となっています。

売上高の推移

売上高の推移です。今期は確実に100億円を突破する目標で、事業を成長させていきます。

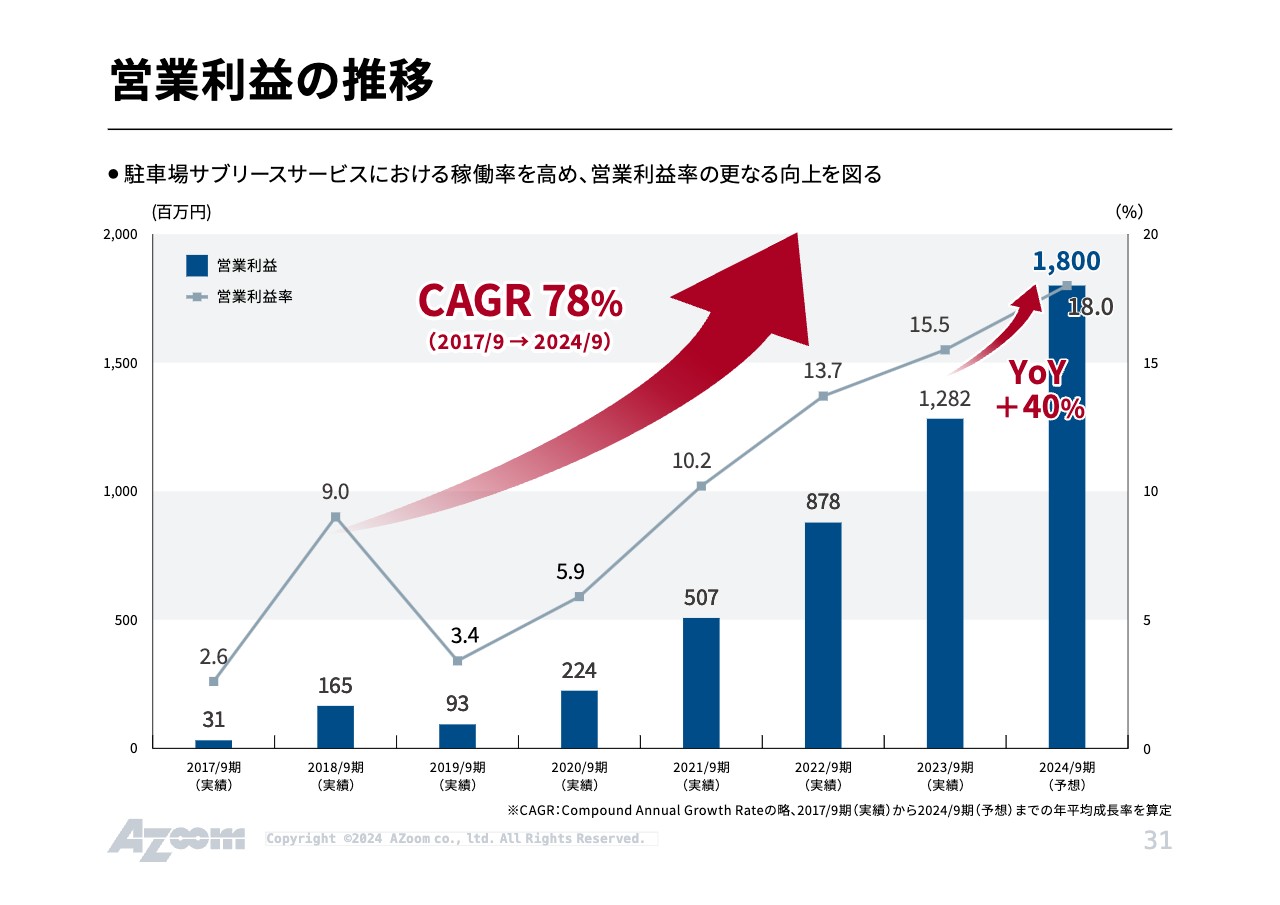

営業利益の推移

営業利益の推移です。今期の通期目標は、先ほどの売上高100億円に対して、営業利益率18パーセントとなる18億円を目指しています。

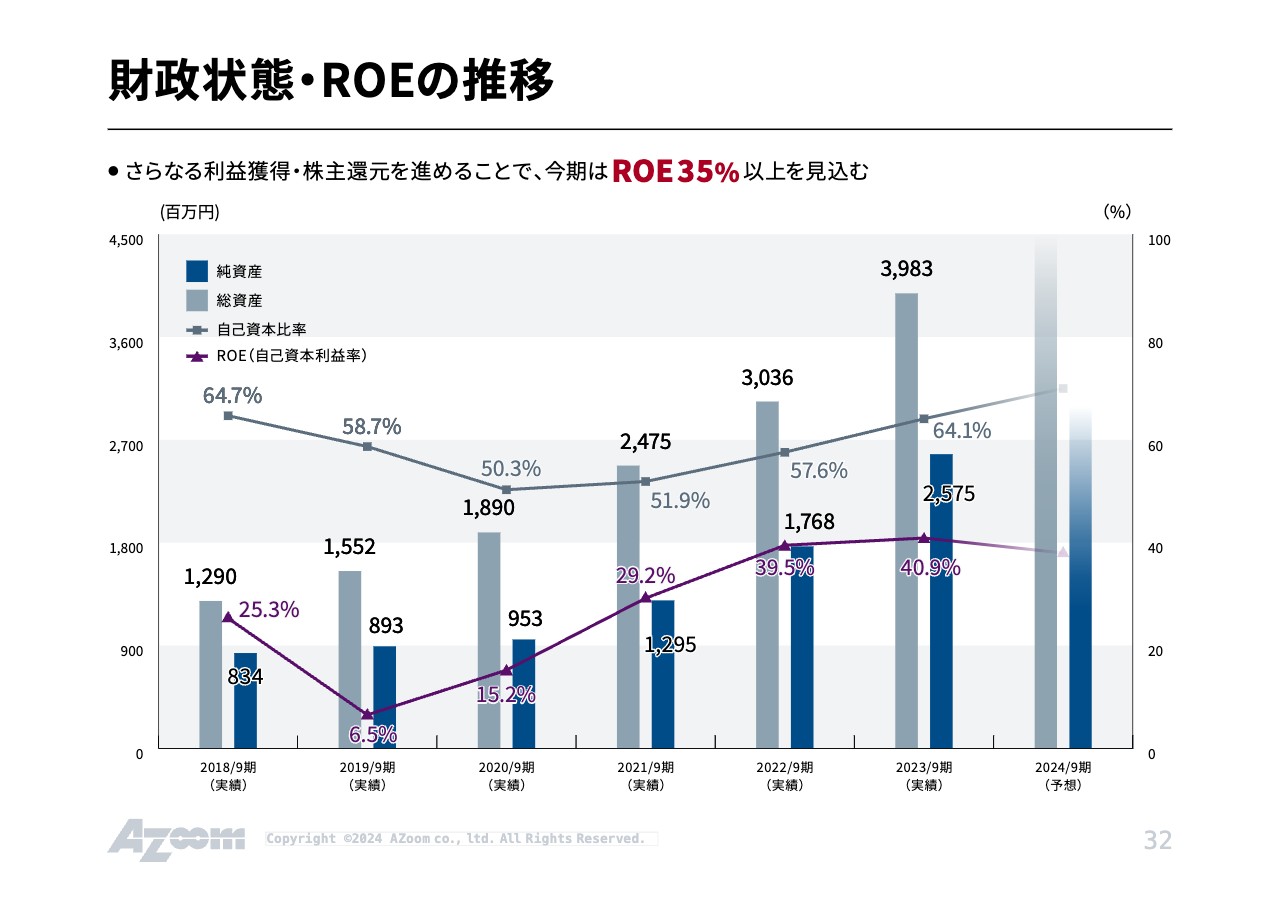

ROEの推移・財政状態

我々はROEも非常に重視しており、今期は35パーセント以上を見込んでいます。徐々に純資産も積み上がっていますが、利益を伸ばしつつ、昨年・一昨年の水準よりは若干落ちる見通しです。

配当予想について

配当予想についてです。1株あたり25円で、配当性向12.7パーセントを予想しています。

我々は今、特にプライム市場上場を視野に入れて活動しているため、あまり資本を流出させずに、最低限の配当を実施するバランスで進めていこうと考えています。

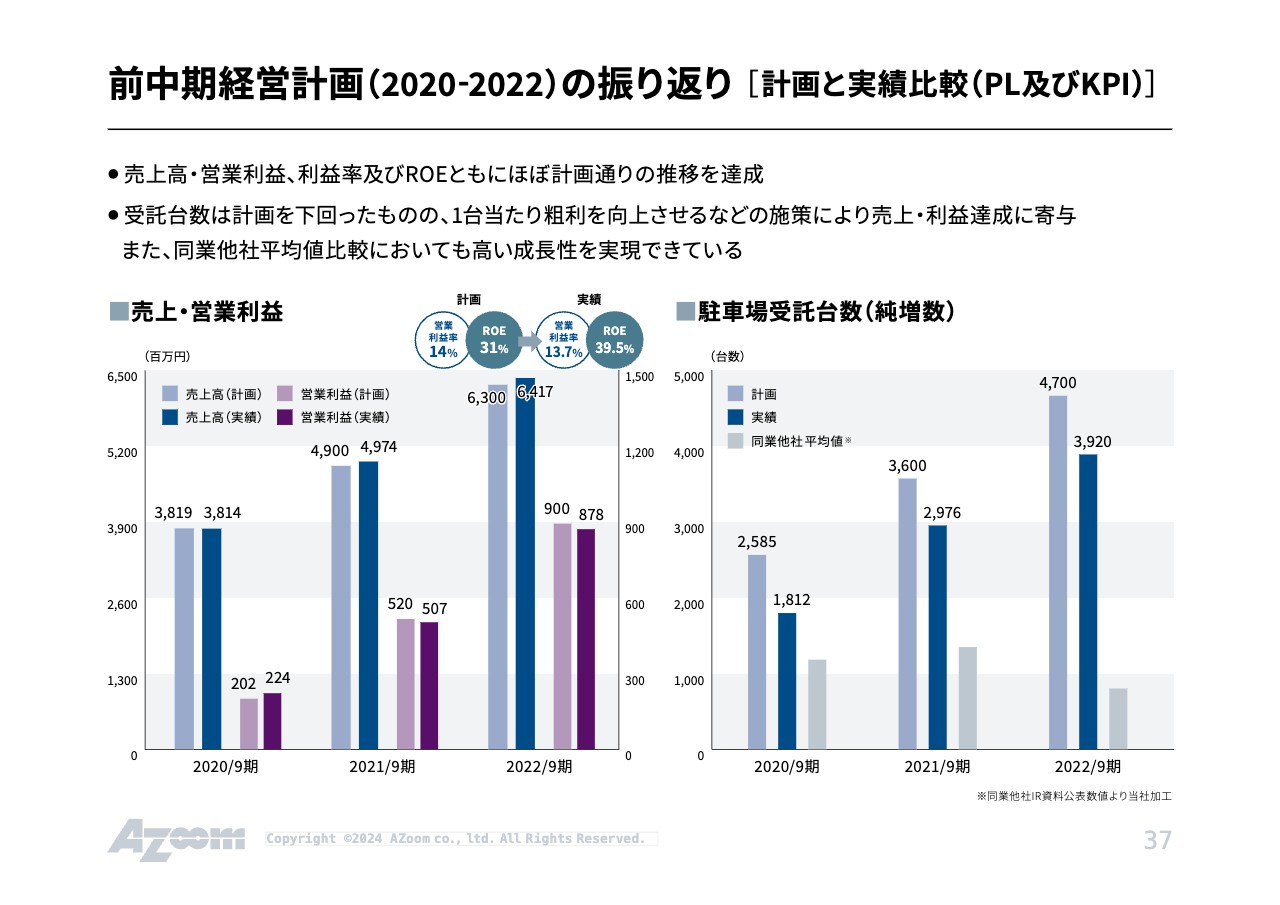

前中期経営計画(2020-2022)の振り返り[計画と実績比較(PL及びKPI)]

中期経営計画についてです。2020年から2022年の3ヶ年でも、売上高・営業利益ともに予想どおりの実績を達成してきています。2023年以降も、しっかりと計画に合わせていきたいと考えています。

今後の方向性[上場から現在までの歩み]

我々のビジネスはIPO時から変化し、多岐にわたるかたちになってきていますが、基本的には駐車場など遊休不動産を軸にした事業を展開しています。今後もこちらを進めていきます。

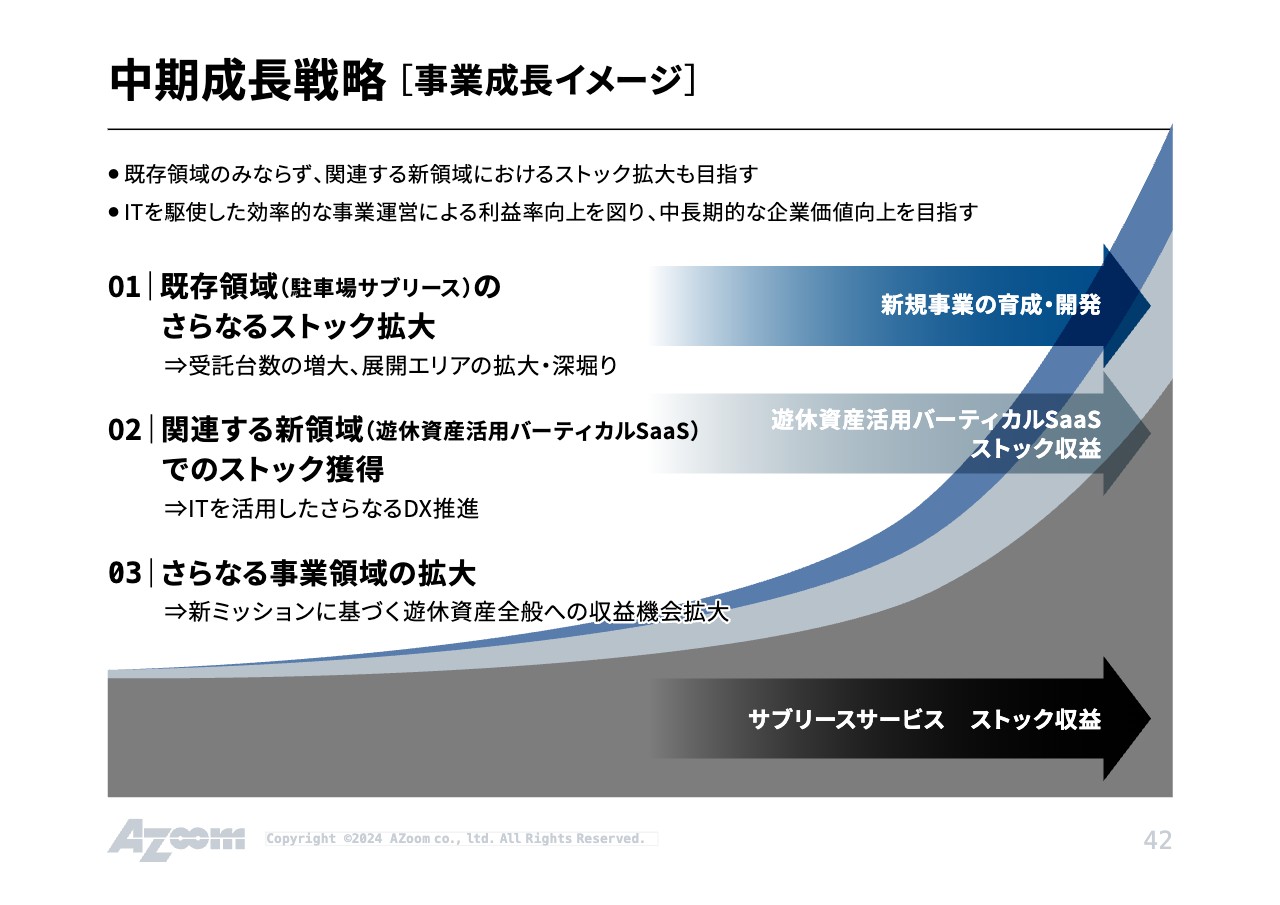

中期成長戦略[事業成長イメージ]

中期成長戦略です。附置義務駐車場の台数自体が全体で350万台以上ある状況で、我々の受託台数はまだ2万5,000台という水準です。ですので、既存領域には伸びしろがかなりあると見ています。

また、基本的には80名以上のエンジニアが常時在籍しているため、ITサービスを開発できるというリソースを活かしながら、関連する領域で新規事業を開発していきます。

さらなる事業領域の拡大として、領域は少し違いますが、「DIVERS」という人材紹介事業もすでに立ち上げています。立ち上がりは悪いものの、遊休資産全般の収益機会の拡大を目指していきたいと考えています。

01|既存領域(サブリース)のストック拡大[駐車場・自動車保有の動向]

既存領域(サブリース)のストックの拡大についてです。全体図をお伝えすると、今後、自動車自体の総数は人口減とともに徐々に減ってくると思います。しかし総数が減っていく中で、整備された駐車場は微増しています。

我々がターゲットとし、借り上げて収益化している「空き駐車場」という文脈においては、今後10年から20年は増え続けると考えています。

01|既存領域(サブリース)のストック拡大[成長ポテンシャル(TAM)]

スライドは、成長ポテンシャルのTAMの図です。以前作ったものですので、当社受託数は2.2万台になっていますが、我々のシェアはまだ微小ですので、既存事業の拡大だけでも十分に伸びしろがあると考えています。

01|既存領域(サブリース)のストック拡大[駐車場データベース拡充]

「CarParking」は引き続き、データベース拡充を進めていきます。ポータルサイトの優位性は、物件の掲載数だと考えているため、物件情報の数を効率的に集めるために、引き続き自社で開発した「coconi」を使って、駐車場情報の開拓を進めています。

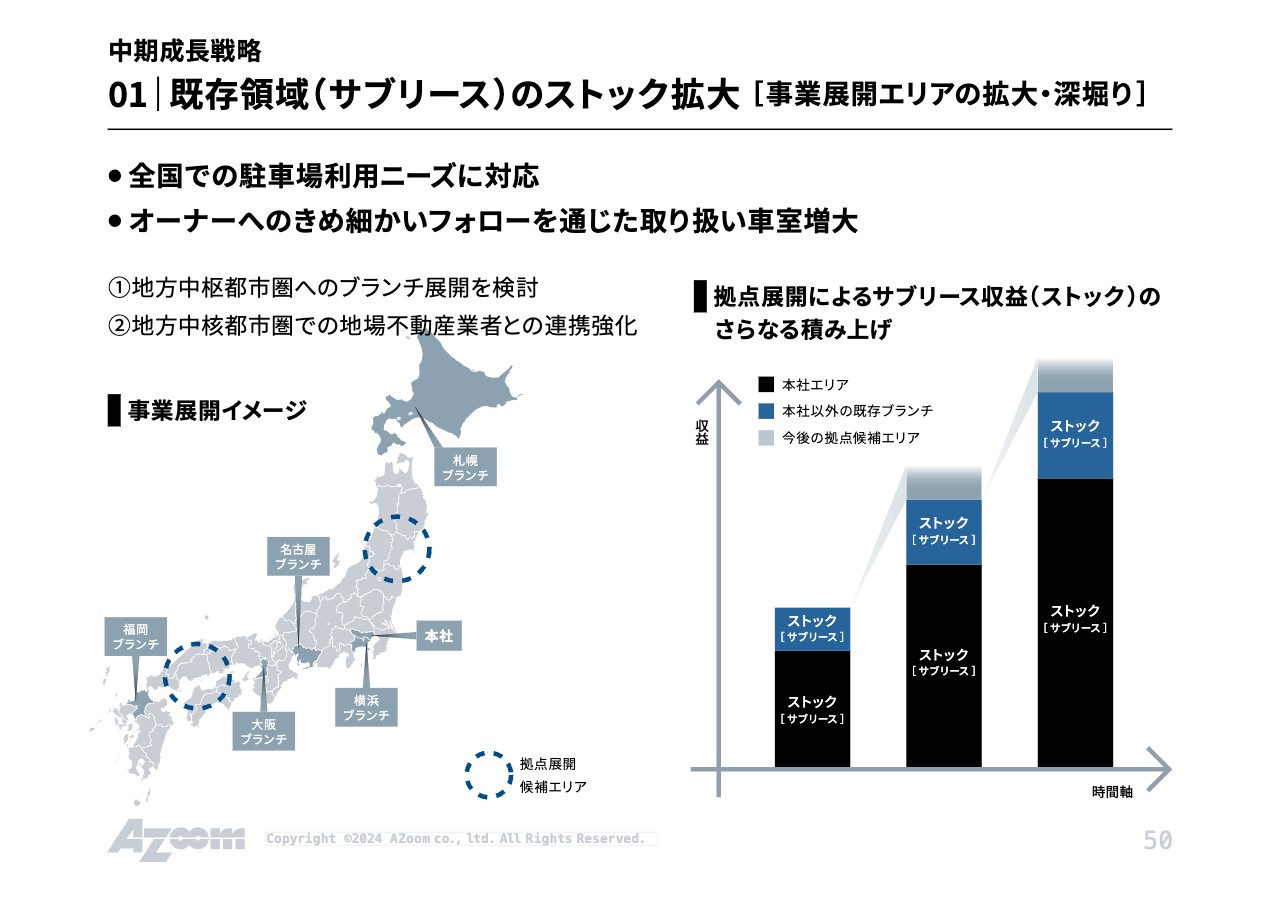

01|既存領域(サブリース)のストック拡大[事業展開エリアの拡大・深掘り]

事業展開エリアについて、スライドに書いてあるブランチがすべてです。現在、仙台や広島でも引き合いがあり、サブリースも数物件あります。

地元の業者と提携し、集客等は我々が行い、最終的な契約、引き渡しは地元の業者が行うというように、遠隔で取り組んでいる状況です。

東京の本社でも受託できる余地があるため、そちらをしっかり深掘りしていくことが、今は大事だと考えています。

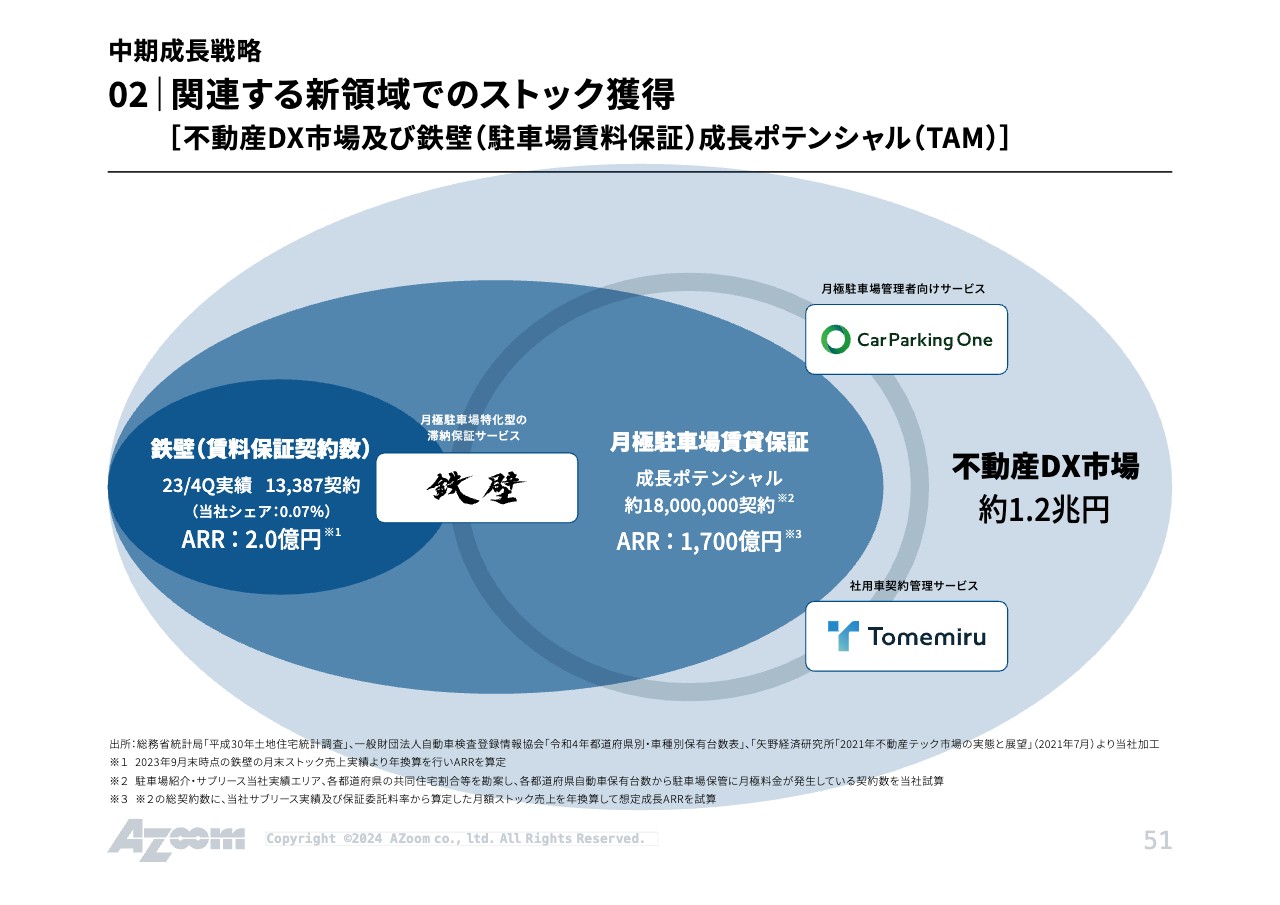

02|関連する新領域でのストック獲得[不動産DX市場及び鉄壁(駐車場賃料保証)成長ポテンシャル(TAM)]

スライドは「鉄壁」のTAMについてです。特に駐車場は、今まで滞納保証サービスといった領域がありませんでした。家には滞納保証をつけるのが当たり前になってきている中で、駐車場でもそれが常識になるのではないかと考え、いち早く参入しています。

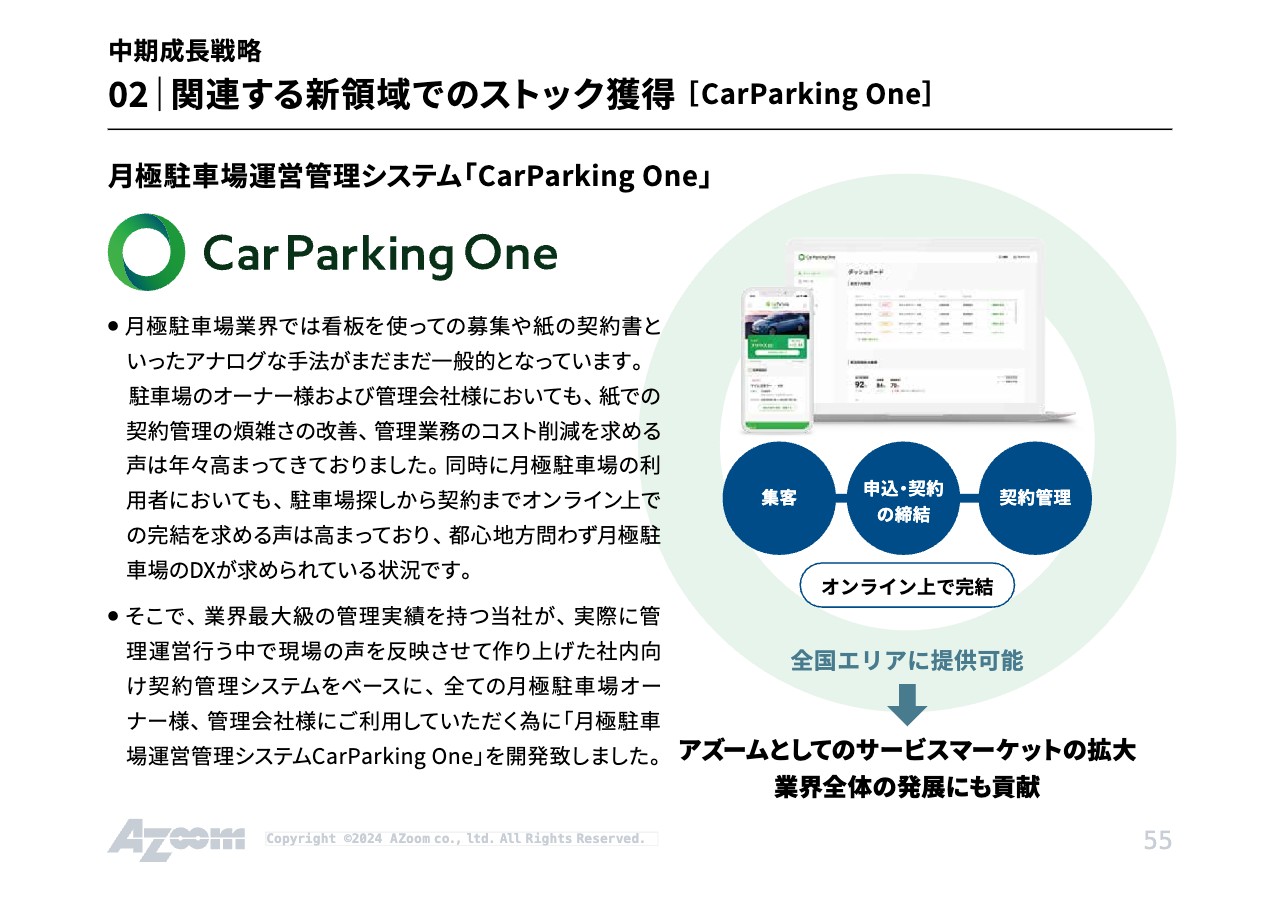

02|関連する新領域でのストック獲得[CarParking One]

「CarParking One」についてです。こちらは、先日IPOを実施したハッチ・ワークと同様の事業領域です。

02|関連する新領域でのストック獲得[CarParking One]

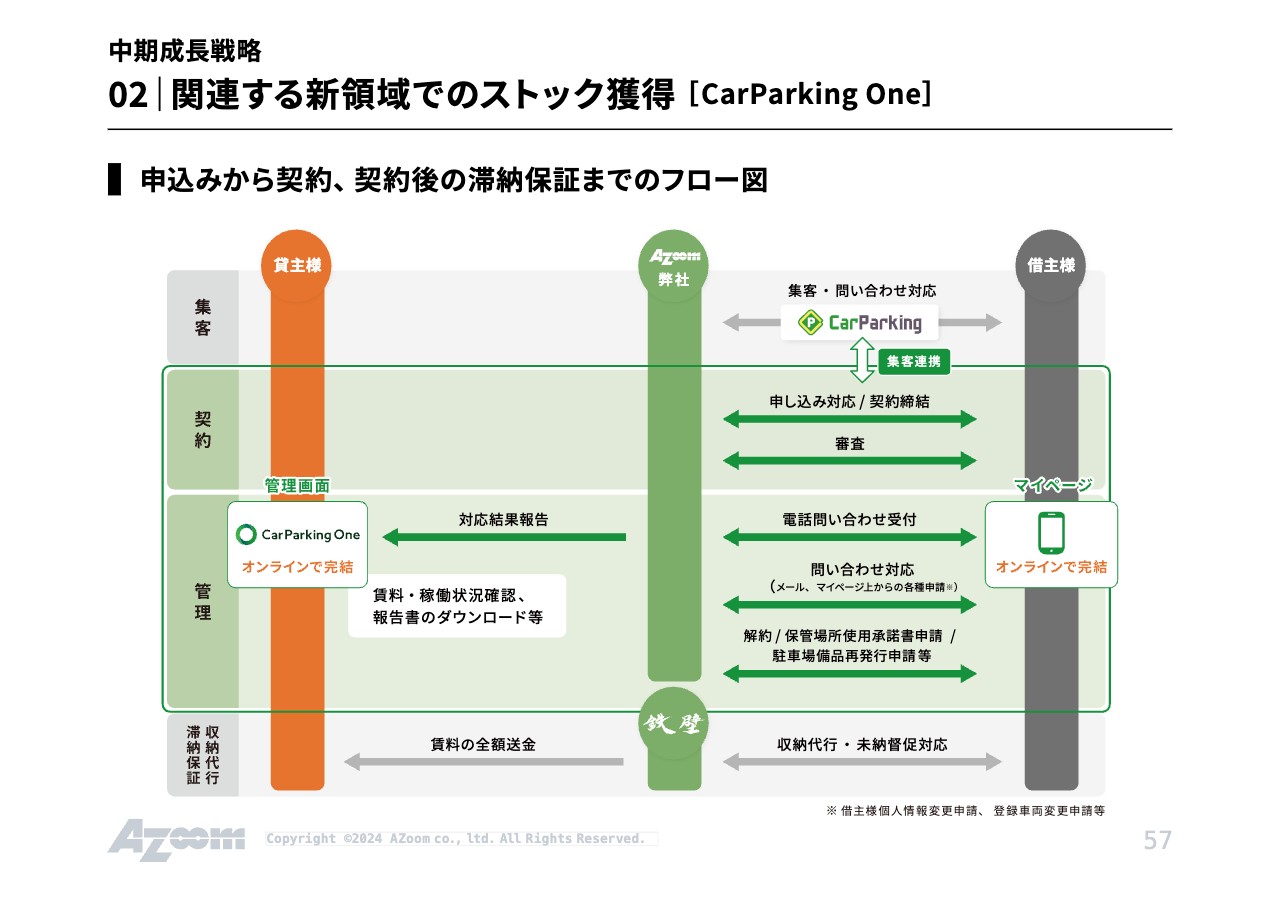

駐車場管理のフロー図です。スライドをご覧のとおり、ユーザーからの申し込みをすべてオンライン化しています。

ハッチ・ワークは、システム開発を外注ベースで行っていると思いますが、我々はすべて社内で開発してリリースしています。

サービスの内容やシステムの使いやすさについて、現時点では他社と比較して、まったく遜色ありません。集客まで入れると、むしろ我々の完成度のほうが上がっていると考えています。

02|関連する新領域でのストック獲得[Tomemiru(トメミル)]

社用車駐車場管理サービス「Tomemiru(トメミル)」についてです。こちらもナショナルクライアントからの引き合いが非常に多いです。社用車の管理は煩雑であり、総務もかなり苦労しているのが現状です。ここに我々が絡むことによって、業務が簡略化されます。

競合としては、ニーリーがあります。未上場ですが、資金調達をある程度している企業です。ただし、今のところは負けていないため、引き続き、確実にシェアを伸ばしていきたいと思います。

02|関連する新領域でのストック獲得[Tomemiru(トメミル)]

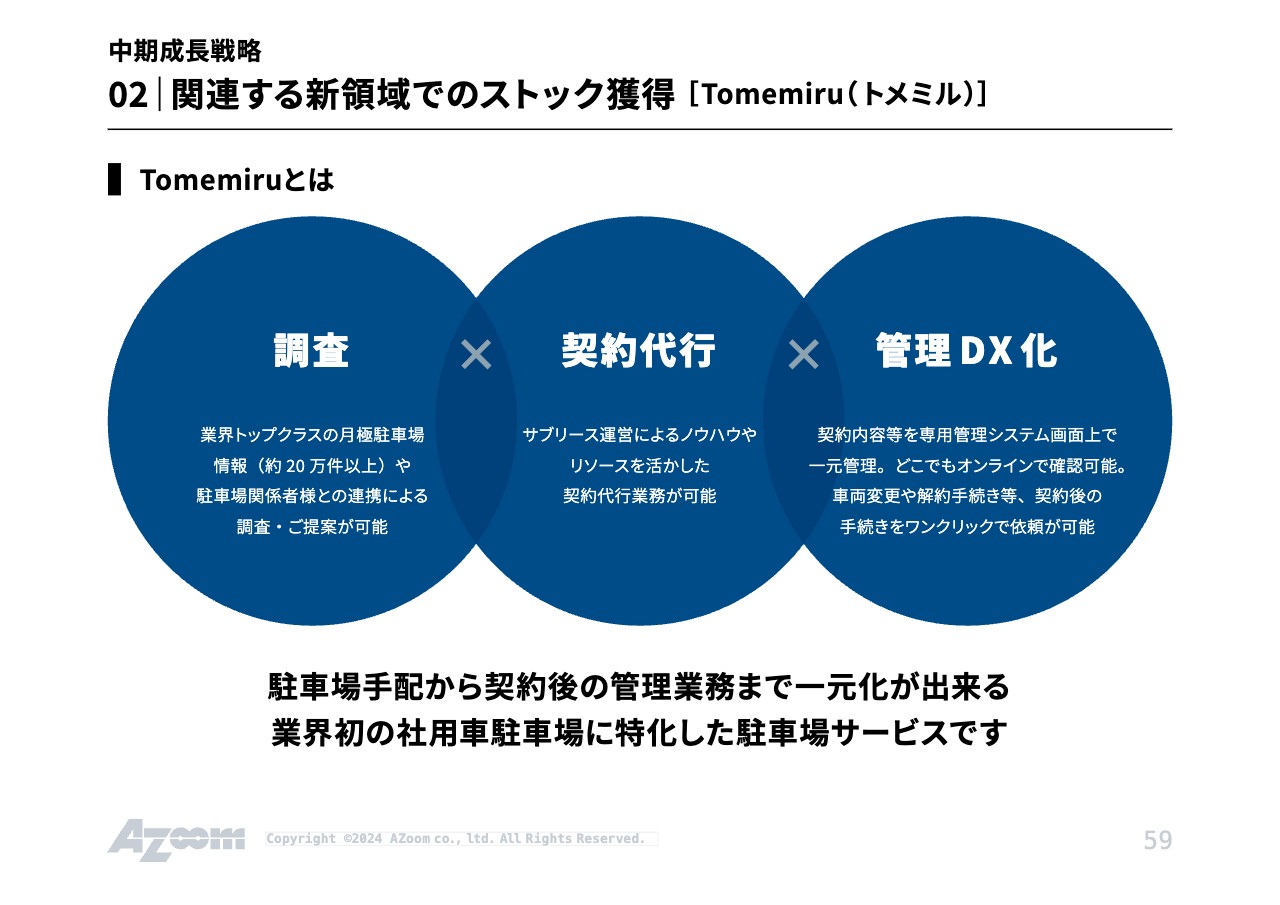

「Tomemiru」では、社用車の「調査」「契約代行」「管理DX化」がテーマになっています。社宅のほうは、社宅代行会社がいくつかありますが、駐車場の代行は手つかずの領域です。

したがって、いち早くマーケットシェアを獲得することが、我々にとって非常にプラスになると考えています。

02|関連する新領域でのストック獲得 [スマート空間予約]

スライドは「スマート空間予約」について記載しています。

02|関連する新領域でのストック獲得 [スマート空間予約]

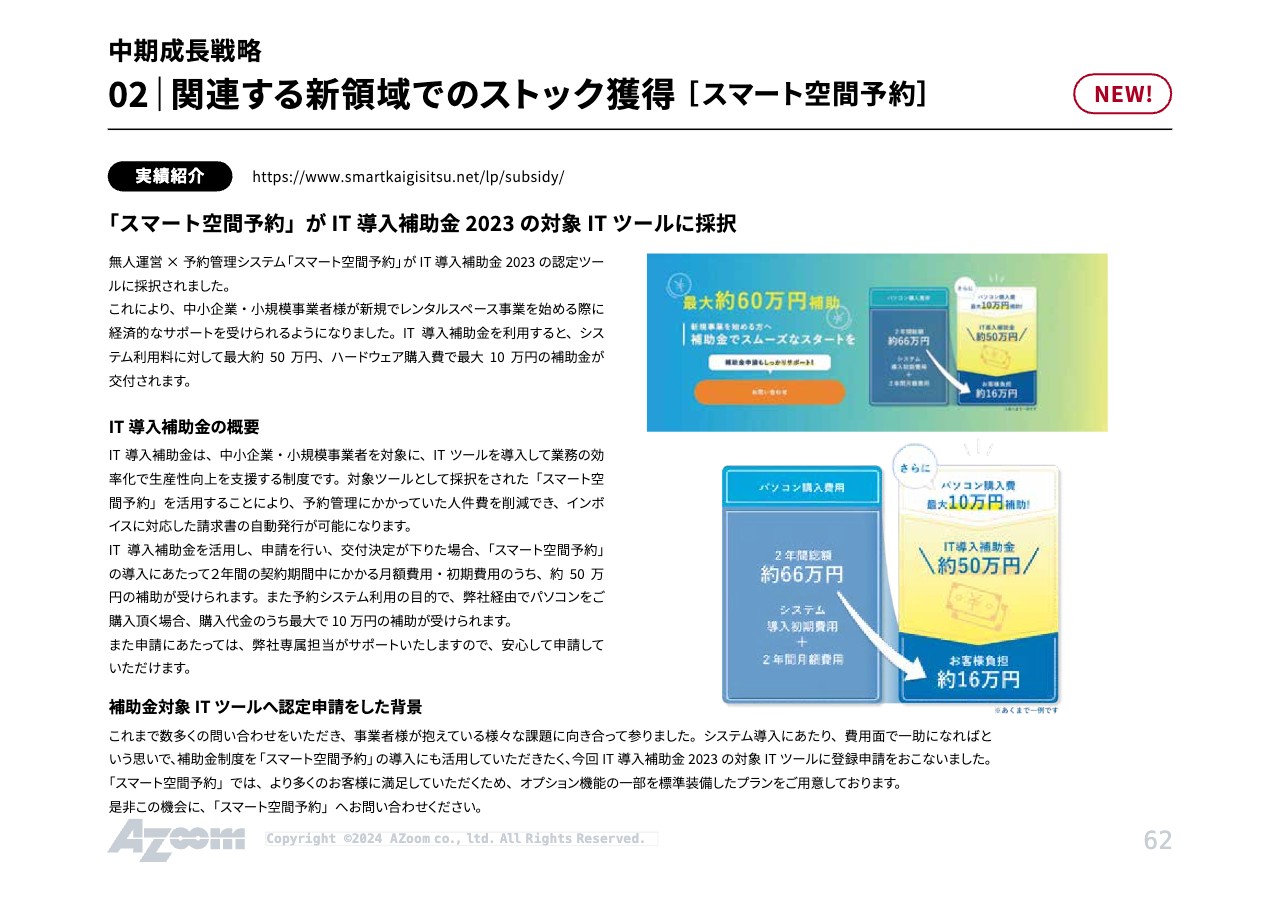

スライドをご覧のとおり、「スマート空間予約」が「 IT導入補助金2023」の対象ITツールに採択されました。

02|関連する新領域でのストック獲得 [スマート空間予約]

ITツール導入は、補助金制度の対象事業も含め、進めています。我々は「スマート空間予約」について、導入の際にSaaS型で考えていましたが、基本的には企業ごとにさまざまなニーズがあります。

予約管理システムの決済機能等は流用しますが、それぞれの会社に合わせたシステム開発に、我々の強みが出ている状況です。

03|事業領域の拡大 [株式会社CGworks(ビジュアライゼーション事業)

スライドは、子会社のCGWorksについて記載しています。

03|事業領域の拡大[株式会社CGworks(ビジュアライゼーション事業)]

オフショア開発事業はベトナムで進めており、開発スタッフも抱えています。

03|事業領域の拡大[株式会社CGworks(ビジュアライゼーション事業)]

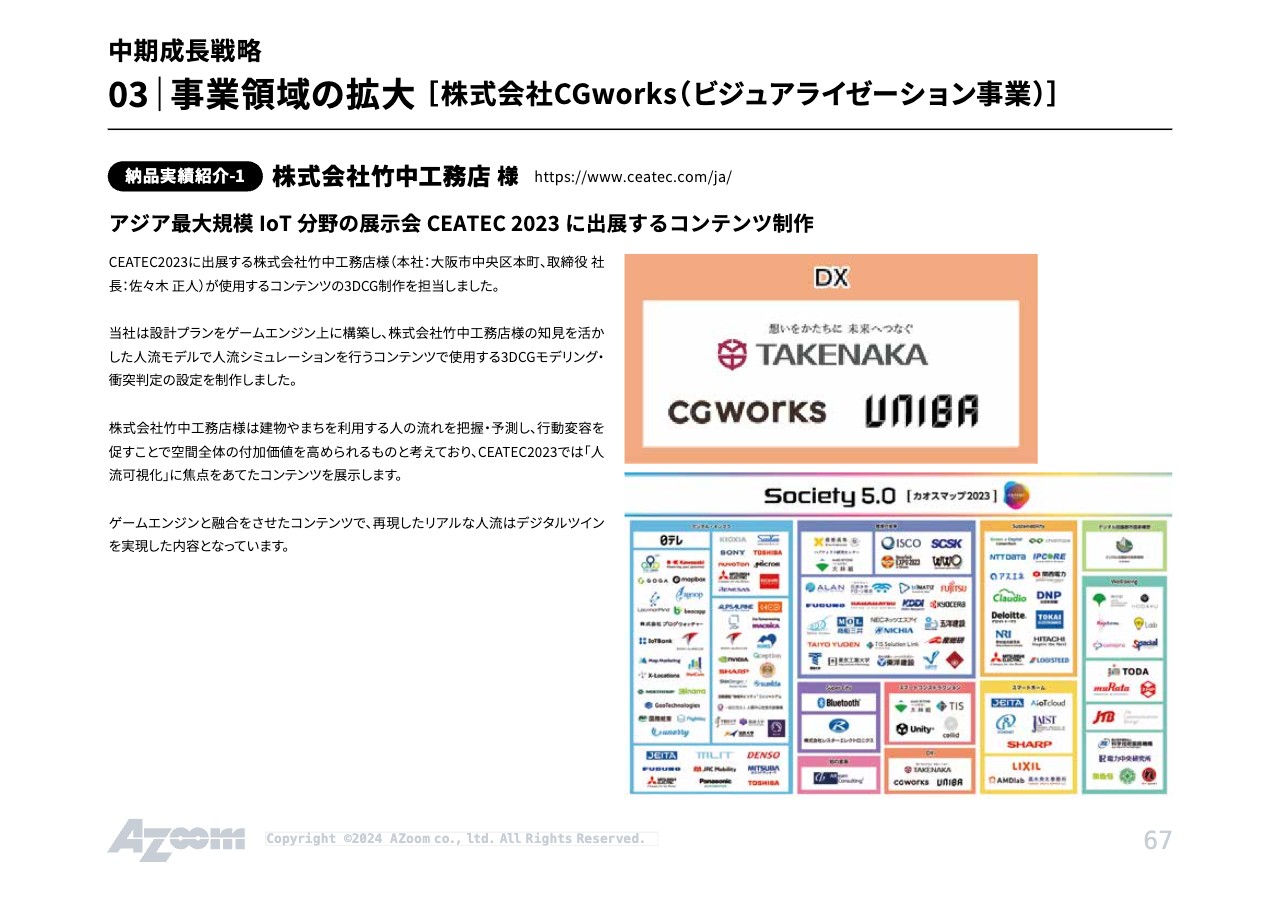

67ページ以降、直近の実績についてご紹介しています。

03|事業領域の拡大[株式会社CGworks(ビジュアライゼーション事業)]

今後は、生成AIによるレンダリングサービス「My Renderer」を着実に広めていきたいと考えています。

「My Renderer」について、簡単にご説明します。従来のCG作成は、ワンカット6万円程度で3Dのモデリングから始めていたため、納品まで最低でも1週間ほどかかっていましたが、「My Renderer」は、ラフなスケッチを入れて1分間レンダリングを待つだけで、非常にクオリティの高いCGが出力できる、生成AIを使ったサービスです。そのため、市場に普及させるまでは啓蒙活動が必要です。

しかし受け入れられれば、国内に20万人から30万人はいるであろうデザイナー、個人事業に近い方々に、非常に便利なサービスとして導入が進んでいくのではないかと考えています。

03|事業領域の拡大[AZOOM VIETNAM INC.]

AZOOM VIETNAM INC.では、常に65名前後の開発スタッフが働いています。

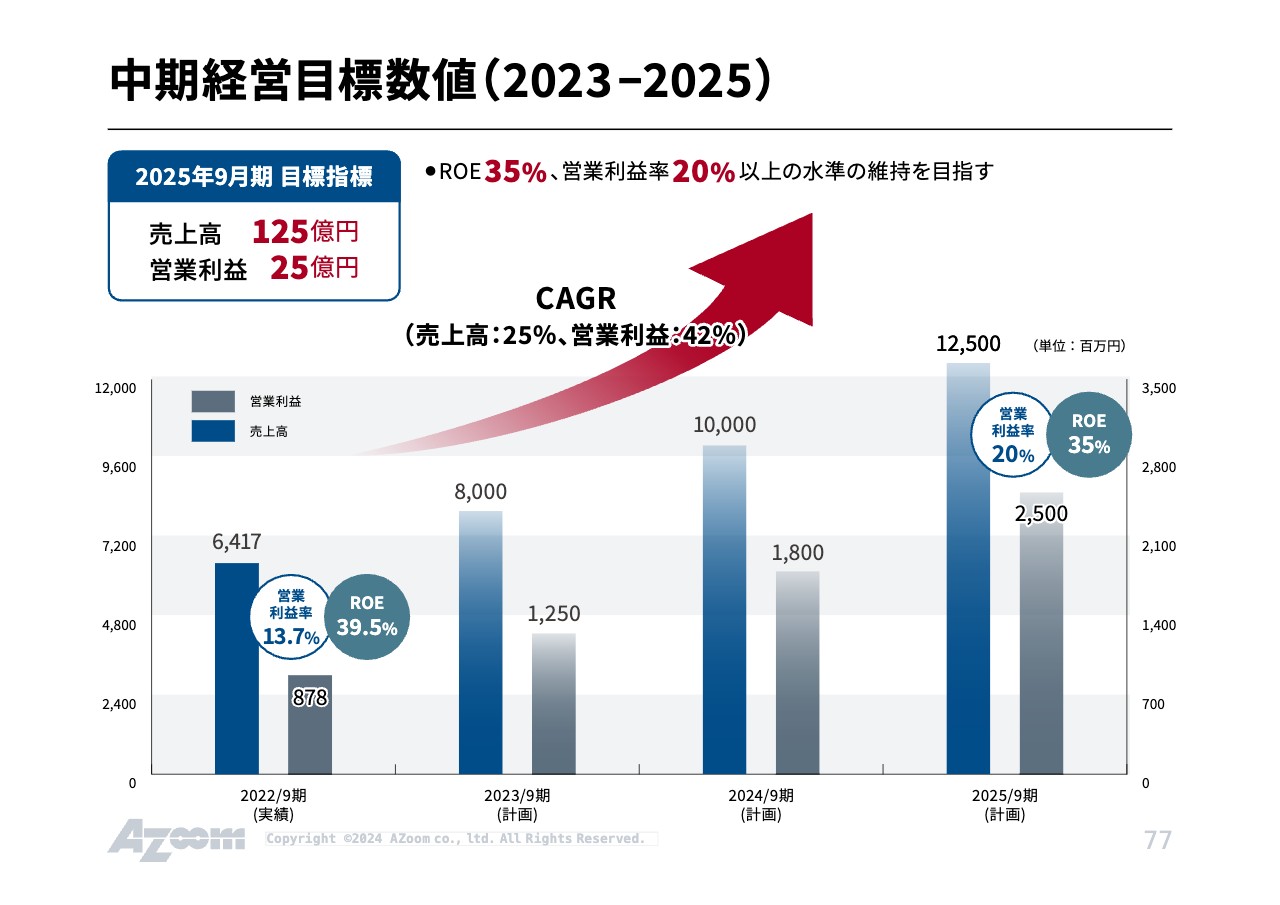

中期経営目標数値(2023-2025)

中期経営目標についてご説明します。今期は中期経営計画3ヶ年の、ちょうど中間の年です。2025年9月期に売上高125億円、営業利益25億円を確実に残すことを目標に、動いていこうと考えています。

ESGの取り組み

売上・利益を追求するだけではなく、社会に役に立つような会社になっていくために、ESGの取り組みも進めています。

私からのご説明は以上です。ありがとうございました。

質疑応答:駐車場事業の差別化について

「資料14ページで、『ハッチ・ワークと競合』とご説明がありましたが、差別化やすみ分けについて教えてください」というご質問です。

駐車場の管理・DX化という部分では、ハッチ・ワークと同等のサービスとなっていますが、ハッチ・ワークは1年ほど先行してサービスをローンチしました。そのため、彼らには先行優位性があり、感度の高い初期の顧客として、不動産管理で困っているオーナーを一気に囲い込むことができています。

我々はスタートダッシュでは負けているものの、約1年後にサービスをリリースしており、サービス内容等もハッチ・ワークと比べて遜色ありません。ですので、今後しっかりと差を詰めていきたいと考えています。

駐車場の管理という点でも、サービスレベルは同等です。しかし駐車場への送客において、先方は「アットパーキング」、当社は「CarParking」というポータルサイトを活用しており、集客力に関しては、我々に圧倒的優位性があります。そのような部分に理解のあるオーナーの方には、我々のサービスを導入していただけるのではないかと考えています。

すみ分けとして、先方はサブリース事業はほとんど行っていません。基本的には「アットパーキングクラウド」という駐車場管理システムの一本足打法だと認識しています。他には貸会議室事業がありますが、そちらはあまりスケールしていないと思います。

質疑応答:ROEの適正水準について

「現状の5円増配ペースではROEが下がり続けることになり、株価にネガティブであると思います。適正なROEの水準はどの程度とお考えでしょうか?」というご質問です。

配当を増やしたい思いはありますが、我々がプライム上場を目指すにあたり、純資産50億円というバーがあります。現状では到達しておらず、純利益を着実に積み上げ、目指している最中です。その中で、配当は少なめにせざるを得ない状況です。

したがって、我々が晴れてプライム上場を果たした暁には、現在の10パーセント強の配当性向を大幅に見直したい考えです。

適正なROEの水準については、基本的に30パーセントから40パーセントを常時維持できていれば、非常に経営効率が良いと認識しています。

質疑応答:上期売上成長の要因について

「2024年9月上期の売上成長について、受託台数を増やせた要因を教えてください。既存取引先または新規取引が増えているのでしょうか? それとも、SaaSのサービスライン増加がアドオンしているのでしょうか? 大規模施設附置型に強いとは理解していますが、取引増が続く仕組みについて、もう少し補足をお願いします」というご質問です。

かなり多いのは、既存取引先からのアドオンです。特に大手の不動産事業者が多く、新規物件を購入する段階で駐車場が空いている場合は、サブリースではどのくらいの金額が出せるのか、すぐに問い合わせが来る状況が続いています。

もちろん新規顧客獲得のため、街を歩いていて空いていそうな駐車場を見つけたら、当社の営業スタッフがその場で管理会社に電話をかけ、サブリースの提案をするような泥臭い営業も行っています。しかし基本的には、既存のアドオンが非常に多いと思います。

SaaS系のサービスラインに関して、「CarParking One」はサブリースというより管理システムです。どちらかというと郊外でたくさん持っているところが、主力のサービスでもあるため、サブリースとのすみ分けができています。

「Tomemiru」は社用車対象のため、我々がナショナルクライアントの車両を管理することにより、最終的にはユーザー情報をしっかり確保することができます。ですので、ゆくゆくはサブリースの収益に寄与していくと考えていますが、新規取得にはあまり寄与しておらず、多くは既存取引先からのアドオンです。

質疑応答:上方修正を行わない理由について

「通期計画について、上期好調にもかかわらず、上方修正しなかった理由を教えてください。下期の成長率は上期比で若干鈍化する計画ですが、鈍化する兆候など、何か気になる点はありますか? 単に保守的に見ていると理解してもいいでしょうか?」というご質問です。

おっしゃるとおり、ここ数年は、非常に保守的な数字を確実にクリアして積み上げてきています。上方修正に関しても、かなりの確度で達成を見込める時以外は、基本的には出さない方針です。ですので、単に保守的に見ているとご理解いただければと思います。

質疑応答:出社率回復と仕入れ環境の関連性について

「足元でオフィスの出社率回復やビルの空室率改善が見られますが、附置義務駐車場の仕入れ環境に変化はありますか?」というご質問です。

駐車場の仕入れについては、まさに新型コロナウイルス流行の真っ最中も、鈍化することはまったくありませんでした。出社率の回復で良くなったり悪くなったりすることもなく、非常に安定して成長できています。ですので、出社率と事業の成長にはあまり相関性がないという認識です。