2024年5月2日に発表された、株式会社ストリームメディアコーポレーション2024年12月期第1四半期決算説明の内容を書き起こしでお伝えします。

目次

山田政彦氏(以下、山田):みなさま、本日はお集まりいただき誠にありがとうございます。株式会社ストリームメディアコーポレーション取締役経営企画部門長の山田政彦です。これより、2024年12月期第1四半期決算についてご報告します。

本日の流れは目次のとおり、2024年第1四半期の業績、第1四半期のセグメント別トピック、第2四半期以降のセグメント別トピックを中心にご説明したいと思います。

2024年第1四半期の業績

さっそくですが、2024年第1四半期の業績についてご説明します。本日12時半に業績を発表しましたが、先ほどまでに約1,000万株の出来高があり、久しぶりに出来高が増えています。こちらは、一定のみなさまが興味をもたれたためだと思います。

業績の内容について、スライドに2021年から2024年の第1四半期までの売上高をグラフで記載しています。2020年8月に実施したSMEJ社との合併後、かなり良い勢いで売上高が伸びており、2024年第1四半期の売上高は合併後の最高値を出しています。

一方で営業利益についても、スライド下の表に赤文字で記載しているとおり、2024年の第1四半期は合併後最高益を記録しています。

セグメント別業績について、少し具体的にご説明したいと思います。エンターテインメント部門の売上高が24億1,900万円、ライツ&メディア部門の売上高が6億3,700万円、全体の売上高は30億5,600万円となり、前年同期比で11.2パーセント増えています。

また、営業利益については、エンターテインメント部門が3億500万円、ライツ&メディア部門が9,000万円、全社費用などを除いた全体の営業利益は2億3,200万円となり、前年同期比で23.6パーセント増えています。

昨年も第1四半期はかなり良い業績を出しており、多くの投資家からさまざまなお問い合わせがありましたが、今年はそれを超えるような業績を出すことができています。

その要因として、エンターテインメント部門では、コンサートを予定どおりしっかりと行ったことが挙げられます。また、後ほどトピックスでお話ししたいと思いますが、さまざまなポップアップストアを多数開催したことが業績に寄与したと考えています。もちろんコンサートによる収益が一番大きかったのですが、事業計画に反映しづらいポップアップストアをかなり多く行ったことで、増収増益になっています。

一方、ライツ&メディア部門のメディア事業では、当社が行っているKNTVの加入者数が4年から5年ほど減少していましたが、直近では前年同期の水準まで回復しました。この理由などについても、後ほどトピックスでお話ししたいと思います。

また、ライツ事業では、韓国または中華圏から購入し、日本で展開していくようなドラマの版権に関して、昨年はドコモのLeminoの大型納品など、かなり良い状況がありましたが、今年は通常期とあまり変化がなく、予定よりも若干少なかったため、減収減益になっています。

しかし、当社の売上高および営業利益については、全般的に見て、予定よりも良かったとご報告できます。

2024年第1四半期サマリー

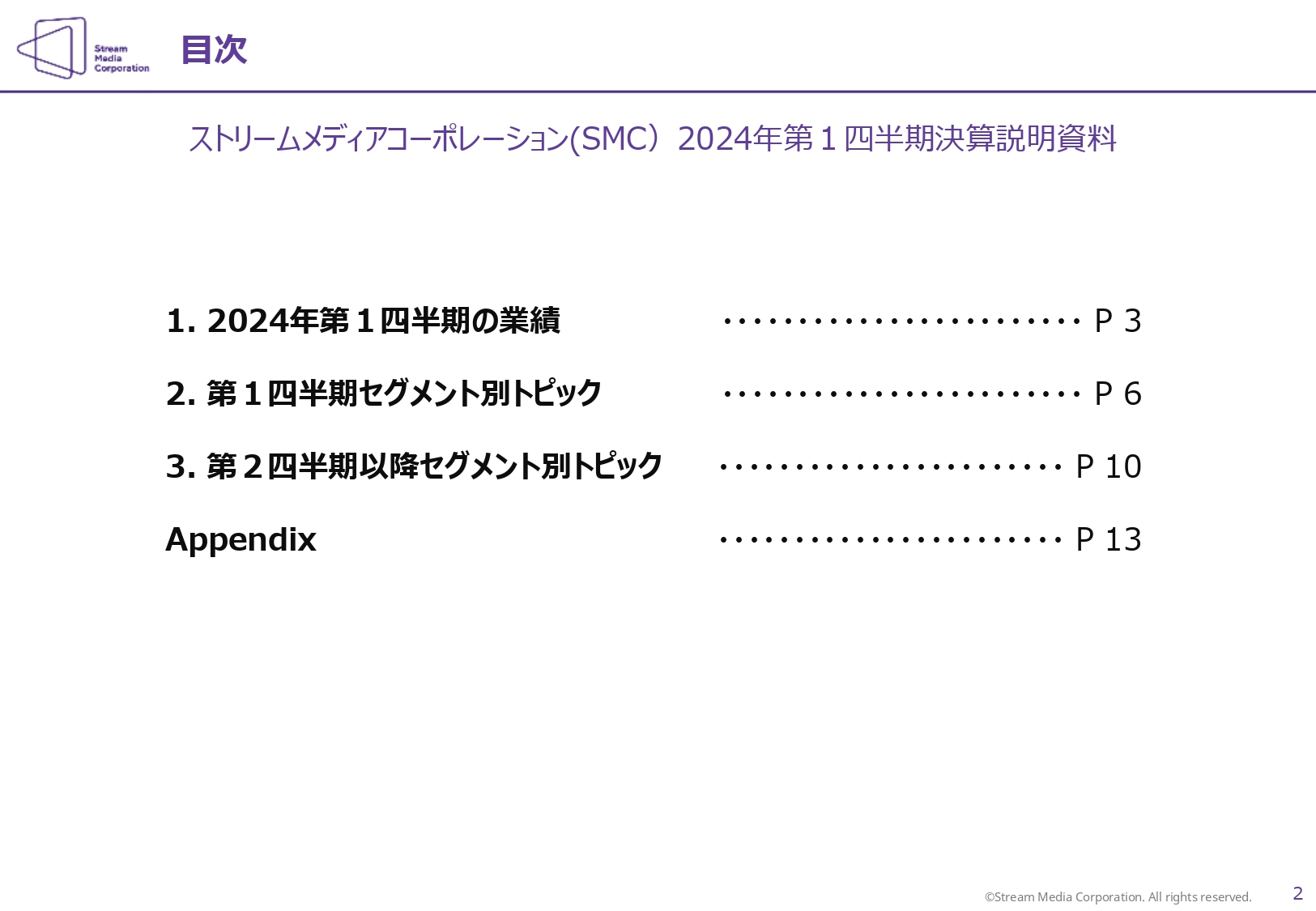

それでは、通期計画の進捗状況を見ていきたいと思います。2024年全体の売上高として、91億3,800万円を想定しています。第1四半期の売上高は30億5,600万円、進捗率は33.4パーセントと、少し良かったと考えています。

営業利益および当期純利益についても、スライドに記載したグラフのとおり、予定を大幅に超えている状況でした。内容については先ほどもお話ししましたが、エンターテインメント部門では計16回の大型コンサートを行い、約55万人を動員しています。

次のスライド以降でもう少し具体的にお話ししたいと思いますが、今年は165万人の動員を予定している中、第1四半期で約55万人を無理なく動員したことで、売上高を確保できました。こちらに加え、先ほどお伝えしたように、次のスライドで写真なども載せていますが、いろいろなポップアップを実施したことで予定よりも良い結果となりました。

次に、ライツ&メディア部門のうちメディア事業では、昨年までKNTVの加入世帯が減少していたことで売上高や営業利益に圧迫感がありましたが、2020年8月合併以降、ようやく合併のシナジーが出てきたことで、かなり回復しているところが良かった点の一つです。

ライツ事業は、市場競争がかなり激化したことで、当初見込んでいたよりも売上高や営業利益が少し足りない状況でしたが、スライド左のグラフに記載したとおり、第1四半期は全般的に見て売上高、営業利益ともに順調な滑り出しになりました。

エンターテインメント|主要スケジュール及び実績

第1四半期セグメント別トピックの内容を、もう少し具体的に見ていきたいと思います。スライドには写真を多く利用し、視覚的にご説明しやすいかたちでまとめています。例年と異なる点は、ドーム等の大型公演を中心に開催したためコンサートの動員数がかなり増えていることです。

本日ご参加いただいている機関投資家のみなさまにも、さまざまなスモールミーティングでご報告しているとおり、コンサートの制作費自体は非常に上がっています。収益性は少し下がっているものの、今期第1四半期においては、スライド一番左に記載の通り、NCT127は約26万人とかなり大規模な動員をしています。

SUPER JUNIORが約5万人、SMTOWN LIVEでは弊社が国内独占マネジメント権を有するアーティストの多くが来日し、2回の東京ドーム公演で約10万人、さらにSHINeeの東京ドーム公演で約10万人を動員しています。こちらは、東京ドームでまずSMTOWN LIVEのライブを行い、後日セットをそのまま再活用してSHINeeの公演を行うことで、制作費を少し節減できる効果があったことが、今回の売上高や営業利益に良い影響を与えています。

スライド下段には、ポップアップストアのさまざまな写真を載せています。例えば、NCT127やRIIZEのポップアップストア、aespaの展示会などは、通常の事業計画にはのせづらいものです。コンサートの場合は、仕込みや会場の差異などの関係で、9ヶ月ほど前から予定を組みますが、ポップアップストアの場合は、時代の流れによって臨時的かつ瞬時に場所を確保しつつ1ヶ月弱展開するような手法です。第1四半期は、かなり多くのポップアップストアを展開しました。

このようなところが、エンターテインメント部門の業績を見る面で難しいところですが、今回の業績にかなり良い影響を与えています。これらは事業計画に反映しづらいものの、その部分で、会社としてかなり努力したことが実ったということです。

エンターテインメント|第1四半期の実績及び成長戦略の進捗状況

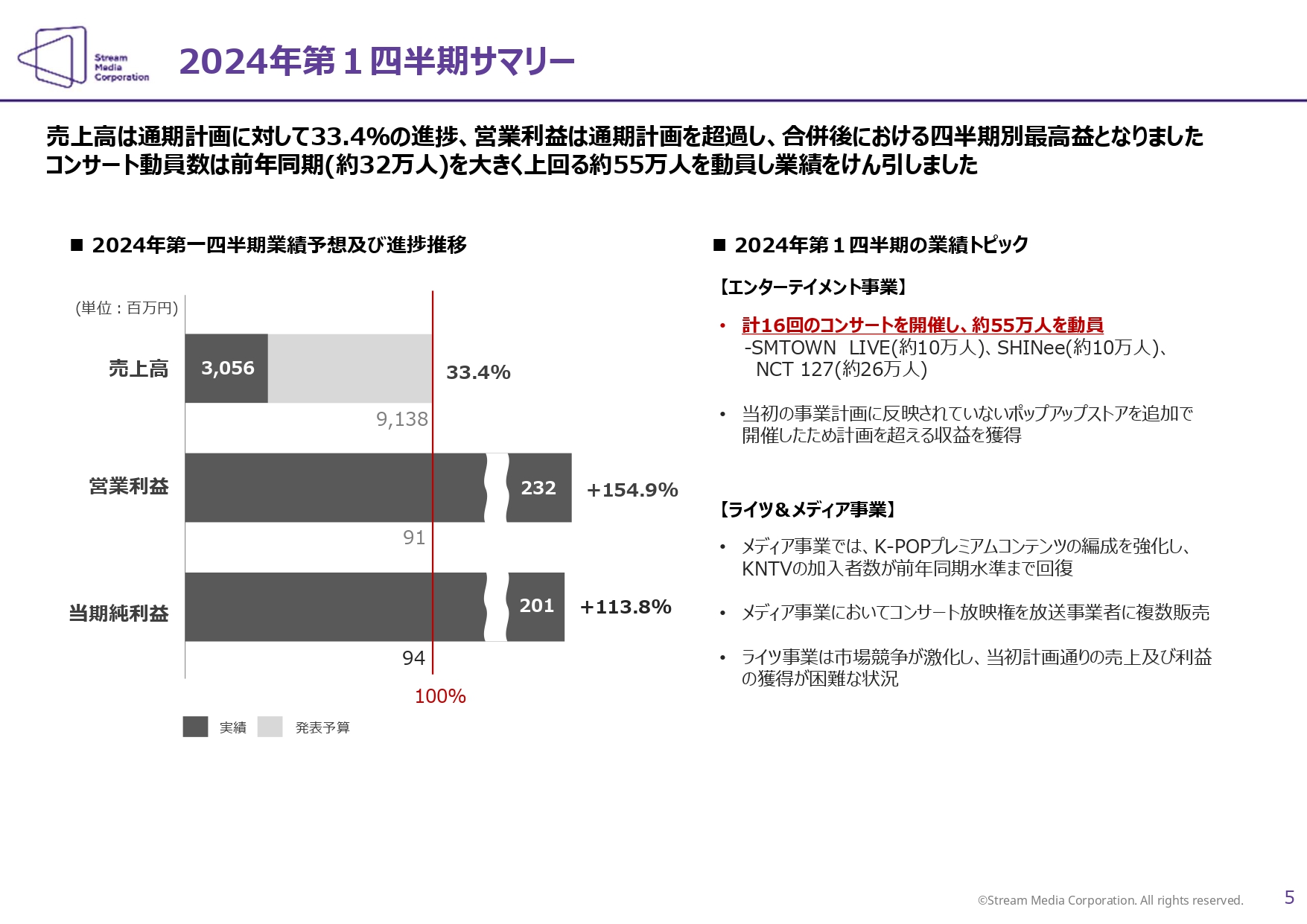

先ほどよりも少し具体的な内容になりますが、スライド左側のグラフに2020年からのコンサートの動員数をまとめています。これまで何度もスモールミーティングなどでご報告した方には、これまでにも見ていただいているグラフです。

2020年に合併がありましたが、合併前の動員数は約46万人です。新型コロナウイルスの影響でコンサートの開催がなかなか厳しかったのですが、昨年からは我々が望む150万人以上の動員を達成しました。第1四半期は、今年の目標である165万人の約3分の1となる、約55万人の動員を無理なく行うことができました。

第2四半期以降に関しては後ほどご説明したいと思いますが、特に第1四半期は多くのコンサートを予定していたものの、予定どおり、無理なく行うことができました。

先ほどからお伝えしているように、さまざまな場所でのポップアップストアの開催、コンビニエンスストアローソンとのコラボによる限定グッズの販売など、瞬時に売上確保できる手法を利用したことが功を奏した第1四半期でした。第2四半期以降のポップアップストアについては、事業計画に反映していないようなところを展開していく予定です。

ライツ&メディア|第1四半期の実績及び成長戦略の進捗状況

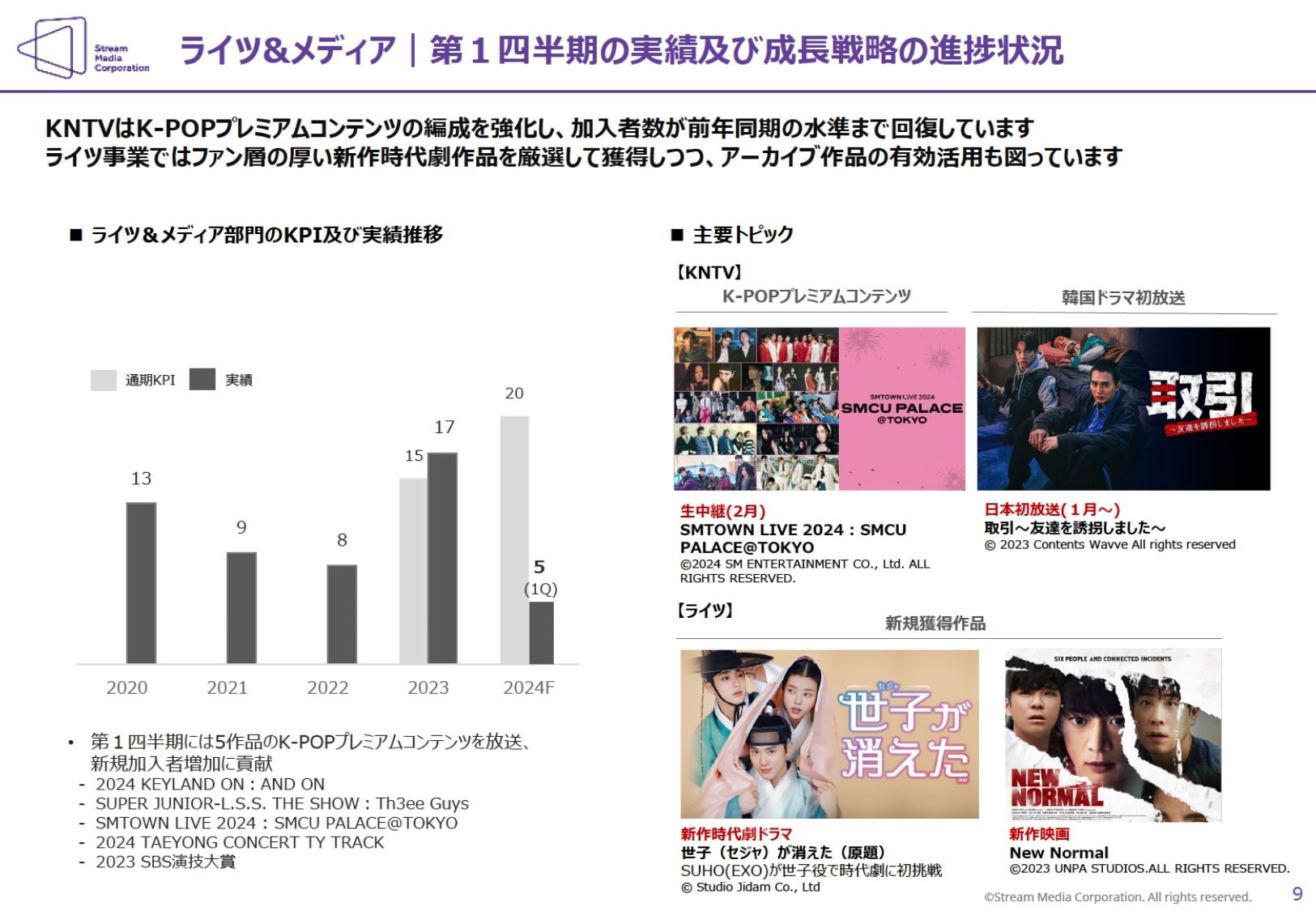

ライツ&メディア部門です。K-POP等のプレミアムコンテンツをどのくらい投入するかをKPIとして中期経営計画に盛り込んでいます。

KNTVでは、これまで韓国ドラマの初放送に力を入れていましたが、昨今の市場競争の激化により、ドラマだけで勝負することは困難となっています。合併によりさまざまなコンサートを生中継できるようになったこともあり、昨年はK-POPプレミアムコンテンツ(コンサート等)目標15作品に対し17作品を投入しています。今期第1四半期においても、目標20作品に対し5作品を順調に投入することができ、KNTVの加入世帯の離脱防止や新規加入者獲得をうまくできたと思っています。

もちろん、第2四半期以降でこのようなところがうまくできるかが勝負だと思っていますが、第1四半期は、メディア事業に関しては好調な滑り出しとなりました。

先ほどからお伝えしているように、ライツ事業では市場環境が厳しく、大型納品の獲得が少し難しかったものの、新作時代劇作品を中心に獲得できました。

エンターテインメント|第2四半期の主要トピック

3つ目に、第2四半期以降のセグメント別トピックについてご説明します。

第1四半期でかなり業績を上げたため、昨年と同様、第2四半期や第3四半期の動きについても投資家のみなさまはかなり興味を持たれるだろうと思っています。エンターテインメント部門では、第2四半期もコンサートやポップアップストアなどさまざまな活動を準備しています。

ただし、先ほどお伝えしたように、エンターテインメント部門のコンサート事業において、第2四半期は第1四半期の55万人程度までは動員を予定していません。通期目標である165万人のうち第1四半期の55万人を除いた110万人の動員を、第2四半期、第3四半期、第4四半期で達成することになります。第2四半期の予定はまだ公表できませんが、55万人に対して約60パーセント程度の動員数を目標としています。

動員数は第1四半期よりは少ないものの、その分、ポップアップストアなどの周辺ビジネスを強化し、売上高および営業利益を確保していく予定です。

ライツ&メディア|第2四半期のトピック

ライツ&メディア部門の第2四半期のトピックです。KNTVがK-POP等プレミアムコンテンツをどこまで投入していくかについては、2023年12月にスモールミーティングなどでもご報告しました。

KNTVを運営してきた27年間のうち、最も新規加入世帯が多かった時期は2023年12月です。その影響が2024年第1四半期にもありますが、この勢いのまま4月、5月、6月とK-POPプレミアムコンテンツを続々と投入していきたいと思います。5月には、RIIZEのファンミーティングを韓国から生中継する予定です。RIIZEはまだ日本でデビューしていませんが、グローバル的な人気があり、かなり期待しています。

大手の放送局で数時間のコンサートを生中継するコンテンツは、莫大な費用がかかることが一般的ですが、我々は自社のものということで、そのような費用を抑えてできるということが強みであり、その効果も出ています。KNTVは、これまで5年間ほど視聴世帯数が減少傾向で業績へのマイナスインパクトがありましたが、第1四半期ではコンサートの生中継ができているため、業績へのプラスインパクトを与えていきたいと思っています。

ライツ事業に関しては、少し厳しい状況であるとお話ししましたが、第2四半期には新規の大型商品を獲得しています。スライドに掲載している時代劇のような画像は、昨年11月から韓国KBSで放送されているドラマです。マスコミの発表によると、製作費約30億円という大作です。その作品の日本のオールライツを獲得することができたため、この商品を利用して売上拡大に貢献していきたいと思います。

我々のチャンネルであるKNTVに放送しつつ、日本全国の放送局やケーブルテレビ、またはOTTサービスに販売して売上確保できる良い作品を4月に獲得できたことを、まずはお伝えします。

業績の概況

数字の部分は大事だと思いますので、Appendixも少しだけご説明します。

年度別累計において1つお伝えしたいところは、エンターテインメント部門の各第1四半期の売上高についてです。2022年度は2億7,700万円、2023年は20億100万円、2024年度は24億1,900万円と着々と拡大しています。

ライツ&メディア部門について、今回はライツ事業が少し良くないとお話ししました。各第1四半期の売上高について、2022年度は8億9,200万円、2023年度は7億4,600万円、2024年度は6億3,700万円と少しずつ下がっているものの、ここで1つご説明したいことは、2022年度にオンラインライブの会社であるBeyond Live社を売却したことによる売上高の減少はあるものの、全般的には横ばい程度と見ていただいてかまわないと思っています。

各第1四半期の営業利益は、2022年度はエンターテインメント部門がマイナス5,500万円、ライツ&メディア部門がプラス6,600万円、2023年度はエンターテインメント部門がプラス2億3,500万円、ライツ&メディア部門がプラス1億1,500万円となりました。

昨年も業績が良かったため、さまざまなお問い合わせが比較的増えていますが、2024年第1四半期の営業利益に関しては、エンターテインメント部門では昨年を跳び越える3億円、ライツ&メディア部門はほぼ横ばいの9,000万円と、全体的には着々と増収増益ができています。今期第1四半期に関しては、予定以上の業績となったことをご報告したいと思います。

簡単にはなりますが、2024年第1四半期の業績の内容と第2四半期以降の動きについてご説明しました。

質疑応答:上方修正を実施しない理由について

司会者:「今回の決算のタイミングでは、上方修正は出さないのでしょうか? 出さない理由などを教えてください」というご質問です。

山田:確かに、業績が予定より良かったということはお話しできると思います。ただし、上方修正をするかしないかに関して、会社としてはもう少し状況を見たいと思っています。

エンターテインメント部門では、ポップアップストアや、コンサートを予定どおり行いました。制作費を一部節減できたことによる効果などがあって、予定よりは全体的に利益が上がっている状況です。

今回は節減できたものの、コンサートの制作費自体が全般的に上がっているため、第2四半期から第3四半期以降の動向をもう少し見なければならないと思っています。

第2四半期、第3四半期、第4四半期を事業計画どおりに進めていけば、良い情報が出せるのではないかという期待を持っていますが、もう少し検討したいという考えです。

質疑応答:親会社持分や浮動株の比率についての考え方や方針について

司会者:「親会社の持分や浮動株の比率についての考え方や方針を教えてください」というご質問です。

山田:最新の四季報上での親会社持分比率はエスエム・エンタテインメントジャパンが75パーセントというかたちになっていますが、3月26日開示したとおり、エスエム・エンタテインメントジャパンと協議し、浮動株比率を向上させるために約4.66パーセントを売却していただいています。

SMBC日興証券に売却した件や業績発表の影響もあって、本日の出来高は久しぶりの1,000万株台でした。このような効果が少しずつ出ているのではないかと考えています。

我々は、約3,900社ある日本の会社の中で唯一K-POPのコンテンツを中心としたエンターテインメント企業ですので、正直なところ、比較対象はないと思っていますが他のエンターテインメント企業と比べると、常に数倍以上の出来高があります。

しかし当社は、韓国にあるK-POPの企業のように、時価総額または出来高が増えるようなかたちで認知度を上げていくようなことを目標としているため、浮動株比率を非常に重要視しています。

したがって、そのようなところで改善努力をしたことが、約1ヶ月前の約4.66パーセントの売却につながったということになります。おそらく、6月末に株主名簿が締まれば7月にはみなさまにもわかるようになると思います。そのような努力を会社として行ってきた結果が少し出てきたのではないかと思っています。

質疑応答:新規IPの見通しについて

質問者:「新規IP、日本オリジナルIPの進行状況とデビューの予想時期、新規IPに対する期待値などについて教えてください」というご質問です。

山田:本日は20分ほどしかご説明ができないため内容をまとめていますが、最近のスモールミーティングでは、新規IPに関してかなり強調してご説明しています。

今期の売上高は上がっているにもかかわらず、営業利益が9,100万円しか出ないという予想を出した理由としては、現在、新規IPをかなり準備しているからです。これまでは、韓国でデビューした中から売れているIPを持ってくるという手法をエンターテインメント事業で行っていましたが、そこにとどまらず、我々のオリジナルIPを作っていく必要があるのではないかと考えています。

オリジナルIPを日本で出していくかたちで準備しています。会社としては2年以上前から準備をしていますが、今年はラストスパートで準備し、デビューをさせることを目標にしています。

もちろん年内にデビューさせられればとは思っていますが、なかなかそう簡単にはできませんので、露出に努めながら年末もしくは来年の頭から活動できるようなチームをいくつか準備しています。そこが業績に少し影響を与えていますが、着々と準備しています。

このようなところは、実際に露出できたりメディアに出すことができるようになったりすれば、みなさまに具体的にお話をしたいと思います。現状準備しているのは3チームぐらいですので、それらについて、おそらく年末あたりに少しご報告できるのではないかと思っています。