配当(分配金)の成長率はどうか?

では、これらのメリットデメリットを踏まえ、高配当株とREITのパフォーマンスを比較していきます。今回は、「日経平均高配当株50指数」と「東証REIT指数」をインデックスとしているETFを基に、それぞれのパフォーマンスを検証します。

※補足

「日経平均高配当株50指数」は、2017年から公表されている指数で、日経平均構成銘柄のうち配当利回りの高い50銘柄を選定し、配当利回りウエート方式で算出されています。

配当利回りに加えて流動性(売買代金)も考慮され、配当利回りが高く、売買代金が多い銘柄ほど指数への影響が大きい仕組みです。

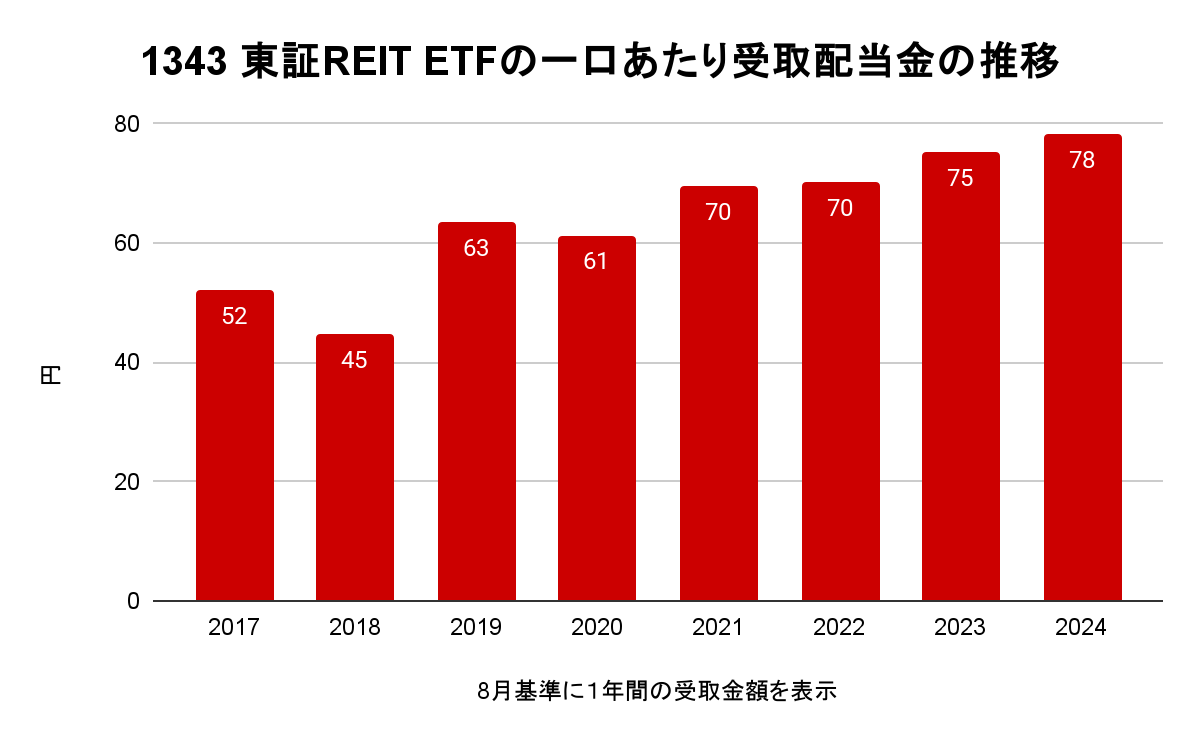

まずは「1343 東証REIT ETF」の一口あたり受取分配金を確認します。

出典:NF 東証REIT指数連動型上場投信 決算短信より作成

一口あたり受取配当金は順調に増加しており、CAGR(年平均成長率)は約6%です。

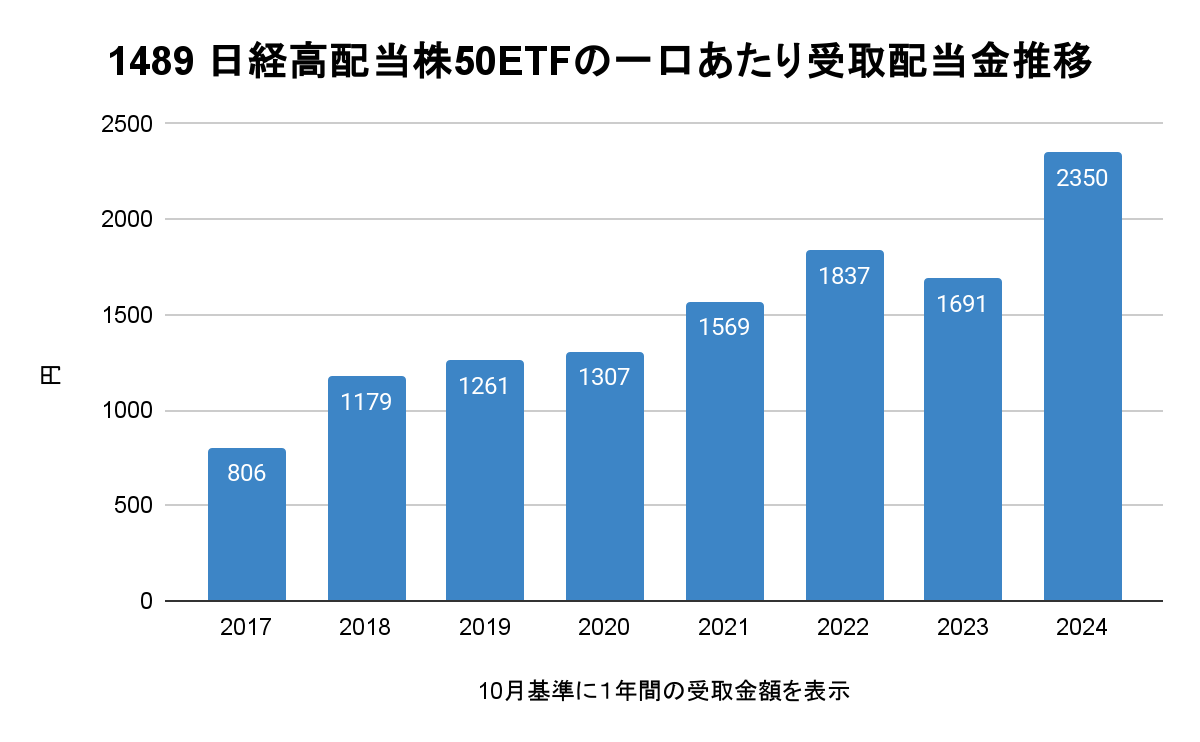

次は日経平均高配当株50指数の配当金の推移を確認します。

今回はこの指数をベンチマークとしている1489 日経高配当株50ETFの決算短信より、このETFが投資先(高配当株)から受け取った一口あたり配当金を抽出しグラフ化してみます。

出典:NF 日経平均高配当株50指数連動型上場投信 決算短信より作成

23年から24年にかけて1口当たり受取配当金が大きく伸びています。なお、2017年から2024年までのCAGR(年平均成長率)は約17%です。

これは、近年企業が資本効率を意識した経営を行うようになり、その一環として配当に積極的になっていることに加え、各企業の成長に伴う株主還元が行われているためだと言えるでしょう。

一方でREITのCAGRが高配当株に劣る理由は、REITが法律上の制約(利益の90%以上を分配することで法人税が免除される)により、内部留保を成長投資に回しづらいことや、物件開発が禁止されている点が成長率を制限しているためと考えられます。

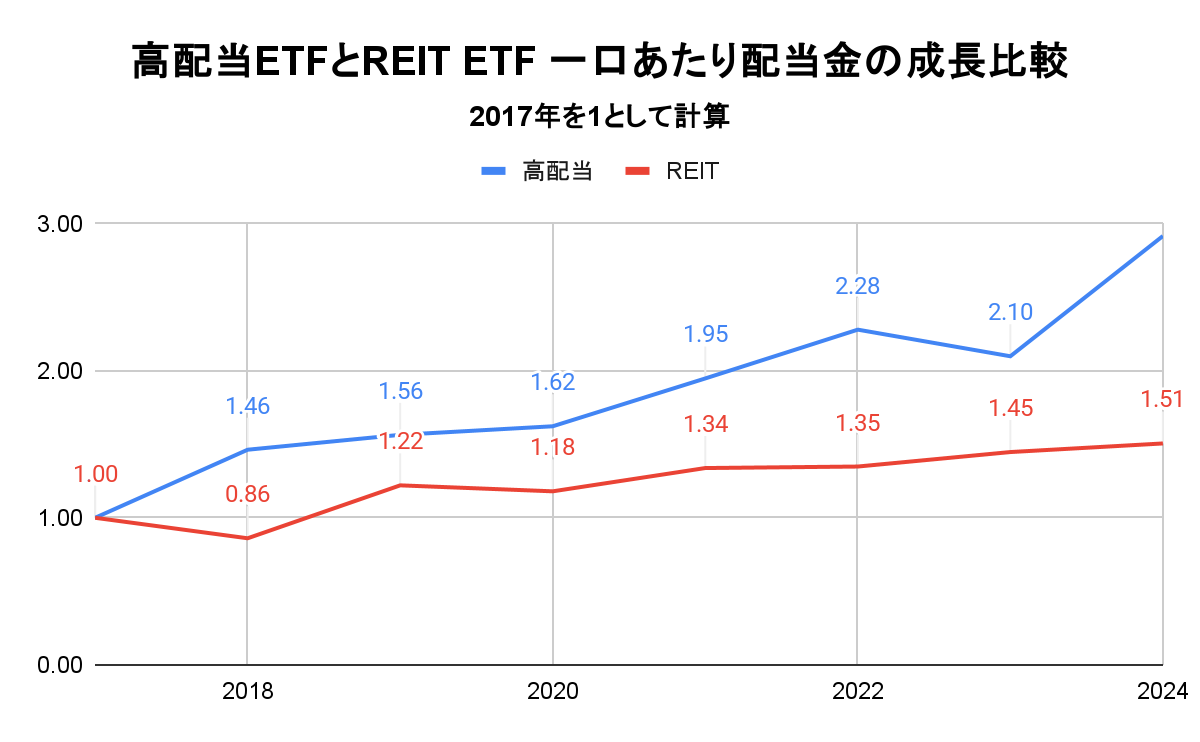

なお、それぞれの一口あたり受取配当金を2017年の数値を「1」として比較した結果、以下のような推移となります。

この比較から、REITの分配金は安定しているものの、成長率は高配当株に劣ることが分かります。

株価(基準価額)の成長率はどうか?

次は、株価(基準価額)の成長率を見ていきましょう。

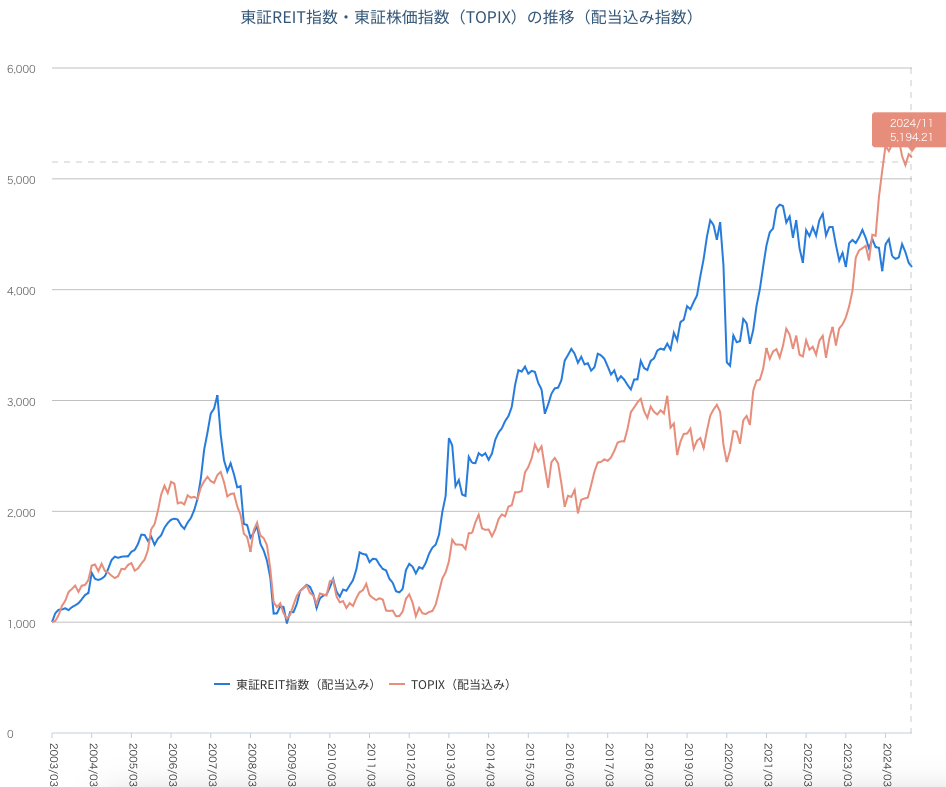

まず「東証REIT指数」の配当込みの株価推移を確認します。この指数は、2003年に1,000を基準として算出されており、2024年12月時点では約5,100を記録しています。つまり、約20年間で5.1倍に成長していることが分かります。

出典:不動産証券化協会

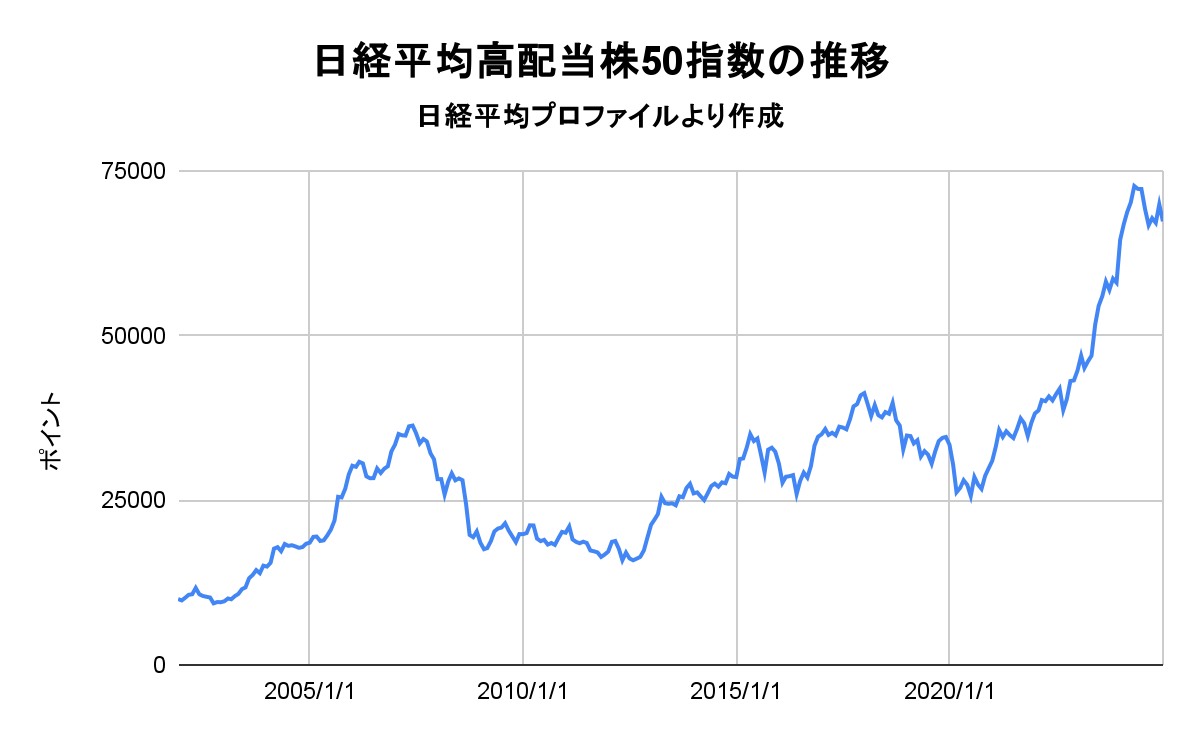

一方で「日経平均高配当株50指数」の株価推移です。この指数は、2001年末を10,000として算出されていますが、2025年1月16日時点では67,842.2を記録しており、約25年間で6.7倍に成長しています。

この成長は、近年の高配当株に対する投資家の注目度や、企業の利益成長、そして株主還元の強化によるものと考えられます

なお、REIT指数が公開された2003年から2024年 12月末現在のCAGRを比較すると、高配当指数が9.17%(10,438→67,332)、東証REIT指数が6.99%(1,000→4,204)となります。

この結果から、株価(基準価額)の成長性においても高配当株が優位であると言えます。

※ただし、両指数は算出方法が異なるため、厳密に同条件で比較しているわけではありません。この点はご注意ください。

- 日経平均高配当株50指数は2001年末を基準値とし、配当利回りウエート方式で構成されています。

- 東証REIT指数は2003年を基準とし、浮動株ベースの時価総額加重平均で、不動産投資信託全銘柄を対象としています。

本稿冒頭では、配当投資のメリットとして配当の成長性、デメリットとしてキャピタルゲインの期待値が低い点を説明しました。この点を踏まえると、「REITは高配当株よりも配当の成長性が低く、キャピタルゲインの期待も小さい」と言えるでしょう。

Next: それでもREITに投資するメリットって…?