米銀行を監視する機関「FDIC」が2018年第1Qの総括を発表。破綻寸前の銀行リストを更新しました。全体として好調としていますが、見逃せない警告が隠れています。(『いつも感謝している高年の独り言(有料版)』)

※本記事は、『いつも感謝している高年の独り言(有料版)』2018年6月5日, 6日号の抜粋です。ご興味を持たれた方はぜひこの機会にバックナンバー含め今月すべて無料のお試し購読をどうぞ。

メガバンクが新たに「破綻寸前」判定。経済は金融業界から崩れる

「破綻寸前の銀行リスト」に起きた変化

米国連邦預金保険公社(FDIC)という機関があります。米国預金者の預金保護をするだけでなく、全米の銀行業界を監視して、破産寸前の銀行をリストアップしています。

そして銀行業界のドミノ倒し連鎖倒産を防ぐため、実質破綻した銀行の吸収合併をさせるなどの再生処理を行う組織です。2018年1月から6月現在まで、破綻処理は1件もありません。

米連邦預金保険公社は、2018年第1四半期「銀行業界の概括」をMARTIN J. Gruenberg総裁の名で公開しました。

通常、このような発表は、国民を安心させるために行われます。当然、警告は少なくなるのですが、今回はその警告に的を絞って、発表のポイントを翻訳しながら紹介します。

「米銀行業界は好調」との発表

米国の銀行業界は、純益も総収益も増加し、銀行資産のローン残高も増え、金利収入も増えている。そして、「問題銀行数(破産寸前で監視が必要な金融機関)」も減り続けている。

銀行分野の業績は改善され、経済成長は記録的だが、この経済サイクルの終局面でのリスクを監視することが重要である。

貸し出し競争の結果、高リスクで長期の貸し出しローンに手を染めている金融機関もある。それゆえ、必ずやって来る景気の降下に対しての準備が必要で、その時には不適切な混乱を起してはならない。

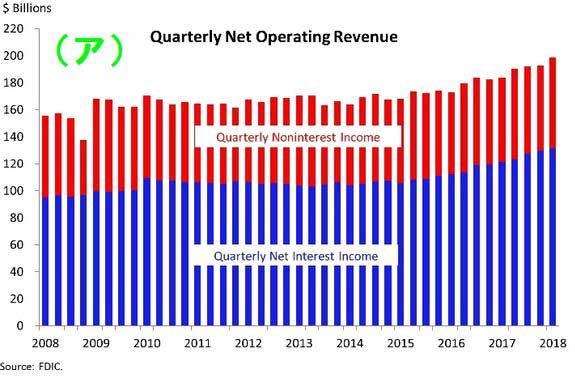

赤色棒グラフ:全米の銀行全部の四半期の非金利収入額

青色棒グラフ:四半期の純金利収入額合計で収入総額は198.8B$で、前年同四半期比で8.3%の伸びとなっている。全銀行の80%以上が、前年同四半期よりも収入が増えたとのこと。純金利収入は8.5%増え、非金利収入も7.9%増加。

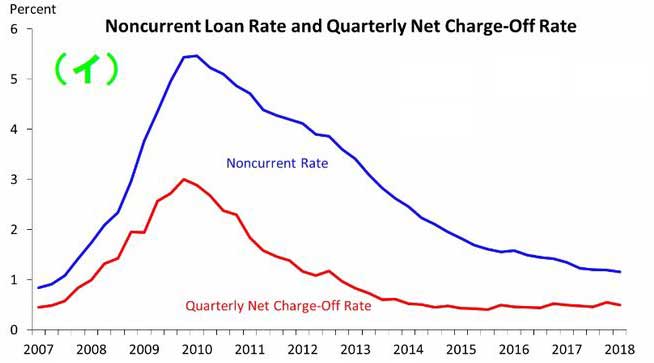

上図は、銀行が貸し出したローンの質を示しており、安定している。青色折線グラフはローン返済の延滞率で、やや改善。赤色折線グラフの不良債権の償却率も横這いとなっている。内訳としては、クレジットカードの不良償却・損失処理がもっとも多かった。

貸し出しローン長期化ほか「悪い発表」も

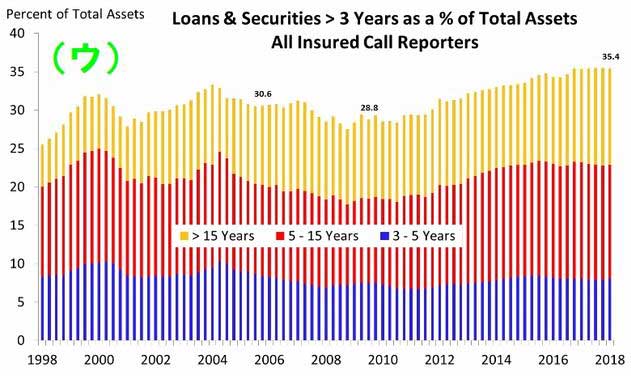

良い話だけではなく、問題もある。貸し出しローンの長期化である。

黄色棒グラフ:15年以上の長期ローン

赤色棒グラフ:5年から15年未満の中期ローン

青色棒グラフ:3年から5年未満の短期ローンいくつかの銀行については、金利リスクに対する耐久度が低く、連邦預金保険公社としては監視が必要である。

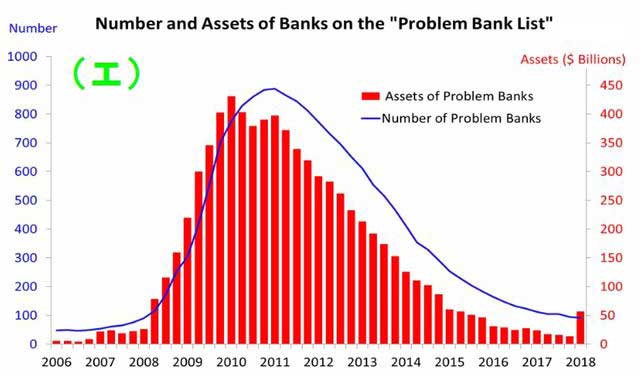

青色線グラフは「問題銀行数(破産寸前で監視が必要な金融機関)で、これは前の四半期より3行(95行→92行)減少し、2008年第1四半期以来で最低のレベルとなった。

この第1四半期には銀行破綻は1件もなく、新たにリストに加わったのは3行である(ややこしいが、95行から6行が外れ、3行が加わったということになる)。

以上が、総裁発表の概要です。ただ、意図的に述べていない事象があります。

隠される銀行業界の危機

まずは、問題銀行の具体的な名称。これは当然、発表ができません(この銀行の具体名については後述します)。

次は、発表しているのに解説していない事柄です。再び上図の(エ)を見ていただきたい。3行減って92行になったのにも関わらず、問題銀行の総資産額が10B$(1兆円)位から60B$(6兆円)位に増えています。

これは取りも直さず、比較的大きな金融機関が新メンバーとして「破綻寸前グループに入会した」ということになります。これですぐに米国の金融システムが揺らぐことはないでしょうが、景気回復で安心できるというような状態ではないことは明らかです。