年間成長率20%の意味を「72の法則」で理解する

「72の法則」という資産運用において元本が2倍になるような年利と年数とが簡易に求められる法則があります。

<例>

72 ÷ 10 = 7.2年

72 ÷ 20 = 3.6年

72 ÷ 30 = 2.4年

年間の成長率が10%の場合は約7年、20%の場合は約3年半、30%の場合は約2年半で、元本が2倍になります。

FANG銘柄のように年間20%のペースで成長している場合、約3年半で事業規模が2倍になります。約7年で4倍です。

つまり、株価が適正価格で推移していた場合、約3年半で2倍、約7年で4倍に増えても、まったくおかしくはないという話になるのです。

S&P500は歴史的には「割高」である!

FANG銘柄は高い成長率を買われて、株価が上昇しています。その一方で、市場平均であるS&P500は売上高が伸びていないのに、株価が上昇しています。

多くの人は「FANG銘柄は割高でS&P500は割安」と捉えていますが、実態はそうではありません。

株価売上高倍率で見ると、S&P500は過去10年で最も高い値を示しています。株価売上高倍率とは、「PSR」とも呼ばれ、企業の価値を売上高との関係から見た指標です。

<株価売上高倍率(PSR)>

企業の時価総額 ÷ 年間売上高 = 株価売上高倍率

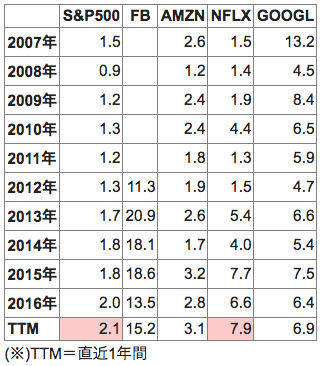

<S&P500 VS FANG銘柄 PSR>

S&P500のPSRは直近で2.1倍になっています。2007年からの計測では最も高い値を示しています。これはS&P500を構成する500社の合計時価総額が500社の合計売上高の約2倍になっているという意味です。明らかにS&P500の株価は将来の成長を先取りしています。

NetflixのPSRは7.9倍に達しており、こちらも過去最高値です。しかしながら、2015年に7.7倍になったこともあります。

一方で、FacebookとGoogleは過去の値から見て、完全に「平常運転」です。別に今の株価が特別にバブルというわけではないでしょう。株価チャートだけを見ていると、一直線に上昇しているので「バブル」に見えますが、歩調を合わせて、事業も拡大しています。

Amazonの3.1倍はやや過熱気味に見えます。ただ、2015年のPSRは3.2倍だったので、今の株価が「バブル」とは言いにくい状況です。高い成長率が維持できるのなら、十分、正当化される可能性があります。

「FANG銘柄は割高だ!」という話を真に受けないで、個別銘柄で勝負している人は1つずつ慎重にチェックした方が良いと思います。少なくとも市場平均であるS&P500は過去の推移からはバブルではないにしろ、過熱気味なのは間違いありません。

ちなみに、PERではなくPSRで見ている理由は、よりフェアな比較をするためです。成長企業は先行投資に大半のキャッシュを割り当てるため、損益計算書上の利益をほとんど残りません。事業構造上、ほとんど利益を残さない成長企業のPERを見ても正しく評価できないのです。

削りようがない「売上高」をベースにしたPSRで比較すれば、S&P500とFANG銘柄を同じ土俵で評価できます。