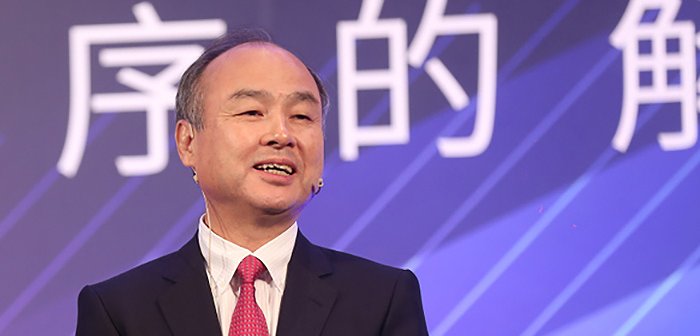

米国の半導体メーカーNVIDIAは、英半導体設計大手Armを、ソフトバンクグループおよびソフトバンク・ビジョン・ファンドから約4兆円で買収することに最終合意しました。個人的には、このディールはソフトバンクグループ・孫正義社長にとっては100点満点だと考えています。(『元証券会社社長・澤田聖陽が教える「投資に勝つニュースの読み方」』澤田聖陽)

投資に勝つにはまず第一に情報分析。「投資に勝つ」という視点から日常のニュースをどのように読むべきかを、この記事の著者で、元証券会社社長で現在も投資の現場の最前線にいる澤田聖陽氏が解説します。視聴方法はこちらから。

※本記事は有料メルマガ『元証券会社社長・澤田聖陽が教える「投資に勝つニュースの読み方」』2020年9月15日号の一部抜粋です。ご興味をお持ちの方はぜひこの機会にバックナンバー含め今月分すべて無料のお試し購読をどうぞ。

ソフトバンクG、約4兆円で英半導体設計大手アームを売却へ

米国の半導体メーカーNVIDIA(エヌビディア)は、英半導体設計大手Arm(アーム)を、ソフトバンクグループ(SBG)およびソフトバンク・ビジョン・ファンド(SVF)から約4兆円で買収することに最終合意しました。

取引完了時に合計120億ドル(約1兆2,700億円)の現金(最終契約締結時に支払われる20億ドルを含む)と215億ドル(約2兆2,800億円)相当のエヌビディア普通株式をソフトバンクグループに対価として支払います。

また、実績ベースのアーンアウト(買収後にこれだけの実績が出たらこれだけの金額を追加で払いますよという決まり)として、現金と株式を合わせて50億ドル(約5,300億円)を受け取る見込みです(アーンアウトの条件は不明)。

アーンアウトまで実現した場合、総額約385億ドル(約4兆円)になります(アーム従業員に対して15億ドル相当の株主報酬も付与しますので、総額4.2兆円)。

取引完了後SBGのエヌビディア株の保有比率は6.7%から8.1%となり、最大保有時ではエヌビディアの筆頭株主になる見通しです。

SBG及びSVFは、2016年7月にアームを243億ポンド(約約3兆4,000億円)で買収しています。

4年間で約6,000億円(アーンアウトが実現した場合)のリターンを得ることになり、SBGおよびSVFの投資としてのリターンは合格点だと思います。

ただし、当初孫社長がアーム買収時に話していた「IoT時代に向けて、アームはソフトバンクの事業の中核中の中核になる」という戦略は、軌道修正されたことになります。IoTにはまだ早すぎたのではないかと思います。

ソフトバンクGにとっては100点満点の売却劇

個人的には、このディールはSBGには100点満点のディールだと考えています。

アームはSBGの買収後、利益水準を大きく落としています。売り上げは増えていますが、コストも大きく増えており、営業利益及びEBITDAが買収時から大きく減少しています。

買収時の2016年に約7億ポンド(約950億円)あったEBITDAが、2019年には約2億ポンド(約272億円)になっています。

SBGが2016年に買収した時にも「説明できないぐらい高い価格」と言われたのですが、今回EBITDAが大きく減少しているにもかかわらず、数千億円の利益を出して売却しています。

孫社長のディールメイキング能力には驚かされますし、やはりSBGには100点満点のディールですね。

一方、エヌビディアの方はどうでしょうか?