本TOBで支払われるプレミアム

今回のTOBにおいて支払われるプレミアムについて少し見ておきましょう。

通常、上場企業の公開買付けが行われる場合は、その時点での株価に対して何らかのプレミアムを乗せて、少し高い値段で買い付けるという方法をとります。そうすることで既存の一般株主がTOBに応じるインセンティブを出しているわけです。

前営業日の株価終値2,166 円に対して20.96%のプレミアム。

過去1ヶ月間の終値単純平均値2,111円に対して24.11%のプレミアム。

過去3ヶ月間の終値単純平均値2,011円に対して30.28%のプレミアム。

過去6ヶ月間の終値単純平均値1,993円に対して31.46%のプレミアム。

こちらが実際に買収されるTOB価格と、過去の株価に対してのプレミアムの一覧です。

出典:同前

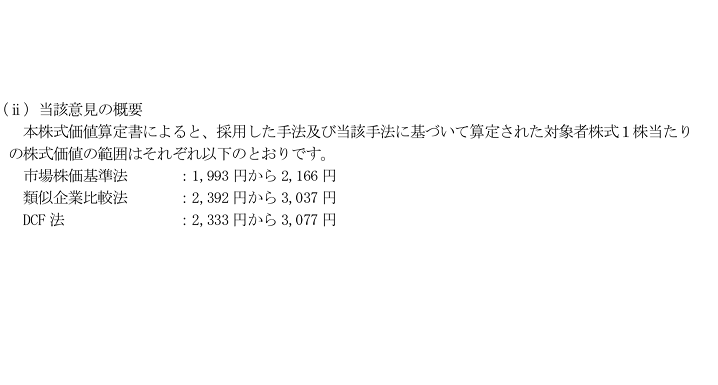

第三者機関に依頼して算出された株式会社はこちらにある通りですが、今回のTOB価格はこの株価のレンジに収まっているので、妥当だと言えるのではないでしょうか。

プレミアムが20%というのは、利用日においてはそこまで高い方ではないかと思いますが、今回の場合、買い取る株式の大半は前澤氏の保有する株式になるので、前澤氏が株式を売却したがっていたことも踏まえると、ヤフーとしてはそこまで大きなプレミアムを払わなくてもTOBが成立すると踏んで、この程度のプレミアムにしたのではないでしょうか。

アスクルの二の舞にはならない?買収後のガバナンス

アスクルの件でひと悶着あったので、ガバナンス面も見ておきましょう。

・取締役9名のうち、ヤフーが2名を指名

・社外取締役が1/3以上である必要あり

・ボードオブザーバーを2名ヤフーが指名できる

取締役会の構成を見ると、取締役9名のうちは2名しか指名しないことになっており、かつ社外取締役が1/3以上という条件が入っていますので、ガバナンスの構造としてはヤフーが強く締め付けることができない構造になっています。

アスクルの件で、取締役会での内部氾濫があったのでZOZO側からのプッシュバックが大きかったのかもしれません。

取締役会レベルでは、上で書いたようにZOZO側に大きなコントロール権があるようにあるようなストラクチャーになっていますが、一方で株式はきっちり過半数を超える割合を取ろうとしているという点は、アスクルのケースとは大きく違うのではないでしょうか。

ヤフーが過半数を保有しているので、株主総会マターに関してはヤフーが完全にコントロールできるという構造になっています。

Next: ヤフーの合意を得ないとZOZOができないこと